Economische Vooruitzichten november 2021

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De wereldeconomie vertoonde een gemengd beeld in het derde kwartaal van 2021. In de eurozone verraste de economische groei in positieve zin. De Europese economie bevestigde daarmee haar sterker dan verwachte veerkracht. In de VS ontgoochelde de economische groei, in hoofdzaak als gevolg van de zwakke consumptie. De groei van de Chinese economie lag grotendeels in de lijn van de verwachtingen.

- In de eerstkomende periode zal de Europese economie naar verwachting kwetsbaar blijven voor de verstoring van de aanvoerketens. Die zal vooral de industriële sectoren parten spelen. De economische activiteit zal in de eerste helft van 2022 bijgevolg wat zwakker zijn dan voorheen verwacht. De flessenhalzen en verstoringen van het aanbod zullen pas in de tweede helft van 2022 geleidelijk opgelost geraken. Dat zal een nieuwe versnelling van de economische groei in de eurozone toelaten. In de VS vallen de sterke prestaties van de arbeidsmarkt op: een stevige netto-jobcreatie, een dalende werkloosheidsgraad en een sterke loongroei. Dat wettigt de hoop dat de consumptievraag er al in het vierde kwartaal van 2021 opnieuw zal verstevigen. Met betrekking tot de Chinese economie blijft de bezorgdheid over de financiële stabiliteit ondertussen overheersen, na de maatregelen om de excessen op de vastgoedmarkt in te dijken.

- De inflatie is verder gestegen in de VS en de Eurozone. De inflatiedynamiek wordt nog steeds gevoed door de energieprijsinflatie, onevenwichtigheden tussen vraag en aanbod en de effecten van de heropening van de economie. We gaan ervan uit dat dit tijdelijke factoren zijn en verwachten bijgevolg dat de inflatie weer zal normaliseren in de richting van de inflatiedoelstelling van de centrale banken. Maar dit proces kan langer duren dan aanvankelijk gedacht. Daardoor bestaat het risico dat de huidige hoge inflatie doorstroomt naar de loonvorming. In de eurozone is zo’n tweede ronde effect nog niet merkbaar, maar in de VS zijn er tekenen dat de loondruk aan het toenemen zou zijn.

- We voorspelden eerder dat de Fed de relatief gunstige economische omstandigheden zou beantwoorden met nieuwe stappen in de normalisering van het monetair beleid. Met de afbouw (tapering) van het aankoopprogramma van obligaties is ze hier in november 2021 mee begonnen. Allicht zal ze de afbouw midden 2022 afronden. Tegen dan zal de Amerikaanse arbeidsmarkt waarschijnlijk ook een toestand hebben bereikt, die redelijkerwijs als een toestand van ‘maximale werkgelegenheid’ kan worden bestempeld. Dit zal het pad effenen voor de Fed om haar beleidsrente in de tweede jaarhelft van 2022 met in totaal 50 basispunten op te trekken. Op de beleidsvergadering van december verwachten we meer duidelijkheid te krijgen van de ECB over de afbouw van haar noodprogramma voor de aankoop van obligaties dat tijdens de pandemie opgezet werd. We denken niet dat ze haar beleidsrente al in 2022 zal beginnen verhogen. De toenemende marktverwachtingen over een nakende bescheiden renteverhoging na 2022 kan de lange rente in tussentijd wel al onder lichte opwaartse druk zetten.

- Dé blikvanger inzake monetair beleid kwam in de voorbije maand uit Tsjechië. De centrale bank verhoogde er immers haar beleidsrente met niet minder dan 125 basispunten tot 2,75%. De Tsjechische inflatie ligt ruim boven de doelstelling van de centrale bank van 2%. Die roept nu alle hens aan dek om een ontankering van de inflatieverwachtingen te voorkomen.

Heropening met horten en stoten

De wereldeconomie vertoonde in het derde kwartaal een gemengd beeld. In de eurozone groeide het reële bbp sterker dan verwacht tegenover het voorgaande kwartaal. Dat toont de relatief grote economische veerkracht in de eurozone tijdens de heropening. Het relatief belang van de verschillende sectoren in de economie speelt daarbij een grote rol. Economieën die minder afhankelijk zijn van de industriële sectoren die zwaar door de flessenhalzen in de aanvoerketens zijn getroffen, zoals Frankrijk en Italië, trekken meer baat uit de heropening dan de economieën die sterk afhangen van de industrie, zoals Duitsland (figuur 1).

Terzelfdertijd valt niet te ontkennen dat de vierde coronagolf voor een significante stijging van de besmettingen zorgt, waardoor het gezondheidssysteem opnieuw onder druk staat. We blijven er evenwel van uitgaan dat deze vierde besmettingsgolf in de meeste landen niet tot harde lockdownmaatregelen op ruime schaal, met zware gevolgen voor de economische activiteit, zal leiden. In tegenstelling tot de harde lockdown in Oostenrijk heeft, bijvoorbeeld, de recente verstrakking van de preventiemaatregelen in Nederland weliswaar een significante sociale impact, maar vooralsnog een beperkte economische impact. De beheersbaarheid van de pandemie zal bovendien verder in de hand worden gewerkt doordat booster shots van het vaccin en nu ook een geneesmiddel tegen het virus in het vooruitzicht zijn gesteld. Al neemt dat niet weg dat het neerwaartse risico voor de economie als gevolg van de pandemie opnieuw duidelijk is toegenomen.

De aanbodzijde van de economie zal allicht tot een eind in 2022 verstoord blijven. Vooral de industrie zal daar last van ondervinden. Economieën waarin de industrie een grote rol speelt, zoals de Duitse, zullen dus het zwaarst worden getroffen. Dat kan negatieve oversijpelingseffecten hebben op de rest van de economie in de eurozone. We verwachten dat de problemen tijdelijk zijn, maar pas in de loop van de tweede jaarhelft van 2022 opgelost geraken. We hebben daarom de verwachte groei voor de eerste jaarhelft van 2022 verlaagd, maar verwachten een beduidende groeiversnelling vanaf de tweede jaarhelft. Al deze elementen, in combinatie met het verrassend sterke groeicijfer over het derde kwartaal, hebben ons doen besluiten de verwachte reële bbp-jaargroei in de eurozone voor 2021 te verhogen van 4,8% naar 5%, maar te verlagen van 4,4% naar 4,2% voor 2022.

In tegenstelling tot de economische groei in de eurozone, ontgoochelde de groei in de VS in het derde kwartaal. Vooral de groeibijdrage van de particuliere consumptie liet het afweten. Dat was allicht in belangrijke mate het gevolg van de impact van de nieuwe besmettingsgolf op het sentiment en op de arbeidsmarkt. Ook de aantasting van de koopkracht door de hoge inflatie en de afloop van enkele overheidssteunmaatregelen speelden allicht een rol. De meest recente economische cijfers voor oktober suggereren evenwel dat er opnieuw een groeiversnelling in de maak is in het vierde kwartaal. De sterke netto jobcreatie (531.000 nieuwe jobs) en de daling van de werkloosheidsgraad tot 4,6% wijzen erop dat de particuliere consumptie opnieuw aan kracht kan winnen. We verwachten dat de werkloosheidsgraad in 2022 beneden 4% kan dalen.

Net als in de eurozone, zal de wereldwijde verstoring van de industriële aanvoerketens op korte termijn ook de Amerikaanse economie, in het bijzonder de autonijverheid, parten spelen. Anderzijds wijzen de meest recente cijfers op een cyclus van voorraadopbouw in de VS. De bedrijven bouwen hun voorraden weer op, nadat die waren afgebouwd toen de bevoorradingsproblemen het nijpendst waren. Deze voorraadopbouw zal de economische groei tijdelijk ondersteunen. Het sterk tegenvallende groeicijfer van het derde kwartaal zorgt er niettemin voor dat we per saldo de verwachte groei van het reële bbp over gans 2021 hebben verlaagd van 5,7% naar 5,5%. Het verwachte groeicijfer voor 2022 laten we voorlopig ongewijzigd op 3,6%.

De groei van de Chinese economie lag in het derde kwartaal in de lijn van onze verwachtingen. De Chinese economie situeert zich dus ergens tussen de ontgoochelende VS-economie en sterker dan verwacht presterende economie van de eurozone. De onzekerheid over de energiebevoorrading blijft evenwel een bezorgdheid voor de Chinese economie, ook al hebben de Chinese autoriteiten ondertussen geïntervenieerd. Ook de bezorgdheid over de financiële stabiliteit, ten gevolge van de spanningen op de vastgoedmarkt, blijft grotendeels onopgelost. We erkennen deze risico’s, maar bevestigen toch onze groeiverwachting van 8,2% voor 2021 en 5,1% voor 2022.

Hogere inflatie duurt langer maar niet eeuwig

Zowel in de eurozone als in de VS vertraagde de inflatie van niet-energetische goederen lichtjes in de voorbije maanden, terwijl de diensteninflatie aantrok. Dat is in overeenstemming met de impact die kan worden verwacht van de verdere heropening van de economie – ook voor de contact-intensieve diensten.

De energieprijzen blijven momenteel evenwel de belangrijkste bron van inflatie. De prijs van een vat ruwe Brentolie is een eind boven 80 dollar gestegen. We hebben ons scenario voor de verwachte prijzen verder opgetrokken. De olieprijs zal nu naar verwachting een piek van ongeveer 85 dollar per vat Brentolie bereiken in het eerste kwartaal van 2022. Nadien volgt een geleidelijke terugval tot 70 dollar eind 2022.

De belangrijkste reden voor deze herziening houdt verband met de toenemende vraag naar olie. Die is het gevolg van de toenemende vervanging van gas door olie en het verdere economisch herstel. Hoewel de TTF-referentie voor de Europese gasprijs recent is teruggevallen, van zijn piek van 108 euro per MWh begin oktober tot ongeveer 75 euro per MWh, blijft deze toch hoog en dat geldt ook voor de onzekerheid over het prijsniveau. Dat wordt geïllustreerd door de aanhoudende impasse tussen de EU en Wit-Rusland/Rusland en de daarmee samenhangende bedreiging van de gasbevoorrading van Europa.

Wereldwijd blijft de inflatie dan ook hoog. Ze is in oktober zelfs verder gestegen, zowel in de VS als in de eurozone. In de VS liep de consumptieprijsinflatie op tot 6,2% (4,6% voor de kerninflatie), dat is het hoogste cijfer sinds november 1990. In de eurozone steeg de inflatie van 3,4% naar 4,1% (2,1% voor de kerninflatie). China vormt een uitzondering op dit plaatje van hoge inflatie: de inflatie steeg er van 0,7% tot ‘slechts’ 1,5% (1,3% voor de kerninflatie). De prijsdalingen voor voeding (met 2,4%) waren de voornaamste reden voor die relatief lage inflatie.

Dat de energieprijsstijging de belangrijkste inflatiebron blijft, blijkt uit een detailanalyse van de cijfers. In de VS lag de energiecomponent van de consumptieprijsindex 30% hoger dan een jaar geleden. Met een gewicht van 7,3% in de index, leverde dat een inflatiebijdrage van 2,2 procentpunten op. Maar ook de inflatiebijdrage van de andere componenten lijkt nu toe te nemen als gevolg van de effecten van de heropening van de economie en de stijgende woningprijzen. De Amerikaanse consumptieprijsindex bevat een equivalent van de huurprijs voor een woningeigenaar (geïmputeerde huur). Die ligt nu 3,1% hoger dan een jaar geleden. Met een gewicht van 23,6% in de consumptieprijsindex levert dat een inflatiebijdrage van 0,7 procentpunt op. Een en ander houdt nauw verband met de sterke huizenprijsinflatie, die evenwel buiten de reikwijdte van het standaard monetaire beleidsinstrumentarium van de Fed valt.

In de eurozone was de jaarstijging van de energiecomponent van de consumptieprijsindex iets kleiner dan in de VS (23,5%). Maar door het grotere gewicht (9,5%) leverde dat ook een inflatiebijdrage van 2,2 procentpunten op. De opwaartse risico’s voor de inflatie in de eurozone houden grotendeels verband met de energieprijzen en de flessenhalzen in de aanbodzijde van de economie tijdens de nakende kerstperiode.

Omwille van al deze elementen hebben we onze inflatievooruitzichten voor de VS en de eurozone opwaarts bijgesteld. Over het ganse jaar 2021 verwachten we nu een inflatie van 4,6% voor de VS, bij een ongewijzigde verwachting van 2,7% voor 2022. Voor de eurozone hebben we de inflatieverwachting voor zowel 2021 als 2022 opgetrokken tot respectievelijk 2,5% en 2,0%.

Inflatieopstoot zal voorbijgaan naarmate aanbodverstoringen afnemen

Ons inflatiescenario bevat twee essentiële elementen. Het eerste is grotendeels structureel en heeft implicaties op de middellange tot lange termijn. Het tweede is hoofdzakelijk cyclisch en dus relevanter voor de voorspelling op de korte termijn.

Vanuit structureel oogpunt zullen de hogere belasting van koolstofuitstoot en, direct of indirect, duurdere energie de onderliggende inflatiedruk geleidelijk maar structureel verhogen. Zoals we bij de bespreking van de VS-inflatie hebben aangestipt, levert daarnaast ook de geïmputeerde huur een niet verwaarloosbare inflatiebijdrage. Gezien de belangrijke prijsdruk op de Amerikaanse vastgoedmarkt, zal dat naar verwachting een bron van inflatie blijven. Momenteel maakt geïmputeerde huur nog geen deel uit van de consumptieprijsindex die de ECB gebruikt bij het bepalen van haar beleid. Maar in de recente strategieherziening vroeg de ECB aan het Europees statistisch bureau Eurostat om die component geleidelijk in de index op te nemen. Bijgevolg zal, zoals in de VS, dat inflatiekanaal ook in de eurozone beginnen spelen.

We houden met beide structurele factoren rekening in onze inflatievooruitzichten op langere termijn, dus na 2022. Eens de tijdelijke factoren (zie hierna) zijn weggedeemsterd, zal de inflatie evenwel eerst terugkeren naar een niveau dat in lijn ligt met de inflatiedoelstellingen van de Fed en de ECB. In het bijzonder voor de eurozone betekent dat niettemin dat de inflatie hoger zal zijn dan het gemiddelde van vóór de pandemie.

Vanuit cyclisch oogpunt, handhaven we onze visie dat de huidige inflatieopstoot van voorbijgaande aard is, ook al kan hij wat sterker zijn en langer duren dan oorspronkelijk verwacht. Het pad en de snelheid van de normalisatie hangen af van het verdwijnen van de flessenhalzen in de aanvoerketens. Onze visie steunt op de volgende argumenten.

De huidige impact op de inflatie van de energieprijzen en van de heropening zal nog een tijdje aanwezig blijven. De onevenwichtigheden tussen vraag en aanbod zullen wereldwijd nog enkele maanden opwaartse druk op de prijzen blijven uitoefenen. Zolang deze verstoring blijft duren, zal de sterke vraag (in het bijzonder naar duurzame consumptiegoederen) de inflatie hoog houden. Volatiele inflatie en opwaartse prijsdruk zullen op korte termijn dus blijven. Maar op middellange termijn zal de opwaartse prijsdruk gedeeltelijk wegdeemsteren, naarmate de verstoringen, zoals in ons scenario, minder nijpend worden en de economische activiteit en de vraag normaliseren (figuur 2). Bijkomend zullen basiseffecten van de olieprijs de inflatie tegen eind 2022 doen afkoelen en zullen ook een aantal technische factoren, zoals het verdwijnen van het huidige opwaartse effect op de inflatie van de btw-verlaging vorig jaar in Duitsland, neerwaartse druk op de inflatie uitoefenen.

De inflatieverwachtingen zoals die op de financiële markten tot uiting komen in de inflatieswaps voor de korte termijn, liggen in lijn met de analyse dat de inflatieopstoot tijdelijk is. Momenteel prijzen de inflatieswaps voor de VS en de eurozone een inflatie in van respectievelijk 4,1% en 2,9% voor de volgende 12 maanden. Maar voor de daaropvolgende periode van een jaar daalt de verwachte inflatie al tot 3,3% voor de VS en 1,9% voor de eurozone. Inflatieswaps voor de langere termijn schetsen eenzelfde beeld. Over een horizon van 10 jaar prijzen de swaps een inflatie in van 2,9% voor de VS en van ongeveer 2,0% voor de eurozone (figuur 3).

De inflatierisico’s blijven niettemin opwaarts gericht, aangezien de inflatiedruk op korte termijn wijder verspreid geraakt en het risico op tweede-ronde-effecten (via looninflatie) toeneemt naarmate de inflatieopstoot langer duurt.

Een belangrijk risico voor ons inflatiescenario is inderdaad dat de hogere inflatie(-verwachting) doorsijpelt in de loononderhandelingen en zou leiden tot loonstijgingen die ver boven de groeivoet van de arbeidsproductiviteit uitstijgen. In de eurozone zijn daar vooralsnog geen indicaties van. De laatst beschikbare ECB-indicator over de onderhandelde lonen in de eurozone (tweede kwartaal 2021) wijst op loonstijgingen van slechts 1,75%, zelfs vóór aftrek van de productiviteitswinsten. De cijfers van de Bundesbank voor Duitsland zijn iets recenter en leiden tot dezelfde conclusie.

In de VS is de loondynamiek evenwel veel krachtiger dan in de eurozone. In de voorbije maanden is het jaarstijgingstempo van de gemiddelde uurlonen opgelopen tot 4,9%. Dit relatief forse groeicijfer, in combinatie met een hoge ratio van werknemers die zelf ontslag nemen, wijst op een krapper wordende arbeidsmarkt. Dat impliceert een potentieel risico voor nog meer looninflatie. Het zou een eerste vooroplopende indicator kunnen zijn dat er zich een kosteninflatie aan het nestelen is in de dynamiek van de VS-economie. Dat moet van nabij worden opgevolgd.

Monetair beleid neemt wending

De Fed besliste op haar recente beleidsvergadering om vanaf november haar aankoopprogramma van overheidsobligaties (Treasuries) en geëffectiseerde hypotheekleningen (Mortgage Backed Securities) met 15 miljard dollar per maand te beginnen afbouwen (tapering). Als ze dat afbouwtempo handhaaft, zal de afbouw midden 2022 zijn voltooid. We gaan er in ons scenario van uit dat tegen dan ook de voorwaarden zullen vervuld zijn om de Fed toe te laten de rente te verhogen. Als de huidige sterke arbeidsmarktprestaties worden volgehouden, zal de werkloosheidsgraad in de loop van 2022 onder 4% dalen en eind 2022 nog slechts 3,6% bedragen. Dat zal de Fed ruimte geven om de cyclus van renteverhogingen in het derde kwartaal te starten met een verhoging van 25 basispunten, gevolgd door een verdere verhoging met 25 basispunten in het vierde kwartaal.

De ECB handhaaft ondertussen een voorzichtigere benadering. We verwachten dat ze op haar beleidsvergadering van december meer duidelijkheid zal verschaffen over de waarschijnlijke afloop van haar Pandemic Emergency Purchase Programme (PEPP) in maart 2022 en hoe het door een nieuw kader zal worden vervangen. Een mogelijk, maar nog niet bevestigd, scenario is volgens ons dat de ECB voor zichzelf een nieuwe enveloppe zal creëren, waarmee ze flexibel kan interveniëren in de obligatiemarkten als dat nodig zou zijn.

Als verlengde van ons inflatiescenario en in lijn met de vooruitblikkende communicatie (forward guidance) van de ECB zelf, verwachten we niet dat de ECB in 2022 haar beleidsrente zal verhogen. Het is bovendien onwaarschijnlijk dat de ECB in 2022 haar aankoopprogramma van financiële activa volledig zal beëindigen. Als de ECB vasthoudt aan het ‘principe van volgordelijkheid’, waarbij het aankoopprogramma moet zijn voltooid alvorens de beleidsrente te verhogen, is een rentestijging in 2022 nog niet aan de orde.

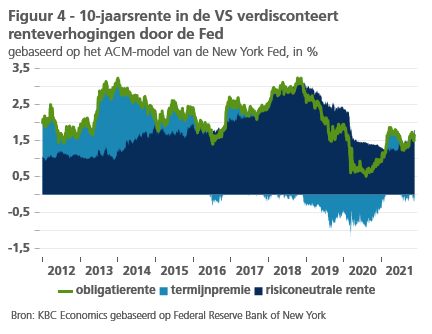

Op basis van deze vooruitzichten voor het monetair beleid handhaven we onze verwachtingen voor de rente op Amerikaanse en Duitse obligaties. De Amerikaanse obligatierente prijst momenteel in dat de cyclus van monetaire verkrapping in 2022 zal starten. Naarmate die cyclus vordert, zal nog meer worden ingeprijsd (figuur 4). Dit stelt een pad van geleidelijk oplopende obligatierentes in het verschiet. De Duitse obligatierente zal die opwaartse trend volgen, maar iets minder uitgesproken. De correlatie tussen de Duitse en Amerikaanse rente speelt daarbij een belangrijke rol. Bovendien is de reële tienjaarsrente onhoudbaar laag, in het bijzonder in de eurozone. Een opwaartse correctie is dus waarschijnlijk.

De huidige zwakte van de euro tegenover de Amerikaanse dollar is in hoofdzaak het gevolg van het verschil in de reële rentes en van de verschillende verwachtingen voor het monetair beleid van de Fed en de ECB. Deze verschillen spelen momenteel in het voordeel van de dollar. Wanneer echter de verwachte verkrapping van het beleid van de Fed door de financiële markten volledig zal zijn verdisconteerd, zullen de onderliggende factoren die in het voordeel van de euro pleiten op de voorgrond treden. Daartoe behoren onder meer het geleidelijk agressiever wordende ECB-beleid, waarvan nog niets in de financiële markten is ingeprijsd. De euro is volgens ons bovendien ondergewaardeerd tegenover de Amerikaanse dollar. Op basis van deze inschattingen verwachten we dat de euro tegenover de dollar zal appreciëren, van naar verwachting 1,14 dollar per euro eind 2021 tot 1,21 dollar per euro eind 2022.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 15 november 2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 15 november 2021.