Economische Vooruitzichten maart 2023

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- Warm winterweer en hoge reserves hebben de Europese gasprijs in februari verder doen dalen met 16% tot 46,4 euro per MWh. De prijs is nu 63% lager dan een jaar geleden, maar bedraagt nog altijd meer dan twee keer het langetermijngemiddelde van vóór de pandemie. De olie- en voedselprijzen bleven in februari stabiel, terwijl de metaalprijzen licht daalden. Ondertussen daalde de Global Supply Chain Pressure Index vorige maand van 0,93 naar -0,26, een indicatie dat de meeste problemen met de toeleveringsketens nu grotendeels achter de rug zijn.

- In de eurozone blijft de inflatiedruk hoog. Ondanks een daling van de energieprijsinflatie met 5,2 procentpunten in februari is de totale inflatie op jaarbasis slechts met 0,1 procentpunt gedaald tot 8,5%. De kerninflatie steeg met 0,3 procentpunt tot een record van 5,6%, doordat de diensteninflatie toenam. Wegens het hoger dan verwachte inflatiecijfer in februari verhogen wij onze inflatieprognose voor 2023 met 0,3 procentpunt tot 5,7%. Wij handhaven evenwel onze prognose voor 2024 op 3%, omdat we er blijven van uitgaan dat de inflatie zal afkoelen.

- In de VS daalde de inflatie in februari tot 6%, 0,4 procentpunt lager dan in januari. De maand-op-maandstijging van de consumptieprijzen bedroeg 0,4%, en bij de kerninflatie 0,5%, grotendeels onder invloed van de stijging van de huisvestingsprijzen. De kerninflatie op jaarbasis bleef 5,5%. Aangezien de inflatie hardnekkig blijft en wegens de zorgwekkende tekenen over de prijsontwikkeling van tweedhandswagens en huisvesting, verhogen wij onze inflatievooruitzichten met 0,6 procentpunt tot 4,4% voor 2023 en met 0,2 procentpunt tot 2,2% voor 2024.

- De hardnekkig hoge inflatiecijfers komen op een ongelukkig moment voor de centrale banken. De recente instorting van de Silicon Valley Bank en twee andere, kleinere Amerikaanse banken hebben de bezorgdheid over de financiële stabiliteit weer op de voorgrond geplaatst. Wij verwachten dat de recente gebeurtenissen de centrale banken minder agressief zullen maken, vooral in de VS. Maar zij zullen hun engagement om de inflatie terug naar de doelstelling te brengen niet opgeven en de rente in de komende maanden dus blijven verhogen. Wij verwachten dat de beleidsrente van de Fed zal pieken op 5,125% in het tweede kwartaal en de depositorente van de ECB op 3,75% in het derde kwartaal. Wij verwachten dat geen van beide centrale banken haar beleidsrente dit jaar zal verlagen.

- Lagere gasprijzen en de snelle heropening van de Chinese economie hebben de economische vooruitzichten in de eurozone verbeterd. De werkloosheid blijft met 6,7% dicht bij het historisch dieptepunt. De sentimentindicatoren zijn in januari verbeterd, maar waren in februari meer gemengd. Niettemin zal het krappere ECB-beleid de groei beneden potentieel houden. Wij handhaven onze prognoses voor de reële bbp-groei van 0,8% in 2023 en 1,1% in 2024.

- De Amerikaanse economie doorstaat de monetaire storm voorlopig goed. Dit is vooral zichtbaar op de arbeidsmarkt, waar er in februari nog eens 311.000 jobs bijkwamen. De consumenten lieten het geld ook verder rollen, want de consumptie steeg in januari met 1,1% in reële termen. De verdere verkrapping door de Fed zal de groei in de tweede jaarhelft van 2023 en in 2024 echter temperen. Wij hebben onze groeiprognose voor 2023 met 0,2 procentpunt verhoogd tot 1,4%, maar onze prognose voor 2024 hebben we verlaagd met 0,3 procentpunt tot 0,6%.

- In China leidt de snelle heropening tot betere groeivooruitzichten. De sentimentindicatoren maakten in januari en februari een grote sprong naar expansief terrein, vooral in de dienstensector. De huizenprijzen begonnen zich zelfs te herstellen, ondanks de recente zwakte in de vastgoedsector. Niettemin werd op het Nationale Volkscongres een groeidoelstelling van slechts 5% naar voren geschoven. Wij zijn iets optimistischer en verhogen onze prognoses voor 2023 en 2024 met 0,2 procentpunt tot respectievelijk 5,2% en 4,9%.

Bankfaillissementen overschaduwen lichtpuntjes in de economie

De vooruitzichten voor de wereldeconomie worden iets beter, ondanks de recente kommer en kwel in de financiële sector na het faillissement van de Silicon Valley Bank. In Europa stimuleert de aanhoudende daling van de gasprijzen de industrie en maakt zij de consumenten optimistischer. De Amerikaanse economie blijft intussen de monetaire verstrakking trotseren. De economische indicatoren, vooral die voor de arbeidsmarkt, blijven er wijzen op een veerkrachtige economie. De heropening van China verloopt beter en sneller dan verwacht en blijft het vertrouwen van consumenten en producenten vergroten. De heropening vermindert ook de druk op de wereldwijde toeleveringsketens, aangezien Chinese bedrijven minder te maken hebben met Covid-gerelateerde beperkingen en afwezigheden.

De verbeterde economische vooruitzichten gaan echter gepaard met een belangrijk voorbehoud. De inflatie blijft zowel in de VS als in de eurozone hardnekkig. Hoewel de centrale banken voorzichtiger kunnen worden in de nasleep van de recente bankfaillissementen in de VS, verwachten wij dat zij zich zullen blijven inzetten om de inflatie terug te dringen door hun beleidsrente verder te verhogen. Daardoor zal de economische groei zowel in 2023 als in 2024 wereldwijd onder het potentieel blijven.

Helaas zijn de risico's voor ons scenario neerwaarts gericht. Verdere financiële instabiliteit en toenemende geopolitieke spanningen kunnen leiden tot een lager dan verwachte groei.

Energieprijzen stabiliseren

De Europese gasprijzen zijn in februari met 16% gedaald tot 46,4 euro per MWh omdat de weersomstandigheden zacht blijven. De gasreserves blijven voor 61,7% gevuld, dat is 20 procentpunten meer dan normaal voor deze tijd van het jaar. Hoewel de gasprijs nog altijd meer dan twee keer hoger ligt dan het gemiddelde van vóór de pandemie, ligt hij nu 63% lager dan een jaar geleden en 86% onder de piek van augustus 2022. De olieprijzen bewogen nauwelijks in februari en bleven op 83 USD per vat, omdat de markt goed bevoorraad blijft.

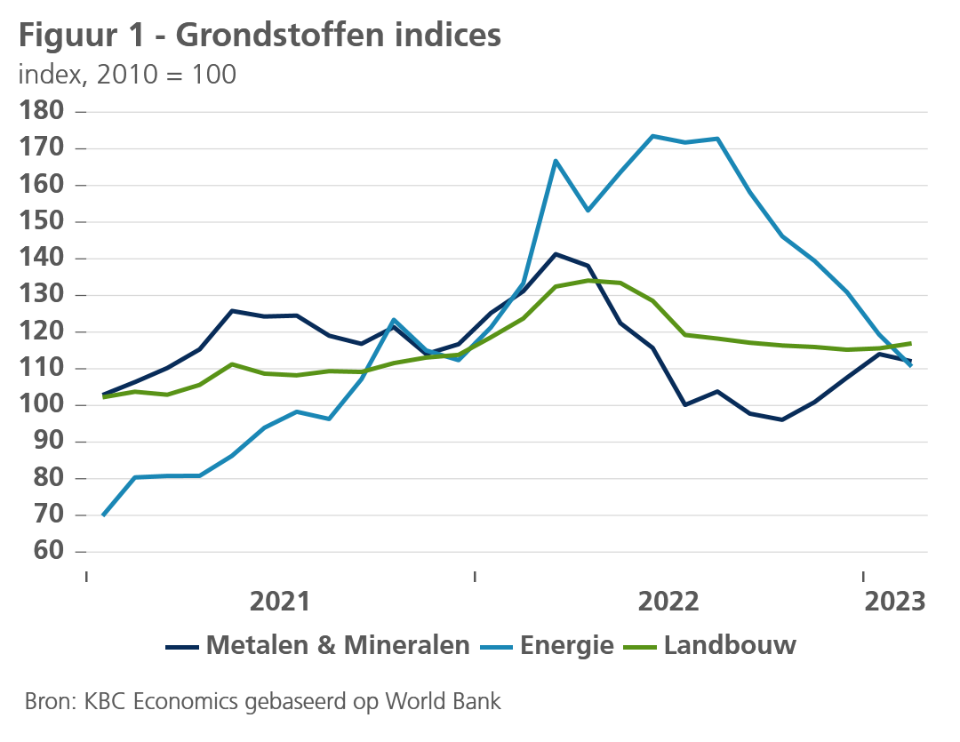

De metaalprijzen corrigeerden enigszins in februari, na de forse stijgingen in de voorgaande maanden in het kielzog van de Chinese heropening. Zowel de koper- als de ijzerertsprijs daalden in februari met 2,3% op maandbasis. De Metals & Minerals Index van de Wereldbank daalde tot 112, tegenover 114 vorige maand, maar is nog altijd 16 punten hoger dan in oktober (zie figuur 1). De wereldvoedselprijzen bleven stabiel doordat lagere prijzen voor plantaardige oliën en zuivel de sterke stijging van de suikerprijzen compenseerden. Bij de andere grondstoffen viel de scherpe daling van de houtprijzen op. Deze daalden vorige maand met 22% als gevolg van de aanhoudende zwakte in de wereldwijde bouwsector.

Ook over de toeleveringsketens was er goed nieuws. Doordat de Chinese heropening sneller verliep dan verwacht en de levertijden en vrachttarieven van leveranciers over de hele wereld daalden, daalde de Global Supply Chain Pressure Index vorige maand van 0,93 naar -0,26. Hij staat nu 4,57 punten lager dan zijn piek in december 2021. Het negatieve getal, het eerste sinds 2019, is een indicatie dat er minder problemen zijn in de toeleveringsketen dan het historische gemiddelde.

Inflatie eurozone ontgoochelt

De recente inflatiecijfers blijven op een hardnekkig probleem wijzen. Het voorlopige cijfer voor januari werd opwaarts bijgesteld van 8,5% tot 8,6%, en in februari zou de inflatie volgens de voorlopige raming nog altijd 8,5% bedragen. De daling van de energieprijsinflatie van 18,9% tot 13,7% werd immers nagenoeg volledig geneutraliseerd door de verdere stijging van de voedingsprijsinflatie (tot 15%) en door de toename van de kerninflatie (van 5,3% tot 5,6%). Vooral de opsprong van de diensteninflatie van 4,4% tot 4,8% sprong in het oog, al ligt het prijsstijgingstempo bij de niet-energetische goederen (6,7%) nog altijd beduidend hoger en is ook de stijgingsdynamiek op korte termijn daar nog altijd forser (zie figuur 2).

Vooroplopende indicatoren, zoals invoer- en producentenprijzen of prijsverwachtingen van de ondernemers, suggereren evenwel dat er voor de goedereninflatie een afkoeling in de pijplijn zit. Voor de te verwachten diensteninflatie wordt vooral naar de loonontwikkeling gekeken. Die is aan het versnellen, zoals onder meer blijkt uit de toename van de jaarstijging van de loonsom per gewerkt uur tot 4,5% in het vierde kwartaal van 2022. Dat is beduidend meer dan de toename met gemiddeld 2,6% in 2019, het jaar vóór de pandemie. Maar tegen de achtergrond van de forse inflatieopstoot in het afgelopen jaar blijft dat nog altijd relatief beperkt. Een verdere inhaalbeweging is waarschijnlijk. Maar onder meer de slechts minieme stijging van de ECB-indicator van de onderhandelde lonen (tot 2,9%) bevestigt onze inschatting dat dit een geleidelijk proces zal zijn, dat vermoedelijk ook niet tot een volledig herstel van het koopkrachtverlies van de lonen zal leiden. Bovendien zijn er indicaties dat de voorbije inflatieopstoot gepaard is kunnen gaan met een verruiming van de winstmarges van de bedrijven. Dat betekent dat een verdere toename van de loonkosten desgevallend ook, althans gedeeltelijk, door een inkrimping van de winstmarges zou kunnen worden opgevangen. Veel zal daarbij afhangen van de sterkte van de consumptievraag.

Al bij al hebben we onze verwachting voor de gemiddelde inflatie in 2023 voor de eurozone opgetrokken van 5,4% tot 5,7%, maar onveranderd gelaten op 3,0% voor 2024. De opwaartse bijstelling voor 2023 is immers enkel het gevolg van de hogere inflatiecijfers bij het begin van het jaar. Onze verwachting van een inflatieafkoeling in de loop van het jaar hebben we onveranderd gelaten. Een belangrijke stap zou daarin overigens in deze maand maart worden gezet. In maart 2022 was er immers een forse inflatieopstoot als gevolg van de energieprijsstijging, die nu uit de vergelijkingsbasis wegvalt en voor een forse terugval van de inflatie zal zorgen.

Kerninflatie VS blijft zorgwekkend hoog

In de VS blijft de inflatie ernstig zorgen baren. De maand-op-maandstijging van de consumptieprijzen bedroeg in februari 0,4%. Bij de kerninflatie versnelde ze tot 0,5%. Op jaarbasis daalde de inflatie met 0,4 procentpunt tegenover de vorige maand tot 6%, terwijl de kerninflatie stabiel bleef op 5,5%. Binnen de niet-kerncomponenten daalde de energie-inflatie met 0,6% op maandbasis en bedraagt die nu 5,2% op jaarbasis, terwijl de voedselinflatie met 0,4% op maandbasis toenam en uitkwam op 9,5% op jaarbasis.

De belangrijkste aandrijver van de kerninflatie was ditmaal de woninginflatie, die met 0,8% op maandbasis steeg en versnelde tot 8,1% op jaarbasis. Helaas steeg de Zillow Observed Rent Index, een toekomstgerichte indicator van de woninginflatie, in februari met 0,3%, na vier maanden van negatieve maand-op-maanddalingen. Dit wijst erop dat de woninginflatie de komende maanden waarschijnlijk hoog blijven.

Een positief element in het februari-verslag waren de dienstenprijzen (exclusief huisvesting), die met slechts 0,1% op maandbasis stegen. De prijsdaling voor medische zorgen met 0,7% op maandbasis was de belangrijkste oorzaak. De loonontwikkeling is een belangrijke motor van de diensteninflatie en ook hier was er positief nieuws: het gemiddelde uurloon steeg met slechts 0,2% op maandbasis. Het valt nog te bezien of deze trends de komende maanden zullen aanhouden, aangezien de arbeidsmarkten krap blijven.

Een ander positief element was de goedereninflatie. Die steeg niet in februari, grotendeels dankzij een daling met 2,8% van de prijzen voor tweedehandsauto's en -vrachtwagens. In tegenstelling tot de CPI-component is de meer toekomstgerichte Manheim Used Vehicle Index de afgelopen maanden echter snel gestegen (zie figuur 3) en wij verwachten dus dat de betreffende CPI-component de komende maanden opnieuw zal stijgen.

Al met al verhogen wij onze inflatievooruitzichten met 0,6 procentpunt tot 4,4% voor 2023 en met 0,2 procentpunt tot 2,2% voor 2024. De aanpassing is ingegeven door de aanhoudend hoge maand-op-maandstijgingen van de kerninflatie en de zorgwekkende toekomstgerichte indicatoren voor de componenten huisvesting en tweedehandsauto's.

Grotere data-afhankelijkheid en moeilijke evenwichtsoefening voor centrale banken

Voornamelijk twee elementen bepalen onze financiële vooruitzichten deze maand. De eerste overweging is de zuiver macro-economische context, met name de aanhoudend hoge onderliggende inflatie. Op zich pleit dit om voor een verdere verstrakking van het monetaire beleid van de Fed en de ECB, zowel wat betreft renteverhogingen als kwantitatieve verstrakking.

De tweede overweging betreft de financiële stabiliteit. De ongekend snelle stijging van de rente in het afgelopen jaar heeft geleid tot financiële spanningen, met name in de minder gereguleerde delen van het financiële systeem. Het gaat daarbij niet alleen om niet-banken zoals pensioenfondsen, maar ook om minder streng gereguleerde banken zoals Silicon Valley Bank (SVB). Deze risico’s werden in het verleden al gesignaleerd. Zo waarschuwde de ECB in haar Financial Stability Review van november 2022 dat "NBFI's [Non-Bank Financial Institutions] zijn blootgesteld aan een verdere stijging van de obligatierente en aan mogelijke gedwongen verkopen van activa in het licht van de geringe hoeveelheid liquide activa. In een context van stijgende obligatierentes blijft het looptijdrisico van NBFI's hoog, waardoor de sector wordt blootgesteld aan verdere herwaarderingsverliezen van de obligatieportefeuille." Een soortgelijk liquiditeitsprobleem ontstond eind september 2022 in het Verenigd Koninkrijk, toen inadequaat asset liability management (ALM) van pensioenfondsen bijna tot hun ondergang leidde toen de Britse obligatierentes abrupt en sterk stegen. Deze crisis werd pas bezworen toen de Bank of England tijdelijk ingreep als 'buyer of first resort' van Britse staatsobligaties.

De problemen met de financiële stabiliteit die zich vorige week voordeden, werden niet alleen veroorzaakt door een inadequaat Asset Liability Management van de betrokken ondernemingen, maar ook door de ontoereikende toegang tot een doeltreffende backstop-faciliteit (lender of last resort) om de bank-run te stoppen. Dit had tot gevolg dat, toen er problemen ontstonden tijdens de bank-run op de deposito’s van de bank, de 'hold-to-maturity' obligatieportefeuilles moesten worden verkocht (en latente verliezen moesten worden gerealiseerd), in plaats van te worden gebruikt als onderpand voor liquiditeitsverstrekking door de centrale bank.

Om financiële instellingen in staat te stellen liquiditeit aan te trekken tegen minder nadelige voorwaarden dan via ‘fire sales’ op de financiële markten, creëerde de Fed op 12 maart de nieuwe faciliteit Bank Term Funding Program (BTFP). Met name het feit dat onderpandobligaties tegen nominale waarde (en niet tegen marktwaarde) zullen worden aanvaard, is een belangrijk stabiliserend element, om een effectief liquiditeitsinstrument te bieden en besmetting en mogelijke andere bank-runs te voorkomen. Bovendien heeft de US Federal Deposit Insurance Corporation (FDIC) de omvang van de gedekte deposito's uitgebreid.

Al met al valt nog af te wachten of het faillissement van deze specifieke Amerikaanse banken ondanks het ingrijpen van de Amerikaanse autoriteiten al dan niet uitmondt in een systeemrisico, en zo ja, in hoeverre er sprake zal zijn van besmetting naar de rest van de wereld. Aangezien de problemen zich lijken te concentreren in het minder streng gereguleerde en gecontroleerde segment van de Amerikaanse banksector, is systemische besmetting van het Europese financiële systeem minder waarschijnlijk, gezien het strengere kader van toezicht en de sterke kapitalisatie van de Europese banken. Niettemin deed zich in de eerste dagen na de ineenstorting van de SVB ten minste een tijdelijke spill-over van angst naar activa in de mondiale banksector voor.

Op dit moment kunnen we twee voorlopige conclusies trekken. Ten eerste worden de financiële ongelukken van vorige week door de financiële markten als een ‘game changer’ beschouwd. Zelfs als het huidige risico van systemische besmetting zich uiteindelijk niet voordoet, is het duidelijk geworden dat de ongekende cyclus van verkrapping van het monetaire beleid en liquiditeitsafbouw niet noodzakelijk soepel zal verlopen. Het zal wereldwijd risico's blijven opleveren, en centrale banken zullen daar onvermijdelijk rekening mee houden bij hun beslissingen over hun verdere beleidspad. Als kadering: de enige ervaring met QT in de VS eindigde abrupt in 2019 vanwege liquiditeitsproblemen die de vlotte werking van de Amerikaanse financiële markten aantastten.

De tweede voorlopige conclusie is dat uit de laatste beschikbare inflatiegegevens (voor februari) blijkt dat de onderliggende kerninflatie in de VS hardnekkig hoog blijft en in de eurozone zelfs nog verder toeneemt. De dalende ‘headline’-inflatie is in wezen slechts een weerspiegeling van de dalende energieprijzen. De noodzaak voor zowel de Fed als de ECB om hun verkrappingscyclus voort te zetten om de ‘headline’-inflatie tijdig terug te brengen naar hun inflatiedoelstelling van 2%, blijft dan ook onverminderd groot. De cruciale vraag is in hoeverre centrale banken (en toezichthouders) over voldoende onafhankelijke instrumenten beschikken om tegelijkertijd het risico van financiële stabiliteit en de buitensporig hoge inflatie aan te pakken, zonder dat het nastreven van de ene beleidsdoelstelling de andere in gevaar brengt. Hoewel dit in theorie misschien haalbaar is, zal er in de praktijk een wisselwerking zijn waarbij het verstrakken van het monetaire beleid meer ‘data-afhankelijk’ is (met inbegrip van gegevens over de financiële stabiliteit) dan anders het geval zou zijn geweest. Als deze afruil te ver gaat, zou dit tot een risico van ‘financiële dominantie’ van het monetaire beleid kunnen leiden.

Op basis van deze voorlopige conclusies blijven wij ervan uitgaan dat de Fed haar beleid op haar vergadering van maart met 25 basispunten zal verhogen, gevolgd door nog een laatste renteverhoging met 25 basispunten in mei. De piekrente van de cyclus komt daardoor op 5,125% uit. Dat is 25 basispunten lager dan wij vorige maand verwachtten. Wij verwachten dat het huidige tempo van Quantitative Tightening door de Fed (95 miljard USD per maand) voorlopig gehandhaafd blijft. In lijn met haar ondubbelzinnige communicatie heeft de ECB op 16 maart haar depositorente met 50 basispunten verhoogd tot 3%. Daarna verwachten we nog drie renteverhogingen van 25 basispunten verwacht, waardoor de piekrente van deze cyclus in juli op 3,75% uitkomt. Dit is hoger dan wij vorige maand verwachtten, maar iets lager dan wij zonder de recente financiële onrust zouden hebben ingeschat.

In overeenstemming met de lagere verwachte piekrente van de Fed-cyclus zal de rente op Amerikaanse 10-jaarsobligaties waarschijnlijk ook pieken op een lager dan eerder verwacht niveau, namelijk 4,10% in het tweede kwartaal. Aangezien wij per saldo onze vooruitzichten voor de piek van de ECB-cyclus hebben opgetrokken, zal de rente op Duitse 10-jaarse overheidsobligaties in het derde kwartaal naar verwachting pieken aan een licht opwaarts rendement van 3,2%. Zowel de Amerikaanse als de Duitse rentecurve zal gedurende heel 2023 sterk invers blijven. Dat weerspiegelt de verwachting dat de Fed en de ECB vanaf medio 2024 de eerste renteverlagingen zullen doorvoeren.

Consumptie legt groei eurozone lam

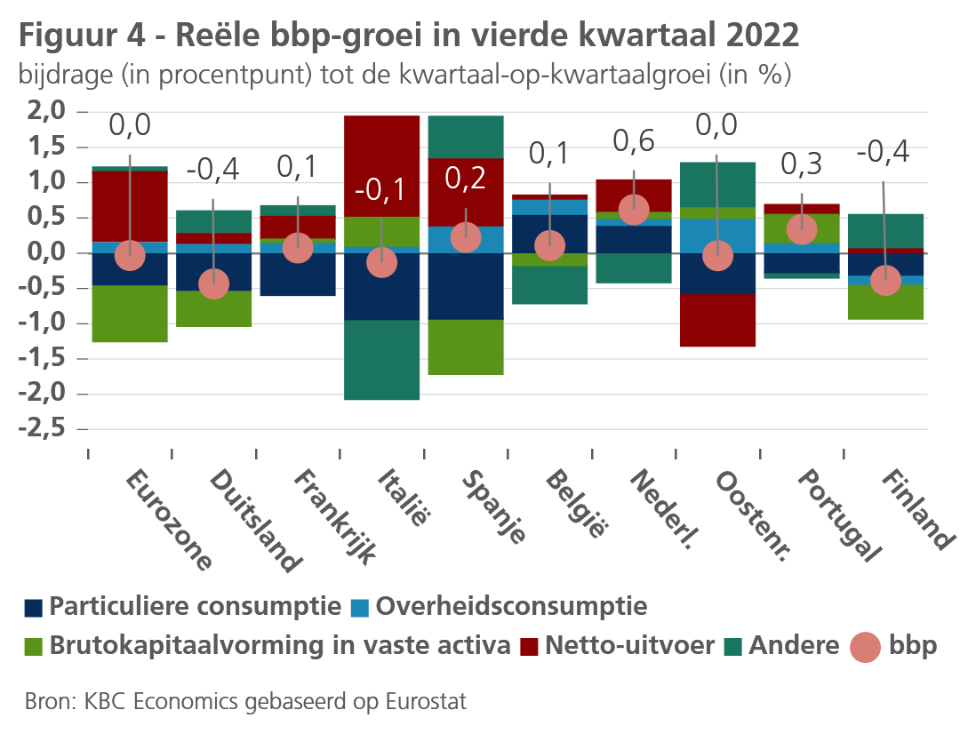

Bij de laatste herziening van het reële bbp voor de eurozone werd de groei van het vierde kwartaal van 2022 (tegenover het derde kwartaal) neerwaarts bijgesteld van 0,1% naar 0,0% (en lichtjes opwaarts bijgesteld voor het derde kwartaal). Vooral de Duitse economie presteerde in de laatste maanden van 2022 nog wat zwakker dan de eerdere ramingen aangaven. Die kromp met 0,4% in de plaats van met 0,2% zoals eerder aangegeven. Uit cijfers over de bestedingscomponenten blijkt dat de particuliere consumptie in nagenoeg alle eurolanden is teruggevallen, met Nederland – waar de economie in het vierde kwartaal overigens een bijzonder sterke groeiprestatie neerzette (0,6%) – en België als opvallende uitzonderingen (zie figuur 4). Onder meer in Duitsland en Spanje leverden ook de investeringen een negatieve groeibijdrage. Zowel de uitrustingsinvesteringen van de bedrijven als de woningbouw waren daarvoor verantwoordelijk. In de meeste andere grote(re) eurolanden leverden de investeringen een – weliswaar soms bescheiden – positieve groeibijdrage. De groeibijdrage van de overheidsconsumptie en de netto-uitvoer was nagenoeg overal positief.

Ondanks de stagnatie van het reële bbp namen zowel het aantal werkenden (+0,3%) als het aantal gepresteerde arbeidsuren (+0,4%) nog lichtjes toe tegenover het vorige kwartaal. De arbeidsproductiviteit is dus gedaald. Het wijst erop dat werkgevers over het algemeen niet snel geneigd zijn werknemers te ontslaan bij een verzwakking van de activiteit, maar er de voorkeur aan geven om de productiviteitsdaling met hun financiële buffers te financieren. De schaarste aan geschikte arbeidskrachten is daaraan niet vreemd. De werkloosheidsgraad in de eurozone bedroeg in januari 2023 6,7%, dat is 0,2 procentpunt minder dan een jaar eerder en nauwelijks hoger dan het historische dieptepunt van 6,6% in oktober 2022.

Harde indicatoren over de economische bedrijvigheid in het eerste kwartaal van 2023 zijn nog maar beperkt beschikbaar. De vertrouwensindicatoren toonden in februari een verder herstel bij de consumenten en bij de ondernemers, naargelang van de sector en het land, een mix van (zeer) lichte verbeteringen en (zeer) lichte verzwakkingen. Ze blijven dus in de lijn van ons scenario van een zeer gematigde groei, waarbij een recessie bij het begin van 2023 in de meeste landen wordt vermeden. De terugval van de Europese aardgasprijs, die zich in de voorbije weken nog heeft doorgezet, zal daar samen met de dalende inflatie, de veerkrachtige arbeidsmarkt, de steunmaatregelen van de overheden en de verbeterde internationale omgeving toe bijdragen. De impact van het krappere monetaire beleid op de economische activiteit blijft een neerwaarts risico. In ons basisscenario gaan we ervan uit dat de hogere rente de economische groei ook in de tweede jaarhelft laag zal houden, maar ook dan geen recessie zal veroorzaken. We houden onze groeiprognose voor het reële bbp van de eurozone onveranderd op 0,8% voor 2023 en 1,1% voor 2024.

In VS blijft economische motor draaien

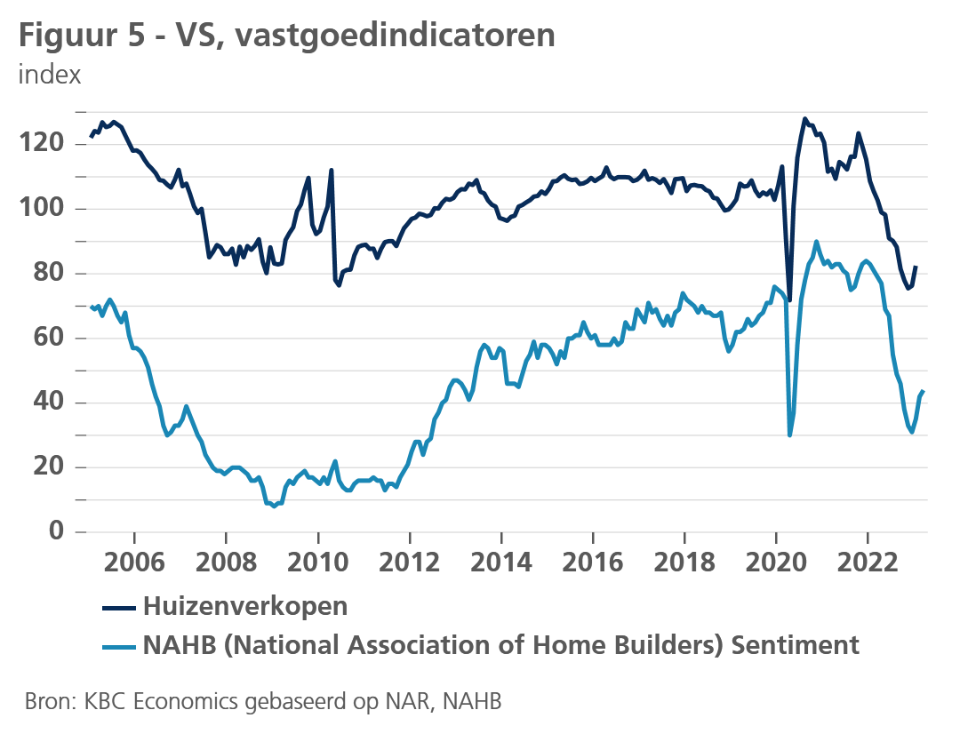

In de VS biedt de economie tot dusver goed weerstand tegen de monetaire verkrapping. Dat is vooral zichtbaar op de arbeidsmarkt. In februari nam het aantal jobs buiten de landbouw met een opmerkelijke 311.000 toe. De participatiegraad steeg met 0,1 procentpunt tot 62,5%, terwijl de werkloosheid met 0,2 procentpunt toenam tot 3,6%. De consumentenbestedingen stegen in januari aanzienlijk met 1,1% in reële termen, evenals de industriële productie, die vorige maand met 1% toenam. Zelfs de huisvestingsindicatoren zijn de laatste tijd verbeterd: in januari stegen de huizenverkopen met 8,1%. Ze liggen echter nog altijd 24% lager dan een jaar geleden. Ook de enquêtes bij de huizenbouwers zijn onlangs verbeterd (zie figuur 5). Gelet op onze nowcast voor de reële bbp-groei in het eerste kwartaal van 2023 (ondersteund door een sterke export) en gezien de algemene veerkracht van de economie, verhogen wij onze groeiverwachting voor het eerste kwartaal van 1,2% naar 2,0% (op jaarbasis) en van 0,4% naar 0,8% voor het tweede kwartaal.

Een verdere verstrakking van het monetaire beleid door de Fed, samen met strengere kredietvoorwaarden in de nasleep van de recente bankfaillissementen, zal de Amerikaanse economie uiteindelijk toch raken. Het monetaire beleid heeft doorgaans 12 tot 24 maanden nodig om volledig door te werken in de economie. Al met al verhoogt onze prognose voor de reële bbp-groei voor 2023 met 0,2 procentpunt tot 1,4%, maar verlaagt de prognose voor 2024 aanzienlijk met 0,3 procentpunt tot 0,6%. Dat betekent dat de groei zowel in 2023 als in 2024 onder het potentieel zal blijven. Als gevolg daarvan verwachten wij ook een zichtbare stijging van de werkloosheid. Die zou geleidelijk moeten oplopen van het dieptepunt van januari tot meer dan 5% tegen eind 2024.

Volkscongres in China

Alle ogen in China en daarbuiten waren de eerste weken van maart gericht op de jaarlijkse bijeenkomst van het Nationale Volkscongres (NPC). In theorie is het NPC volgens de Chinese grondwet het machtigste staatsorgaan van China, maar in de praktijk heeft de regerende communistische partij meer macht. Daarom wordt het Nationale Volkscongres ook wel het afstempelparlement genoemd, omdat veel belangrijke beslissingen en benoemingen lang voor het Nationale Volkscongres door de Chinese Communistische Partij worden genomen. Toch wordt het NPC nauwlettend gevolgd omdat het de economische en politieke toon zet voor de rest van het jaar.

Tijdens de eerste dag van de bijeenkomst werd aangekondigd dat de reële jaarlijkse bbp-groei voor 2023 "ongeveer 5%" zou bedragen. De doelstelling lag aan de ondergrens van de marktverwachtingen en wordt algemeen beschouwd als gemakkelijk te bereiken en zelfs te overtreffen gezien het lage vergelijkingspunt voor 2022. Het feit dat de groei (3,0% op jaarbasis) vorig jaar achterbleef bij de doelstelling (5,5% op jaarbasis) is waarschijnlijk een belangrijke reden voor de conservatieve groeidoelstelling voor 2023.

Een ander belangrijk resultaat van de NPC-vergadering was de benoeming van loyale medestanders van Xi Jinping in belangrijke bestuursfuncties, waaronder de vicepresident en de hoogste economische adviseur. De overgang van meer technocratische profielen naar carrièrepolitici verhoogt het risico dat kortetermijnwinsten voorrang krijgen op langetermijndoelstellingen. Dit kan de broodnodige hervormingen belemmeren, onder meer in de vastgoedsector met zijn hoge schuldenlast.

De NPC heeft ook een hervorming van het financiële stelsel en van de wetenschaps- en technologiesector goedgekeurd. In de financiële sector wordt uit de huidige bank- en verzekeringswaakhond een nieuwe, door de partij geleide regelgevingscommissie opgericht die toezicht houdt op alle financiële activiteiten in andere sectoren dan de effectenindustrie. Gehoopt wordt dat het nieuwe overkoepelende orgaan het risico van systeemcrises in het financiële stelsel zal helpen verminderen. In de sector technologie en wetenschap is de goedgekeurde reorganisatie vooral gericht op het verbeteren van de zelfvoorziening en veiligheid van China. Deze stap is grotendeels ingegeven door de politieke spanningen met de VS, die hebben geleid tot beperkingen op de verkoop van geavanceerde chips en aanverwante machines door westerse bedrijven aan China.

Post-Covid herstel wint aan kracht

We hebben onze verwachting voor de reële bbp-groei in 2023 opgetrokken van 5,0% tot 5,2%. De opwaartse herziening is gebaseerd op sterke PMI-indicatoren in februari, het herstel van het consumentenvertrouwen en enkele voorzichtige tekenen van prijs- en verkoopherstel op de huizenmarkt. Wij blijven echter voorzichtig omdat externe tegenwind een tegengewicht vormt voor de interne veerkracht van de Chinese economie, die overigens achtervolg blijft door structurele problemen.

De inflatie blijft in China goed onder controle, vooral in vergelijking met de inflatiedynamiek in de geavanceerde economieën. Ze bedroeg in februari 2023 1%, een aanzienlijke daling ten opzichte van de 2,1% in januari (zie figuur 6). Zowel de timing van het Chinese Nieuwjaar als de verzwakking van de voedselprijzen speelden een belangrijke rol in de daling. Maar er waren ook nog steeds tekenen van een zwakke vraag. Voor de toekomst verwachten wij dat de prijsdruk weer zal toenemen naarmate het herstel vaart krijgt, maar dat de inflatiestijgingen over het geheel genomen bescheiden zullen blijven, zodat de gemiddelde jaarlijkse inflatie voor 2023 op 2,2% uitkomt.

De toegenomen geopolitieke spanningen tussen de VS en China zijn een belangrijke risicofactor. De laatste tijd is het confronterende taalgebruik langs beide kanten toegenomen. Zo heeft president Xi expliciet gezegd dat de VS de leidende kracht is in de Westerse pogingen om China in te dammen, te omsingelen en te onderdrukken. Een verdere escalatie van de spanningen zou kunnen leiden tot meer sancties en tegensancties, wat de groeivooruitzichten zou temperen.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 13 maart 2023, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 13 maart 2023.