Economische Vooruitzichten december 2022

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De Europese aardgasprijs is door het koude weer in november opnieuw aanzienlijk gestegen. Tegen het einde van de maand bedroeg hij 146 euro per MWh, een stijging met 26% tegenover oktober. Aangezien de Europese gasreserves zeer groot zijn, is het risico van een sterke en langdurige gasrantsoenering aanzienlijk afgenomen. De olieprijzen zijn tegenover de vorige maand intussen met 8% gedaald tot 85 USD per vat omdat de Chinese covid-19-lockdowns de vraag naar olie verminderen en de verlichting van de sancties tegen Venezuela het aanbod op langere termijn doet toenemen.

- De voorbije maand lagen de algemene energieprijzen lager dan een jaar geleden, bijgevolg daalde de inflatie in de eurozone van een recordhoogte van 10,6% in oktober tot 10,0% in november. De inflatie daalde in alle grote economieën van de eurozone, behalve in Frankrijk. De kerninflatie bleef met 5% op jaarbasis hardnekkig hoog. De inflatie dreigt zich echter te verbreden en te verankeren, aangezien de loondruk relatief hoog zal blijven als gevolg van de recente inflatiestijgingen. Hoewel wij verwachten dat de inflatie ongeveer een piek bereikt, zal de neerwaartse beweging in 2023 waarschijnlijk slechts geleidelijk verlopen. Wij hebben onze inflatieverwachting voor de eurozone voor 2022 met 0,1 procentpunt neerwaarts herzien tot 8,4% en de inflatieverwachting voor 2023 enigszins verhoogd tot 6,3%.

- In de VS zijn er verdere tekenen dat de inflatie haar hoogtepunt heeft bereikt en gestaag afneemt. Niet alleen daalde de inflatie op basis van de consumptieprijsindex (CPI) in oktober tot 7,7%, het laagste niveau sinds januari, maar ook de producentenprijzen en de invoerprijzen, twee toonaangevende inflatie-indicatoren, daalden. Ook volgens de maatstaf van de prijzen van de personal consumption expenditures (PCE), de inflatiebenchmark van de Fed, daalde de inflatie: van 6,3% naar 6,0%. De lonen blijven echter snel stijgen: het gemiddelde uurloon steeg in november met 5,1% op jaarbasis. Wij handhaven onze inflatieprognose van 8,1% voor 2022, maar hebben onze prognose voor 2023 met 0,1 procentpunt verlaagd tot 3,9%.

- Beter inflatienieuws en verslechterende economische gegevens zetten centrale banken ertoe aan hun toon te verzachten en mogelijk een andere koers te varen. Als gevolg daarvan stegen de obligatiemarkten onlangs, terwijl de dollar verzwakte. Wij menen echter dat de markten enigszins op de zaken vooruitlopen. De kerninflatie blijft wereldwijd immers te hoog en de arbeidsmarkten zijn te krap om de grote centrale banken gerust te stellen en ze naar een vervroegde exit te laten zoeken. Wij blijven erbij dat de beleidsrente van de Fed en de depositorente van de ECB in het tweede kwartaal van 2023 een piek zullen bereiken boven respectievelijk 5% en 3%. Wij verwachten dat deze tarieven gedurende heel 2023 zullen worden gehandhaafd.

- De economie van de eurozone gaat een moeilijke periode tegemoet nu het winterweer het gasverbruik opdrijft. De gezinsuitgaven, vooral in de dienstensector, houden de economie voorlopig op positief terrein. De indicatoren voor het consumenten- en producentenvertrouwen bodemden uit en wijzen nog steeds op een milde recessie. Wij handhaven onze groeiprognose voor de eurozone van 3,2% in 2022 en 0,2% in 2023.

- De Amerikaanse economie blijft in het vierde kwartaal van 2022 tekenen van veerkracht vertonen. De arbeidsmarkt blijft in goede vorm: in november werden er netto 263.000 nieuwe jobs (exclusief de landbouwsector) gecreëerd. Ook de nieuwe bestellingen voor duurzame goederen en de kleinhandelsverkopen verrasten positief. Vooruitkijkende indicatoren, zoals het consumenten- en producentenvertrouwen, verslechterden echter. Daarom hebben wij onze prognose voor 2022 met 0,1 procentpunt verhoogd tot 1,9% en onze prognose voor 2023 met 0,1 procentpunt verlaagd tot 0,4%.

- De Chinese economie blijft zwaar onder druk staan nu een nieuwe coronagolf door de economie raast en de vastgoedcrisis nog steeds dreigt. De indicatoren voor de detailhandel en het producentenvertrouwen wijzen op een tragere groei. Wijdverspreide protesten tonen aan hoe onpopulair het nultolerantiebeleid inzake corona is. Niettemin bemoeilijkt de lage vaccinatiegraad van de oudere bevolking een snelle versoepeling van de coronabeperkingen. Wij verlagen onze groeiprognose met 0,2 procentpunt voor 2022 tot 3% en met 0,3 procentpunt tot 4,2% voor 2023.

Fans hebben weinig redenen om te juichen over de wereldeconomie

Een groot deel van de wereld mag dan wel op het voetbal zijn gefocust, maar de wereldeconomie gaat een donkere periode tegemoet. In Europa drijven koudeprikken de aardgasprijzen weer op. Die blijven zwaar wegen op de industrie en de gezinnen, die al te lijden hebben onder de hoge inflatie en de hogere rente. In de VS blijft de economie tot dusver veerkrachtig, maar een aanhoudende monetaire verstrakking zal de economische groei in 2023 waarschijnlijk in een milde recessie doen belanden, omdat vooral de vastgoedmarkt verzwakt. Ondertussen zwalpt de Chinese regering met haar nultolerantiebeleid inzake corona nu de nieuwe besmettingen opnieuw pieken.

Toch is niet alles kommer en kwel. Er zijn tekenen dat de inflatie piekt, vooral in de VS, mede dankzij lagere grondstoffenprijzen en een normalisatie van de knelpunten in de toeleveringsketens. De weg naar herstel is echter lang en de mogelijkheid van een diepe wereldwijde recessie is niet uitgesloten. Tot de neerwaartse risico’s behoren een verdere escalatie van de oorlog in Oekraïne, een verscherping van de confrontatie tussen de VS en China en liquiditeitsproblemen op de financiële markten.

Gasprijzen in het offensief, olieprijzen in het defensief

De Europese aardgasprijs is in november door het koude weer gestegen. Tegen het einde van de maand bedroeg de prijs 146 euro per MWh, een stijging van 26% tegenover oktober. Hoewel de aardgasprijs nog steeds 53% hoger is dan een jaar geleden, ligt hij 54% onder de piek van augustus. De consument heeft zich goed aangepast aan de prijsschok, aangezien de vraag naar gas in de EU in oktober en november ongeveer een kwart onder het vijfjarige gemiddelde lag. Ondertussen zijn de Europese voorraden voor 94% gevuld en blijft het risico van langdurige gasrantsoeneringen dus beperkt.

De olieprijzen daalden met 8% tegenover de voorgaande maand tot 85 USD per vat, vooral als gevolg van nieuwe corona-uitbraken in China. De verlichting van de Amerikaanse sancties tegen Venezuela, dat 20% van de bewezen oliereserves van de wereld bezit, zal het olieaanbod op middellange termijn doen toenemen. De lagere olieprijzen kunnen de Amerikaanse regering er wel toe aanzetten haar strategische olievoorraden aan te vullen. Dat zou de prijs omhoog duwen. Ondertussen is het onwaarschijnlijk dat het prijsplafond van 60 USD per vat voor Russische olie het aanbod zal verstoren, aangezien de Ural-prijzen momenteel ongeveer 55 USD bedragen.

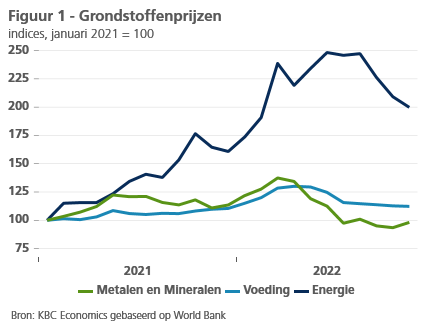

Olie is niet de enige grondstof waarvan de prijs daalt. De meeste grondstoffenprijzen zijn de afgelopen maanden gedaald (zie figuur 1), maar veel prijzen liggen nog ruim boven het niveau van vóór de pandemie.

Normalisatie toeleveringsketens

Naast de lagere grondstoffenprijzen is ook de normalisatie van de knelpunten in de toeleveringsketens een positieve ontwikkeling. Die zal ook de inflatoire druk helpen verlichten. De transportprijzen daalden aanzienlijk. Volgens de Harpex-index liggen de prijzen nu 70% lager dan hun piek in maart 2020 (zie figuur 2). De prijzen van tweedehands voertuigen zijn volgens de Manheim-index met 15% gedaald sinds hun piek, maar blijven ongeveer 40% hoger dan vóór de pandemie. In de VS krimpen de orderportefeuilles volgens de ISM-enquête in het snelste tempo sinds mei 2020. Daardoor is de Global Supply Chain Pressure Index van de New York Fed in minder dan een jaar tijd gedaald van 4,3 naar 1,0. Een verdere normalisatie en een lagere wereldwijde vraag kunnen de druk op de aanvoerketens de komende maanden afzwakken. De mogelijkheid van zware lockdowns of toenemende coronabesmettingen in China of aardgastekorten in Europa vormen echter nog steeds een risico voor de wereldwijde toeleveringsketens.

Eurozone inflatie maakt schijnbeweging

De inflatie in de eurozone is in november gedaald van 10,6% tot 10,0%. De daling werd uitsluitend veroorzaakt door de terugval van de energieprijsinflatie van 41,5% in oktober tot 34,9%. Die daling werd veroorzaakt door de eerdere terugval van de gas- en olieprijs op de internationale markten. Ook overheidsmaatregelen om de energieprijsstijging te verzachten voor de consument droegen ertoe bij. In Nederland, bijvoorbeeld, zorgde de invoering van een prijsplafond voor een terugval van de energieprijsinflatie van bijna 100% in oktober tot 41,6% in november. Daardoor daalde de inflatie er in één maand tijd met maar liefst 5,6 procentpunten (tot weliswaar nog altijd 11,2%).

De kerninflatie in de eurozone stabiliseerde op 5%, terwijl het jaarstijgingstempo van de voedingsprijzen (inclusief alcohol en tabak) versnelde van 13,1% tot 13,6%. In dat opzicht was de daling van de totale inflatie eerder een schijnbeweging. Op basis van de huidige verwachtingen voor de energieprijzen – die evenwel erg volatiel en onzeker blijven – mogen we er weliswaar van uitgaan dat de piek van de inflatie bereikt is, maar de verwachte inflatieafkoeling wordt allicht een moeizaam en geleidelijk proces.

Vooral de hardnekkig hoge kerninflatie onderstreept dat het inflatieprobleem nog lang niet van de baan is in de eurozone. Detailanalyses wijzen uit dat de indirecte doorrekening van hogere energiekosten in de verschillende consumptiegoederen en -diensten nog volop aan de gang is. Ook de nasleep van aanbodverstoringen tijdens de pandemie duurt voort, terwijl ook het vraagherstel na de pandemie (zie verder) bijdraagt tot meer inflatiedruk. Deze factoren zullen allicht nog enige tijd een rol blijven spelen. Wanneer ze geleidelijk uitgewerkt geraken, zal er allicht vanuit de loonkostenontwikkeling wat meer opwaartse druk op de kern- en voedingsprijsinflatie komen. We verwachten geen volledige loonprijsspiraal, maar eerder een over enkele jaren gespreide en allicht onvolledige inhaalbeweging van de lonen op de recente inflatieopstoot. (België vormt door de automatische loonindexering in dat opzicht een uitzondering.)

Een en ander betekent dat de finale terugkeer van de inflatie naar of onder de ECB-doelstelling van 2% (op middellange termijn) pas binnen een paar jaar bereikt kan worden. Ondertussen kan het pad worden doorkruist door de hoge volatiliteit van de energieprijzen.

Tegen deze achtergrond hebben we onze verwachting voor de gemiddelde inflatie in de eurozone in 2023 opgetrokken van 6,1% tot 6,3%. Door de schijnbeweging van de inflatie in november zal het gemiddelde inflatiecijfer voor 2022 allicht lichtjes lager uitvallen dan voorheen verwacht: 8,4% in plaats van 8,5%.

VS niet langer inflatiekampioen

In de VS wezen de gegevens van oktober op een matiging van de inflatiedruk. De inflatie vertraagde tot 7,7% op jaarbasis in oktober, de vierde daling op rij. Ook de kerninflatie daalde opvallend tot 6,3%, tegen 6,6% in de voorgaande maand. De producentenprijsinflatie, een (snelle) vooroplopende indicator van de consumptieprijsinflatie, vertraagde in oktober aanzienlijk tot 8%, het laagste niveau sinds juli 2021 (zie figuur 3). De invoerprijzen daalden voor de vierde maand op rij. De volgens de maatstaf van de prijzen van de personal consumption expenditures (PCE), de indicator waarop de Fed haar inflatiedoelstelling baseert, daalde de inflatie van 6,3% naar 6,0%. Ook de kerninflatie daalde volgens deze maatstaf: van 5,2% naar 5,0%.

De krappe arbeidsmarkten blijven echter een grote bron van zorg. Met 3,7% blijft de werkloosheid zeer laag en blijft de loondruk dus hoog. Het gemiddelde uurloon steeg in november met 0,6% tegenover de voorgaande maand en lag zo 5,1% hoger dan een jaar voordien. Wij handhaven onze inflatieprognose van 8,1% voor 2022, maar hebben onze prognose voor 2023 met 0,1 procentpunt verlaagd tot 3,9%.

VAR (Vele Agressieve Rentestijgingen) komen onder de loep

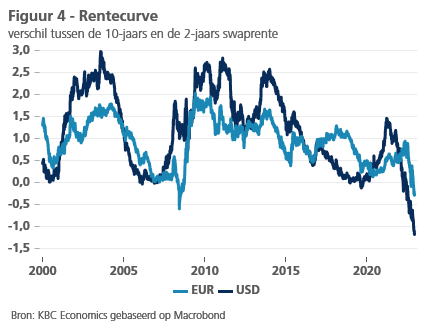

De rente van obligaties van de belangrijkste landen is de afgelopen weken dramatisch gedaald. Na het bereiken van meerjarige hoogtepunten in oktober is de Amerikaanse rentecurve naar beneden verschoven met dalingen tussen 30 basispunten voor korte looptijden en bijna 80 basispunten voor lange looptijden. Dit resulteerde in de scherpste inversie (voor de 2-jaars rente versus de 10-jaars rente) sinds het begin van de jaren 80 van vorige eeuw. De Europese swaprente daalde op een even indrukwekkende manier, waardoor de curve in de meeste segmenten ook inverteerde (zie figuur 4).

De scherpe neerwaartse correctie won aanzienlijk aan snelheid nadat de Amerikaanse en Europese inflatiecijfers de markten deden concluderen dat het ergste van de inflatiegolf voorbij is. De markten putten extra vertrouwen uit het laatste Europese inflatiebeeld. Momenteel gaan ze ervan uit dat de centrale banken, de Fed voorop, binnenkort opnieuw voorrang zouden kunnen geven aan economische groei boven inflatie.

De Amerikaanse geldmarkten verdisconteren momenteel een niveau van 4,75-5% als eindtarief voor de Fed-beleidsrente, tegenover een niveau van 3,75-4% vandaag. Dit kan worden vergeleken met het niveau van 4,5-4,75%, dat de Fed-bestuurders in september zelf aangaven in de zogenoemde dot plot. Maar Fed-voorzitter Powell zei tijdens de vergadering van november dat de rente waarschijnlijk hoger moet. De markten gaan er nu van uit dat de rente, na het bereiken van de piek in het tweede kwartaal van 2023, in de tweede jaarhelft van volgend jaar met 50 basispunten zal worden verlaagd. In de eurozone verlaagden de markten de verwachtingen voor de ECB-depositorente van 3,25% naar minder dan 2,75% tegen het tweede kwartaal van volgend jaar.

De rally van de kernobligaties ging gepaard met een scherpe ommekeer in de wisselkoers van de Amerikaanse dollar. De greenback, ooit koning, lijdt nu onder een massale verkopen. De zwakte van de dollar bracht EUR/USD van bijna 0,95 eind september tot boven 1,05 vandaag.

Wij nemen akte van het heersende marktsentiment, maar onderschrijven de markvisie momenteel niet. Wij delen de idee dat de Fed later deze maand het verkrappingstempo zal verlagen van 75 basispunten naar 50 basispunten. Dit is al gecommuniceerd door verschillende gouverneurs, waaronder Powell. Wij zullen die bijeenkomst in december nauwlettend volgen met het oog op de richtsnoeren voor 2023 (dot plot). Maar ons basisscenario gaat voorlopig uit van nog eens 100 basispunten verkrapping tijdens de eerste drie vergaderingen in 2023, gezien de fundamentele sterkte van de arbeidsmarkt. In tegenstelling tot de markten blijft onze verwachting dat een eindrente van 5,25/5,5% gedurende heel 2023 zal gehandhaafd blijven.

Op basis van recente gegevens en toespraken denken wij nu dat de ECB de Fed zal volgen door tijdens de laatste vergadering van dit jaar over te schakelen van 75 naar 50 basispunten. Het compromis tussen de ‘duiven’ en de ‘haviken’ zal inhouden dat de ECB begin volgend jaar zal beginnen met een passieve kwantitatieve verstrakking door de opbrengsten van obligaties op eindvervaldag niet volledig te herinvesteren. Aan de vooravond van de ECB-vergadering van december, laten we onze verwachting voor de piek van de ECB-beleidsrente ongewijzigd op 3,5% tegen het tweede kwartaal van 2023.

Hoewel de Fed en de ECB iets genuanceerder klinken dan voorheen, blijft hun topprioriteit het aanpakken van de inflatie en het dicht bij de inflatiedoelstelling van 2% houden van de inflatieverwachtingen. Omdat zij de fouten van de jaren 70 willen vermijden, kan en zal dit niet snel veranderen. Wij menen dat de huidige rally van de kernobligaties en de dollarcorrectie daarmee niet stroken. Een ommekeer in het marktsentiment is op korte termijn niettemin moeilijk te realiseren, aangezien de vergaderingen van de centrale banken pas midden december plaatsvinden en de handelsvolumes snel afnemen naarmate het einde van het jaar nadert. Tegen 2023 zouden we echter wel eens de terugkeer kunnen zien van de trends die een groot deel van 2022 domineerden.

Economie eurozone nog steeds in knock-out-fase

De meeste indicatoren over het ondernemersvertrouwen in de eurozone zijn in de voorbije maand grosso modo gestabiliseerd. De indicator van het vertrouwen bij de aankoopdirecteuren (PMI) in de dienstensectoren bleef in november onveranderd op 48,6, terwijl in de verwerkende nijverheid een verbetering van 46,4 naar 47,1 werd genoteerd. Beide indicatoren en de samengestelde indicator noteren evenwel nog steeds lager dan 50. Dat betekent dat de economie in een krimpmodus zit. Maar de stabilisatie van de vertrouwensindicator op een niveau dat niet al te diep onder 50 ligt, suggereert dat de recessie eerder mild zal blijven.

De sentimentsindicator van de Europese Commissie is gestegen van 92,7 in oktober naar 93,7 in november. Dat is hetzelfde niveau als in september, zodat ook hier van een stabilisatie sprake is. Hij blijft evenwel onder de benchmark van 100. Bij de ondernemers werd nog een lichte verslechtering van het vertrouwen genoteerd in de industrie en in de bouw, een status quo in de kleinhandel en een lichte verbetering in de overige dienstensectoren. Bij de consumenten verbeterde het vertrouwen meer uitgesproken. Dat neemt evenwel niet weg dat het nog altijd op een uiterst laag pitje staat, na de forse terugval in de periode maart-september.

Ondanks die terugval leverden de gezinsbestedingen in onder meer Duitsland, Italië en Spanje een belangrijke bijdrage tot het onverwacht positieve groeicijfer van het reële bbp in het derde kwartaal. Dat betekent evenwel niet dat de consumptie boomt. De partieel beschikbare detailinformatie toont dat de consumptiegroei in hoofdzaak bij de diensten is gesitueerd, al was er in het derde kwartaal in de drie grootste eurolanden ook een toename van de consumptie van duurzame goederen. De consumptie van niet-duurzame goederen daalde er daarentegen. Het globale consumptieniveau ligt in de vier grote eurolanden evenwel slechts op of nog onder het niveau van vóór de pandemie, als gevolg van het voortijdige einde van het economisch herstel door de energiecrisis en de inval in Oekraïne. In de VS lag de consumptie in het derde kwartaal van 2022 daarentegen ruim 7% hoger dan in het vierde kwartaal van 2019 (zie figuur 5). De consumptiegroei in de eurozone is dan ook in hoofdzaak nog altijd een gevolg van een normalisatie van het consumptiepatroon na de pandemie.

De besteding van tijdens de pandemie opgepotte spaarbuffers zou in theorie een verdere impuls aan de consumptie kunnen geven. Maar tegen de achtergrond van de aangetaste koopkracht en onzekerheid door de oorlog lijkt dat niet erg waarschijnlijk. De fors terugval van de kleinhandelsverkopen in de eurozone in oktober (-1,8% tegenover de maand voordien en -2,6% in vergelijking met een jaar eerder) wijst daarop. We verwachten dat de spaarbuffers in de praktijk de recessie eerder zullen temperen, dan een heuse groeistimulans veroorzaken. Voor de laatste maanden van 2022 en 2023 blijven onze verwachtingen voor de reële bbp-groei ongewijzigd: een beperkte terugval van de economie tijdens de winter, gevolgd door een moeizaam herstel nadien. De jaargemiddelde groei van het reële bbp zou daardoor vertragen van 3,2% in 2022 tot 0,2% in 2023.

Amerikaanse economie speelt extra tijd

De Amerikaanse economie blijft goed weerstand bieden aan de druk van de monetaire verkrapping. De bbp-groei in het derde kwartaal is met 0,3 procentpunt opwaarts herzien tot 2,9% op jaarbasis en de cijfers voor het vierde kwartaal zien er tot dusver relatief positief uit. De arbeidsmarkt blijft gezond: de netto jobcreatie (exclusief landbouw) bedroeg in november 263.000, terwijl de werkloosheid laag blijft. De nieuwe bestellingen voor duurzame goederen stegen in oktober met 1% tegenover de voorgaande maand, terwijl de reële consumentenbestedingen een solide stijging van 0,5% tegenover de voorgaande maand lieten optekenen. Het tekort op de goederenbalans nam in oktober echter toe met 7,7% tegenover september en de bouwuitgaven, het voornaamste slachtoffer van de monetaire verkrapping, lagen 0,3% lager dan een maand voordien.

Wij hebben onze prognose voor de groei van het reële bbp in 2022 met 0,1 procentpunt verhoogd tot 1,9%, omdat wij nu verwachten dat de groei in het vierde kwartaal tegenover het voorgaande kwartaal 0,3% zal bedragen, in de plaats van de voorheen verwachte terugval met 0,1%.

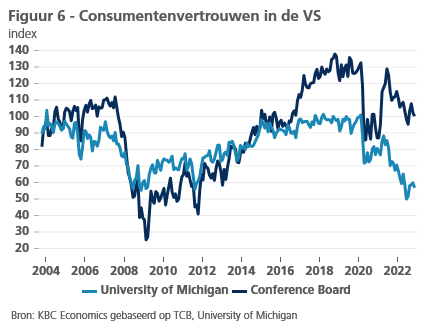

Toekomstgerichte indicatoren kondigen echter meer problemen aan. Het consumentenvertrouwen is verder gedaald (zie figuur 6), omdat de consumenten hun spaargeld zien slinken. Ondertussen bevindt het producentenvertrouwen zich nu duidelijk in recessiegebied. De samengestelde indicator van het vertrouwen bij de aankoopdirecteuren (PMI) daalde tot 46,3, een daling met 1,9 punten tegenover oktober. De ISM-indicator van het vertrouwen in de verwerkende nijverheid daalde van 50,2 naar 49. Ook nieuwe bestellingen lagen in oktober in recessiegebied. Daarom hebben wij onze prognose voor de groei van het reële bbp in 2023 met 0,1 procentpunt verlaagd tot 0,4%.

China blijft own-goals scoren

De kortetermijnvooruitzichten voor de Chinese economie zijn opnieuw versomberd na de publicatie van een reeks vrij zwakke cijfers en een sterke stijging van het aantal nieuwe coronabesmettingen. De economische indicatoren wijzen op een moeilijke start van het vierde kwartaal.

De sentimentsindicatoren, die in oktober al op recessie wezen (resultaten onder 50), wijzen op verdere zwakte in november. Voor de verwerkende industrie en de niet-verwerkende industrie verslechterden ze tot respectievelijk 48,0 en 46,7. Ook de harde cijfers wijzen op een zwakke start van het kwartaal. De kleinhandelsverkopen daalden in oktober met 0,5% tegenover het voorgaande jaar (0,7% tegenover de voorgaande maand), terwijl zowel de invoer als de uitvoer met 0,7% en 0,3% zijn teruggevallen tegenover het voorgaande jaar. De industriële productie hield beter stand, maar de groei vertraagde ook tot 5,0% tegenover het voorgaande jaar.

Ondertussen zijn de nieuwe coronabesmettingen sinds begin november explosief gestegen. De sterke stijging kwam net op het moment dat de regering twintig richtsnoeren bekendmaakte om het nultolerantiebeleid enigszins te verzachten. De richtsnoeren variëren van een verkorting van de isolatie- en quarantainetijden voor naaste contacten en inkomende reizigers, tot de voorbereiding van het gezondheidssysteem en de promotie van (booster)vaccins (in het bijzonder voor ouderen). De snelle toename van het aantal besmettingen leidde ondanks deze richtsnoeren in een aantal steden echter toch tot nieuwe harde lockdowns. Van de lokale overheden wordt immers nog steeds verwacht dat zij snel reageren om nieuwe uitbraken in te dammen.

De wijdverbreide protesten in het laatste weekend van november, tot een niveau dat in decennia niet meer is voorgekomen, wijzen op een toenemende maatschappelijke ontevredenheid over de harde aanpak van de regering. Hoewel de protesten voorlopig verminderen, mogelijk als gevolg van een hardhandig optreden van de regering “achter de schermen”, zijn er ook tekenen dat de regering rekening houdt met de ontevredenheid van de bevolking. In Guangzhou, bijvoorbeeld, zijn de lockdowns versoepeld, ondanks het nog steeds hoge aantal besmettingen, en nieuwe berichten van topambtenaren wijzen er op een zachtere aanpak in de toekomst.

Hoewel een verschuiving in China’s coronabeleid op de middellange termijn een positieve ontwikkeling zou zijn, kan het op de korte termijn nog steeds voor een hobbelig economisch parcours zorgen. Het is immers onzeker hoe het virus zal circuleren onder een bevolking die tot nu toe zeer weinig ziektegevallen heeft gekend en meestal op niet-westerse vaccins heeft vertrouwd. Een sterke stijging van het aantal ziekenhuisopnames zou de economische activiteit sterk kunnen drukken en de sociale onrust kunnen vergroten.

Daarom hebben wij onze prognose voor de bbp-groei in het vierde kwartaal naar beneden bijgesteld en onze verwachtingen voor de groei later in 2023 lichtjes verhoogd. Dat leidt tot een verlaging van de gemiddelde jaargroei voor 2022 van 3,2% naar 3,0% en, als gevolg van overhangeffecten, een verlaging van de gemiddelde jaargroei voor 2023 van 4,5% naar 4,2%.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 5 december 2022, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 5 december 2022.