Economische Vooruitzichten april 2024

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

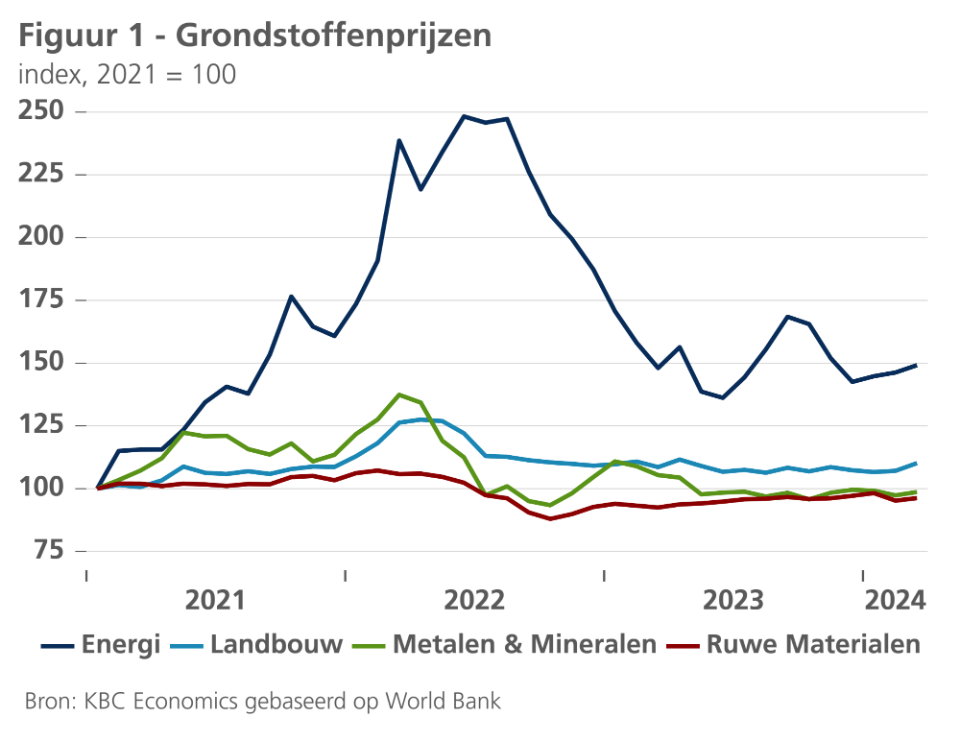

- Geopolitieke spanningen hebben de grondstoffenprijzen de afgelopen maand opgedreven. De bevoorradingsbeperkingen van de OPEC+, samen met de escalerende spanningen tussen Israël en Iran, hebben de energieprijzen in maart en begin april opgedreven. De olieprijs schommelt nu rond de 90 USD per vat (tegenover 82 USD in maart). De gasprijzen stegen in maart met 9% tot 27 EUR per MWh. De prijzen van niet-energetische grondstoffen stegen ook. De metaalprijzen klommen met 2%, de voedingsprijzen met 1,3%. Opvallend was de scherpe stijging van de goudprijs.

- De inflatie in de eurozone daalde in maart van 2,6% naar 2,4% en blijft dus op een neerwaarts pad. De voedingsprijsinflatie daalde aanzienlijk, terwijl de energie-inflatie toenam, maar nog altijd negatief is. De kerninflatie daalde van 3,1% naar 2,9%, dankzij een aanhoudende daling van de kerninflatie voor goederen. De diensteninflatie bleef ongewijzigd op 4% en levert nu de grootste bijdrage aan de inflatie in de eurozone. Gezien de stijging van de wereldwijde energieprijzen verhogen we onze prognose voor 2024 van 2,4% naar 2,6%, terwijl we die voor 2025 van 2% handhaven.

- De inflatoire impulsen in de VS blijven te hoog. In maart liep de inflatie er op van 3,2% naar 3,5%. De energieprijzen stegen aanzienlijk, terwijl de voedingsprijsinflatie gematigd was. De kerninflatie bleef op 3,8%, waarmee de daling van de afgelopen maanden een halt werd toegeroepen. De kerninflatie steeg met 0,4% op maandbasis door een sterke inflatie van diensten en huisvesting. De goederenprijzen daalden dankzij lagere autoprijzen. De inflatieverwachtingen van consumenten stegen ook aanzienlijk. We verhogen onze inflatieverwachting voor 2024 van 3,2% naar 3,3% en handhaven onze prognose voor 2025 van 2,5%.

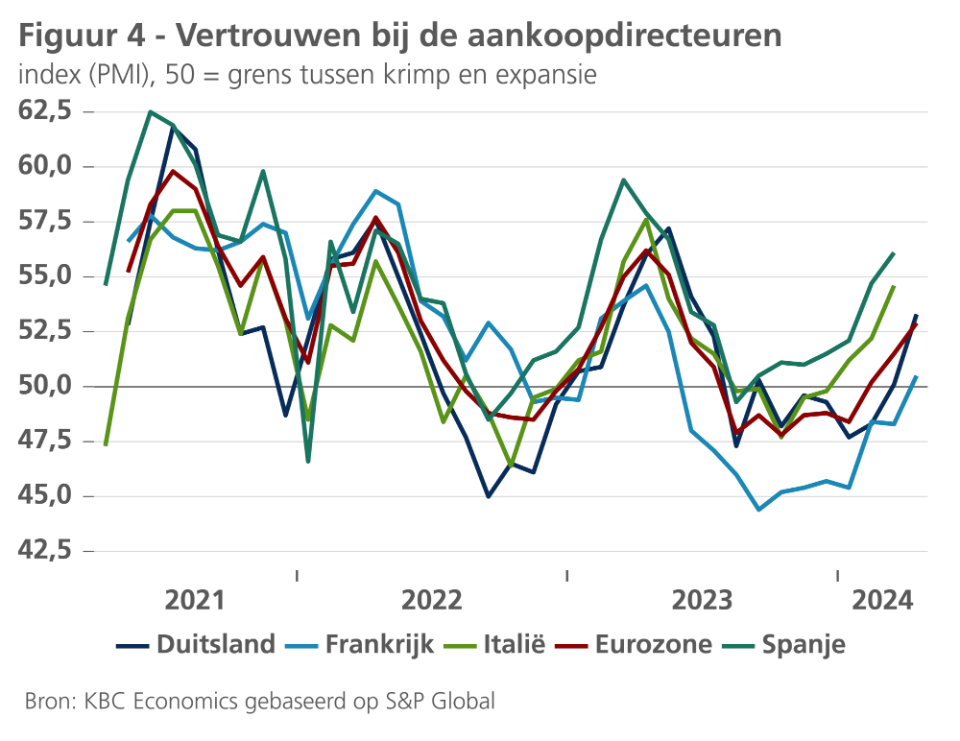

- De economie van de eurozone vertoont de eerste voorzichtige tekenen van beterschap. De sentimentsindicatoren zijn verbeterd, maar blijven zwak, vooral in de verwerkende nijverheid en de bouw, omdat de monetaire condities krap blijven. Ook het consumentenvertrouwen verbetert. De verbetering wordt vooral waargenomen in Zuid-Europese economieën, terwijl de Duitse groeivooruitzichten zwak blijven. Wij verhogen onze groeiprognose voor de eurozone voor 2024 licht van 0,4% naar 0,5%, maar handhaven onze prognose voor 2025 van 1,3%.

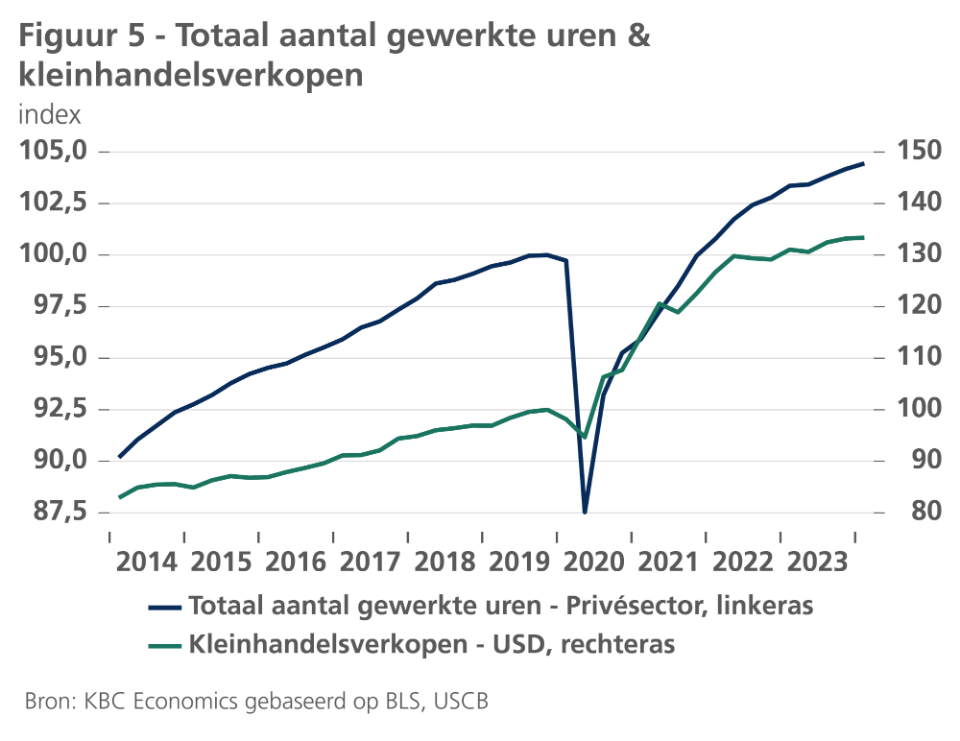

- De Amerikaanse economie blijft gezond. Consumenten blijven geld uitgeven, terwijl de uitgaven van de verwerkende nijverheid en de overheid hoog blijven. De productiecapaciteit in de VS neemt ook toe. In maart kwamen er in de VS 303.000 banen bij, terwijl de werkloosheid daalde en de participatiegraad steeg. Het gemiddelde aantal gewerkte uren per week steeg ook. We handhaven dus onze groeiprognoses van 2,4% en 2% voor respectievelijk 2024 en 2025.

- Uiteenlopende groei- en inflatietrajecten tussen de VS en de eurozone zullen allicht leiden tot een uiteenlopend beleid van de Fed en de ECB. Gezien de sterke groei- en inflatievooruitzichten in de VS verwachten we nu dat de Fed op zijn vroegst in het derde kwartaal van 2024 zal beginnen met renteverlagingen en dit jaar slechts twee keer zal knippen in de rente. Daarentegen verwachten we nog altijd dat de ECB op haar vergadering in juni zal starten met renteverlagingen, al gaan we nu uit van slechts drie renteknips dit jaar in plaats van vier. Door een toenemende rentespread hebben we ook onze prognose voor EUR/USD verlaagd.

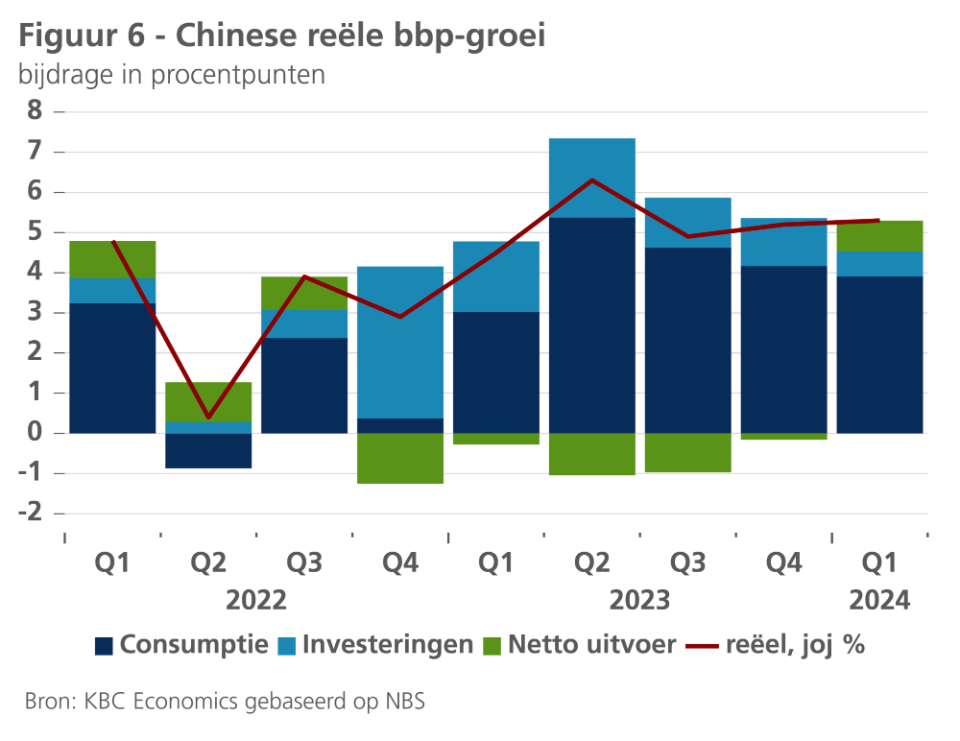

- De Chinese bbp-groei verraste opwaarts in het eerste kwartaal van 2024. Daarom hebben we het groeivooruitzicht voor 2024 bijgesteld van 4,7% naar 5,1%. Er zijn echter nog altijd structurele problemen en naar het einde van het eerste kwartaal toe waren er tekenen van een vertragend groeimomentum. Daarom blijft onze algemene visie op de Chinese economie voorzichtig.

De VS en de eurozone zijn economische tegenpolen geworden. De Amerikaanse economie blijft in hoog tempo groeien doordat consumenten en de overheid gul blijven uitgeven en er op de arbeidsmarkt een indrukwekkend aantal banen blijft bijkomen. De sterke vraag en krappe arbeidsmarkt voeden de inflatie, die in maart licht steeg tot 3,5%. In de eurozone is de situatie heel anders. Het consumenten- en producentenvertrouwen en bijgevolg ook de economische groei blijven er zwak (vooral in Duitsland). Bijgevolg zijn de inflatievooruitzichten in de eurozone gunstiger, met een inflatie die in maart daalde tot 2,4%. De uiteenlopende groei- en inflatiepaden duwen de Fed en de ECB ook steeds meer in verschillende richtingen. Wij verwachten nu dat de Fed de rente dit jaar slechts twee keer zal verlagen, op zijn vroegst vanaf het derde kwartaal. Daarentegen verwachten we de eerste renteverlaging van de ECB in juni en gaan we ervan uit dat de centrale bank de rente dit jaar drie keer zal verlagen.

Energieprijzen stijgen in het kielzog van escalerende spanningen in het Midden-Oosten

De olieprijzen stegen vorige maand met 6% (tot 86,7 USD per vat) in het kielzog van de beslissing van OPEC+ om de leveringsbeperkingen te verlengen tot juni. Escalerende spanningen tussen Israël en Iran hebben de prijzen in april opgedreven tot ongeveer 90 USD. Een volledig conflict tussen beide landen zou de oliemarkt ernstig kunnen verstoren. Iran produceert meer dan 3 miljoen vaten per dag en het land zou de scheepvaart door de Straat van Hormuz kunnen verstoren. 30% van de wereldwijde olie-uitvoer en 20% van de gasuitvoer verloopt via deze zeestraat. Tot nu toe heeft actieve diplomatie het escalatierisico kunnen beperken en een grootschalig conflict in het Midden-Oosten is alsnog niet op de oliemarkten ingeprijsd. De gasprijzen (TTF) stegen in maart ook met 9% tot 27 EUR per MWh. Zij blijven dicht bij de historische gemiddelden dankzij de goedgevulde gasreserves in de EU (momenteel 62% van de totale capaciteit).

De prijzen van niet-energetische grondstoffen stegen ook. De metaalprijzen klommen vorige maand met 2% en tijdens het afgelopen kwartaal met 4,7% (zie figuur 1) doordat een sterke vraag en aanbodverstoringen de prijzen opdreven. Vooral de stijging van de goudprijs was opmerkelijk. De prijs van het edelmetaal steeg afgelopen kwartaal met 8,2%. Goud wordt alom gezien als een veilige haven in tijden van geopolitieke spanningen. Bovendien hebben centrale banken hun goudreserves verhoogd in een poging te diversifiëren tegenover de Amerikaanse dollar. De centrale bank van China kocht in maart 160.000 onzen (ter waarde van 384 miljoen USD).

Ook de voedingsprijzen stegen vorige maand (met 1,3%). De sterke vraag naar plantaardige olie, zuivel en vlees droegen het meest bij aan de stijging. De prijzen van suiker en graan daalden evenwel doordat oogsten beter waren dan verwacht. Over het geheel beschouwd blijven de voedingsprijzen 9,9% lager dan een jaar geleden.

Verdere inflatiedaling in eurozone

In de eurozone nam de inflatie in maart, net als in februari, met 0,2 procentpunt af. Ze bedroeg 2,4%. Vooral de voedingsprijsinflatie daalde fors (van 3,9% in februari tot 2,6% in maart), terwijl de energieprijsinflatie beduidend minder negatief werd (-1,8% in maart versus -3,7% in februari en nog ruim -11% in oktober en november 2023 – zie figuur 2). De kerninflatie, die voedings- en energieprijzen buiten beschouwing laat, nam eveneens met 0,2 procentpunt af en bedroeg in maart 2,9%. Deze daling was evenwel uitsluitend te danken aan de forse afkoeling van de prijsstijging van niet-energetische goederen. Die lagen in maart 1,1% hoger dan een jaar voordien. De afkoeling van de diensteninflatie is veel beperkter en lijkt intussen stil te vallen. De diensteninflatie bedroeg in maart voor de vijfde opeenvolgende maand 4%, terwijl hun recente piek (in juli 2023) ’slechts’ 5,6% bedroeg.

Dat de afkoeling van de diensteninflatie traag en moeizaam zou verlopen was verwacht, aangezien de inhaalbeweging van de lonen op de inflatie de loonkostendruk hoog houdt. De schaars beschikbare informatie over de loonontwikkelingen bevestigt evenwel dat het loonstijgingstempo niet is ontspoord en zowat een piek heeft bereikt. Dat betekent dat we onze verwachting van een geleidelijk verder afkoelende kerninflatie handhaven. Intussen kan de oplopende spanning in het Midden-Oosten via hogere energieprijzen (vooral van olie) wel zorgen voor nieuwe opwaartse impulsen op de inflatie. Die zouden evenwel tijdelijk blijven. De neerwaartse trend van de olieprijs op de termijnmarkten blijft immers grosso modo intact. Dat betekent dat de opwaartse inflatiedruk, die we in de eerstkomende maanden kunnen verwachten, allicht van tijdelijke aard zal zijn. Maar daardoor kan het inflatiepad in de komende maanden erg hobbelig zijn.

Tegen deze achtergrond hebben we onze verwachting voor de kerninflatie ongewijzigd gelaten, maar hebben we de verwachte energieprijsinflatie in 2024 opgetrokken, en bijgevolg ook onze verwachting voor het gemiddelde inflatiecijfer. We verwachten in de eurozone een gemiddelde inflatie van 2,6% (in de plaats van 2,4%). Voor 2025 handhaven we de verwachting van 2% inflatie.

Inflatiedynamiek VS blijft te sterk om te versoepelen

De Amerikaanse inflatiecijfers blijven in opwaartse zin verrassen. In maart steeg de Amerikaanse inflatie van 3,2% naar 3,5%. Op maandbasis steeg zij met 0,4%. Binnen de niet-kerncomponenten stegen de energieprijzen met 1,1%. Voor de komende maanden wordt een nieuwe stijging van de energieprijzen verwacht, omdat de recente olieprijsstijgingen nog niet volledig zijn doorgerekend in de CPI. In tegenstelling tot de energieprijzen stegen de voedingsprijzen nauwelijks en zijn die nu slechts 2,2% hoger dan een jaar geleden.

De kerninflatie steeg ook met 0,4% op maandbasis (de derde maand op rij). Door deze sterke maandelijkse stijging is de kerninflatie voor het eerst sinds maart 2023 (licht) gestegen en staat die nu op 3,8%. De huisvestingsinflatie was een belangrijke drijvende kracht achter dit sterke kerninflatiecijfer. De prijzen voor huisvesting stegen vorige maand met 0,4% en met 5,7% ten opzichte van vorig jaar. Dat komt doordat het woningaanbod beperkt blijft en de vraag naar woningen stijgt door een toename van de immigratie. Hoewel de prijsinflatie voor huisvesting iets is afgenomen, blijft deze te hoog. Bovendien wijzen toekomstgerichte indicatoren op een aanhoudend sterke inflatie van de prijzen van huisvesting. Zo stegen de markthuren het afgelopen kwartaal met 1,3%.

De inflatie van de kerndiensten (exclusief huisvesting) nam nog sneller toe. De prijzen van diensten stegen vorige maand met 0,5% en het afgelopen kwartaal met 1,9%. Stijgende verzekeringstarieven droegen vorige maand in belangrijke mate bij aan de diensteninflatie. We hopen dat de diensteninflatie de komende kwartalen zal afzwakken, aangezien de looninflatie goed onder controle blijft. Ondanks sterke arbeidsmarktcijfers steeg het gemiddelde uurloon vorige maand met slechts 4,1% jaar-op-jaar. Bovendien wijzen ook de prijscomponenten in de ISM-enquêtes op een lagere diensteninflatie (zie figuur 3).

In tegenstelling tot de inflatie van diensten en huisvesting daalde de kerninflatie van goederen vorige maand met 0,2%. De daling werd gedreven door dalende prijzen van (nieuwe en tweedehandse) auto’s. Een sterke dollar zou de inflatie van kerngoederen de komende maanden in toom kunnen houden. De invoerprijzen (exclusief brandstoffen) stegen vorige maand nauwelijks.

Helaas heeft de aanhoudende inflatiedruk ook een impact gehad op de inflatieverwachtingen van consumenten, die zijn gestegen van 2,9% naar 3,1% voor het komende jaar. We verhogen dus onze inflatieverwachting voor 2024 licht van 3,2% naar 3,3%, terwijl we onze prognose voor 2025 van 2,5% handhaven.

Hogere inflatie duwt obligatierente omhoog

De afgelopen maand is de rente op obligaties wereldwijd sterk gestegen. Midden april bereikte de rente op Amerikaanse 10-jaarse overheidsobligaties ongeveer 4,60%, terwijl de Duitse rente gematigder steeg tot ongeveer 2,50%. Als gevolg daarvan liep de spread tussen de rente op Amerikaanse en Duitse obligaties aanzienlijk op tot een niveau dat niet meer was gezien sinds het begin van de pandemie begin 2020.

De belangrijkste drijvende factor achter deze opwaartse beweging is de toenemende onzekerheid over het desinflatieproces richting de doelstelling van 2%. De Fed was er niet van overtuigd dat dit slechts een 'hobbel op de weg' van desinflatie is en dat het traject richting haar beleidsdoel fundamenteel zou worden voortgezet.

Fed maakt geen haast met versoepeling

Als gevolg daarvan begonnen de financiële markten te verwachten dat de eerste renteverlaging van de Fed op zijn vroegst in september 2024 zou plaatsvinden. In overeenstemming daarmee is nu slechts één renteverlaging voor 2024 volledig ingeprijsd. Bovendien werd de marktverwachting voor de eindrente op de langere termijn tijdens deze renteverlagingscyclus sterk naar boven bijgesteld tot boven de 4%, wat aanzienlijk hoger is dan de huidige verwachting van de Fed (‘dot plots’ van maart) van 2,6%.

Naar onze mening ligt het desinflatoire proces in de VS fundamenteel nog altijd op koers, maar er zijn duidelijk opwaartse risico's die ervoor kunnen zorgen dat de Amerikaanse (kern)inflatie standvastiger blijft. Rekening houdend met het tweeledige mandaat van de Fed van prijsstabiliteit en maximale duurzame werkgelegenheid, betekent de opmerkelijke en aanhoudende kracht van de Amerikaanse arbeidsmarkt, in termen van een hoge netto banengroei en een lage werkloosheid, bovendien dat de Fed vanuit dit perspectief ook geen dringende behoefte heeft om haar beleidsrente te verlagen. Daarom hebben we onze verwachtingen voor het aantal renteverlagingen door de Fed in 2024 verlaagd van drie naar twee, waardoor de Amerikaanse beleidsrente eind 2024 op 4,875% zou uitkomen. We zijn ook van mening dat de neutrale reële korte rente in de VS (r*) onder opwaartse druk staat, onder andere vanwege het aanhoudende grote Amerikaanse begrotingstekort en de verslechterende schuldpositie. Daarom verhogen we ook onze verwachting voor de Fed funds rate eind 2025 met 25 basispunten naar 3,125%. Dat is minder dan de markt verwacht, maar ongeveer 50 basispunten hoger dan de verwachting van de Fed zelf.

Onze vooruitzichten voor de ECB zijn anders dan die voor de Fed. In tegenstelling tot de VS bestaat er minder twijfel over de voortzetting van het desinflatoire pad in de eurozone. Daarom heeft de ECB gecommuniceerd dat, zonder onverwachte nieuwe schokken, haar renteverlagingscyclus normaal gesproken in juni zal starten, ook al betekent dit dat de ECB eerder dan de Fed zal beginnen met versoepelen. Onze herziene vooruitzichten voor de Fed hebben wel gevolgen voor de ECB, omdat de korte- en langetermijnrenteverschillen wegen op de wisselkoers van de euro tegenover de dollar. De waardedaling van de euro vertraagt, ceteris paribus, het desinflatoire proces in de eurozone, waardoor het potentiële aantal renteverlagingen voor de ECB afneemt. Daarom hebben we het verwachte aantal renteverlagingen door de ECB in 2024 verlaagd van vier naar drie, waardoor de depositorente van de ECB eind 2024 op 3,25% zou uitkomen. We laten onze verwachting voor de beleidsrente eind 2025 ongewijzigd op 2,50%, wat in grote lijnen overeenkomt met de marktverwachting. Dat impliceert een aanhoudende toename van de renteverschillen op de korte termijn tussen de VS en de EU. Hoewel we om fundamentele waarderingsredenen nog altijd verwachten dat de dollar vanaf het derde kwartaal van 2024 weer in waarde zal dalen, betekent dit grotere renteverschil dat de wisselkoers van de dollar naar een sterker niveau opschuift en eind 2024 allicht 1,07 USD per EUR zal bedragen.

Onze aangepaste vooruitzichten voor de korte rente hebben ook gevolgen voor onze vooruitzichten voor de obligatierente. Naar onze mening is de recente stijging van de Amerikaanse obligatierente fundamenteel gerechtvaardigd door de meer havikse vooruitzichten voor de Fed. Dit heeft niet alleen betrekking op het lagere aantal verwachte verlagingen in 2024, maar misschien nog wel belangrijker op de verhoging van onze verwachting voor de eindrente eind 2025. Als gevolg hiervan verwachten we nog altijd dat de rente op Amerikaanse 10-jaarsobligaties in de loop van 2024 licht zal dalen, maar we hebben het percentage waarop deze daling zal eindigen met 25 basispunten verhoogd (naar 4,25%).

Tegen deze achtergrond wordt de rente op Duitse obligaties vooral beïnvloed door zijn correlatie met de rentebewegingen in de VS. Daarom handhaven wij onze verwachting dat de Duitse 10-jaarsrente in de loop van 2024 licht zal dalen. Vanwege de fundamenteel te lage waarde van de Duitse 10-jaarsrente blijft een gematigde stijging naar 2,50% tegen het einde van 2025 waarschijnlijk.

Kortom, ons rentescenario impliceert dat zowel de Amerikaanse als de Duitse rentecurves ten minste tot eind 2024 invers blijven en in de loop van 2025 (VS) of later (Duitsland) weer opwaarts gaan hellen.

Obligatiespreads in eurozone zullen allicht nog licht stijgen

In de afgelopen maand bleven de spreads op overheidsobligaties binnen de EMU ten opzichte van Duitsland grotendeels onveranderd. Wij bevestigen onze visie dat deze spreads momenteel te laag zijn, in lijn met een algemene omgeving van gematigde risicopremies (zoals creditspreads en de swapspreads van de eurozone). We verwachten dat de overheidsobligatiespreads in de eurozone in 2024 geleidelijk zullen toenemen tot een meer fundamenteel gerechtvaardigd percentage. De waarschijnlijke aanjagers van deze stijging blijven de voorbereidingen voor de begrotingen van 2025 en politieke risico's. Deze laatste risico's hebben te maken met de uitkomst van de komende verkiezingen en politieke stabiliteit, maar ook met onzekerheid over de uitbetaling van EU-fondsen. Dit zou mogelijk ook de kredietrating van sommige lidstaten kunnen beïnvloeden.

Goed nieuws over economie eurozone

De samengestelde index van het vertrouwen bij de aankoopdirecteuren (composite PMI) is in april 2024 tot 51,4 gestegen. Daarmee noteert hij voor de tweede opeenvolgende maand boven de drempelwaarde van 50, die wordt geassocieerd met het verschil tussen economische krimp en expansie. Dat is geleden sinds mei 2023. Het is ongetwijfeld goed nieuws en bevestigt ons scenario dat de economische activiteit in de eurozone naarmate 2024 vordert geleidelijk weer aan dynamiek zal winnen. Maar nuance en voorzichtigheid over de verwachtingen blijven aangewezen.

Het vertrouwensherstel is vooral merkbaar in de dienstensectoren. De desbetreffende PMI maakte in de voorbije maanden een opvallende remonte van 47,8 in oktober 2023 tot 52,9 in april 2024. Het signaal van de PMI over het vertrouwen in de dienstensectoren komt daarmee meer in lijn met dat uit de vertrouwensenquêtes van de Europese Commissie (EC). Dat wees in de eerste maanden van 2023 op een veel minder fors vertrouwensverlies en is sinds midden 2023 per saldo lichtjes verbeterd. Het vertrouwensverloop in de diensten bevestigt ook dat het verwachte groeiherstel vooral van de binnenlandse vraag zal komen, meer bepaald de private consumptie (zie verder). Verder valt op dat – althans tot maart – het producentenvertrouwen in de diensten in Spanje en Italië duidelijk groter is en krachtiger herstelt dan in Duitsland en Frankrijk (zie figuur 4).

In de bouw blijft het vertrouwen erg zwak, zowel volgens de PMI als volgens de vertrouwensindicator van de EC (beide maartcijfers). Maar in de meeste grote eurolanden wijst de PMI ook op beterschap in de meer internationaal georiënteerde verwerkende nijverheid, met Duitsland niettemin als uitzondering. Na zes maanden van herstel – evenwel diep in de contractiezone – is de PMI voor de Duitse verwerkende nijverheid in maart voor de tweede opeenvolgende maand opnieuw gedaald tot het niveau van oktober-november 2023. In april was er nauwelijks een herstel. Gelukkig wees de Ifo-indicator in maart wel op een verbeterend vertrouwen, ook in de verwerkende nijverheid. Vooral over de economische ontwikkeling in de eerstkomende zes maanden werden de Duitse ondernemers in februari-maart duidelijk optimistischer. Dat wijst erop dat de economische malaise in Duitsland – het huidige zorgenkind van de Europese conjunctuur – stilaan overwonnen geraakt.

Intussen herneemt ook het vertrouwensherstel bij de consument, zowel in de eurozone als geheel als in Duitsland. Na de hapering in januari, was er in februari en maart opnieuw een verbetering. In de recente Bank Lending Survey van de ECB signaleerden de banken een stabilisatie van de kredietvraag vanwege de huishoudens en verwachten zij voor de komende drie maanden een toename van de vraag naar zowel consumptiekrediet als (vooral) woningkredieten. Samen met het koopkrachtherstel van de lonen wijzen ook deze elementen erop dat de voorwaarden vervuld geraken voor een geleidelijke versteviging van de economische groei in de loop van 2024 via een consumptieherstel.

We handhaven dan ook ons scenario dat op de nog moeilijke eerste jaarhelft van 2024 een geleidelijke versteviging van de groei zal volgen. Gelet op het forse vertrouwensherstel in de Spaanse en Italiaanse dienstensectoren hebben we onze verwachte groei voor de eurozone in 2024 lichtjes verhoogd van 0,4% naar 0,5%. Het verwachte groeicijfer voor 2025 handhaven we op 1,3%.

Amerikaanse economie blijft in goede vorm

De Amerikaanse economie groeide in het eerste kwartaal van 2024 met 0,4%. Hoewel dit lager was dan onze verwachtingen, is het nog steeds sterk in vergelijking met andere landen. Consumenten lijken hun beurs open te houden, want de kleinhandelsverkopen stegen in maart met 0,7%. Maar deze cijfers moeten voorzichtig worden geïnterpreteerd, want de verkopen in januari waren eigenlijk heel slecht.

Intussen vertoont de productiesector tekenen van verbetering. De ISM-enquête voor de verwerkende nijverheid steeg in maart van 47,8 naar 50,3 en klom daarmee uit het krimpgebied. De productie in de verwerkende nijverheid steeg in maart ook met een solide 0,5%.

De gezondheid van de arbeidsmarkt blijft ook verbazen. De Amerikaanse economie creëerde in maart 303.000 banen en er waren zelfs opwaartse herzieningen van de banencijfers in de eerdere maanden. De werkloosheid daalde licht naar 3,8%, terwijl de participatiegraad steeg van 62,5% naar 62,7%. De gemiddelde werkweek steeg ook naar 34,4 uur. Door deze sterke cijfers is het totale aantal gewerkte uren in de VS gestegen (zie figuur 5) en kon de Amerikaanse economie een groot deel van de vraagoverschotten opvangen zonder dat de inflatie sterk toenam.

Omdat deze sterke economische prestaties van de VS grotendeels werden verwacht, konden we onze groeiprognoses van 2,4% en 2,0% voor respectievelijk 2024 en 2025 handhaven.

Positieve bbp-verrassing in China

De Chinese bbp-groei verraste in het eerste kwartaal van 2024 met een seizoensgecorrigeerde groei van 1,6% kwartaal-op-kwartaal of 5,3% jaar-op-jaar. Daarmee is de weg vrijgemaakt voor de regering om haar groeidoelstelling van 5% voor 2024 te halen. Het bereiken van het nominale groeicijfer zegt evenwel niet veel over de onderliggende gezondheid van de Chinese economie. De groei in het eerste kwartaal werd vooral ondersteund door de netto-uitvoer (zie figuur 6). De uitvoer groeide gemiddeld 3,4% jaar-op-jaar in het eerste kwartaal (gemeten in CNY). Maar alleen in maart daalde de uitvoer met 3,8% jaar-op-jaar, wat erop wijst dat het momentum aan het vertragen is.

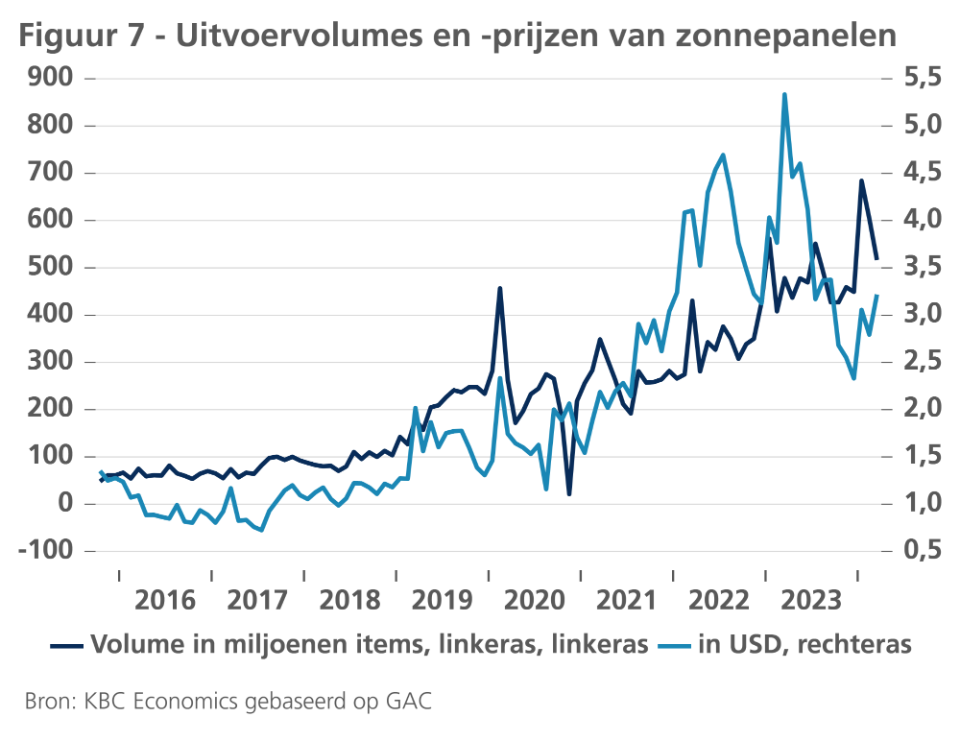

Bovendien weerspiegelt de kracht in China's uitvoergerichte productiesectoren ook de toegenomen steun van staatsbedrijven voor hightechindustrieën met een hogere toegevoegde waarde, dit als onderdeel van China's langetermijndoelstelling van industriële modernisering. Zo groeiden de investeringen in vaste activa door staatsbedrijven In maart 2024 met 7,8% jaar-op-jaar, terwijl de particuliere investeringen met een magere 0,5% jaar-op-jaar toenamen. Hoewel de industriële modernisering een positieve ontwikkeling is, omdat China nieuwe drijvende krachten achter de groei moet vinden, leidt de toename van de industriële activiteit, in een tijd waarin het consumentenvertrouwen uiterst zwak blijft, tot onevenwichtigheden tussen vraag en aanbod op de binnenlandse markt en tot uitvoer (inclusief die van groene technologie) tegen lagere prijzen (zie figuur 7). De EU heeft de voorbije maanden een aantal onderzoeken geopend naar China's overheidssubsidiepraktijken om vast te stellen of overheidssteun de EU-industrieën, met name de groene industrieën, op oneerlijke wijze onderbiedt. Dat feit laat zien dat China's handelspartners zich mogelijk gaan verzetten tegen China's uitvoervoorsprong. Dit blijkt ook uit het plan van Trump om nieuwe tarieven in te stellen op Chinese goederen mocht hij in november opnieuw de presidentsverkiezingen winnen. China moet daarom nog altijd de binnenlandse vraag versterken wil het land weer op een duurzaam groeipad komen.

Dat wil niet zeggen dat de cijfers geen goed nieuws bevatten. Hoewel de groei van de particuliere investeringen zwak blijft, vooral in vergelijking met die van staatsbedrijven, verbeterden ze in het eerste kwartaal van het jaar en werden ze positief nadat ze in de hele tweede jaarhelft van 2023 waren gekrompen. De indicatoren voor het ondernemersvertrouwen zijn ook over het algemeen positief (boven de 50) en verbeteren voor zowel de verwerkende nijverheid als de dienstensector. En hoewel de sterke industriële productie in de voorgaande maanden misschien wat aan kracht verloor (krimp van -0,8% maand-op-maand in maart), trokken de kleinhandelsverkopen in maart aan tot 0,26% maand-op-maand na een min of meer vlakke groei in januari en februari. Gezien de algehele opwaartse verrassing van de bbp-groei in het eerste kwartaal, hebben we onze bbp-vooruitzichten voor 2024 verhoogd van 4,7% naar 5,1%. We hebben de verwachtingen voor de kwartaalgroei in de rest van het jaar echter licht naar beneden bijgesteld, wat door overloopeffecten leidt tot een verlaging van de jaargroei in 2025 van 4,2% naar 4,0%. Intussen wijst de inflatie nog altijd op deflatoire druk in de economie en hebben we de gemiddelde jaarlijkse inflatieprognose voor 2024 licht aangepast van 0,7% naar 0,5%.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 22 april 2024, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 22 april 2024.