MNB houdt (tot nader bericht) vast aan ultra-strak beleid

Centrale bank neemt akte van verbeterde marktcondities

De Hongaarse centrale bank hield haar beleidsrente (base rate) gisteren zoals verwacht onveranderd op 13%. In het Hongaarse monetair beleid is echter niet alles wat het op het eerste gezicht lijkt. De beleidsrente is eigenlijk niet de echte beleidsrente. De MNB vindt dat de 13% base rate voldoende hoog is om de ‘fundamentele inflatie’ op termijn terug te brengen tot de 3% doelstelling. Door marktspanning, zowel om binnenlandse als om algemene redenen, bleek de basisrente onvoldoende om een ongewenste verdere verzwakking van de forint te voorkomen. Daarom riep de MNB onder meer een overnight depositorente in het leven van nu 18%. Samen met andere (technische) maatregelen (verhogen reserveverplichting van de banken, een 1-week deposito certificaat met een hogere rente) probeerde de bank om de financiële stabiliteit te bewaren. Het herstel van de forint de voorbije maanden is alvast een indicatie dat de onconventionele maatregelen stilaan resultaat afleveren.

Voor de markt luidt de hoofdvraag wanneer het uitzonderingsregime kan worden teruggeschroefd en de 18% noodrente geleidelijk kan worden teruggebracht tot de 13% beleidsrente. Met een inflatie van meer dan 25.7% in januari is versoepeling op dit ogenblik niet aan de orde. De MNB denkt wel dat hiermee de inflatiepiek stilaan is bereikt. De centrale bank komt ondertussen ook steeds meer onder druk van de regering die door een krappere liquiditeit en hogere rente de begrotingskost fors ziet oplopen.

Naast de inflatie en de marktstabiliteit neemt de MNB nog een hele reeks andere factoren in overweging zoals de blijvende onzekerheid over de gevolgen van het conflict in Oekraïne en het al of niet vrijmaken van de fondsen die Europa blokkeert n.a.v het ‘rule of law’ dispuut. De MNB concludeert dat het beleid op dit ogenblik strak moet blijven, maar neemt wel akte van de verbetering van het risicosentiment ten aanzien van Hongaarse activa en de forint. Dit kan gezien worden als een eerste hint dat de MNB op niet al te lange termijn mogelijk enkele van de elementen van het noodregime wil afbouwen. Tijdens de persconferentie temperde vicevoorzitter Virag wel de verwachting van een snelle verlaging van de 18% overnight rente. Op de beleidsvergadering eind deze maand beschikt de MNB over nieuwe (inflatie-)vooruitzichten. Mogelijk kan de MNB dan overgaan tot een eerste, voorzichtige bijsturing of toch minstens de start van dat proces in het vooruitzicht stellen. De geldmarktrentes lopen alvast stevig vooruit op zo’n eventuele afbouw/versoepeling.

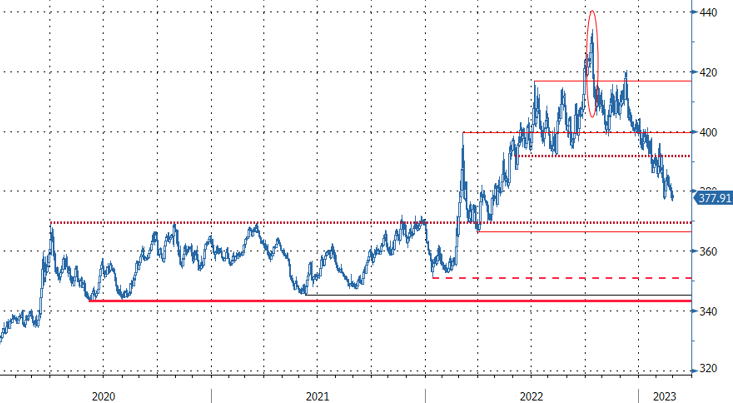

De forint kwam even lichtjes onder druk na de publicatie van het beleidscommuniqué, maar heroverde al snel het verloren terrein na de nog steeds doortastende toon van Virag tijdens de persconferentie. Alle CE munten (Tsjechisch kroon, Poolse zloty, forint) hadden recent de wind in de zeilen, ondanks de hogere rentes in de kernlanden (VS EMU). We vinden dat er stilaan voldoende goed nieuws voor de forint is verdisconteerd. De afbouw van de 18% noodrente, wanneer ze ook plaatsvindt, kan hoe dan ook voor wat bijkomende volatiliteit zorgen. Vanuit technisch oogpunt is de zone EUR/HUF 370 een belangrijke steun (weerstand voor de forint).

Figuur - EUR/HUF: forint behoudt recent opgebouwde winst na MNB-beleidsvergadering