Inflatieonzekerheid neemt nog toe

Rentes zetten opwaartse trend voort

De overgang naar een nieuwe maand brengt traditioneel een belangrijke data-update zowel over de activiteit (PMI’s, Amerikaanse ISM’s) als over de (Europese) inflatie. De Amerikaanse payrolls zijn er op vrijdag voor een keer nog niet bij. Die worden slechts op 10 maart bekend gemaakt.

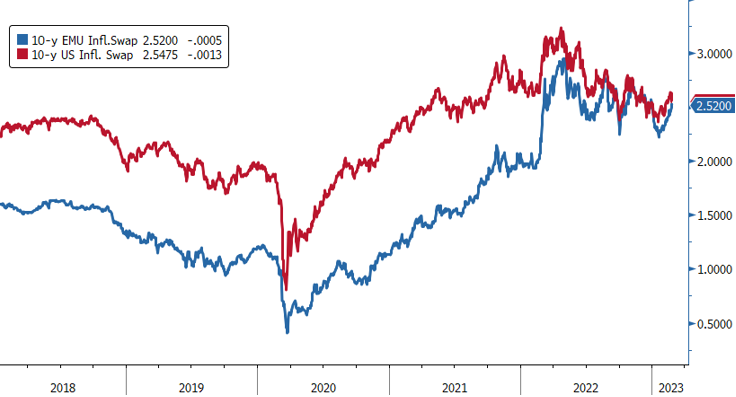

Het inflatie-thema is alvast terug van nooit weggeweest. Eerst nog even terug naar vrijdag. Toen werden de prijsdeflators voor de bestedingen van de Amerikaanse consument bekend gemaakt. Het rapport krijgt meestal het label ‘oud nieuws’ omdat het pas na de CPI-inflatie wordt bekendgemaakt, met meestal een beperkte reactie. Het is wel de voorkeursmaatstaf van de Fed. Met een heroplaaiend debat of de Fed niet te vroeg teruggeschakelde naar rentestappen van 25 bpn, ging het rapport deze keer niet onopgemerkt voorbij. Zowel de algemene deflator als kerninflatie versnelden naar een maandstijging van 0.6%. Hierdoor liep het jaarcijfer onverwacht terug op tot 5.4% (algemeen) en 4.7% (kern). Vooral de maanddynamiek doet ernstige vragen rijzen over de afkoeling van de inflatie en of we wel echt op weg zijn richting de 2%-doelstelling. De rentemarkten schuiven alvast steeds meer op in de richting dat de centrale bankiers het beleid forser zullen moeten verstrakken dan een maand geleden werd gehoopt. Voor de Fed is een rente piek van 5.25%-5.50% nu (meer dan) verworven. Voor de ECB gaat de markt er vanuit dat de depositorente na een renteverhoging met 50 basispunten in maart, nadien nog zal moeten worden opgetrokken tot 3.75%. De markt houdt er ook steeds meer rekening mee dat in april nog een grote stap van 50 bpn mogelijk is. De Europese inflatiedata deze week zijn een laatste belangrijke input ECB-vergadering van 16 maart. Vandaag bijt België de spits af met inflatiecijfers voor februari. Morgen en woensdag sijpelen de cijfers binnen van een reeks grote EMU-landen. Donderdag krijgen we de eerste schatting van de EMU-inflatie. Hier wordt een maandynamiek verwacht van 0.5% waardoor de jaardynamiek zou afkoelen tot 8.1%. De kerninflatie wordt onveranderd verwacht op 5.3% j/j. Ook hier rijst eens te meer de vraag of dit een pad is dat de inflatie relatief snel en blijvend richting 2% brengt. In dit verband viel recent op dat ondanks een hogere verwachte beleidsrente voor de Fed en de ECB, de financiële inflatieverwachtingen in de markt (inflatieswaps) eerder opliepen dan afkoelden. Dat maakt Powell en Lagarde vast niet blij. Als de trend zich voortzet, is het een indicatie dat de markt twijfelt aan het kunnen van de centrale banken om inflatie blijvend naar de doelstelling terug te dringen.

Inflatiecijfers en commentaren van centrale bankiers zetten deze week dus waarschijnlijk opnieuw de toon. Ook het ISM-vertrouwen in de VS (verwerkende nijverheid woensdag & dienstensector vrijdag) krijgen zeker meer dan gemiddelde aandacht. Door een strakker monetair beleid, proberen de centrale banken de vraag en de druk op de arbeidsmarkt af te remmen om zo de prijsdruk in te dijken. Recente activiteitsdata suggereren echter dat die activiteit na een winterdip mogelijk opnieuw aantrekt, vooral in de dienstensector, waar hogere lonen bijdragen tot hardnekkige prijsstijgingen. De korte rentes in Europa (2-j swap 3.70%) en in de VS (2-j 4.83%) zetten recent nieuwe cyclische toppen. Door de inversie van de rentecurve verloopt de beweging voor de langere looptijden iets trager. Ook hier kunnen de data deze week de technische bevestiging brengen van meer opwaarts potentieel (VS 10-j boven 3.90%/3.95%). De Duitse 10-j rente staat op het punt om de cyclische top van 2.57% te doorbreken. Een volgehouden breuk zou het technisch fiat geven voor een verdere stijging, ook voor de rentes op langere looptijden. De opmars van de dollar op de risk-off -sentiment omwille van de hogere rentes gaat eerder traag. Toch komt ook hier de steun van 1.0484/1.0461 (jaardieptepunt/38% correctie) steeds meer binnen handbereik.

Figuur - EMU en VS inflatieverwachtingen stijging opnieuw, ondanks verdere verwachte stappen door Fed & ECB.