VK en VS kruidden de handelsdag

U-bochten op heel wat deelmarkten (en in de Britse politiek)

Gisteren was zo’n dag waarop je niet wist waar eerst te kijken. Volatiliteit troef met het VK en de VS aan de bron. Aan de overkant van het kanaal gonsde het van de geruchten dat sommige, zeer dure elementen van de Britse tussentijdse begroting op de schop gaan. Het £45 miljard grote, met schulden gefinancierde paradepaardje van minister van financiën Kwarteng zorgde al vanaf de dag van aankondiging (23 september) voor veel nervositeit op de (rente)markten. De Bank of England sprong in de bres met obligatie-aankopen maar ze rolt dat vangnet na vandaag weer op. De Britse politiek hoopte stiekem dat de BoE haar staart zou intrekken maar die houdt, in tegenstelling tot wat bv. zakenkrant Financial Times eerder deze week berichtte, het been stijf. Het zijn premier Truss en minister Kwarteng die in het stof bijten. Die laatste verliet gisteren de jaarlijkse IMF-meeting in Washington en repte zich naar Londen om een en ander te bespreken. Markten zetten vol in op een fiscale u-bocht. Britse rentes kelderen gisteren tijdens de dag tussen 39 en 45 bpn over de volledige curve. De verliezen werden nadien wel stevig ingekort tot ongeveer de helft, onder andere door belangrijke data in de VS.

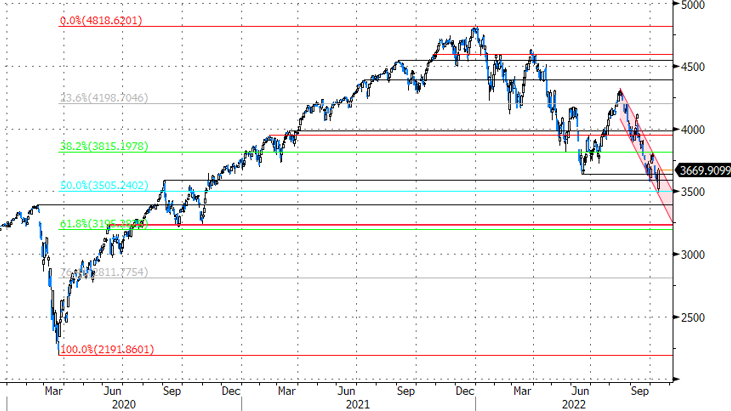

Amerikaanse inflatiecijfer brachten gisteren een lelijke verrassing. De algemene prijsstijging koelde minder af dan verhoopt (van 8,3% tot 8,2% j/j) terwijl de onderliggende inflatie meer opliep dan gevreesd (van 6,3% tot 6,6%). Dat is verre van de substantiële daling die de Amerikaanse centrale bank wil zien. Een vierde opeenvolgende renteverhoging van 75 bpn in november was, vooral na de sterke payrolls vorige week, al zeker. Maar na de cijfers gisteren ziet de markt een grote kans voor een gelijkaardige beslissing in december. De verwachte top in de beleidsrente schuift op richting 5%. Amerikaanse rentes stoven tot 17 bpn hoger aan het korte eind van de curve. Langere looptijden gingen aanvankelijk even gezwind mee maar het momentum brak snel. De uiteindelijke rentestijging bleef er beperkt tot 4 à 5 bpn. We zagen eenzelfde patroon op de wisselmarkt. De dollar spurtte in een Pavlov-reactie hoger maar sloot de dag per saldo in het rood. EUR/USD herstelde van 0,963 tot 0,977. In de handelsgewogen greenback (DXY) ging het van 114 naar 112.36. In USD/JPY hield de dollar wel stand, al was dat niet aan de hoogste dagniveaus. Het muntenpaar testte de 1998 top van 147,67 maar eindigde op 147,12. De meest indrukwekkende beweging vond plaats op de aandelenmarkten. Amerikaanse beurzen gleden bij opening tot meer dan 3% uit (Nasdaq). Wat volgde was een comeback om U tegen te zeggen. Wall Street ging van dieprood naar heldergroen met winsten tussen 2,2 en 2,8%. Volgens dataleverancier Bloomberg gingen op een en dezelfde dag nooit zoveel individuele aandelen samen de dieperik in om vervolgens in grote getale uit dat dal te klauteren. Niemand weet exact wat die grote ommekeer precies veroorzaakte. Maar technische factoren spelen waarschijnlijk een rol. Zo tikte de S&P500 het 50% correctieniveau van de rally sinds maart 2020 tot begin dit jaar (3505,24) aan. Dit was voor sommige investeerders (en tradingalgoritmes) het signaal om winst te nemen op shortposities. Vraag is dan natuurlijk hoe sterk de onderliggende trend van zo’n beweging is. We zijn voorzichtig. Het kortetermijn beeld van de S&P500 overtuigt ons niet. De sterindex is nog steeds gevangen in een neerwaarts handelskanaal.

S&P500