Perspectives économiques septembre 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Les prix européens du gaz ont atteint des niveaux sans précédent, en prévision de la suspension par la Russie de l'approvisionnement en gaz par le gazoduc Nordstream1, comme elle l'a fait pour une durée indéterminée. Les prix européens du gaz tournent actuellement autour de 200 €/MWh, soit quatre fois plus qu'il y a un an. Le maintien de prix du gaz élevés pourrait avoir de graves conséquences pour l'industrie et les consommateurs européens. Les indicateurs avancés suggèrent un fort ralentissement de la croissance au cours des deux prochains trimestres et en 2023 en Europe, mais ne laissent pas encore présager une profonde récession. Dans la zone euro, nous prévoyons désormais une croissance du PIB réel de 2,9 % en 2022, qui ralentira à 0,3 % en 2023. Les risques restent clairement orientés à la baisse et le risque d'une récession profonde n'est plus un risque secondaire.

- Par ailleurs, les prix élevés du gaz ont un impact limité sur l'économie américaine, qui est un exportateur net de gaz. Le marché du travail américain continue d'être particulièrement performant, et les dépenses de consommation, les investissements non résidentiels et les exportations nettes continuent d'afficher une croissance saine. Ces indicateurs laissent même présager une demande excessive. Nous avons relevé nos prévisions de croissance du PIB réel de 0,2pp pour 2022 et 2023, à 1,7% et 1,0% respectivement. Le resserrement monétaire pèse de plus en plus sur le marché immobilier.

- L'économie chinoise est confrontée à ses propres problèmes. À court terme, de nouvelles fermetures dans des métropoles telles que Chengdu et Shenzhen suscitent à nouveau l'inquiétude. La tendance à la baisse des prix en général pèse sur les dépenses de consommation et les investissements et pourrait prolonger les perturbations actuelles des chaînes d'approvisionnement mondiales. Les problèmes sur le marché immobilier continuent également de s'accumuler. Les mesures de relance budgétaire et monétaire annoncées ne suffiront pas à empêcher un sérieux ralentissement de la croissance pour l'instant. Nous avons revu à la baisse nos prévisions de croissance et tablons désormais sur une croissance d'à peine 3 % en 2022, pour remonter à 5,2 % en 2023.

- Les prix élevés de l'énergie continuent de faire grimper l'inflation européenne. En août, l'inflation a atteint un nouveau sommet dans la zone euro : 9,1 % en glissement annuel, contre 8,9 % en glissement annuel en juillet. Les prix de l'énergie ont connu une hausse considérable de 38,3 % en glissement annuel. L'inflation de base a également augmenté à 4,3 % en glissement annuel, contre 4,0 % en juillet, signe que l'inflation se généralise dans l'économie. Nous avons relevé nos prévisions d'inflation moyenne pour la zone euro de 0,3 point de pourcentage pour 2022 et 2023, à 7,8 % en 2022 et 4,6 % en 2023.

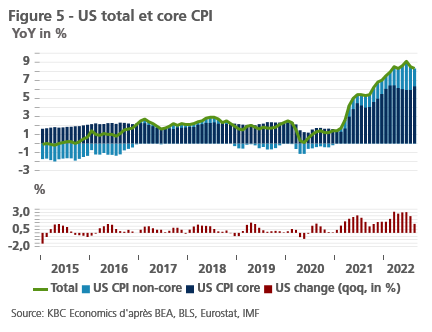

- Contrairement à l'UE, l'inflation aux États-Unis a diminué pour le deuxième mois consécutif, passant de 9 % en glissement annuel en juin à 8,3 % en août. La chute des prix du pétrole et la réduction des problèmes de chaîne d'approvisionnement sont les principales raisons de cette baisse. Cependant, l'inflation de base a augmenté à 6,3 % en glissement annuel en août, principalement en raison de l'augmentation des services de logement et de soins médicaux. Nous avons abaissé notre prévision d'inflation globale moyenne pour 2022 (pour la première fois depuis près de deux ans) de 0,1pp et prévoyons une inflation de 7,9% en 2022 et de 3,1% en 2023.

- Les banques centrales ont fait de la lutte contre une inflation élevée leur priorité absolue, éventuellement au détriment de la croissance économique. La BCE, en particulier, a pris un tournant majeur en relevant ses taux directeurs de 75 points de base au début du mois de septembre. Il s'agit du plus fort ajustement des taux d'intérêt de son histoire. Le resserrement monétaire dans la zone euro est loin d'être terminé. Nous prévoyons une augmentation progressive du taux de dépôt à 2,5 % au premier trimestre 2023. La Fed continue également de relever ses taux directeurs à un rythme record. Nous prévoyons de nouvelles hausses des taux directeurs totalisant 1,75 point de pourcentage cette année, ce qui porterait le taux directeur à 4-4,25 % d'ici la fin de 2022.

Les moteurs de l'économie mondiale s'essoufflent.

L'économie mondiale est confrontée à de nombreux chocs importants et asymétriques. La sécurisation des approvisionnements en gaz reste la question la plus urgente pour les décideurs européens. Les prix du gaz ont atteint des niveaux sans précédent cet été en raison de l'incertitude croissante concernant les approvisionnements russes. La prolongation d'un prix élevé du gaz en Europe ne manquera pas d'avoir de graves conséquences pour les industries à forte intensité énergétique et les consommateurs européens. Le resserrement de la politique monétaire en réponse à une inflation galopante et à des marchés du travail tendus pèse également sur les perspectives de croissance en Europe. La croissance aux États-Unis est déjà sous pression, en partie à cause du resserrement monétaire qui a commencé plus tôt. Le secteur de l'immobilier, en particulier, commence à montrer des signes clairs d'affaiblissement. Toutefois, le marché du travail américain est plus résilient que prévu initialement. La Chine, en revanche, est confrontée à des problèmes très différents. De nouvelles flambées de Covid-19 dans des métropoles telles que Chengdu et Shenzhen ont entraîné de nouveaux lockdowns et sont révélatrices des vents contraires à la croissance que représente une politique de zéro-covid en cours. La crise immobilière touche également d'autres secteurs de l'économie. La baisse des prix des produits de base (à l'exception du gaz) et l'atténuation des problèmes de la chaîne d'approvisionnement sont de petites lueurs d'espoir dans un tableau économique mondial sombre.

Les prix du gaz en Europe atteignent des sommets sans précédent

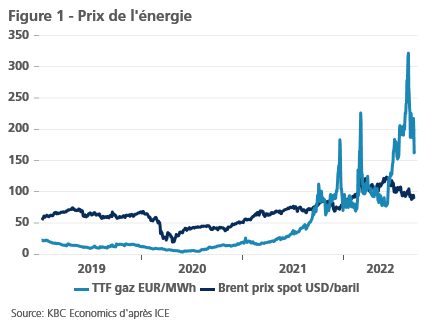

Les prix du gaz en Europe ont atteint des sommets sans précédent cet été. Le prix du gaz tourne actuellement autour de 200€/Mwh, soit quatre fois plus qu'il y a un an (voir figure 1). La cause de cette hausse des prix est à nouveau à chercher du côté de Gazprom (ou du gouvernement russe). En juillet, ils ont décidé de réduire l'approvisionnement en gaz par le gazoduc Nordstream 1 à 20% de sa capacité. En conséquence, le prix du gaz a augmenté de 30 % en juillet. La Russie a maintenant annoncé qu'elle couperait complètement l'approvisionnement en gaz via Nordstream 1 jusqu'à ce que les sanctions soient levées . Même si l'on fait abstraction de l'augmentation temporaire à plus de 300 euros par MWh à la fin du mois d'août, le prix du gaz en Europe a plus que doublé depuis le printemps. De plus, les prix du gaz pour les livraisons ont également fortement augmenté pour les années à venir (même si ces prix à terme laissent encore entrevoir une baisse significative du prix du gaz à partir de 2023).

Les prix du pétrole, quant à eux, ont connu une correction cet été. Alors que le prix du baril de Brent atteignait 123 USD en juin, il oscille désormais autour de 95 USD malgré la récente décision de l'OPEP+ de réduire les quotas de production de 100 000 barils par jour. La principale raison de cette baisse est le ralentissement de la croissance économique et les nouveaux confinements en Chine, qui pèsent sur la demande de pétrole. Par ailleurs, les exportations russes de pétrole semblent mieux résister aux sanctions que prévu. Selon l'Agence internationale de l'énergie, la Russie a exporté 7,4 millions de barils par jour en juillet, contre 8 millions de barils par jour avant le début de la guerre.

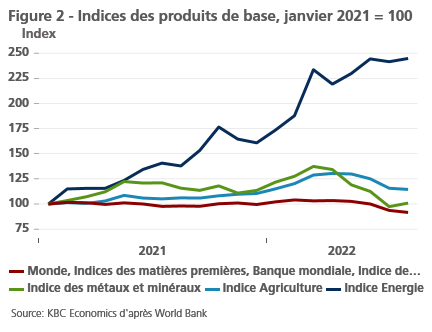

Les autres prix des produits de base sont également en baisse

Outre les prix du pétrole, les prix d'autres produits de base ont également subi une correction à la baisse. (voir figure 2) Les prix des denrées alimentaires ont baissé grâce aux abondantes récoltes de céréales en Australie et aux récoltes de céréales relativement bonnes aux États-Unis et en France. Le redémarrage des exportations de céréales de l'Ukraine a également contribué à cette baisse. Les prix des denrées alimentaires ont baissé de 12 % depuis le pic d'avril. Il est fort probable que la baisse des prix des denrées alimentaires ne soit que temporaire. Par exemple, l'Inde, le plus grand exportateur de riz (représentant 40% du commerce mondial du riz), a souffert d'une sécheresse exceptionnelle au milieu de la saison des semailles. Les prix élevés des engrais menacent également de peser sur la production alimentaire de l'année prochaine. Outre les prix des denrées alimentaires, les prix d'autres produits de base ont également diminué. Les prix du bois de construction, par exemple, ont chuté d'environ deux tiers depuis leur pic de mars. Les prix des métaux ont également subi une pression à la baisse. Les prix du cuivre ont chuté de plus d'un quart depuis leur pic de mars. Le ralentissement de l'économie mondiale est la principale raison de ces baisses. Toutefois, la plupart des prix des produits de base restent supérieurs à leur niveau d'avant la pandémie.

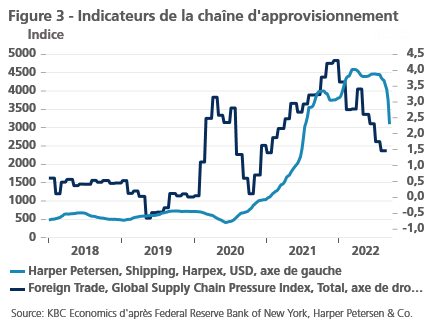

Les problèmes d'approvisionnement diminuent lentement

Outre la baisse des prix des métaux, la réduction des problèmes dans les chaînes d'approvisionnement est également une bonne nouvelle. (voir figure 3) Par exemple, les prix des transports maritimes selon l'indice Harpex Shipping ont baissé de 12 % depuis leur pic de mars. Le nombre d'entreprises signalant des délais de livraison plus longs a également fortement diminué dans la plupart des pays. Les pénuries dans le secteur des semi-conducteurs, crucial pour de nombreuses industries, ont également été réduites et des excédents commencent à apparaître dans ce secteur, entraînant des réductions de prix de plus de 50 %. En conséquence, l'indice de pression de la chaîne d'approvisionnement mondiale de la Fed de New York est passé de 4,3 à 1,7 en moins d'un an. Toutefois, cela ne signifie pas que tous les problèmes d'approvisionnement ont été résolus. Par exemple, la fermeture de certaines entreprises à forte intensité énergétique en Europe en raison des prix élevés du gaz, les goulets d'étranglement du GNL et de nouveaux blocages en Chine pourraient faire remonter l'indice.

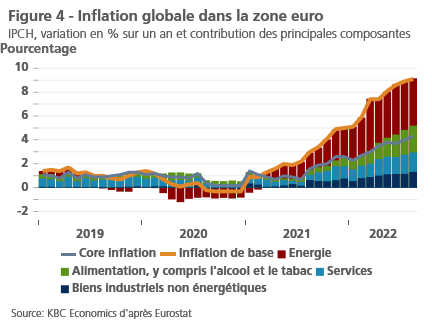

L'inflation dans la zone euro continue d'augmenter

Les améliorations de la chaîne d'approvisionnement ne signifient pas la fin des pressions inflationnistes. En termes de glissement annuel, l'inflation dans la zone euro a encore augmenté pour atteindre 9,1 % en août. (voir graphique 4) La principale contribution à l'inflation continue de provenir de l'augmentation des prix de l'énergie, bien que celle-ci ait légèrement diminué ces derniers mois, passant de 42,0 % en juin à 38,3 % en août. La nouvelle hausse de l'inflation au cours des derniers mois est donc due à l'accélération des prix des denrées alimentaires (de 5,0 % en mars à 10,6 % en août) et de l'inflation de base, qui s'élève désormais à 4,3 % contre 3,0 % en mars. Des effets indirects - et probablement des effets de réouverture retardée après la pandémie - ont fait grimper le prix des articles non énergétiques de 3,4 % en mars à 5 % en août, tandis que l'inflation des services s'est accélérée de 2,7 % à 3,8 %, avec des pics de 14 % à 15 % pour les vacances à forfait et les hôtels en juin et juillet.

Les effets indirects plus importants que prévu de la hausse des prix de l'énergie sur l'inflation de base et la nouvelle hausse récente des prix du gaz expliquent pourquoi nous avons encore relevé les perspectives d'inflation à une moyenne de 7,8 % (au lieu de 7,5 %) pour 2022 et de 4,6 % (au lieu de 4,3 %) pour 2023. Nous supposons que, dans l'ensemble, les effets de second tour des augmentations de salaires resteront limités. Toutefois, l'incertitude à ce sujet reste importante, compte tenu notamment de l'étroitesse structurelle du marché du travail et des mesures que les gouvernements pourraient encore prendre pour tempérer la hausse des prix de l'énergie. Dans ce contexte, le signal fort de la BCE d'une augmentation de 75 points de base des taux d'intérêt peut déjà contribuer à limiter la hausse des salaires en maintenant les anticipations d'inflation sous contrôle. En dehors de cela, l'incertitude entourant les perspectives d'inflation reste très élevée en raison de la volatilité des marchés de l'énergie et de la complexité de la transmission de ces prix de marché aux prix de l'énergie à la consommation. Pour l'instant, les risques restent principalement orientés à la hausse.

Baisse de l'inflation aux États-Unis pour deux mois consécutifs

Contrairement à l'UE, l'inflation en glissement annuel aux États-Unis a diminué pour le deuxième mois consécutif, passant de 9 % en juin à 8,3 % en août. La chute des prix de l'essence a été le principal moteur de cette baisse, tandis que les prix du gaz sont également restés sous contrôle, grâce à la production nationale de gaz de schiste. Les prix du gaz sont maintenant environ 7 fois moins élevés qu'en Europe. Par conséquent, l'inflation des prix de l'énergie est passée de 41,5 % en juin à 23,9 % en août, bien que les prix de l'électricité aient bondi de 1,5 % m/m. Nous observons également certains signes de réduction des problèmes de chaîne d'approvisionnement. Par exemple, les prix des véhicules d'occasion ont baissé pour le deuxième mois consécutif. D'autre part, un nouveau perturbateur de l'inflation globale semble être les prix des denrées alimentaires, qui ont augmenté de 0,7 % m/m (déjà en hausse de 1,3 % m/m en juillet).

L'inflation sous-jacente reste toutefois à un niveau élevé inquiétant, atteignant 6,3 % en août, en hausse de 0,4 pp par rapport à juillet. Les prix des logements ont augmenté de 0,7 % m/m et nous ne voyons pas d'amélioration immédiate dans ce domaine à court terme. Les prix des logements ont augmenté beaucoup plus rapidement que les loyers pendant la crise de Covid et le ratio prix/loyer est maintenant encore plus élevé qu'avant la crise financière de 2008. Nous nous attendons à un nouveau rattrapage des loyers dans les mois à venir, ce qui maintiendrait une pression à la hausse sur les lectures de l'inflation de base dans les mois à venir.

Dans l'ensemble, les résultats robustes de l'inflation du mois d'août impliquent que l'inflation globale a probablement atteint un pic en termes d'année en année, tandis que l'inflation de base formera (techniquement parlant) " une formation à double sommet " à environ 6,4 %, le deuxième sommet étant très probablement atteint en septembre.

Les Banques centrales font de la lutte contre l'inflation leur priorité absolue

Les rendements des obligations d'État se sont corrigés en juin et juillet. En effet, les marchés ont supposé à tort que les perspectives de croissance de plus en plus sombres et les risques de récession lieraient les mains des Banques centrales. Cette erreur de jugement s'est révélée évidente après les déclarations fermes des responsables de la BCE et de la Fed lors du symposium annuel de Jackson Hole : la lutte contre l'inflation et l'ancrage des anticipations restent la priorité numéro un inconditionnelle. Le président de la Fed, M. Powell, a clairement indiqué que l'inflation élevée nécessite un nouveau resserrement monétaire et qu'il serait prématuré d'assouplir la politique dès l'année prochaine. Le taux directeur restera certainement plus élevé pendant plus longtemps.

Nous nous attendons à ce que la Banque centrale américaine relève ses taux d'intérêt de 75 points de base pour la troisième fois consécutive en septembre. Cela porterait le taux d'intérêt de référence dans la fourchette de 3 % à 3,25 %. Certains des membres votants de la Fed (le FOMC) sont favorables à un taux final supérieur à 4 % au début de l'année prochaine. C'est également ce que nous prévoyons. Depuis début septembre, la Fed a complété les hausses de taux par un resserrement quantitatif à sa vitesse de croisière. Le bilan (gonflé) de 8,8 trillions de dollars sera réduit à un rythme de 95 milliards de dollars par mois. Si cet objectif n'est pas atteint par les obligations arrivant à échéance, la Fed vendra des titres du Trésor actifs supplémentaires.

Lors de la réunion de Jackson Hole, plusieurs membres de la BCE ont également exprimé leur malaise face aux taux d'intérêt du marché dans la zone euro pendant les mois d'été. Parmi eux, l'influent membre allemand du Conseil des gouverneurs, M. Schnabel, a saisi l'occasion pour proposer et finalement obtenir une augmentation de 75 points de base lors de la réunion de septembre. Après la précédente augmentation de 50 points de base en juillet, le taux de dépôt de la BCE s'établit désormais à 0,75 %. La fin du processus de normalisation n'est pas encore en vue. Nous nous attendons à ce que la normalisation de la politique soit concentrée en début de période. Notre scénario de base est conforme à celui des marchés monétaires et suppose une nouvelle hausse de 75 points de base en octobre, sans exclure une nouvelle hausse en décembre. La réduction du bilan de la BCE sera discutée pour la première fois lors de la réunion d'octobre. Il faudra probablement attendre la dernière réunion de politique monétaire en 2022 pour que la BCE élabore un plan d'action à cet égard. Quoi qu'il en soit, la politique monétaire restrictive de la BCE risque non seulement de combattre l'inflation mais aussi de peser sur la croissance économique.

Une économie de la zone euro résiliente...

L'économie de la zone euro s'est avérée plus résistante que prévu et redouté au cours du premier semestre de l'année. Selon les derniers chiffres, le PIB réel de la zone euro a augmenté de 0,8 % au deuxième trimestre par rapport au trimestre précédent, après une croissance de 0,7 % au premier trimestre. Cela représente respectivement 0,1 point de pourcentage et 0,2 point de pourcentage de plus que les estimations de croissance de la fin juillet. En particulier, la trajectoire de croissance de l'économie allemande a été revue à la hausse : la contraction du PIB réel précédemment estimée pour le quatrième trimestre 2021 (-0,35%) et le deuxième trimestre 2022 (-0,04%) a été revue à la hausse selon les nouveaux chiffres (respectivement -0,03% et +0,14%), tandis que la croissance pour le premier trimestre a été relevée de 0,2% à 0,8%.

La consommation des ménages en particulier, mais aussi toutes les autres composantes de la demande intérieure, ont contribué à la croissance relativement forte du deuxième trimestre. La chute de la confiance des consommateurs à un niveau historiquement bas et la perte de pouvoir d'achat due à une inflation élevée n'ont pas semblé entraver (pour l'instant) la demande de rattrapage suite à la réouverture de l'économie après la pandémie. Le fait que l'emploi ait continué à progresser et que le taux de chômage ait encore baissé pour atteindre un niveau historiquement bas peut y avoir contribué. La production manufacturière au deuxième trimestre a également été quelque peu meilleure que l'effondrement de la confiance des producteurs au cours des derniers mois : au cours des trois mois se terminant en juin, la production en volume a été supérieure de 0,6 % à celle des trois mois précédents, et a même augmenté de 3,2 % en glissement annuel en juin.

...va s'affaiblir considérablement

La performance économique relativement forte du premier semestre de l'année n'enlève rien au fait que l'économie de la zone euro va devoir affronter une période extrêmement difficile. La flambée des prix du gaz est évidemment la principale raison de la morosité des perspectives économiques. Cette situation ne sera pas facile à gérer, surtout pour les économies fortement industrialisées, l'Allemagne en tête. La reconstitution plus rapide que prévu des stocks de gaz est une lueur d'espoir à cet égard. Elle réduit le risque d'un rationnement forcé au cours de l'hiver prochain. Les mesures proposées par la Commission européenne et d'autres organismes pour utiliser l'énergie plus efficacement peuvent également y contribuer. Mais le coût élevé de l'approvisionnement en gaz va sans aucun doute éroder davantage la rentabilité et la compétitivité d'un certain nombre d'entreprises et accroître la probabilité de devoir réduire la production.

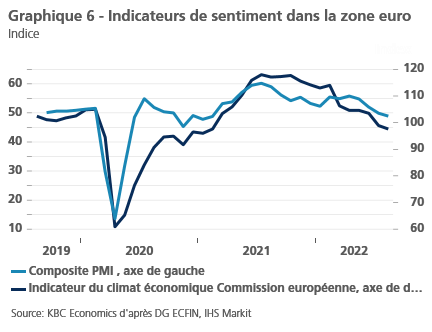

Dans ce contexte, la confiance des entreprises, telle que mesurée par les enquêtes sur le climat économique de la Commission européenne ou les indices PMI, a continué à se détériorer (voir graphique 6). (Toutefois, par rapport à la chute enregistrée au début de la pandémie, cette détérioration reste pour l'instant plus limitée (voir graphique 6). Les indicateurs laissent actuellement présager un arrêt de la croissance économique ou une légère contraction de l'activité plutôt qu'une récession très profonde.

C'est sur cette base que nous établissons nos projections de croissance dans notre scénario de base : un ralentissement au troisième trimestre de 2022, suivi d'une stagnation au cours des deux trimestres suivants, avec seulement une reprise très difficile et faible au cours des trimestres suivants. Dans les taux de croissance annuels moyens du PIB réel, cela se traduit par un taux de croissance encore assez fort pour 2022, qui n'est cependant dû qu'au fort premier semestre (2,9%, qui du fait de la révision à la hausse des chiffres historiques a même été revu légèrement à la hausse par rapport au mois dernier), mais un taux de croissance très faible pour 2023 (0,3%, contre une attente de 0,4% le mois dernier). Néanmoins, le risque que même ce faible taux de croissance ne soit pas atteint reste élevé. L'incertitude porte non seulement sur les questions de savoir dans quelle mesure les prix de l'énergie resteront élevés et pendant combien de temps, mais aussi sur la capacité des entreprises à s'y adapter, et sur l'efficacité des mesures prises par les gouvernements pour en atténuer l'impact.

L'économie américaine subit la pression de la politique monétaire

Aux États-Unis, le marché du travail continue d'afficher de bons résultats. L'emploi total a augmenté de 315 000 en août, après une hausse de 526 000 en juillet. Il convient également de noter la forte augmentation du taux d'activité de 0,3 point de pourcentage à 62,4 % et la hausse connexe du taux de chômage de 0,2 point de pourcentage à 3,7 %. Ces chiffres suggèrent que le marché du travail est moins tendu que ce que nous avions initialement prévu. Les dépenses de consommation, l'investissement non résidentiel et les exportations nettes ont également continué d'afficher une solide croissance au troisième trimestre. En conséquence, nous avons revu à la hausse nos prévisions de croissance du PIB réel au troisième trimestre, de 0,2 % à 0,5 % en glissement trimestriel.

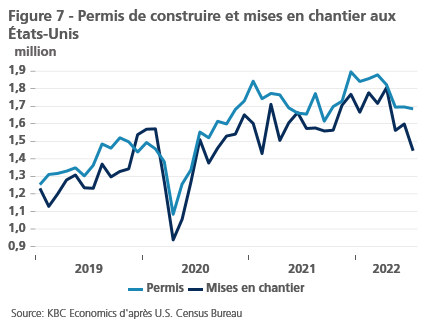

Le tableau pour les trimestres suivants semble moins rose en raison du resserrement monétaire et de la faiblesse des principaux partenaires commerciaux tels que l'UE et la Chine. La confiance des consommateurs américains s'est quelque peu améliorée, grâce à la baisse des prix du gaz au cours de l'été, mais elle reste à un niveau préoccupant. Les sous-indicateurs sur les nouvelles commandes dans les enquêtes PMI indiquent également une faiblesse dans les derniers trimestres. Dans le secteur de l'immobilier, les pressions monétaires commencent également à se faire sentir. Les dépenses de construction ont chuté pendant deux mois consécutifs. Les permis de construire résidentiels ont également chuté de 12 % en juillet par rapport à leur sommet de décembre 2021. (voir figure 7) Au total, nous maintenons notre prévision de croissance à la baisse, à savoir une croissance du PIB de 0 % en glissement trimestriel au quatrième trimestre 2022, et nous prévoyons une croissance annuelle moyenne de 1 % en 2023.

De nouveaux lockdowns et une crise de liquidités dans l'immobilier sapent la croissance chinoise

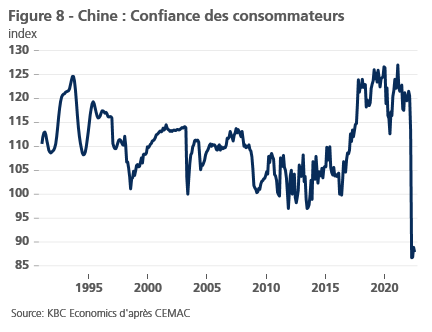

Les perspectives économiques de la Chine se sont détériorées au cours des derniers mois, la reprise après les blocages du Covid du premier semestre ayant été freinée par un certain nombre de facteurs. Tout d'abord, les responsables politiques n'ont pas dévié de la politique du zéro-covid malgré son coût économique élevé. Tout au long de l'été, la menace de nouveaux lockdowns (imposés sporadiquement dans certaines petites villes et régions) et le poids des mesures de contrôle strictes ont pesé lourdement sur la confiance des consommateurs, qui reste proche du niveau le plus bas jamais atteint en avril (figure 8). Les mesures prises récemment dans les grandes villes (Shenzhen et Chengdu) laissent entrevoir des vents contraires encore plus importants pour les perspectives de croissance au troisième trimestre 2022. S'il n'est pas impossible que la communication sur la trajectoire future de la politique chinoise du zéro-Covid intervienne au moment du Congrès national du Parti communiste chinois qui se tient à la mi-octobre, il est plus probable qu'un changement majeur intervienne au printemps 2023 compte tenu des taux de transmission normalement plus élevés en hiver. Cela coïnciderait également avec les réunions annuelles des "deux sessions" en Chine, au cours desquelles les décisions et les priorités politiques sont souvent communiquées.

Le deuxième facteur majeur qui continue de freiner l'économie est la crise de liquidité dans le secteur immobilier. Les prix de l'immobilier ont baissé pour le onzième mois consécutif en juillet, et le "boycott des prêts hypothécaires" parmi les acheteurs de maisons montre à quel point la confiance dans le secteur est devenue fragile. La Banque centrale et le ministère des finances ont récemment annoncé qu'environ 29 milliards de dollars de prêts spéciaux seraient mis à la disposition des promoteurs afin de les aider à achever les projets de développement en suspens. Cette mesure vise à rétablir une certaine confiance parmi les acheteurs de logements et à empêcher que la crise ne s'étende à d'autres secteurs de l'économie, mais elle ne résout pas les problèmes sous-jacents auxquels sont confrontés les promoteurs immobiliers fortement endettés.

Compte tenu de ces vents contraires, nous avons revu à la baisse les perspectives de croissance de la Chine pour les troisième et quatrième trimestres. Bien qu'une reprise soit toujours possible, la force de cette reprise sera un peu plus faible que prévu. Cela se traduit par une croissance de seulement 3,0 % en 2022 (contre 3,2 % précédemment), et de 5,2 % en 2023 (contre 5,5 %). Malgré cette révision à la baisse, les risques restent titrés à la baisse.

Tous les cours/prix historiques, statistiques et graphiques sont à jour, jusqu'au 12 septembre 2022 inclus, sauf indication contraire. Les positions et prévisions fournies sont celles du 12 septembre 2022.