Perspectives Economiques janvier 2021

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Après une année de perturbations sans précédent, l'économie mondiale est sur le point de rebondir en 2021. Nous maintenons nos perspectives de reprise graduelle, qui devrait prendre un élan significatif après des mois d'hiver initialement difficiles, sous l'emprise du virus. Le démarrage quelque peu lent des campagnes de vaccination dans les économies avancées devrait s'accélérer considérablement au cours des prochains mois, ce qui permettra une reprise relativement rapide de l'activité économique plus tard dans l'année. Soutenue par un soutien politique important et continu, une reprise synchronisée post-pandémique devrait se poursuivre jusqu'en 2022 dans les économies avancées et les marchés émergents.

- L'activité dans la zone euro reste fortement affectée par la dynamique du virus. On observe toutefois des signes encourageants de résilience, notamment un rebond des indicateurs de sentiment. En outre, la production industrielle reste solide, ce qui compense en partie la faiblesse des services due au confinement de l'économie. Dans ce contexte, nous prévoyons que la croissance du quatrième trimestre 2020 se sera contractée, mais un peu moins que prévu. La prolongation récente des périodes de confinement nous conforte dans l'idée que l'activité sera atone au premier trimestre 2021, avant que la relance de la vaccination ne commence à se concrétiser. Dans l'ensemble, nous avons révisé les perspectives de la zone euro pour 2020 et 2021 légèrement à la hausse, à -7,2 % et 3,1 %, respectivement. En 2022, nous prévoyons un retour important de la pandémie avec une croissance annuelle de 4,2 %.

- Un accord commercial de dernière minute entre l'UE et le Royaume-Uni a finalement été conclu à la fin du mois de décembre. Le point le plus important est qu'un accord a été conclu, ce qui a permis d'éviter un résultat "au bord du gouffre et une perturbation économique supplémentaire due à l'imposition soudaine de droits de douane et d'autres obstacles majeurs à un moment où les économies européennes sont déjà confrontées à de graves difficultés. Toutefois, la nature limitée de l'accord conclu signifie que l'histoire de Brexit est loin d'être terminée et les risques qui subsistent mettent en évidence la nature fragile des relations économiques internationales à l'heure actuelle.

- L'économie américaine montre également des signes de résilience dans le contexte d'une augmentation du nombre de nouveaux cas de Covid-19. Les indicateurs de haute fréquence dressent toutefois un tableau mitigé, avec des données particulièrement décevantes sur le marché du travail en décembre. Du côté positif, le plan budgétaire de 900 milliards de dollars approuvé et la perspective d'un nouveau cycle de relance suite à la "vague bleue" politique, les démocrates ayant désormais le contrôle effectif des deux chambres du Congrès, devraient donner un coup de fouet à l'économie américaine. Nos perspectives de croissance annuelle ont été légèrement revues à la hausse, passant à -3,5 % en 2020 et à 4,2 % en 2021. Nous prévoyons un ralentissement de la croissance du PIB réel à 2,5 % en 2022.

- La reprise en Chine se poursuit dans un contexte de normalisation du rythme de la croissance économique après le fort rebondissement du second semestre de 2020. La croissance de la production industrielle s'est stabilisée, tandis que le commerce de détail continue de rattraper son retard. Les données du commerce extérieur, notamment en ce qui concerne les exportations, indiquent également que la reprise est en bonne voie. En conséquence, nous prévoyons une croissance annuelle du PIB réel de 2,1 % en 2020, suivie d'une croissance forte (bien que quelque peu élevée mécaniquement) de 8,5 % en 2021 et de 5,2 % en 2022.

- Sur le plan de la politique monétaire, nous prévoyons que les principales banques centrales maintiendront une orientation très accommodante. La BCE a étendu son soutien à la politique monétaire en décembre, y compris les achats d'actifs liés à la pandémie et les opérations de refinancement à long terme. Bien que l'inflation devrait progressivement se redresser à partir d'un territoire négatif, elle restera inférieure à l'objectif d'inflation, ce qui incitera la BCE à maintenir ses taux directeurs inchangés au moins jusqu'à la fin de l'année 2022. Aux États-Unis, la Fed devrait également maintenir les taux à leur niveau actuel, tout en maintenant des achats d'actifs importants. Ceci est soutenu par une nouvelle orientation prospective qui s'appuie sur l'examen de la politique de la Fed de l'année dernière, qui a indiqué que la réalisation d'un "emploi maximum" a pris le pas sur l'objectif de stabilité des prix.

L'économie mondiale a tourné une page comme aucune autre. En réponse à la pandémie de Covid-19, qui n'a éclaté qu'une fois en dix ans, les gouvernements ont été contraints d'imposer des mesures de confinement strictes, ce qui a entraîné un ralentissement économique sans précédent dans le monde. Alors qu'un soutien politique massif a amorti le choc économique, le virus a touché presque tous les aspects de notre vie, provoquant des difficultés pour de nombreux ménages et entreprises. Après un an d'emprise du virus, il y a toutefois lieu d'être plus optimiste quant aux perspectives économiques pour 2021. Comme nous l'avons déjà signalé dans notre édition de décembre, nous maintenons que l'économie mondiale est entrée dans la "phase finale" de la pandémie. Cette opinion a été renforcée récemment par le succès des campagnes de vaccination menées dans de nombreux pays, qui ont ouvert la voie à une forte reprise post-pandémique.

Un hiver difficile avant le rebondissement de la vaccination

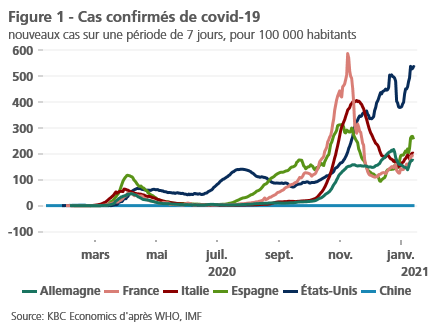

Une reprise post-pandémique prendra néanmoins un certain temps à se concrétiser. Plus précisément, nous pensons qu'elle suivra une période d'activité économique modérée pendant les mois d'hiver, en particulier dans la zone euro. La faiblesse des perspectives économiques à court terme reflète la dynamique inquiétante du virus et la reprise des mesures de confinement. Les États-Unis et l'Europe continuent de se débattre avec un nombre élevé de nouveaux cas de Covid-19, bien qu'il existe des disparités notables dans les taux d'infection entre les pays européens (figure 1).

Ce qui est particulièrement inquiétant, c'est la nouvelle souche plus infectieuse du virus qui s'est propagée rapidement au Royaume-Uni (et au-delà), obligeant les autorités locales ainsi que les gouvernements ailleurs en Europe à étendre et même à renforcer les mesures de confinement. La situation sanitaire défavorable nous conforte dans l'idée que des restrictions strictes devront être maintenues dans les mois à venir pour alléger la charge qui pèse sur les capacités de soins de santé. Sur une note plus positive, nous avons observé des signes encourageants de résilience au cours du dernier trimestre de 2020, ce qui indique que les nouvelles mesures de confinement auront probablement un impact économique plus limité que prévu.

Au-delà des mois d'hiver difficiles, nous observons un contexte macroéconomique plus favorable, soutenu par le déploiement progressif des vaccins. En décembre, la plupart des économies occidentales ont lancé des campagnes de vaccination, ciblant les groupes à haut risque, tels que le personnel médical et les personnes âgées. Au moment de la rédaction du présent rapport, deux vaccins de Pfizer/BioNTech et Moderna ont été approuvés pour une autorisation d'urgence aux États-Unis et dans l'Union européenne. En outre, d'autres candidats vaccins devraient être approuvés plus tard dans l'année (selon l'OMS, il existe actuellement plus de 230 candidats vaccins au total).

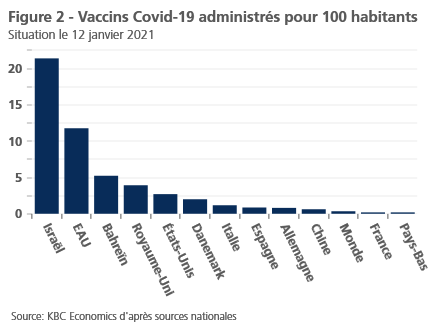

D'un autre côté, les campagnes de vaccination ont généralement démarré lentement, ce qui met en évidence les difficultés logistiques de la distribution à grande échelle. Parmi les économies avancées, Israël se distingue avec déjà 21,42 doses pour 100 personnes administrées (au 12 janvier 2021), tandis que d'autres pays connaissent une distribution nettement plus lente (figure 2). Dans le sillage d'une nouvelle souche du virus, il semble encore plus urgent d'accélérer le déploiement de la vaccination. D'un point de vue macroéconomique, le rythme de la vaccination est également important, car une distribution plus précoce des vaccins est susceptible - toutes choses égales par ailleurs - de limiter les dommages structurels causés à l'économie.

Malgré quelques contretemps, nous prévoyons que les campagnes de vaccination efficaces vont s'accélérer considérablement dans les mois à venir, ce qui permettra une normalisation progressive de l'activité économique dans les économies avancées. Associées à une relance politique soutenue et substantielle, tant sur le plan budgétaire que monétaire, nos perspectives économiques supposent donc que la reprise s'accélère dans la dernière partie de 2021. Dans la zone euro, le profil de croissance annuel laisse entrevoir un important retour complet au niveau d’avant la pandémie en 2022, alors qu'aux États-Unis, cela devrait être le cas déjà un an plus tôt. En Chine, nous prévoyons une croissance positive du PIB réel en 2020, suivie d'un renforcement (quelque peu mécanique) en 2021 et d'un retour à un rythme modéré de décélération dans les années suivantes.

L'incertitude qui entoure nos perspectives économiques reste considérable. C'est pourquoi nous maintenons trois scénarios : le scénario de base (une reprise progressive qui s'amorce à partir de S2 2021), auquel nous attachons une probabilité de 60 % ; le pessimiste (une reprise perturbée et instable) avec une probabilité de 30 % ; et l'optimiste (une reprise forte et brutale dès S2 2021) avec une probabilité de 10 %.

Outre le début des campagnes de vaccination, la fin de l'année 2020 a apporté de bonnes nouvelles en ce qui concerne l'accord commercial de dernière minute de Brexit et le nouveau paquet fiscal de 900 milliards de dollars approuvé par le Congrès américain, qui ont tous deux fait peser des risques importants sur nos perspectives de base. En ce qui concerne l'avenir, l'évolution du virus (avec les éventuelles mutations observées récemment), ainsi que le rythme des vaccinations, et notamment les éventuelles perturbations de la distribution, restent les deux risques les plus importants pour nos perspectives économiques.

Signes de résilience dans la zone euro

La zone euro a fini l'année dernière sous l'emprise du virus. Il y a cependant des signes encourageants de résilience en termes de dynamique de croissance sous-jacente. La production industrielle a augmenté en octobre (2,3 % en glissement annuel) et en novembre (2,5 % en glissement annuel), ce qui s'explique par le renforcement de la reprise mondiale. En revanche, du côté du commerce de détail, le tableau est plus mitigé. L'expansion de 1,4 % en volume en octobre a été suivie d'une baisse importante de 6,1 % en volume en novembre, reflétant le durcissement des restrictions de la plupart des pays. Ce chiffre est visiblement inférieur à celui de la première vague de la pandémie (-10,2 % en mars 2020), mais il masque de grandes différences entre les pays, comme la baisse spectaculaire de 18 % en France.

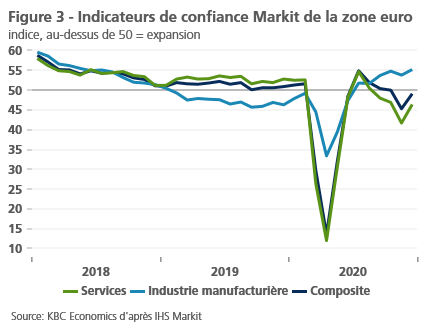

Les indicateurs de sentiment pour le mois de décembre brossent un tableau plus optimiste, suggérant qu'une activité meilleure que prévue a été établie à la fin de l'année. Tout en restant légèrement en dessous du seuil de 50 qui marque la limite entre la croissance et la contraction, les données composites de l'indice des prix à la consommation de la zone euro ont rebondi bien avant les attentes, grâce à un rebond particulièrement vigoureux dans le secteur des services (figure 3). Toutefois, nous interprétons ces chiffres avec prudence, étant donné que les données de l'enquête ont été collectées au cours de la première moitié de décembre, évaluant principalement l'effet du relâchement des mesures de restriction avant Noël dans certains pays.

Ce qui reste notable, mais moins surprenant, c'est l'écart persistant entre l'activité dans le secteur manufacturier et le secteur des services. Contrairement aux services, l'industrie reste largement épargnée par des restrictions plus ciblées et bénéficie d'un contexte mondial favorable, à savoir la vigueur de la demande mondiale de biens en provenance d'Asie. Ces effets positifs contribuent à la résilience de la zone euro, même s'ils se font sentir de manière inégale dans le bloc commun, favorisant les économies orientées vers l'industrie menées par l'Allemagne et d'autres pays fortement intégrés dans les chaînes de valeur manufacturières mondiales.

Tout cela laisse présager une contraction plus modérée au quatrième trimestre 2020 que ce qui avait été envisagé précédemment. Par rapport à la première vague de la pandémie, le recul du quatrième trimestre semble nettement moins sévère, en partie grâce aussi à la plus grande adaptabilité des consommateurs et des entreprises aux mesures de confinement en cours. Dans le même temps, nos perspectives de croissance lente au premier trimestre 2021 restent intactes. Les mesures d'endiguement prolongées en Allemagne (fin janvier) ou en France (mi-février), y compris la fermeture des magasins non essentiels, n'ont fait que renforcer notre point de vue à cet égard. Au-delà de la faiblesse à court terme, l'impulsion majeure donnée à l'activité économique par la vaccination, associée aux premiers déboursements des 750 milliards d'euros dans le cadre du New Generation EU, est attendue dans la dernière partie de l'année.

Dans le contexte d'une croissance moins négative au quatrième trimestre 2020, nous avons légèrement amélioré la croissance annuelle de la zone euro, qui est passée de -7,5 % à -7,2 % en 2020. Pour cette année, nous prévoyons un rebondissement un peu plus fort de 3,1 %, contre 2,4 % précédemment. Nous prévoyons une croissance du PIB réel encore plus élevée, de 4,2 %, en 2022, année où la pandémie devrait avoir un impact majeur (en termes de taux de croissance annuel). Conformément à nos prévisions actualisées, la zone euro devrait atteindre le niveau d'activité pré-pandémique à la fin de 2022, plus tôt que prévu initialement au milieu de l'année 2021.

Un bon mais pas un grand accord de Brexit

Un accord commercial de "dernière minute" entre l'UE et le Royaume-Uni a finalement été conclu fin décembre, bien après que de multiples échéances aient été dépassées (voir également l'avis économique de la KBC du 12 janvier). Le point le plus important est qu'un accord a été conclu, en évitant un résultat "au bord du gouffre" et une perturbation économique supplémentaire due à l'imposition soudaine de droits de douane et d'autres obstacles majeurs à un moment où les économies européennes sont déjà confrontées à de graves difficultés.

Même si l'accord commercial vient d'être conclu, il y aura des frictions importantes dans le commerce des marchandises entre le Royaume-Uni et l'UE, ce qui reflète une charge administrative considérablement accrue en matière de documentation et de contrôles réglementaires (voir encadré 1 : Brexit : Quels sont les points clés de l'accord ?) En outre, la position du Royaume-Uni en tant que premier exportateur de services a été sapée par les restrictions et l'incertitude entourant son accès au marché de l'UE. Enfin, une plus grande incertitude quant à la voie que pourrait emprunter une économie britannique plus "indépendante" est susceptible de réduire son attrait en tant que porte d'entrée pour les investissements directs étrangers et pourrait également constituer un facteur contraignant pour les dépenses d'investissement des entreprises nationales.

À leur tour, ces difficultés se répercuteront sur la croissance du marché des principaux partenaires commerciaux du Royaume-Uni dans l'UE, à un moment particulièrement inopportun. La décision du Royaume-Uni de ne pas appliquer pleinement les contrôles douaniers pendant six mois et une série de concessions temporaires accordées par les deux parties, telles qu'un délai de grâce de douze mois avant l'établissement des documents relatifs aux "règles d'origine", ne permettront de compenser que de manière très limitée. De même, il se peut qu'une compensation partielle soit accordée à temps avec la migration prévue des IDE du Royaume-Uni vers d'autres pays européens. L'impact négatif sur le PIB de la zone euro sera probablement modeste, notamment en comparaison avec le traumatisme causé par le coronavirus. Toutefois, la réalité est que l'accès plus difficile à un marché britannique qui sera nettement plus faible que si Brexit n'avait pas eu lieu sera problématique pour de nombreuses entreprises européennes au cours de l'année à venir.

Dans l'ensemble, nous pensons qu'il y a lieu de se réjouir de l'accord commercial conclu entre l'UE et le Royaume-Uni, car il évite une détérioration des perspectives commerciales en cas de non-accord et le risque de nouvelles mesures dommageables à l'instar des tensions entre les États-Unis et la Chine ces dernières années. Toutefois, la nature limitée de l'accord conclu signifie que l'histoire de Brexit est loin d'être terminée et les risques qui subsistent soulignent la nature fragile des relations économiques internationales à l'heure actuelle.

Encadré 1 - - Brexit : Quels sont les points clés de l'accord ?

Le texte de l'accord de commerce et de coopération UE-Royaume-Uni compte 1246 pages, sans compter les déclarations politiques supplémentaires. Dans cet encadré, nous tentons de décrire certains des points clés de l'accord plutôt que de décrire de manière exhaustive tous ses éléments.

L'accord conclu entre l'UE et le Royaume-Uni, bien que de grande envergure, est loin d'être complet et implique un changement marqué dans la nature des relations entre l'UE et le Royaume-Uni. L'accord vise principalement à garantir un commerce des marchandises en franchise de droits et de contingents. Il comprend également des mesures visant à faciliter le maintien de liaisons aériennes et routières solides, une coopération importante dans des domaines tels que l'énergie, l'application de la loi et la fourniture de sécurité sociale, ainsi que la mise en place de processus visant à soutenir le commerce des services. Sur la question délicate de la pêche, l'accord prévoit une réduction progressive de 25 % des captures de l'UE dans les eaux britanniques au cours des cinq prochaines années.

Des droits de douane et des quotas nuls s'appliqueront à tous les biens échangés entre l'UE et le Royaume-Uni, à condition que ces biens répondent aux "règles d'origine" standard qui visent à garantir que les biens ne sont pas produits dans des pays tiers. Par exemple, au moins 55 % de la valeur des voitures à essence doivent être attribuables à l'UE ou au Royaume-Uni, sinon un tarif de 10 % s'applique. Une mise en œuvre progressive permet une proportion un peu plus faible de la valeur ajoutée en ce qui concerne les voitures électriques dans les années à venir.

Toutefois, si le commerce des marchandises sera exempt de droits de douane, il convient de souligner que l'imposition de formalités douanières, de contrôles réglementaires et sanitaires signifie que le commerce entre l'UE et le Royaume-Uni entraînera une charge notable de documentation et d'autres frictions qui sont absentes dans le commerce au sein de l'UE. La décision du Royaume-Uni de ne pas appliquer pleinement les contrôles douaniers pendant six mois et une série de concessions temporaires accordées par les deux parties, telles qu'un délai de grâce de douze mois avant que les documents relatifs aux "règles d'origine" ne soient exigés, apporteront une compensation limitée à très court terme.

Bien que l'accord prévoie un "niveau d'ouverture significatif" dans le commerce des services, les producteurs de services britanniques perdent leur droit automatique de fournir leurs services dans toute l'UE et vice versa. Des mesures fragmentaires et temporaires, y compris les discussions à venir sur la perspective d'une approbation d'"équivalence" pour certaines activités de services financiers, laissent entrevoir un accès nettement plus restreint et incertain des entreprises britanniques au marché européen des services.

Afin d'étayer une relation commerciale saine, l'accord exige que les deux parties s'engagent à mettre en place des "conditions de concurrence équitables et solides" comprenant des normes en matière d'environnement et de changement climatique, de droits sociaux et du travail et, surtout, d'aides d'État. Lorsque les actions déloyales d'une partie sont considérées comme ayant un impact matériel sur le commerce ou l'investissement, une série de mécanismes permettent de résoudre les différends, y compris des possibilités limitées de mesures de rétorsion.

L'accord lui-même peut être résilié par l'une ou l'autre partie à tout moment moyennant un préavis de douze mois. En outre, un réexamen complet de l'accord doit être entrepris en 2025 et tous les cinq ans par la suite. Il y aura également des évaluations continues des différents aspects de la relation, y compris une consultation annuelle sur la pêche et, outre des révisions régulières, un vote potentiellement important en Irlande du Nord sur le protocole de l'Irlande du Nord en 2024. Ainsi, bien que l'accord élimine les risques à court terme, le Brexit restera une source d'incertitude et de difficultés pour de nombreuses entreprises européennes dans un avenir prévisible.

L'économie américaine résiste à la tempête Covid-19

Les États-Unis ont commencé l'année 2021 avec une augmentation record du nombre de cas quotidiens de Covid-19. Mais contrairement à la zone euro, peu de mesures d'endiguement sont en place, comme les fermetures d'entreprises ou les ordonnances de maintien à domicile. L'impact sur la mobilité semble donc modeste par rapport à la première vague de la pandémie, bien que quelque peu brouillé par les vacances de Noël. Bien que nous ne nous attendions pas à ce que la nouvelle administration américaine introduise un confinement printanier à l'échelle nationale, un nombre élevé de nouveaux cas, de taux d'hospitalisation et de décès pourrait néanmoins peser sur le rythme de la reprise.

En attendant, les données les plus récentes de haute fréquence suggèrent que l'économie américaine reste résistante, bien que le tableau sous-jacent soit plus mitigé qu'il y a un mois. Les ventes au détail, par exemple, ont connu une forte expansion continue sur une base annuelle, mais ont enregistré une baisse de 1,1 % en termes réels en novembre. D'autre part, les principaux indicateurs du climat des affaires sont restés bien ancrés en territoire d'expansion en décembre. Bien que l'industrie manufacturière soit moins importante pour l'économie américaine axée sur les services, l'activité dans ce secteur, en particulier, a surpris à la hausse, indiquant une forte expansion.

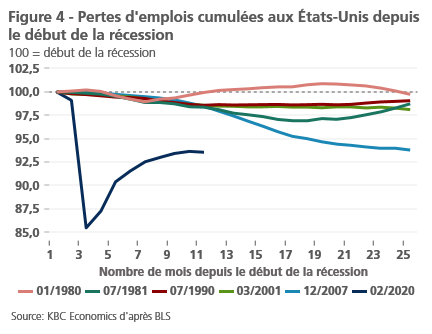

Enfin, les données relatives au marché du travail ont montré que les gains récents, bien qu'en décélération, se sont arrêtés en décembre. Contrairement aux attentes, l'économie américaine a perdu 140 000 emplois, ce qui représente la première baisse mensuelle nette de l'emploi depuis avril 2020. Au-delà de ce chiffre, les secteurs des loisirs et de l'hôtellerie ont été particulièrement touchés, ce qui suggère que la propagation rapide de Covid-19 a pesé lourdement sur le marché du travail. Bien que nous ne tirions pas de conclusions trop fermes du rapport sur l'emploi de décembre, plus faible que prévu, il souligne le chemin difficile à parcourir pour poursuivre la reprise alors que l'ampleur des dommages subis par le marché du travail n'a jamais été aussi importante qu'au cours d'une autre récession (figure 4).

Du côté positif, après des mois de négociations, le Congrès américain a approuvé le paquet fiscal de 900 milliards de dollars (environ 4 % du PIB) pour fournir une aide supplémentaire aux ménages et aux entreprises en cas de pandémie. Cela devrait aider l'économie à combler la période précédant la concrétisation des effets positifs de la vaccination généralisée. En outre, une autre série de mesures de relance budgétaire est sur la table en raison d'une "vague bleue", les démocrates ayant la majorité à la Chambre et au Sénat après le second tour des élections en Géorgie (voir encadré 2 : Politique américaine : turbulences mais pas de blocage).

Dans l'ensemble, nos perspectives économiques pour les États-Unis se sont légèrement améliorées, passant de -3,6 % à -3,5 % en 2020 et de 4,2 % à 4,4 % en 2021, grâce à l'amélioration de la croissance du PIB réel au quatrième trimestre 2020. Une nouvelle révision à la hausse des perspectives pour 2021 pourrait être justifiée, en particulier si des dépenses budgétaires plus agressives se concrétisent sous l'administration Biden. Nous prévoyons que l'économie américaine atteindra le niveau d'activité d'avant la crise dès 2021. L'expansion économique devrait alors se modérer pour atteindre 2,5 % en 2022, mais rester supérieure à la croissance potentielle à long terme.

La reprise économique de la Chine reste sur la bonne voie

La reprise en Chine se poursuit dans un contexte de normalisation du rythme de la croissance économique après le fort rebondissement du second semestre 2020. En glissement annuel, la croissance de la production industrielle s'est stabilisée aux alentours de 7,0 % au cours des trois mois de septembre à novembre. Dans le même temps, le commerce de détail a continué à rattraper son retard, s'accélérant à 5,0 % en glissement annuel en novembre contre 4,3 % en octobre. Dans le même temps, les enquêtes sur le climat des affaires, tant du côté de l'industrie que des services, ont légèrement fléchi en décembre. Toutefois, les deux indicateurs restent bien au-dessus du niveau qui indique une expansion.

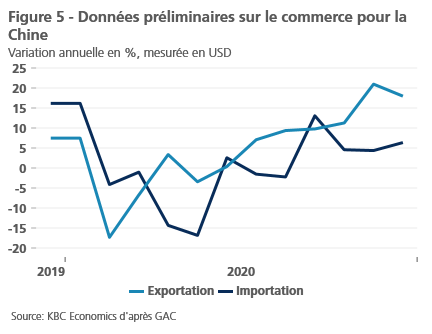

Les données du commerce extérieur, en particulier du côté des exportations, suggèrent également que la reprise se poursuit, les exportations (mesurées en USD) ayant augmenté de 18,1 % en glissement annuel en décembre. La reprise des exportations a été plus rapide que celle des importations, ce qui pourrait refléter la nature à deux vitesses de la reprise intérieure de la Chine, l'investissement et la production industrielle étant en tête tandis que la consommation et les ventes au détail sont à la traîne. Cependant, tout comme nous avons vu le côté consommation de l'économie commencer à rattraper son retard ces derniers mois, les importations chinoises se redressent également, et ont augmenté de 6,5 % en glissement annuel (mesuré en USD) en décembre (figure 5).

En conséquence, la Chine s'est déjà remise à dépasser le niveau d'activité d'avant la pandémie. Nous enregistrons une croissance annuelle positive du PIB réel de 2,1 % en 2020, ce qui contraste fortement avec les principales économies avancées. Cette année, nous prévoyons que l'économie chinoise connaîtra une croissance forte, mais quelque peu mécanique, de 8,5 %, suivie d'une croissance plus modérée, mais toujours robuste, de 5,2 % en 2022, alors que le ralentissement structurel à long terme de l'économie chinoise se poursuit.

La forte reprise en Chine, conjuguée à des problèmes structurels de longue date, pourrait poser un dilemme politique à la banque centrale chinoise (PBoC). D'une part, la reprise relativement rapide de l'économie chinoise et l'assouplissement monétaire limité en 2020 ont conduit à une forte appréciation du RMB par rapport au dollar depuis la fin mai (environ 10 %). D'autre part, l'inflation en Chine a suivi une tendance à la baisse constante ces derniers mois, et a même plongé en territoire de déflation en novembre (-0,5 % en glissement annuel). Cette évolution a été principalement due à une normalisation des prix des denrées alimentaires, qui devrait s'estomper au cours des prochains mois. Cependant, l'inflation de base a également diminué (dans une moindre mesure) et la force du RMB pourrait continuer à peser sur l'inflation en 2021.

L'espoir d'un nouvel assouplissement de la politique monétaire est néanmoins limité. Les risques de crédit dans l'économie chinoise restent élevés, en particulier pour les entreprises d'État fortement endettées et sur le marché immobilier. Compte tenu de la persistance de ces risques et de la reprise économique qui devrait se poursuivre en 2021, il est probable que la BPdC restera en suspens à moyen terme et s'appuiera plutôt sur des outils plus ciblés pour faire face à l'appréciation du RMB.

Encadré 2 - La politique américaine : des turbulences mais pas de blocage

Le 6 janvier 2021 aurait dû être une journée qui a permis de clarifier le paysage politique américain. En remportant les deux sièges au second tour des élections sénatoriales en Géorgie, les démocrates ont obtenu une faible majorité dans les deux chambres du Congrès (les démocrates détiennent désormais 50 des 100 sièges du Sénat, mais le vice-président élu Kamala Harris aura le pouvoir de départager les votes). Ainsi, le président élu Joe Biden aura une certaine marge de manœuvre pour faire passer son programme, mais l'adoption de réformes de grande envergure pourrait encore être compliquée. C'est particulièrement vrai si le Sénat continue à faire de l'obstruction, une règle qui permet aux législateurs de retarder le vote d'une loi à moins que 60 sénateurs ne votent pour aller de l'avant.

Le résultat des élections en Géorgie a toutefois été assombri par les événements qui se sont produits lors de la certification des résultats de l'élection présidentielle par le Congrès. Bien que cette certification aurait dû également apporter plus de clarté sur le paysage politique américain (en mettant fin aux tentatives de Trump de contester l'élection), la prise d'assaut du Capitole par les partisans de Trump a jeté la politique américaine dans un nouvel état de désarroi. De nombreux fonctionnaires de la Maison Blanche ont démissionné, la Maison Blanche a mis en accusation Trump (une nouvelle fois) et le ministère de la Justice a déclaré qu'il n'excluait pas de poursuivre les accusations contre Trump pour son rôle éventuel dans l'événement. Pour l'instant, il n'est pas certain que ces développements conduiront à un fossé plus profond entre les deux partis politiques. Bien qu'il y ait une condamnation quasi universelle de la violation elle-même, il n'y a pas d'accord universel sur qui est responsable ou quelle est la meilleure façon d'aller de l'avant.

Par conséquent, Biden n’aura pas la tâche facile lorsqu'il prendra ses fonctions le 20 janvier. Outre une situation politique précaire, les États-Unis connaissent une augmentation continue du nombre de cas quotidiens de coronavirus et de décès, et la reprise économique, bien qu'elle doive se poursuivre, reste quelque peu fragile, avec la perte de 140 000 emplois en décembre. Heureusement, l'adoption d'un nouveau plan de relance de 900 milliards de dollars (4 % du PIB) en décembre a prolongé deux programmes qui améliorent les allocations de chômage. Ces programmes devaient expirer à la fin de l'année, mais ils seront désormais prolongés de onze semaines. Cela inclut l'extension des allocations de chômage aux travailleurs indépendants et aux travailleurs de type gig, entre autres, et le financement de semaines supplémentaires d'allocations de chômage après l'épuisement des prestations régulières de l'État. Le nouveau plan de relance ajoute également 300 dollars supplémentaires aux allocations de chômage hebdomadaires jusqu'au 14 mars, ce qui représente la moitié du montant prévu par la loi CARES jusqu'en juillet 2020. Au-delà des allocations de chômage, le nouveau paquet comprend également 600 USD de chèques pour les personnes gagnant 75 000 USD ou moins par an, la réouverture du programme de protection des chèques de paie pour les petites entreprises, la prolongation de la période de report des charges sociales et le financement de divers groupes, tels que les théâtres et les salles de spectacle, les écoles et les services de garde d'enfants, et les hôpitaux.

Les démocrates devraient poursuivre la relance après la prise de contrôle de Biden à la fin du mois de janvier. L'ambition d'un tel paquet comporterait probablement des contrôles supplémentaires pour les individus, une prolongation des paquets de chômage au-delà de mars, et une aide aux États et aux gouvernements locaux (un point de friction lors du dernier cycle de négociations, auquel les républicains sont fermement opposés). Cependant, des négociations, même entre démocrates, peuvent encore être nécessaires, et les arguments contre de nouvelles dépenses déficitaires vont probablement ressurgir de la part des républicains maintenant que les démocrates sont au pouvoir. Ainsi, bien que le balayage des Démocrates suggère qu'une impasse politique peut être évitée, les eaux politiques américaines seront loin d'être calmes à court terme.

La politique monétaire pour soutenir une reprise post-pandémique

Les principales banques centrales ont fait un effort extraordinaire pour atténuer les tensions financières liées à la pandémie l'année dernière. Il est important de noter que depuis le début de la pandémie, une politique monétaire très accommodante a été associée à une expansion budgétaire considérable. Il en est résulté une réponse macroéconomique fortement synchronisée, contrastant avec l'expérience antérieure de la crise financière mondiale en 2008. Étant donné la nature et l'ampleur sans précédent du choc pandémique, nous supposons que l'orientation actuelle de la politique monétaire accommodante restera inchangée des deux côtés de l'Atlantique au moins jusqu'à la fin de 2022, en maintenant des conditions financières favorables et en soutenant une reprise post-pandémique soutenue.

Dans la zone euro, la BCE a encore étendu son soutien à la politique monétaire en décembre. Comme on s'y attendait, le conseil des gouverneurs a augmenté le programme d'achat d'urgence en cas de pandémie de 500 milliards d'euros pour le porter à 1,85 billion d'euros, tout en prolongeant l'horizon des achats nets de neuf mois jusqu'en mars 2022. En outre, le recalibrage de ses instruments de politique monétaire a englobé un soutien supplémentaire par le biais d'opérations de refinancement à long terme ciblées, avec une prolongation de douze mois de conditions plus favorables jusqu'en juin 2022. Les taux directeurs ont été laissés inchangés, ainsi que les orientations prévisionnelles prévoyant des taux à leur niveau actuel ou inférieur jusqu'à ce que les perspectives d'inflation se soient suffisamment améliorées.

Conformément à nos perspectives d'inflation, nous attendons de la BCE qu'elle maintienne les taux directeurs à leur niveau actuel au moins jusqu'à la fin de 2022. En décembre, l'inflation globale de la zone euro s'élevait à -0,3 %, ce qui se traduit par une inflation annuelle moyenne légèrement positive de 0,3 % en 2020. Les perspectives d'inflation à court terme restent assombries par une série de facteurs ponctuels (par exemple, l'expiration de la réduction de la TVA allemande ou le retard de la saison des ventes en France), ainsi que par une dynamique de virus incertaine. À notre avis, l'inflation devrait se redresser après les récents creux, principalement en raison des effets de base des prix de l'énergie. Les pressions sous-jacentes sur les prix devraient toutefois rester modérées, en raison à la fois des influences cycliques et des forces désinflationnistes structurelles. Dans l'ensemble, nous prévoyons que l'inflation dans la zone euro atteindra 1,0 % en 2021 et 1,3 % en 2022, ce qui implique (au moins) deux autres années de dépassement inférieur de l'objectif d'inflation.

Tout comme la BCE, nous attendons de la Fed qu'elle maintienne son soutien politique et qu'elle maintienne le taux des fonds à la limite inférieure effective actuelle au moins jusqu'en 2022. Lors de sa réunion de décembre, le FOMC a maintenu les achats mensuels d'actifs inchangés, c'est-à-dire au moins 80 milliards de dollars en bons du Trésor et 40 milliards de dollars en titres adossés à des créances hypothécaires d'agences, mais a ajusté les orientations prévisionnelles correspondantes, en liant le calendrier des achats aux objectifs du double mandat. Avec les commentaires et discours les plus récents, cette mesure laisse à penser que l'emploi maximum a pris le pas sur l'objectif de stabilité des prix.

Entre-temps, la dynamique de l'inflation aux États-Unis est restée relativement stable au cours de la pandémie. Après une inflation globale de 1,3 % en 2020, nous prévoyons une hausse à 2,0 % en 2021 et à 2,1 % en 2022, avec des risques orientés à la hausse, notamment en raison de la possibilité d'une relance budgétaire plus agressive sous l'administration Biden. Cela impliquerait un dépassement modéré de l'objectif d'inflation de 2,0 %, ce que les décideurs politiques signalent de tolérer pendant un certain temps pour compenser la période antérieure de baisse de l'inflation. L'effort visant à combler l'écart d'inflation dans le nouveau cadre politique de ciblage de l'inflation est néanmoins assombri par plusieurs inconnues et il reste à voir ce que tout cela signifie en pratique.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 11 januari 2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 11 januari 2021.