Une transition de la dette en Allemagne

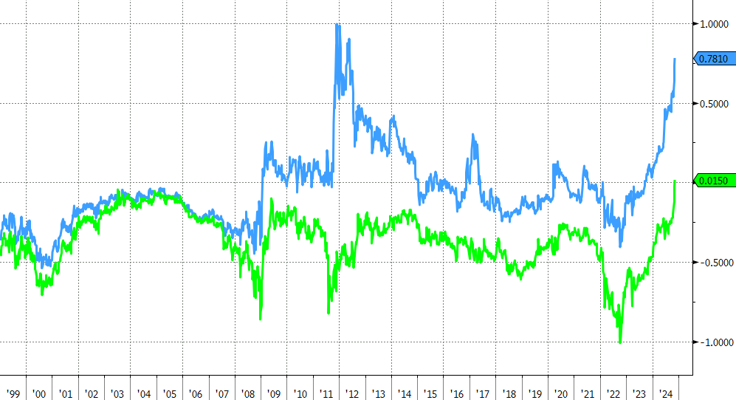

Hier, le taux à 10 ans allemand a dépassé pour la première fois le taux swap à 10 ans européen. Cela pourrait surprendre, mais lisez la suite. Le spread négatif entre le taux allemand et le swap européen a longtemps reflété une pénurie d’obligations allemandes sûres (notation AAA chez S&P, Moody's et Fitch). En outre, la profondeur du marché des obligations allemandes fait du Future sur les obligations à 10 ans du pays la solution de couverture liquide par excellence.

Dans la foulée de la pandémie de Covid, le taux à 10 ans allemand s’est retrouvé un point de pourcentage en dessous du taux swap à 10 ans européen, un différentiel ultime dû aux achats massifs d’obligations effectué par la Banque centrale européenne dans le cadre de son programme d'achats d'urgence face à la pandémie (Pandemic Emergency Purchase Programme ou PEPP). Avec le démantèlement de ce programme, la situation s'est « normalisée ». Depuis fin septembre, le taux allemand à 10 ans a connu un mouvement de rattrapage ultime, faisant de l'ombre aux équivalents britanniques et américains. La proposition de budget de la chancelière de l'Échiquier, Rachel Reeves, et le résultat des élections présidentielles américaines montrent clairement que le levier fiscal est le moyen par excellence de stimuler la croissance. Le fait que celui-ci soit actionné sur fond de dette instable et de nouvelle ère monétaire ne préoccupe pas à l'heure actuelle.

L’économie allemande a essuyé quelques sérieux coups durs en peu de temps. Elle a perdu son accès à l’énergie bon marché et donc un avantage concurrentiel important. Elle est également à la traîne dans la course technologique. Les grands marchés de cette économie axée sur les exportations ne se portent plus bien. Enfin, le gouvernement allemand se montre pour le moins économe dans des domaines tels que les investissements dans les infrastructures.

Après deux ans de récession, le mariage de raison entre les sociaux-démocrates du SPD du chancelier Scholz et les partenaires de coalition libéraux du FDP s'est heurté à un point de rupture idéologique cette semaine. Le SPD et le parti écologiste (troisième parti au pouvoir) veulent adapter le plafond de la dette prévu dans la constitution afin de combler un trou budgétaire de 9 milliards d'euros d’une part et relancer l’économie d’autre part. Le FDP s’accroche toujours à l'obsession typiquement allemande de maîtrise des finances publiques. L’Allemagne affiche ainsi un taux d’endettement d’environ 60 % du PIB et un déficit public autour de 2 %. Scholz a donc décidé de limoger son ministre des Finances, Christian Lindner. Via un vote de confiance au parlement, Scholz évoque des élections anticipées à la mi-mars et le leader de l'opposition, Friedrich Merz, du bloc CDU/CSU à la mi-janvier déjà. Les élections législatives allemandes étaient prévues en septembre 2025.

Le pouvoir d’achat et la migration sont devenus les deux thèmes électoraux gagnants ces derniers jours. Selon les premiers sondages, le seul parti politique allemand à s'accrocher obstinément au « schwarze Null », le FDP de Lindner, n’atteindrait pas le seuil électoral. La CDU/CSU est également ouverte à des adaptations « sous conditions ». Une décennie après la transition énergétique, le marché se prépare donc à une transition de la dette en Allemagne. La prime de risque de crédit sur la partie longue de la courbe des taux allemande augmente et le spread Bund/swap devient positif pour la première fois depuis la création de la zone euro. Les fondements de notre cheval de bataille, un marché obligataire européen unifié, se sont à nouveau un peu renforcés.

Mathias Van der Jeugt, salle des marchés KBC

Spread de swap allemand (vert) et français (bleu) : les mesures de relance fiscale ont un prix sans politique de taux nuls ou négatifs.