Fin de la contraction de la masse monétaire dans la zone euro

La masse monétaire au sens large (M3) dans la zone euro a affiché une hausse de 0,1 % par rapport à l’année précédente en janvier 2024. Le taux de croissance de décembre 2023 a par ailleurs été revu à la hausse, de 0,1 % à 0,2 %. Ces deux mois consécutifs de croissance quasi nulle confirment que la contraction de la masse monétaire observé entre juillet et novembre 2023 a visiblement pris fin. On ne peut toutefois pas encore parler d'une véritable reprise.

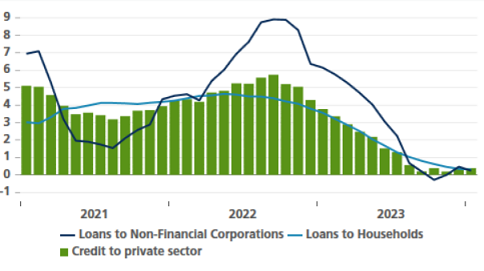

Les prêts font les dépôts, comme le dit l'adage. En d'autres termes, l’octroi de crédits par les banques constitue un moteur important pour la croissance de la masse monétaire. La diminution de l’octroi de crédits au secteur privé (principalement aux ménages et aux entreprises non financières) depuis le début des relèvements des taux directeurs de la BCE en juillet 2022 a largement contribué au ralentissement de la croissance du crédit au secteur privé (graphique). En outre, le resserrement quantitatif de la politique monétaire a aussi entraîné un recul des crédits aux pouvoirs publics.

Les relèvements de taux ont par ailleurs aussi provoqué d’importants glissements dans la composition de la masse monétaire. En effet, la croissance quasi nulle de la masse monétaire au sens large masque le fait que les avoirs sur les comptes à vue – l'agrégat le plus liquide et le plus important (M1) de la masse monétaire - ont baissé de près de 10 % par rapport à l’année d'avant en janvier 2024, alors que les dépôts sur les comptes d’épargne ont reculé de 4,3 %. Les comptes à terme d’une durée maximale de deux ans – la limite au-delà de laquelle les actifs financiers ne sont plus comptés dans la masse monétaire (au sens large) – ont en revanche progressé de plus de 62 % dans la zone euro, alors que les titres de créance d’une durée maximale de deux ans ont même bondi de 72,5 %.

La croissance annuelle de l’octroi de crédit au secteur privé n’a jamais été négative depuis le début du resserrement monétaire et elle est repartie à la hausse depuis l’automne 2023. Selon le Bank Lending Survey de la BCE, publié en décembre 2023, les banques s’attendent à une légère augmentation de la demande pour les crédits aux entreprises et les crédits au logement au cours des premiers mois de 2024.

Ceci pourrait être le signe que le mécanisme de transmission du resserrement monétaire sur la demande économique a désormais atteint son pic. Cette transmission monétaire est essentielle pour pouvoir atteindre l'objectif de ralentissement de l'inflation. D'un point de vue conjoncturel, une reprise de la demande de crédit et, par conséquent, de la croissance monétaire constituerait probablement une bonne nouvelle. D’un autre côté, l’inflation s’élevait toujours à 2,8 % en janvier 2024 et l’inflation de base affichait même encore 3,3 % (la première estimation pour février sera publiée demain), soit encore bien au-delà de l’objectif de 2 %.

Un rebond rapide de la demande de crédit pourrait donc être considéré par la BCE comme trop rapide. Ce rebond serait en effet le signe d'une reprise de la demande économique, qui pourrait alors freiner le recul de l'inflation, et même la faire repartir à la hausse. Tout cela signifie que la baisse du taux directeur de la BCE attendue par quasiment tout le monde n'est probablement pas encore pour demain. Pour cela, il faudra encore plus de données qui confirment que l’inflation se dirige durablement vers l'objectif de 2 %.

Octroi de crédit au secteur privé (variation annuelle en %)