Système financier résilient et robuste, mais avec des faiblesses

Les perspectives en matière de stabilité financière demeurent fragiles. C'est ainsi que la BCE ouvre sa revue de stabilité financière (Financial Stability Review ou FSR), son rapport semestriel sur les risques systémiques dans l’économie et le cadre financier de la zone euro.

Sous la ligne de flottaison

Cette préoccupation est avant tout due aux vulnérabilités potentielles qui se sont accumulées dans le système financier européen pendant de nombreuses années à cause des taux extrêmement bas et des injections massives de liquidités. De tels risques sont restés longtemps sous la ligne de flottaison. Mais maintenant que les banques centrales ont, dans le cadre de leur lutte contre l’inflation tenace et excessive, relevé leurs taux directeurs à un rythme inhabituellement rapide et soutenu et que l’économie continue de souffrir d’une inflation élevée et d’une faible croissance, ces vulnérabilités commencent à refaire surface. Certains chocs hors de la zone euro pèsent d'ailleurs aussi dans la balance. Citons, par exemple, la débâcle financière du « mini-budget » de la Première ministre britannique Liz Truss, les faillites bancaires aux États-Unis (SVB, Signature) ou la reprise de Crédit Suisse. Des signes qui montrent que ces préoccupations ne sont pas purement théoriques. L'exposition aux risques de taux (par exemple à cause d'un levier financier ou synthétique élevé) et les risques de liquidité occupent une place centrale dans l'analyse de la BCE.

Dans ce cadre, la BCE ne plaide certainement pas pour un relâchement dans la lutte contre l’inflation. Au contraire, elle considère la stabilité des prix comme une condition nécessaire à la stabilité financière. Les vulnérabilités potentielles qui entraînent une hausse des taux doivent dès lors être suivies de près. Le secteur bancaire européen, avec ses larges réserves de capital et de liquidités, semble suffisamment robuste et résilient pour résister à cette tempête et continuer à soutenir l’économie réelle, alors que les fonds de pension et les compagnies d’assurances trouvent également du soutien dans les taux plus élevés.

Basculement du cycle financier

Mais le resserrement des conditions financières est en train de faire basculer le cycle financier, comme le montrent clairement le ralentissement de la croissance du crédit et les premiers signes d’une correction sur les marchés immobiliers européens. Les entreprises qui sont sorties affaiblies de la pandémie et de la crise énergétique, c'est-à-dire plus endettées et/ou avec un chiffre d'affaires plus bas, risquent de se retrouver encore davantage sous pression dans un tel environnement. Et les ménages peuvent également ressentir la hausse des charges d’intérêt, en particulier dans les pays où les crédits hypothécaires à taux variables sont très nombreux. La BCE ne considère certainement pas un krach immobilier européen comme un scénario de base, mais évoque tout de même de possibles poches de risques.

NBFI on their minds

Les risques au niveau des établissements financiers non bancaires (NBFI), et en particulier les fonds d’investissement, restent considérables. Les fonds d’investissement ont certes réduit leurs portefeuilles les plus risqués, mais les risques de crédit et de liquidité demeurent une préoccupation. Une réorientation soudaine des investissements pourrait, en effet, entraîner d'importantes pénuries (temporaires) de liquidités. Selon la BCE, de nombreux facteurs pourraient provoquer de tels glissements de portefeuille. Une éventuelle normalisation de la politique monétaire japonaise en est un.

Le rapport n'est dans l’ensemble pas trop pessimiste. Surtout pour le secteur financier belge, comme l’a d'ailleurs aussi confirmé la BNB dans son Financial Stability Report : « le secteur financier belge peut relever les défis, mais ne doit pas faire preuve de complaisance ».

Hans Dewachter, KBC Group Chief Economist

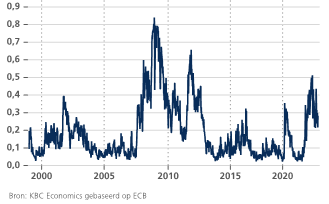

Indicateur de stress systémique dans le secteur financier de la BCE (CISS)