Wereldeconomie in stevige recessie

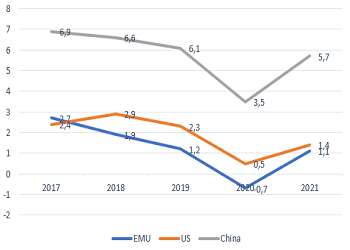

KBC Economics verlaagt de vooruitzichten voor de economische groei. De coronacrisis zal een tijdelijke, maar sterke economische terugval veroorzaken in de loop van 2020, met reeds een geleidelijk herstel eind 2020 en in 2021. De vooruitzichten op lange termijn voor de wereldeconomie blijven behouden. Concreet gaan we voor 2020 uit van een reële economische groei van -0,7% voor de eurozone, +0,5% voor de VS en +3,5% voor China. Voor 2021 verwachten we een groei van +1,1% in de eurozone, +1,4% in de VS en +5,7% in China.

We verwachten een gesynchroniseerde terugval in economische groei in alle Europese landen, in de veronderstelling dat de virusverspreiding zich overal aan sneltempo zal voortzetten. De omvang van de terugval per land is afhankelijk van een aantal factoren. We houden hierbij rekening met het belang van toerisme, de integratie van landen in Europese en wereldwijde productieketens, de beschikbaarheid en kwaliteit van de medische dienstverlening en de beschikbare budgettaire ruimte om de economische impact te verzachten. Op basis hiervan verwachten we in 2020 een diepe recessie in Italië (-2%), maar ook negatieve groei in Duitsland (-0,7%) en Frankrijk (-0,5%). De logistieke uitdagingen door de sluiting van grenzen en onderbrekingen in transportkanalen wegen bijkomend op de groeivooruitzichten. Tot slot zien we dat in alle Europese landen de binnenlandse consumptie drastisch daalt, enerzijds door de quarantainemaatregelen en anderzijds door een terugval in het consumentenvertrouwen. Dus de coronacrisis treft zowel de vraag- als aanbodzijde van de economie.

De coronacrisis laat ook sporen na op de markten. Om te beginnen stijgen de kredietrisicopremies voor bedrijven en landen. Sinds de vorige crisis klonk dankzij lage volatiliteit en een uiterst soepel monetair beleid het motto “a rising tide lifts all boats”. Die periode ligt achter ons. Bedrijven en overheden zullen opnieuw beoordeeld worden op hun economische merite/balans. Hetzelfde geldt voor aandelenkoersen. Op dit ogenblik blijft de algemene volatiliteit te groot. “Never catch a falling knife”; nog zo’n marktwijsheid.

De centrale bankiers hebben al hun duit in het zakje gedaan, vooral in de VS. De beleidsrentes zullen de volgende twee jaren aan beide kanten van de Atlantische Oceaan rond de huidige niveaus blijven. We staan nog steeds weigerachtig tegenover nog dieper negatieve Europese beleidsrentes, omdat ze weinig bijkomende steun bieden aan de Europese economie en aanzienlijke neveneffecten genereren. De volgende stap van het monetair beleid moet er komen in coördinatie met budgettaire steun uit de overheidsfinanciën, die omvangrijk moet zijn, maar wel selectief omwille van de al hoge schuldgraden.

Het lange eind van de Europese en Amerikaanse rentecurves zakt niet eindeloos meer verder. In de huidige paniekmodus is cash koning en worden obligaties net als aandelen verkocht. Of is de stijging van de rente al een weerspiegeling van een kredietrisicopremie in zelfs Duitse en Amerikaanse overheidsobligaties?

Op de wisselmarkt werken twee tegenstrijdige krachten op de dollar. Enerzijds verloor de greenback gigantisch veel rentevoordeel tegenover andere grote munten, inclusief de euro. Anderzijds blijft de diepte van de dollarmarkt een aantrekkingskracht voor investeerders in tijden van stress. Het verklaart de huidige weerbaarheid in EUR/USD. Omdat de risico’s voor de Amerikaanse economie groter zijn dan die in de eurozone, behouden we ons oplopend pad in EUR/USD voor 2020.

Jan Van Hove, KBC Group Chief Economist

China, VS, Euro zone - groei