Perspectives économiques décembre 2022

Lisez la publication complète ci-dessous ou cliquez ici pour ouvrir le PDF.

- Les prix européens du gaz naturel ont de nouveau augmenté de manière significative en novembre, le temps étant devenu froid. Ils ont atteint 146 EUR par MWh à la fin du mois, soit une augmentation de 26 % en glissement mensuel. Toutefois, les réserves européennes de gaz étant très élevées, le risque d'un rationnement fort et prolongé du gaz s'est considérablement amoindri. Les prix du pétrole, quant à eux, ont baissé de 8 % en glissement mensuel pour s'établir à 85 USD le baril, les confinements en Chine ayant réduit la demande et l'allègement des sanctions à l'encontre du Venezuela augmentant l'offre à plus long terme.

- Dans l'ensemble, la baisse des prix de l'énergie a fait baisser l'inflation dans la zone euro, qui est passée d'un pic record de 10,6 % en glissement annuel en octobre, à 10 % en glissement annuel en novembre. L'inflation globale a diminué dans toutes les grandes économies de la zone euro, à l'exception de la France. L'inflation de base reste également obstinément élevée, à 5 % en glissement annuel. Les risques d'inflation deviennent toutefois plus répandus et plus ancrés, car les pressions salariales restent élevées en raison de l'inflation passée. Si nous nous attendons à ce que l'inflation atteigne bientôt un pic, sa trajectoire de baisse en 2023 devrait être progressive. Nous avons revu à la baisse de 0,1 point de pourcentage notre prévision d'inflation dans la zone euro pour 2022, à 8,4 %, tout en augmentant quelque peu les perspectives d'inflation pour 2023, à 6,3 %.

- Aux États-Unis, de nouveaux signes indiquent que l'inflation a atteint un pic et qu'elle est sur une trajectoire descendante régulière. Non seulement l'inflation IPC a chuté en octobre - à 7,7 % en glissement annuel, le niveau le plus bas depuis janvier - mais les prix à la production et les prix à l'importation, deux indicateurs avancés de l'inflation, ont également baissé. L'inflation PCE, la référence de la Fed en matière d'inflation, a également chuté de 6,3 % à 6,0 % en glissement annuel. Les salaires continuent toutefois de croître à un rythme rapide, le salaire horaire moyen ayant augmenté de 5,1 % en glissement annuel en novembre. Nous maintenons notre prévision d'inflation de 8,1 % pour 2022, mais nous avons revu à la baisse notre prévision pour 2023 de 0,1 point de pourcentage, à 3,9 %.

- Les meilleures nouvelles concernant l'inflation et la détérioration des données économiques incitent les Banques centrales à adoucir leur ton et éventuellement à changer de vitesse. En conséquence, les marchés obligataires se sont récemment redressés, tandis que le dollar s'est affaibli. Nous pensons toutefois que les marchés vont un peu trop vite, car l'inflation de base reste globalement trop élevée et les marchés du travail trop tendus pour que les grandes Banques centrales soient à l'aise et visent une sortie précoce. Nous maintenons que le taux directeur de la Fed et le taux de dépôt de la BCE atteindront un pic au deuxième trimestre 2023, bien au-dessus de 5 % et 3 %, respectivement. Nous pensons que ces taux seront maintenus tout au long de 2023.

- L'économie de la zone euro entre maintenant dans une période difficile, car le temps hivernal va faire grimper la consommation de gaz. Les dépenses des ménages, notamment dans les services, maintiennent l'économie en territoire positif pour le moment. Toutefois, les indicateurs du moral des consommateurs et des producteurs atteignent des niveaux bas et continuent de laisser entrevoir une légère récession. Nous maintenons nos prévisions de croissance de la zone euro à 3,2 % en 2022 et à 0,2 % en 2023.

- L'économie américaine continue de montrer des signes de résilience au quatrième trimestre 2022. Le marché du travail reste en bonne forme, puisque les effectifs non agricoles ont augmenté de 263 000 en novembre. Les nouvelles commandes de biens durables et les dépenses de détail ont également surpris positivement. Les indicateurs prospectifs tels que la confiance des consommateurs et des producteurs se sont toutefois détériorés. Nous avons donc relevé nos prévisions pour 2022 de 0,1 point de pourcentage à 1,9 % et abaissé nos prévisions pour 2023 de 0,1 point de pourcentage à 0,4 %.

- L'économie chinoise reste soumise à de fortes pressions, alors qu'une nouvelle vague de Covid pèse sur l'économie et que la crise immobilière se profile toujours. Les indicateurs des ventes au détail et du moral des producteurs laissent présager un ralentissement de la croissance. Les protestations généralisées montrent à quel point la politique Covid du gouvernement est impopulaire. Néanmoins, le faible taux de vaccination des personnes âgées complique l'assouplissement rapide des restrictions Covid. Nous abaissons nos prévisions de croissance de 0,2 point de pourcentage pour 2022 à 3 % et de 0,3 point de pourcentage à 4,2 % pour 2023.

Les supporters ont peu de raisons de se réjouir de l'économie mondiale

Si le monde entier se concentre sur le football en ce moment, l'économie mondiale entre dans une période plus sombre. En Europe, les vagues de froid font remonter les prix du gaz naturel et continuent de peser lourdement sur l'industrie et les ménages qui souffrent déjà d'une forte inflation et de taux d'intérêt élevés. Aux États-Unis, l'économie reste résiliente jusqu'à présent, mais la poursuite du resserrement monétaire poussera probablement la croissance économique vers une légère récession en 2023, d'autant plus que le marché immobilier s'affaiblit. Pendant ce temps, le gouvernement chinois fait volte-face sur sa politique du zéro-covid alors que les cas quotidiens atteignent de nouveaux sommets. Tout n'est pas sombre. Certains signes indiquent que l'inflation est en train de plafonner, en particulier aux États-Unis, grâce notamment à la baisse des prix des produits de base et au relâchement des contraintes de la chaîne d'approvisionnement. Le chemin de la reprise est cependant long et l'éventualité d'une profonde récession mondiale n'est pas à exclure. Les risques à la baisse comprennent une nouvelle escalade dans la guerre en Ukraine, une intensification de l'impasse entre les États-Unis et la Chine et des problèmes de liquidité sur les marchés financiers.

Les prix du gaz à l'offensive, les prix du pétrole sur la défensive

Les prix du gaz naturel en Europe ont augmenté en novembre avec le retour du froid. Ils ont atteint 146 EUR par MWh à la fin du mois, soit une augmentation de 26 % en glissement mensuel. Bien qu'il soit encore 53 % plus élevé qu'il y a un an, le prix du gaz naturel est 54 % inférieur à son pic d'août. Les consommateurs se sont bien adaptés au choc des prix, la demande de gaz dans l'UE étant inférieure d'environ un quart à la moyenne quinquennale en octobre et novembre. Parallèlement, les stocks européens sont remplis à 94 % et le risque d'un rationnement prolongé du gaz reste donc limité.

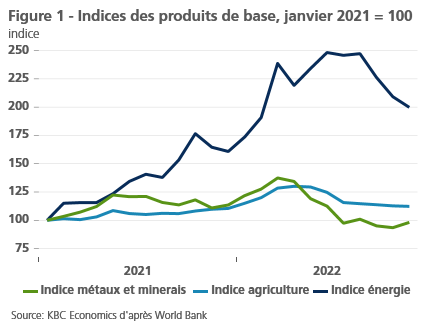

Les prix du pétrole ont quant à eux baissé de 8 % en glissement mensuel pour atteindre 85 USD le baril, principalement en raison de nouvelles épidémies de Covid en Chine. L'allègement des sanctions américaines à l'encontre du Venezuela, qui détient 20 % des réserves prouvées de pétrole dans le monde, augmentera l'offre de pétrole à moyen terme. En revanche, la baisse des prix du pétrole pourrait inciter le gouvernement américain à remplir ses réserves stratégiques de pétrole. Par ailleurs, le plafonnement du prix du baril de pétrole russe à 60 USD ne devrait pas perturber l'offre, puisque les prix de l'Oural se négocient actuellement à environ 55 USD. Le pétrole n'est pas la seule matière première dont le prix est en baisse. La plupart des produits de base sont en baisse depuis quelques mois (voir figure 1), mais beaucoup d'entre eux sont encore bien au-dessus des niveaux d'avant la pandémie.

L'assouplissement de la chaîne d'approvisionnement est à la hauteur de son statut de "chevalier noir".

Outre la baisse des prix des produits de base, l'assouplissement des contraintes de la chaîne d'approvisionnement est également une évolution positive et contribuera à atténuer les pressions inflationnistes. Les prix de l'expédition ont baissé de manière significative, l'indice Harpex des prix de l'expédition ayant chuté de 70 % depuis son pic en mars (voir figure 2). Les prix des véhicules d'occasion, selon l'indice Manheim, ont diminué de 15 % depuis leur pic, mais restent environ 40 % plus élevés qu'avant la pandémie. Aux États-Unis, selon l'enquête ISM, les carnets de commandes se contractent à leur rythme le plus rapide depuis mai 2020. En conséquence, l'indice de pression de la chaîne d'approvisionnement mondiale de la Fed de New York a chuté de 4,3 à 1,0 en moins d'un an. Une nouvelle adaptation et une baisse de la demande mondiale pourraient adoucir les pressions sur la chaîne d'approvisionnement dans les mois à venir. Toutefois, l'éventualité d'importants blocages ou d'une augmentation du nombre de cas Covid en Chine ou de pénuries de gaz naturel en Europe constitue toujours un risque pour les chaînes d'approvisionnement mondiales.

L'inflation de la zone euro feinte

L'inflation de la zone euro est passée de 10,6 % à 10,0 % en novembre. Cette baisse a été causée uniquement par la chute de l'inflation des prix de l'énergie à 34,9% contre 41,5% en octobre. Cette baisse a été provoquée par la chute des prix du gaz et du pétrole sur les marchés internationaux. Les mesures gouvernementales visant à atténuer la hausse des prix de l'énergie pour les consommateurs y ont également contribué. Aux Pays-Bas, par exemple, l'introduction d'un plafonnement des prix a fait chuter l'inflation des prix de l'énergie de près de 100 % en octobre à 41,6 % en novembre. En conséquence, l'inflation a diminué de 5,6 points de pourcentage en un mois (tout en restant élevée à 11,2 %).

L'inflation sous-jacente dans la zone euro s'est stabilisée à 5 %, tandis que le taux annuel d'augmentation des prix des produits alimentaires (y compris l'alcool et le tabac) s'est accéléré, passant de 13,1 % à 13,6 %. À cet égard, la baisse de l'inflation globale était plutôt une feinte. Sur la base des perspectives actuelles des prix de l'énergie - qui restent toutefois très volatiles et incertaines - on peut supposer que le pic de l'inflation a été atteint. Néanmoins, le refroidissement attendu de l'inflation sera probablement un processus difficile et progressif.

En particulier, l'inflation de base obstinément élevée souligne que le problème de l'inflation est loin d'être résolu dans la zone euro. Des analyses détaillées montrent que la répercussion indirecte de la hausse des coûts de l'énergie sur divers biens et services de consommation bat toujours son plein. Les conséquences des perturbations de l'offre pendant la pandémie se poursuivent également, tandis que la reprise de la demande après la pandémie (voir ci-dessus) contribue également à accroître les pressions inflationnistes. Ces facteurs devraient continuer à jouer un rôle pendant un certain temps. À mesure qu'ils exercent leur plein effet, l'évolution des coûts de la main-d'œuvre devrait exercer une pression à la hausse sur l'inflation de base et l'inflation des prix des denrées alimentaires. Nous ne nous attendons pas à une véritable spirale salaires-prix, mais plutôt à un rattrapage étalé et probablement incomplet des salaires sur la récente hausse de l'inflation. (La Belgique fait exception à cet égard en raison de l'indexation automatique des salaires). Cela signifie que le retour définitif de l'inflation à l'objectif de 2 % de la BCE (à moyen terme), voire en dessous, pourrait être à portée de main dans les prochaines années. Dans l'intervalle, le chemin pourrait être barré par une forte volatilité des prix de l'énergie.

Dans ce contexte, nous avons relevé notre prévision d'inflation moyenne de la zone euro en 2023 de 6,1 % à 6,3 %. En raison de la feinte d'inflation en novembre, le taux d'inflation moyen pour 2022 devrait être légèrement inférieur aux prévisions précédentes : 8,4 % au lieu de 8,5 %.

Les États-Unis ne sont plus les champions de l'inflation

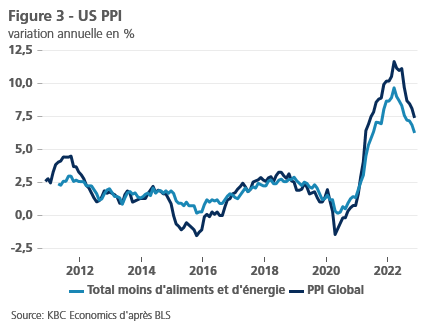

Aux États-Unis, les données d'octobre indiquent une modération de la pression inflationniste. L'inflation globale a ralenti à 7,7 % en glissement annuel en octobre, soit la quatrième baisse consécutive. L'inflation de base a également baissé à 6,3 %, contre 6,6 % le mois précédent. L'inflation des prix à la production, un indicateur avancé (rapide) de l'inflation de l'IPC, a également ralenti de façon marquée en octobre pour atteindre 8 %, le niveau le plus bas depuis juillet 2021 (voir figure 3). Les prix à l'importation ont également diminué pour le quatrième mois consécutif. L'inflation PCE, l'indicateur sur lequel la Fed indique son objectif d'inflation, a reculé de 6,3 % en glissement annuel à 6,0 % en glissement annuel, tandis que l'inflation PCE de base a reculé de 5,2 % à 5 % en glissement annuel. L'étroitesse du marché du travail reste toutefois une source de préoccupation majeure. À 3,7 %, le taux de chômage reste très faible et, par conséquent, la pression sur les salaires demeure élevée. Le salaire horaire moyen a augmenté de 0,6 % en glissement mensuel et de 5,1 % en glissement annuel en novembre. Nous maintenons notre prévision d'inflation de 8,1 % pour 2022, mais nous avons revu à la baisse notre prévision pour 2023 de 0,1 point de pourcentage, à 3,9 %.

La VAR (hausse des taux très agressive) en cours de révision

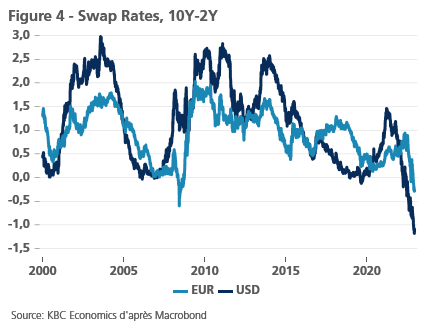

Les rendements obligataires de base ont connu une baisse spectaculaire au cours des dernières semaines. Après avoir atteint des sommets pluriannuels en octobre, la courbe des taux américains s'est déplacée vers le sud avec des baisses allant de 30 points de base à l'avant à près de 80 points de base à l'extrémité longue. Il en est résulté la plus forte inversion (2y-10y) depuis le début des années 80. Les rendements des swaps européens ont chuté de manière tout aussi impressionnante, entraînant également l'inversion de la courbe dans la plupart des segments (voir figure 4).

La forte correction à la baisse s'est accélérée après que les lectures de l'IPC américain et de l'inflation européenne ont amené les marchés à conclure que le pire de la poussée inflationniste était passé. Les marchés ont trouvé un réconfort supplémentaire dans les derniers chiffres de l'inflation européenne. Le discours actuel du marché implique que les Banques centrales, la Fed en tête, pourraient bientôt donner à nouveau la priorité à la croissance économique sur l'inflation. Les marchés monétaires américains escomptent actuellement un taux directeur final de la Fed de 4,75-5% contre 3,75-4% aujourd'hui. Ce chiffre est à comparer aux 4,5-4,75 % que la Fed avait prévus dans le graphique de septembre, mais dont le président Powell a déclaré, lors de la réunion de novembre, qu'ils devaient probablement être revus à la hausse. Après avoir atteint le pic au T2 2023, les marchés supposent déjà des baisses de taux de 50 points de base au second semestre de l'année prochaine. Dans la zone euro, les marchés ont réduit les prévisions de taux de dépôt de la BCE de 3,25 % à moins de 2,75 % au deuxième trimestre de l'année prochaine. Le rallye des obligations de base s'est accompagné d'un net retournement du dollar américain. Autrefois roi, le billet vert souffre désormais d'un délestage massif. La faiblesse du dollar a fait passer l'EUR/USD de près de 0,95 fin septembre à plus de 1,05 aujourd'hui.

Nous reconnaissons le sentiment qui règne sur le marché mais, au stade actuel, nous ne le cautionnons pas. Nous sommes favorables à l'idée que la Fed ralentisse le rythme de son resserrement monétaire de 75 à 50 points de base dans le courant du mois. Cela a déjà été communiqué par plusieurs gouverneurs, dont Powell. Nous suivrons de près cette réunion de décembre pour les orientations de 2023 (graphique en points), mais notre scénario de base suppose pour l'instant un autre resserrement de 100 points de base au cours des trois premières réunions de 2023, compte tenu de la vigueur fondamentale du marché du travail. Contrairement aux marchés, notre taux final prévu de 5,25/5,5 % est là pour rester tout au long de 2023. Sur la base des données et des discours récents, nous pensons maintenant que la BCE va suivre la Fed en passant de 75 à 50 points de base lors de la dernière réunion de cette année. En guise de contrepartie entre les colombes et les faucons, la BCE commencera un resserrement quantitatif passif au début de l'année prochaine en ne réinvestissant pas entièrement le produit des obligations arrivant à échéance. Nous laissons notre taux directeur maximal de la BCE inchangé à 3,5 % au deuxième trimestre de l'année prochaine, dans l'attente des résultats de la réunion de décembre de la BCE.

Si la Fed et la BCE semblent un peu plus nuancées qu'auparavant, leur priorité absolue reste la lutte contre l'inflation et le maintien des anticipations à un niveau proche de l'objectif de 2 %. Soucieuses d'éviter les erreurs commises dans les années 70, elles ne peuvent et ne veulent pas changer de sitôt. Nous estimons que le rallye actuel des obligations de base et la correction du dollar sont désynchronisés et ne sont pas compatibles avec l'objectif d'inflation. Un renversement du sentiment du marché est néanmoins difficile à matérialiser à court terme, les réunions des Banques centrales n'étant prévues que pour la mi-décembre et les volumes de transactions diminuant rapidement à l'approche de la fin de l'année. En 2023 cependant, nous pourrions bien assister au retour des tendances qui ont dominé une grande partie de 2022.

L'économie de la zone euro toujours en phase d'arrêt

La plupart des indicateurs de la confiance des entreprises de la zone euro se sont globalement stabilisés au cours du mois dernier. L'indicateur de confiance des directeurs d'achat (PMI) dans les secteurs des services est resté inchangé à 48,6 en novembre, tandis que dans le secteur manufacturier, une légère amélioration de 46,4 à 47,1 a été enregistrée. Cependant, les deux indicateurs et l'indicateur composite sont restés en dessous de 50, ce qui suggère que l'économie reste en mode contraction. Toutefois, le creux de l'indicateur de confiance à des niveaux pas trop inférieurs à 50 suggère que la récession restera plutôt légère.

L'indicateur de confiance de la Commission européenne a atteint 93,7 en novembre, contre 92,7 en octobre. C'est le même niveau qu'en septembre, ce qui suggère une stabilisation ici aussi, en dessous du seuil de référence de 100. Parmi les entrepreneurs, une légère détérioration de la confiance a encore été enregistrée dans l'industrie et la construction, un statu quo dans le commerce de détail et une légère amélioration dans les autres secteurs de services. Chez les consommateurs, la confiance s'est améliorée de manière plus marquée. Cela dit, elle se situe toujours à un niveau extrêmement bas après la forte baisse enregistrée au cours de la période mars-septembre.

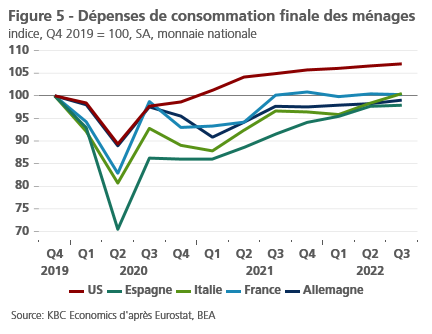

Malgré cette baisse, les dépenses des ménages en Allemagne, en Italie et en Espagne, entre autres, ont largement contribué au taux de croissance positif inattendu du PIB réel au troisième trimestre. Cela ne signifie pas pour autant que la consommation est en plein essor. Les chiffres détaillés partiellement disponibles montrent que la croissance de la consommation a principalement concerné les services, bien qu'il y ait également eu une augmentation de la consommation de biens durables au troisième trimestre dans les trois principaux pays de la zone euro. En revanche, la consommation de biens non durables y a diminué. Cependant, le niveau global de la consommation dans les quatre principaux pays de la zone euro n'est qu'à son niveau pré-pandémique, ou encore en dessous, ce qui reflète la fin prématurée de la reprise économique due à la crise énergétique et à l'invasion de l'Ukraine. En revanche, la consommation américaine au troisième trimestre de 2022 était supérieure de plus de 7 % à celle du quatrième trimestre de 2019 (figure 5). Par conséquent, la croissance de la consommation dans la zone euro est encore essentiellement la conséquence d'une normalisation du modèle de consommation post-pandémique.

La dépense des réserves d'épargne accumulées pendant la pandémie pourrait théoriquement donner une impulsion supplémentaire à la consommation. Mais dans le contexte d'un pouvoir d'achat durement touché et de l'incertitude liée à la guerre, cela semble peu probable, comme l'indique la forte baisse des ventes de détail réelles en octobre dans la zone euro (-1,8% par rapport à septembre et -2,6% par rapport à septembre 2021). Nous nous attendons à ce que les coussins d'épargne atténuent en pratique la récession, plutôt que de fournir un véritable stimulus de croissance. Pour les derniers mois de 2022 et pour 2023, nos prévisions de croissance du PIB réel restent inchangées : un ralentissement limité de l'économie pendant l'hiver, suivi d'une reprise difficile par la suite. Par conséquent, la croissance annuelle moyenne du PIB réel ralentirait, passant de 3,2 % en 2022 à 0,2 % en 2023.

L'économie américaine joue les prolongations

L'économie américaine continue de résister à la pression monétaire jusqu'à présent. Les chiffres de la croissance du PIB au troisième trimestre ont été révisés à la hausse de 0,3 point de pourcentage, à 2,9 % en glissement trimestriel annualisé, et les chiffres du quatrième trimestre semblent relativement positifs jusqu'à présent. Le marché du travail reste sain, puisque les effectifs non agricoles ont augmenté de 263 000 en novembre, tandis que le chômage reste faible. Les nouvelles commandes de biens durables ont augmenté de 1 % en glissement mensuel en octobre, tandis que les dépenses de consommation réelles ont affiché une solide progression de 0,5 % en glissement mensuel. Le déficit commercial des biens s'est toutefois creusé de 7,7 % en glissement mensuel en octobre, et les dépenses de construction, première victime du resserrement monétaire, ont reculé de 0,3 % en glissement mensuel. Nous avons relevé nos prévisions pour 2022 de 0,1 point de pourcentage à 1,9 %, car nous nous attendons désormais à ce que le PIB du quatrième trimestre atteigne 0,3 % en glissement trimestriel, contre -0,1 % en glissement trimestriel.

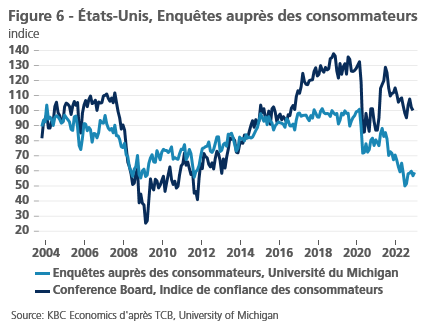

Les indicateurs prospectifs laissent toutefois présager d'autres difficultés. Les indicateurs de confiance des consommateurs ont encore baissé (figure 6), les consommateurs voyant leur épargne diminuer. Parallèlement, les indicateurs de confiance des producteurs sont désormais clairement en territoire de contraction. L'indice PMI composite est tombé à 46,3, soit une baisse de 1,9 point par rapport à octobre. Parallèlement, l'ISM manufacturier est passé de 50,2 à 49. Les nouvelles commandes sont également en nette contraction dans les rapports d'octobre. Nous avons donc revu à la baisse nos prévisions pour 2023, de 0,1 point de pourcentage, à 0,4 %.

La Chine continue de marquer des buts sur sa politique de zéro Covid

Les perspectives à court terme de l'économie chinoise se sont une nouvelle fois assombries en raison d'une série de données plutôt faibles qui s'ajoutent à une forte augmentation des nouveaux cas de Covid. Les indicateurs économiques laissent présager un début de quatrième trimestre difficile. Les enquêtes sur le climat des affaires, qui étaient déjà en territoire de contraction (en dessous de 50) en octobre, laissent présager une nouvelle faiblesse en novembre, les indices manufacturiers et non manufacturiers de la NBS se détériorant à 48,0 et 46,7, respectivement. Les données concrètes confirment également un faible début de trimestre, les ventes au détail ayant diminué de 0,5 % en glissement annuel (0,7 % en glissement mensuel) en octobre, tandis que les importations et les exportations se sont contractées de 10,6 % et 8,7 % en glissement annuel en novembre. La production industrielle a mieux résisté mais a également décéléré pour atteindre une croissance de 5,0 % en glissement annuel en octobre.

Pendant ce temps, les cas de Covid sont montés en flèche depuis le début du mois de novembre. La forte augmentation des cas est intervenue au moment où le gouvernement a publié vingt directives destinées à faciliter quelque peu l'application de la politique du zéro Covid. Ces directives vont de la réduction des temps d'isolement et de quarantaine pour les contacts proches et les nouveaux arrivants, à la préparation du secteur de la santé et à la promotion de l'utilisation des vaccins et des rappels (en particulier chez les personnes âgées). Cependant, l'augmentation rapide du nombre de cas a déclenché de nouveaux lockdowns sévères dans un certain nombre de villes malgré les directives, les gouvernements locaux étant toujours censés réagir rapidement pour contenir les nouvelles épidémies.

Les protestations généralisées du dernier week-end de novembre, qui ont atteint un niveau jamais vu depuis des décennies, témoignent d'un mécontentement social croissant face à cette approche sévère de l'application de la politique Covid du gouvernement. Si, pour l'instant, les manifestations ne semblent pas se poursuivre au même niveau, peut-être en raison d'une répression "en coulisses" du gouvernement, certains signes montrent que ce dernier prend en considération le mécontentement de la population. Les mesures de confinement ont été allégées à Guangzhou, par exemple, malgré un nombre de cas toujours élevé, et les nouveaux messages des hauts fonctionnaires laissent entrevoir une approche plus souple à l'avenir. Si une modification de la politique chinoise en matière de Covid constituerait une évolution positive à moyen terme, à court terme, elle peut encore entraîner un parcours économique cahoteux, car on ne sait pas comment le virus va circuler au sein d'une population qui, jusqu'à présent, a connu des taux de cas très faibles et s'est surtout appuyée sur des vaccins non occidentaux. Une forte augmentation des hospitalisations dans les mois à venir pourrait peser lourdement sur l'activité et ajouter aux troubles sociaux.

Nous avons donc revu à la baisse nos prévisions de croissance du PIB pour le quatrième trimestre, tout en rehaussant quelque peu nos attentes pour la croissance plus tard en 2023. Au total, cela conduit à une révision à la baisse de la croissance annuelle moyenne de 2022, de 3,2 % à 3,0 %, et, en raison des effets de surendettement, à une révision à la baisse de la croissance annuelle moyenne de 2023, de 4,5 % à 4,2 %.

Tous les cours/prix historiques, statistiques et graphiques sont actualisés jusqu'au 5 décembre 2022, sauf indication contraire. Les positions et prévisions fournies sont celles du 5 décembre 2022.