Wat met de bevroren Russische deviezenreserves ?

24 februari was de tweede verjaardag van de Russische inval in Oekraïne. Naast het menselijke leed dat dit veroorzaakte, staat Europa voor de uitdaging om voldoende financiering te vinden voor de hulp aan Oekraïne. De Russische deviezenreserves in G7-landen, die als sanctie werden bevroren, komen daarbij in het vizier. Het grootste deel van de bevroren deviezenreserves in Europa bevinden zich in België bij de effectenbewaarder Euroclear. De onderzochte denkpistes omvatten het gebruik van de rente-inkomsten van herbeleggingen van vervallen Russische activa, de confisquatie van het kapitaal zelf of het gebruik van de bevroren activa als onderpand voor Oekraïense leningen. De twee laatste opties creëren allicht juridische problemen omdat ze raken aan het eigendomsrecht. Het afromen van rente-inkomsten op herbeleggingen is juridisch meer verdedigbaar. Wel zou het vertrouwen in de euro als internationale reservemunt hieronder kunnen lijden. Een empirische studie van ECB-economen suggereert echter dat sinds de Russische invasie de geopolitieke overwegingen geen significante herallocatie weg van de klassieke westerse reservemunten veroorzaakten, ook niet bij landen die bij Rusland en China aanleunen.

24 februari was de tweede verjaardag van de Russische inval in Oekraïne. Afgezien van het verwoestend effect op Oekraïne, had dit ook verregaande gevolgen voor de EU. Naast directe financieel-militaire steun aan Oekraïne, zowel bilateraal als via de EU-begroting, is de rode draad doorheen de beleidsreactie in de EU het opkrikken van het defensiebudget. Het startte al in 2022 met de aankondiging door de Duitse kanselier Scholz van een investeringsenveloppe (buiten begroting) van 100 miljard EUR. De Estse premier Kallas deed deze maand hetzelfde voorstel (100 miljard EUR) voor de EU als geheel. Tezelfdertijd pleitte de voorzitster van de Europese Commissie (EC) von der Leyen voor een heus EU-defensiebeleid met financiële steun door de EC, geïnspireerd door de rol die de EC tijdens de pandemie en in de nasleep van de energiecrisis speelde.

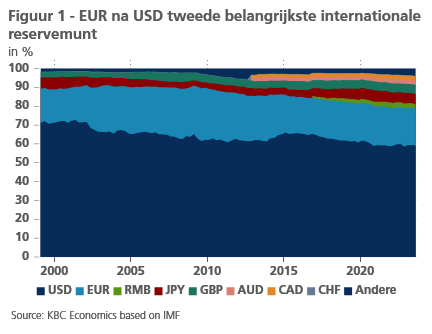

De financiering van die ambities op EU-niveau zal nieuwe schulduitgiften vereisen, in de lijn met wat er ook voor de NGEU-fondsen gebeurde. Dat zou de liquiditeit van een volwaardige EU-obligatiemarkt vergroten, en daardoor ook de aantrekkelijkheid van de euro als internationale reservemunt bevorderen (zie ook KBC-Onderzoeksrapport van 9 februari 2024).

Russische FX-reserves bij Euroclear

De ECB zal deze keer niet kunnen bijspringen met aankopen van overheidsobligaties zoals ze dat deed tijdens de pandemie met het PEPP. De strijd voor prijsstabiliteit laat dat niet meer toe. Ook de verdere steun vanwege de VS is allesbehalve verzekerd. Vandaar dat de EU ook kijkt naar de deviezenreserves van de Russische centrale bank, die in het kader van de sancties opgelegd door de G7 bevroren zijn. Het grootste deel van de bevroren reserves (191 miljard EUR van een totaal van circa 260 miljard EUR) bevindt zich bij de effectenbewaarder Euroclear in België.

De EU bereikte al een akkoord dat de ‘windfall gains’ die Euroclear maakt op die bevroren activa zullen worden afgeroomd ten voordele van Oekraïne. De regeling zal gelden voor de toekomst zodat de ‘windfall gains’ die Euroclear rapporteerde voor 2023 op Russische bevroren activa dus niet in aanmerking komen. Ter illustratie: de ‘windfall gains’ op alle Russische bevroren activa (dus niet alleen die van Russische centrale bank) bedroeg in 2023 circa 4,4 miljard EUR. Die onverwachte opbrengsten ontstaan wanneer bevroren activa op vervaldag komen en de terugbetaalde cash door de sancties niet kan worden uitgekeerd, en zo onverwachte rente-inkomsten voor Euroclear genereert. Volgens de juridische consensus zijn rente-inkomsten op afgelopen beleggingen zelf eigendom van Euroclear en kunnen ze dus in principe aangeslagen worden zonder Russische eigendomsrechten te schenden. Voor een stuk gebeurt dit nu al indirect door de Belgische fiscus, via de bedrijfsvoorheffing die Euroclear betaalt op haar fors toegenomen bedrijfsresultaat.

De ECB is terughoudend omtrent de omgang met de bevroren deviezenreserves. Ze vindt een nauwe afstemming van EU en de G7 van cruciaal belang. Op haar persconferentie van maart herhaalde ECB-voorzitster Lagarde dat de monetaire orde en de regels van de rechtstaat moeten worden gerespecteerd. De ECB waarschuwt vooral voor de mogelijke gevolgen voor het vertrouwen in de euro als internationale reservemunt. Dat zou kunnen leiden tot een diversifiëren door andere niet-G7 centrale banken van hun reserves naar activa die niet in euro zijn uitgedrukt, tot een hogere financieringskost voor EMU-overheden en zelfs tot een impact op handelsstromen.

Confisqueren of niet ?

De VS stellen daarentegen voor om de reserves zelf confisqueren, als een voorschot op toekomstige herstelbetalingen door Rusland aan Oekraïne die de G7 eist. Voor zo’n unilaterale onteigening is er echter tot nu toe geen voor de hand liggende rechtsbasis, waardoor er vrijwel zeker juridische betwistingen zouden ontstaan. Vandaar dat Europese G7- leden die piste niet zien zitten. Als tussenoplossing stelt de Belgische regering voor om de bevroren activa te gebruiken als onderpand voor Oekraïense leningen, dat bij het uitblijven van Russische herstelbetalingen kan worden aangesproken om de obligaties op vervaldag terug te betalen. Volgens Euroclear-voorzitster Mostrey komt dat echter wel heel dicht in de buurt van impliciete confiscatie, met alle juridische onzekerheid die daarmee verbonden is.

Voorlopig ziet het er dus naar uit dat enkel het plan van het afromen van de ‘windfall gains’ het zal halen. Maar zelfs dat op zich is al een gebruik van het statuut van reservemunten als een economisch wapen (zie ook KBC-Economische Opinie van 19 mei 2022) . Het vertrouwen van internationale beleggers in de veiligheid van reserves is immers één van de fundamentele voorwaarden voor een reservemunt. Op termijn kan zo'n trend echter de basis van het huidige internationale monetaire systeem aantasten. Niettemin zal er op korte termijn allicht weinig veranderen, bij gebrek aan een plausibel alternatief voor de euro en vooral voor de Amerikaanse dollar (zie figuur 1). Internationale beleggers beseffen ook wel dat landen als Rusland en China zelf minder scrupules hebben dan de VS en de EU om hun eigen munt als politiek drukmiddel in te zetten. Die conclusie wordt ondersteund door een recente ECB-studie, die voor de periode tussen het vierde kwartaal van 2021 en het vierde kwartaal van 2022 (ruwweg het eerste jaar van de Russische invasie) geen correlatie vindt tussen de geopolitieke affiniteit met China en Rusland en een bovengemiddelde diversificatie van deviezenreserves naar munten die geen deel uitmaken van de STR-korf van het IMF. Van die korf maakt weliswaar ook de renminbi deel uit, maar die munt heeft het nadeel van een beperkte convertibiliteit voor internationale beleggers. Eventuele geopolitieke overwegingen kwamen in de betrokken landen eerder tot uiting in de opbouw van goudreserves.