Meer inflatie in de eurozone? Duitsland houdt de sleutel in handen

Lees de publicatie hieronder of klik hier om de PDF te openen

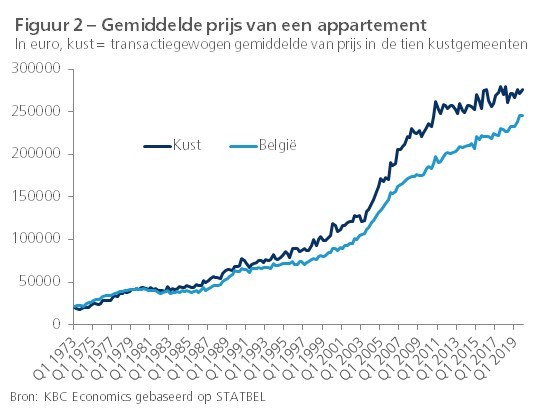

De recente economische indicatoren zijn weinig bemoedigend voor wie hoopt dat de inflatie in de eurozone spoedig naar de ECB-doelstelling van 2% terugkeert. De economische groei is in 2018 fors vertraagd en de versnelling van de inflatie is in de laatste maanden van het jaar weer helemaal ongedaan gemaakt. Van aantrekkende kerninflatie is vooralsnog geen sprake, hoewel sterkere loonstijgingen de hoop daarop hadden gewettigd. Maar de vertraging van de groei van de consumptievraag heeft er de ondernemers allicht toe aangezet eerder hun marges terug te schroeven dan hun prijzen te verhogen.

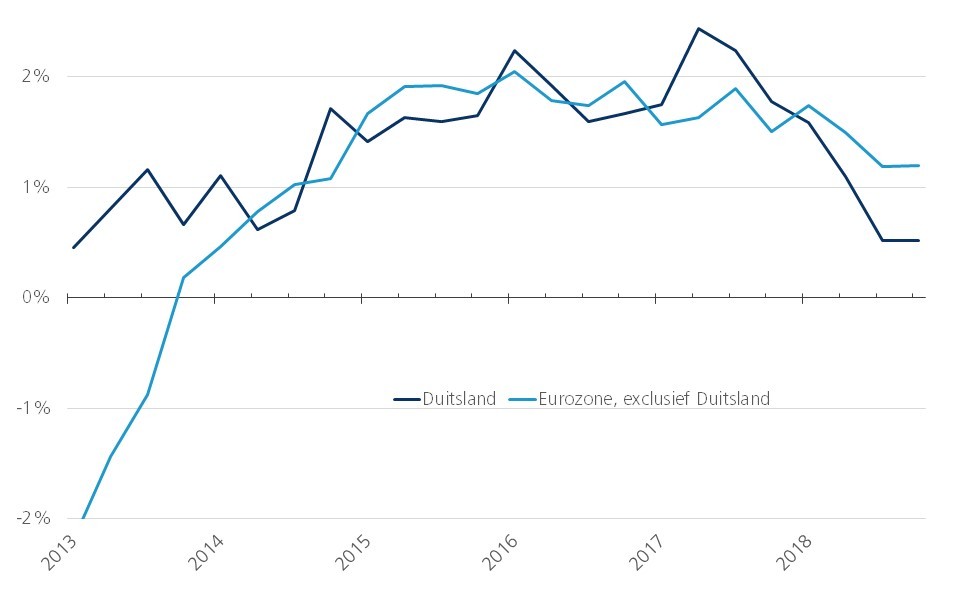

De lage inflatie in de eurozone weerspiegelt ook het aanpassingsproces waarbij de perifere eurolanden het concurrentiekrachtverlies van vóór de euroschuldencrisis moeten goedmaken. Dat is nog steeds niet voltooid en impliceert dat hun inflatie lager dan de Duitse moet blijven. Zolang ook die beneden 2% blijft, kan de gemiddelde eurozone inflatie dus eigenlijk niet in de buurt van 2% geraken.

Een krachtigere stimulering van de Duitse economie, en in het bijzonder van de Duitse consumptie, zou het proces kunnen versnellen door de Duitse inflatie aan te wakkeren. Maar zo’n stimulering is onwaarschijnlijk. Een gevoelige versnelling van de Duitse inflatie tot boven 2% ligt dus waarschijnlijk niet in het verschiet. Aangezien gelijktijdig andere grote eurolanden omwille van het herstel van hun concurrentiekracht hun inflatie nog lang onder de Duitse moeten houden, is een terugkeer naar een gemiddelde inflatie in de eurozone dichtbij de ECB-doelstelling van 2% waarschijnlijk een werk van zeer lange adem.

Ontgoochelend inflatieverloop

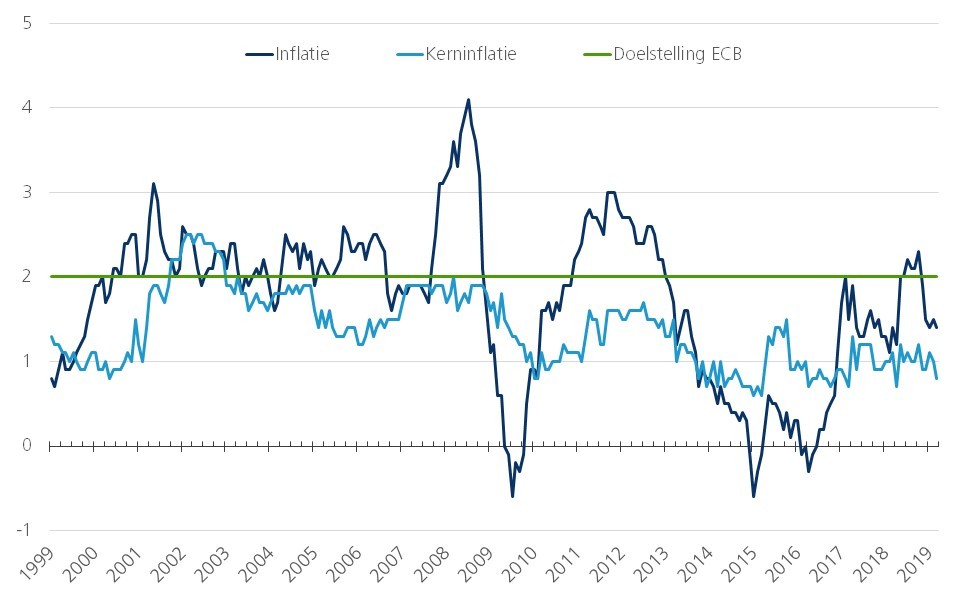

De inflatie in de eurozone kende de afgelopen jaren een ontgoochelend verloop, althans tegen de achtergrond van de doelstelling van de Europese Centrale Bank (ECB). Die beoogt op middellange termijn een inflatie van minder dan, maar dichtbij 2%. Tussen de lancering van de euro in 1999 en het uitbreken van de financiële crisis in 2007-2008 werd die doelstelling behoorlijk goed gerealiseerd, althans op het eerste gezicht (zie verder). De inflatie bedroeg toen gemiddeld 2% per jaar. Maar sinds de euroschuldencrisis van 2011 blijkt het maar niet te lukken om de inflatie duurzaam in de buurt van de doelstelling te houden (figuur 1). De inflatie kelderde van 3% eind 2011 tot -0,6% in januari 2015. Tot midden 2016 bleef ze schommelen rond 0%, waarna ze in een half jaar tijd opveerde tot 2%. De afgelopen twee jaar fluctueerde ze tussen 1 en 2%.

Figuur 1 - Inflatie en kerninflatie in de eurozone (jaarwijziging geharmoniseerde consumptieprijsindex, in %)

Sinds 2008 wordt het inflatieverloop sterk bepaald door schommelingen in de consumptieprijzen van energieproducten (figuur 2). Die zijn erg afhankelijk van de grillen van de ruwe olieprijs. Ook de traditioneel volatiele prijzen van voeding, alcohol en tabak deden hun duit in het zakje. Als de inflatie in het recente verleden al eens in de buurt van 2% kwam, had dat vooral te maken met de volatiliteit van de prijs van olie en andere grondstoffen. Die wordt bepaald op de internationale markten en zegt weinig over de interne inflatiedynamiek. Deze volatiele componenten, die samen 30% van de geharmoniseerde consumptieprijsindex van de eurozone uitmaken, vertroebelen eerder het beeld van de echte inflatiedynamiek in een economie. De kerninflatie laat ze daarom buiten beschouwing. Ze bekijkt enkel de prijsontwikkeling van consumptiegoederen, zonder de energie, en van de diensten. Vooral de prijs van diensten (44% van de consumptieprijsindex in de eurozone) wordt door binnenlandse factoren, zoals de loonkosten, bepaald.

Figuur 2 - Determinanten van de inflatie in de eurozone (bijdrage tot de jaarwijziging van de geharmoniseerde consumptieprijsindex, in procentpunt)

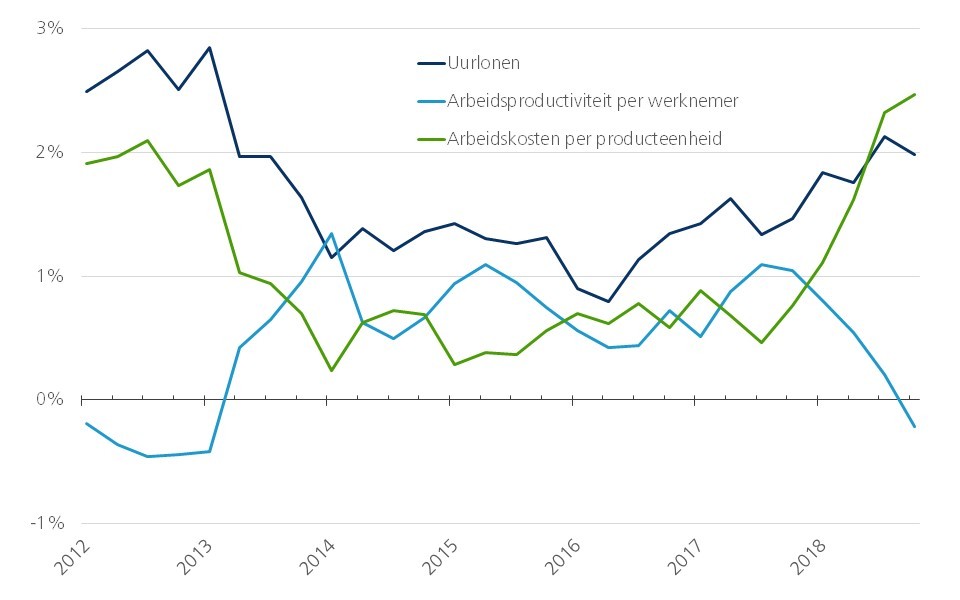

De kerninflatie schommelt in de eurozone al sinds midden 2013 in een nauwe band rond een gemiddelde van 0,9%. Dat niveau is slechts de helft van het gemiddelde uit de periode 2001-2008. De recente periode van hoogconjunctuur heeft nauwelijks voor een versnelling gezorgd. In het eerste kwartaal van 2019 bedroeg de kerninflatie nog altijd maar 1%. Dat is ontgoochelend, want de economische groei heeft in de afgelopen jaren de capaciteitsbezetting in de economie verrassend snel doen oplopen. In het bijzonder vanuit de arbeidsmarkt kwamen meer en meer signalen van toenemende krapte. Zoals kon worden verwacht, deed die het stijgingstempo van de lonen toenemen (figuur 3). Bij veel economen wekte dat de verwachting dat de kerninflatie daardoor geleidelijk zou versnellen. Loonkosten zijn in de meeste sectoren immers met voorsprong de belangrijkste kostencomponent. Als die beginnen stijgen, zet dat ondernemers ertoe aan hun prijzen te verhogen. Maar tot nog toe is dat nauwelijks gebeurd.

Figuur 3 - Lonen, arbeidsproductiviteit en loonkosten in de eurozone (jaarwijziging, in %)

Inflatie en conjunctuurvertraging: een dubbelzinnig verband

Dat ondernemers de stijging van de loonkosten niet in de consumptieprijzen hebben doorgerekend, kan te maken hebben met de gevoelige vertraging van de conjunctuur in de loop van 2018. In principe heeft een conjunctuurvertraging een dubbelzinnige impact op de kostendoorrekening. Enerzijds drijft ze de kostendruk op. Een verzwakking van de conjunctuur gaat immers gepaard met een verzwakking van de omzet van de bedrijven. Als de loonstijgingen niet meer worden gefinancierd door hogere verkoopopbrengsten tast dat de bedrijfsrendabiliteit en de productiviteit aan. Ondernemers zullen dat willen voorkomen door hun prijzen op te trekken. Op die manier zou een conjunctuurvertraging de versnelling van de inflatie in de hand werken.

Maar een conjunctuurvertraging betekent ook dat de vraag verzwakt. Dat maakt de prijszettingsmacht van de ondernemers kleiner. Prijsverhogingen bij een verzwakkende vraag dreigen vooral de voorraad onverkochte goederen te doen oplopen. Ook dat tast de bedrijfsrendabiliteit aan. Bedrijfsleiders zullen dus moeten afwegen welk van de twee opties het minste kwaad berokkent.

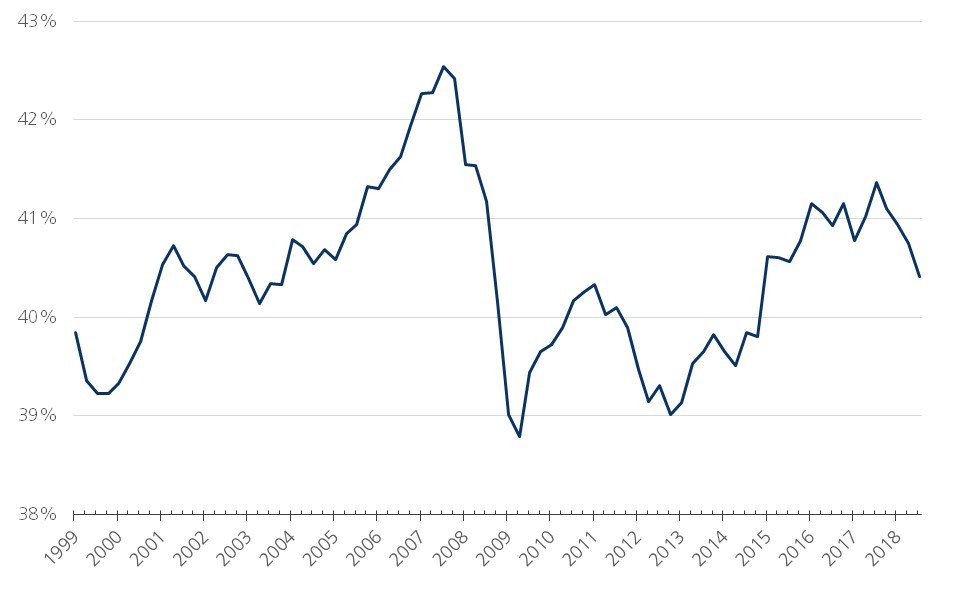

Kennelijk hebben zij er in het afgelopen jaar vooral voor moeten kiezen om hun winstmarges terug te schroeven. Zoals kon worden verwacht, heeft de conjunctuurverzwakking in de eurozone in de afgelopen kwartalen de productiviteitsgroei doen vertragen (figuur 3). Dat heeft de druk van de versnellende loonstijgingen op de kosten verhoogd. Maar omdat de consumptievraag vertraagde (figuur 4), zijn die kostenstijgingen niet doorgerekend aan de consument. Ze werden opgevangen met een vernauwing van de winstmarges, die voordien overigens naar een behoorlijk hoog niveau waren geëvolueerd.

Figuur 4 - Particuliere consumptie (in volume, jaarwijziging in %)

Figuur 5 illustreert dat aan de hand van de macro-economische rekeningen van de niet-financiële ondernemingen voor het geheel van de eurozone. De neerwaartse druk op de operationele rendabiliteit is evenwel in alle grote eurolanden min of meer merkbaar. Ook de winstevolutie van de belangrijkste beursgenoteerde bedrijven uit de eurozone wijst in dezelfde richting. Volgens de gegevens van I/B/E/S, is hun winstgroei gedaald van ruim 10% in 2017 tot minder dan 2% in 2018. Door de krimpende marges bleef een versnelling van de inflatie achterwege.

Figuur 5 - Winstmarge van de niet-financiële bedrijven in de eurozone (bruto exploitatieresultaat en gemengd inkomen in % van de toegevoegde waarde)

Desinflatie, typisch eurozone…

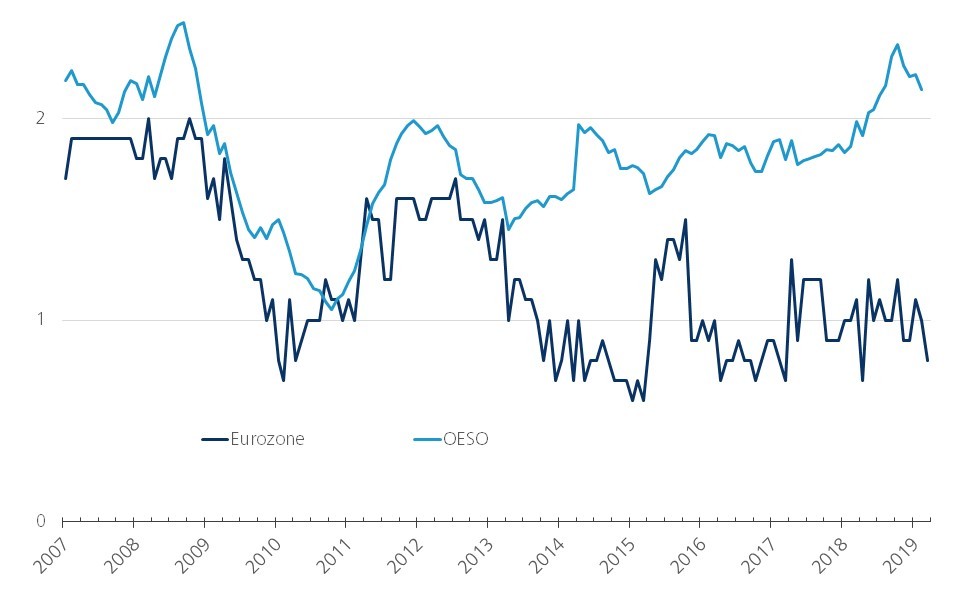

In de nasleep van de financiële crisis was lage inflatie een wereldwijd fenomeen. Het werd in verband gebracht met de globalisering, die via meer concurrentie op product- en arbeidsmarkten de inflatie temperde. Tot 2013 verliep de kerninflatie in de eurozone grotendeels in lijn met de ontwikkeling in de andere OESO-landen (figuur 6). Sindsdien is er evenwel sprake van een ontkoppeling. Na een geleidelijke toename van de kerninflatie in 2013-2017 volgde in de OESO in 2018 een duidelijke inflatieversnelling – in lijn met wat kon worden verwacht in het zog van de wereldwijde hoogconjunctuur. In de eurozone is de kerninflatie in 2013-2014 daarentegen nog afgenomen, waarna een lange periode van stabilisatie volgde. Recente studies van de ECB (2017) en het IMF (2018) wijzen erop dat deze desinflatie vooral aan binnenlandse factoren was toe te schrijven.

Figuur 6 - Kerninflatie: eurozone versus OESO (jaarwijzing consumptieprijzen, exclusief voeding en energie, in %)

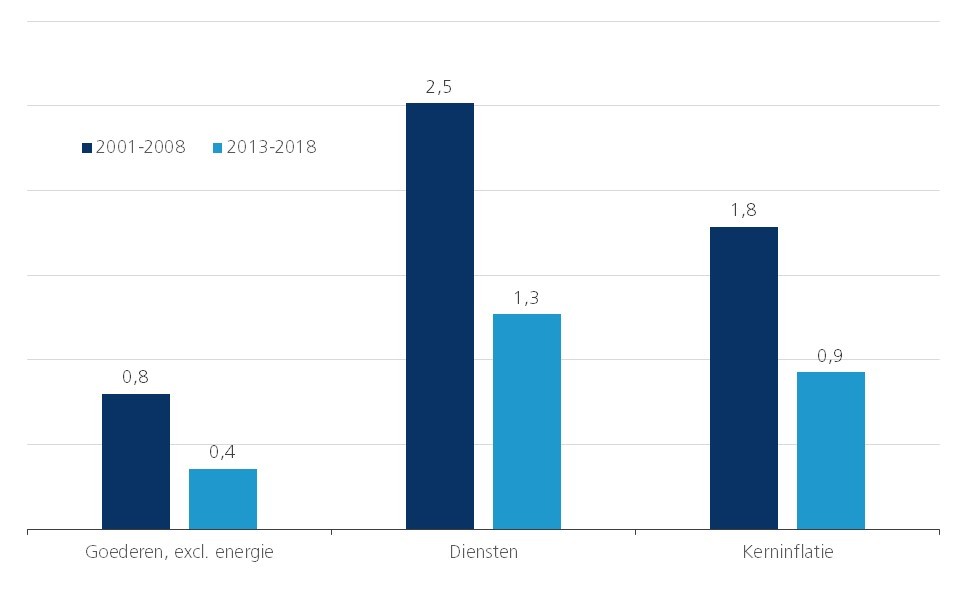

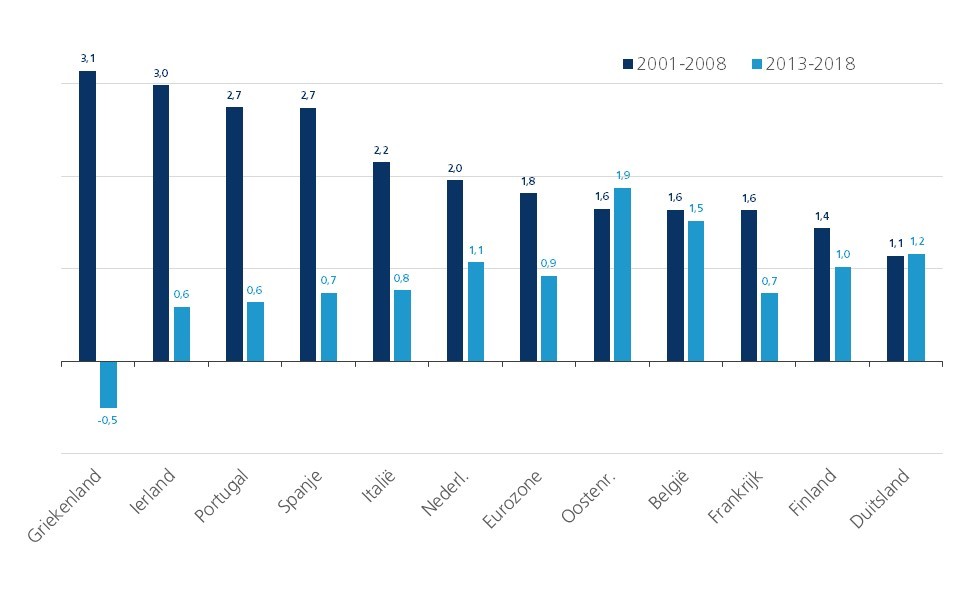

Figuur 7 illustreert dat de halvering van de kerninflatie tegenover de pre-crisisperiode het gevolg is van de afkoeling van zowel de goedereninflatie (exclusief energie) als de diensteninflatie. De desinflatie trad op in alle deelsectoren van zowel de diensten- als de consumptiegoederenindustrie. We vinden ze terug in nagenoeg alle eurolanden. Enkel in Oostenrijk, Litouwen en Duitsland lag de gemiddelde kerninflatie in 2013-2018 lichtjes hoger dan in 2001-2008 (figuur 8).

Figuur 7 - Kerninflatie, uitgesplitst naar componenten, in de eurozone (jaarlijkse gemiddelde jaarwijziging van de geharmoniseerde consumptieprijsindex, in %)

Figuur 8 - Kerninflatie in de belangrijkste eurolanden (jaarlijkse gemiddelde jaarwijziging van de geharmoniseerde consumptieprijsindex, in %)

… maar toch vooral in de perifere landen

Bij nader inzien springen in figuur 8 evenwel nog twee zaken in het oog. Ten eerste is de desinflatie doorgaans beduidend sterker in de landen die het zwaarst werden getroffen door de eurocrisis (Griekenland, Ierland, Portugal, Spanje, Italië). Ook de Nederlandse economie ging door relatief zwaar weer tijdens de eurocrisis, met een sterke desinflatie als gevolg. Dat zijn ook de landen waar de inflatie in de periode vóór de crisis vaak beduidend meer bedroeg dan het gemiddelde van eurozone. Zoals hierboven al opgemerkt, lag de gemiddelde inflatie in de eurozone in de pre-crisisperiode dicht in de buurt van de ECB-doelstelling van 2%. Hier blijkt evenwel dat dat het resultaat was van een beduidende overschrijding van de doelstelling in de perifere landen en een lagere inflatie in de kernlanden, in het bijzonder in Duitsland.

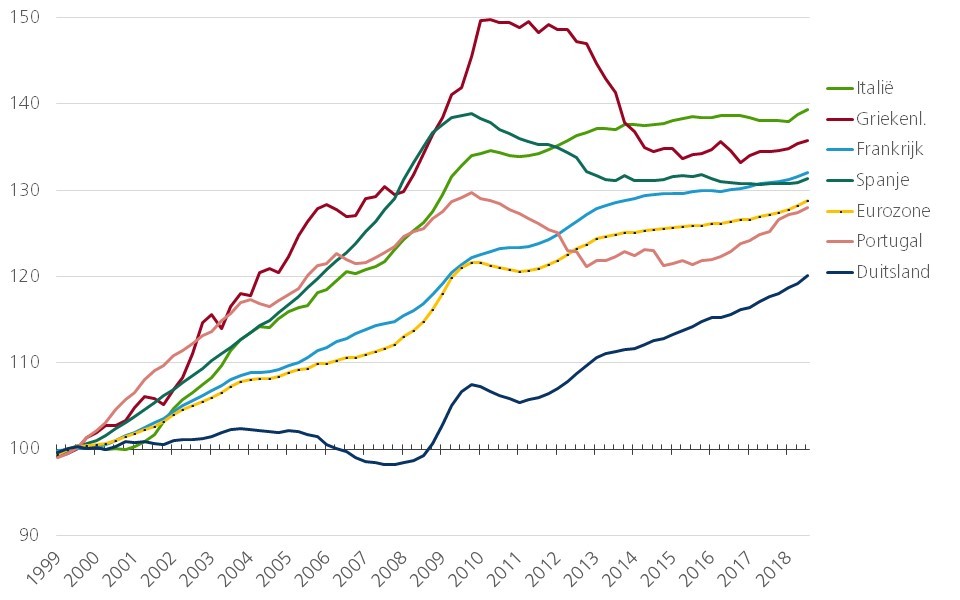

De hogere inflatie in de perifere landen weerspiegelde de forse stijging van de loonkosten per eenheid product (figuur 9), die op haar beurt aanleiding gaf tot een verlies aan concurrentiekracht. In de voorbije jaren hebben deze landen werk moeten maken van het herstel daarvan. Loonmatiging en structurele economische hervormingen zijn dan aan de orde van de dag. Die liggen naar alle waarschijnlijkheid mee aan de basis van de forse desinflatie in deze landen. Loonmatiging tempert de kostendruk en structurele hervormingen beogen vaak meer concurrentie op de markt. Dat bemoeilijkt prijsverhogingen.

Figuur 9 - Nominale arbeidskosten per producteenheid (geselecteerde eurolanden; index, 1999 = 100)

Sleutel in Duitse handen

De tweede in het oog springende vaststelling in figuur 8 is dat de Duitse kerninflatie in 2013-2018 nauwelijks hoger lag dan in 2001-2008: gemiddeld 1,2% per jaar tegenover 1,1%. Ondanks een lichte versnelling bedroeg ze in de voorbije maanden nog altijd maar circa 1,5%. Ook in Duitsland wordt de verwachting dat de versnelling van de loongroei (zie verder) de inflatie zou aanwakkeren slechts mondjesmaat ingelost. Dat kan verrassend lijken tegen de achtergrond van de historisch lage Duitse werkloosheid. Maar het is minder verrassend in het licht van de vertraging van de economische groei. Die is immers niet alleen toe te schrijven aan de handelsoorlog tussen de VS en China en de verslechtering van het internationale handelsklimaat, die de Duitse uitvoer parten spelen. Ze weerspiegelt ook een gevoelige verzwakking van de groei van de gezinsbestedingen in Duitsland. Die is teruggevallen van 2,5% (jaarstijging in volume) begin 2017 tot nauwelijks 0,5% in de tweede jaarhelft van 2018 (figuur 4). Dat is een forsere vertraging dan in de andere eurolanden. Ze gooit allicht roet in het eten van bedrijfsleiders die hun prijzen willen optrekken.

Beide vaststellingen zijn belangrijk met het oog op de inschatting van het verdere inflatieverloop in de eurozone. Figuur 9 suggereert dat de looncompetitiviteit binnen de eurozone nog niet volledig is hersteld. Als we 1999, het jaar van de invoering van de euro, als vertrekpunt nemen, heeft Duitsland tegenover alle getoonde eurolanden nog een loonkostenvoordeel dat varieert van 7% (tegenover Portugal) tot 16% (tegenover Italië). En dat ondanks de significant hogere Duitse loonkostenstijging in de post-crisis periode (gemiddeld 1,8% per jaar in 2012-2018) dan in de pre-crisis periode (gemiddeld 0,5% per jaar in 1999-2009).

Landen die een concurrentiehandicap tegenover Duitsland willen wegwerken, moeten vrede te nemen met een inflatie onder de Duitse. Om in de eurozone aan een gemiddelde inflatie van 2% te komen zou de Duitse inflatie dus tijdelijk een eind boven 2% moeten liggen, met andere woorden beduidend boven haar huidige niveau. Zo houdt Duitsland de sleutel van de poort naar hogere inflatie in de eurozone in de hand.

De recente economische ontwikkelingen laten echter uitschijnen dat die poort niet vlug zal opendraaien. In december 2018 ging de Bundesbank er in haar economische vooruitzichten van uit dat de Duitse kerninflatie pas in 2021 zou zijn opgelopen tot 2%. Ondertussen zijn de vooruitzichten versomberd. De Duitse Raad van Economische Experten stelt in zijn jongste prognoses (maart 2019) voor 2019 een reële bbp-groei van slechts 0,8% voorop. Dat is minder dan de helft van de groeiprognose van de Bundesbank van december jongstleden. Zopas halveerde de regering haar groeiprognose tot nauwelijks 0,5%.

In de komende maanden zullen de tijdelijke factoren die tot de recente groei-inzinking hebben bijgedragen, wegdeemsteren. Dat zal een lichte herleving van de groei toelaten. Maar een krachtig herstel is onwaarschijnlijk. Een impuls vanuit het buitenland is op korte termijn weinig waarschijnlijk en ondanks de werkgelegenheidsgroei en aantrekkende lonen is de binnenlandse consumptievraag lusteloos. De versoepeling van het Duitse begrotingsbeleid zal een beetje, maar allicht niet veel soelaas brengen. Het is merkwaardig hoe de Duitse gezinnen hun spaarquote momenteel naar historische hoogtes drijven.

Duitsland zou de poort naar hogere inflatie vlugger en wijder kunnen openduwen door zijn begrotingsbeleid meer te versoepelen dan momenteel is voorzien in de begroting 2019. Het overschot van de globale overheid is volgens voorlopige ramingen (Bundesbank, 2019) in 2018 verder opgelopen tot 1,7% van het bbp. De overheidsschuld daalt in sneltreinvaart. In dat opzicht is er budgettaire ruimte zat. Het gigantische overschot op de lopende rekening van de Duitse betalingsbalans wijst bovendien op een groot gebrek aan binnenlandse bestedingen. Dat is overigens een onevenwichtigheid, die volgens de EU-afspraken over het economisch beleid dringend zou moeten worden weggewerkt. Maar politiek is er in Duitsland weinig animo voor een verdere versoepeling van het beleid. Op 20 maart keurde de federale regering de krachtlijnen van haar meerjarenbegroting tot 2023 goed. Begrotingsevenwicht of Schwarze Null blijft daarin een absolute randvoorwaarde.

Vanuit economisch oogpunt is de argumentatie voor begrotingsstimulering overigens ook niet eenduidig. Om op korte termijn de inflatie aan te wakkeren en het extern overschot weg te werken zou het vooral de consumptie moeten stimuleren. Onder meer tegen de achtergrond van de demografische vergrijzing heeft de Duitse economie echter ook nood aan een versterking van haar groeipotentieel op langere termijn. Daarvoor moeten vooral de investeringen worden aangezwengeld. Dat zou weinig bijdragen tot een duurzame verhoging van de inflatie.

Besluit

Een gevoelige versnelling van de Duitse inflatie tot boven 2% ligt dus waarschijnlijk niet in het verschiet. Aangezien gelijktijdig andere grote eurolanden omwille van het herstel van hun concurrentiekracht hun inflatie nog lang onder de Duitse moeten houden, is een terugkeer naar een gemiddelde inflatie in de eurozone dichtbij de ECB-doelstelling van 2% waarschijnlijk nog een werk van zeer lange adem.