Economische Vooruitzichten juli 2019

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- In de voorbije weken werd het economische sentiment beheerst door de vrees voor een algemene verzwakking van de wereldeconomie. De financiële markten anticipeerden op bijkomende stimulering door de belangrijkste centrale banken. Dat veroorzaakte een daling van de lange rente.

- Ondanks de verslechtering van de vooruitzichten blijft het globale beeld van de economie er gemengd uitzien. De verwerkende nijverheid blijft zwak, maar de dienstensectoren houden relatief goed stand. In het bijzonder in sommige landen van de eurozone zijn er tekenen dat het vertrouwen stabiliseert, maar van een trendommekeer is nog geen sprake. Dat laat vermoeden dat de groei van het reële bbp in het tweede kwartaal merkelijk zwakker zal zijn geweest dan in het onverwacht sterke eerste kwartaal. Ook de kans op een significante verbetering in de nabije toekomst blijft eerder beperkt. Dat ligt in lijn met ons groei- en inflatiescenario voor de eurozone.

- De Amerikaanse economie liet recent sterke arbeidsmarktprestaties optekenen. Maar andere indicatoren wijzen op een onderliggende verzwakking van de groei. De wereldwijde verzwakking van de economische dynamiek en het laat-cyclische karakter van de Amerikaanse economie bevestigen onze visie dat het groeitempo van de VS geleidelijk vertraagt.

- De tijdelijke wapenstilstand in de handelsoorlog tussen de VS en China impliceert dat het risico op een escalatie op korte termijn is verkleind. Maar het betekent niet noodzakelijk dat de kansen op een akkoord in de nabije toekomst groter zijn geworden. We verwachten dat het conflict nog geruime tijd zal voortduren met afwisselende periodes van escalatie en ontspanning. De verminderde spanning tussen de VS en China betekent bovendien dat de deur voor nieuwe handelsconflicten elders in de wereld kan worden opengezet.

- De financiële markten gaan er meer en meer van uit dat de belangrijke centrale banken hun beleid zullen versoepelen. Die verwachting wordt vooral gevoed door de communicatie van de centrale banken in de voorbije weken. In lijn daarmee, verwachten we dat zowel de Fed (twee renteverlagingen) als de ECB (een nieuw programma van kwantitatieve versoepeling) hun beleid zullen versoepelen om een echte economische inzinking te voorkomen. Voor de andere centrale banken verandert dus de internationale context. Voor Europa betekent dit dat we nu verwachten dat de Tsjechische centrale bank haar beleidsrente ongewijzigd zal houden, terwijl de Hongaarse centrale bank de normalisatie van haar beleid zal uitstellen.

Geen herstel in verwerkende nijverheid

Ondanks de wereldwijde verzwakking van de verwerkende nijverheid blijven de dienstensectoren in de eurozone goed overeind. De index van het vertrouwen bij de aankoopdirecteuren (PMI) liep in juni op van 52,9 naar 53,6. De indicator van de Europese Commissie over het ondernemersvertrouwen in de dienstensector stabiliseert sinds het begin van het jaar. Deze relatief stevige resultaten voor de diensten staan in schril contrast met de voortdurend zwakke prestaties in de verwerkende nijverheid. Die komen tot uiting in het ondernemersvertrouwen in de meeste grote eurolanden, met uitzondering van Frankrijk, en in de zwakke activiteitdata. In het bijzonder in Duitsland blijft de verwerkende nijverheid ontgoochelen. De industriële productie veerde er in mei weliswaar lichtjes op (met 0,3% maand op maand), maar dat weerspiegelde vooral de maandelijkse wispelturigheid van de cijfers. De verkopen en de nieuwe bestellingen vielen verder terug.

Bovendien komen er nu ook tekenen dat de verzwakking van de verwerkende nijverheid begint over te waaien naar de meer op het binnenland gerichte sectoren. Recent is het consumentenvertrouwen teruggevallen, terwijl de consumptie lange tijd de sterkhouder van de wereldeconomie is gebleven. Ook over de groei van de kleinhandelsverkopen werden ontgoochelende cijfers gepubliceerd.

Het maakt dat het groeicijfer voor het reële bbp in het tweede kwartaal naar alle waarschijnlijkheid merkelijk zwakker zal zijn dan het onverwacht sterke cijfer in het eerste kwartaal. Ook het verwachte herstel in het derde kwartaal zal beperkt zijn. Dat alles ligt evenwel in lijn met ons scenario voor groei en inflatie in de eurozone.

Gemengde signalen uit de VS

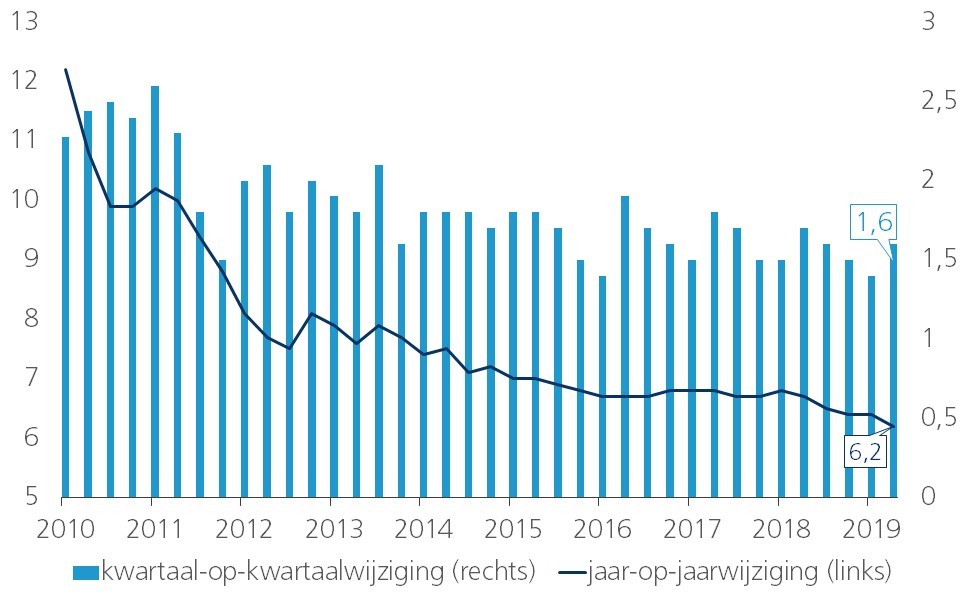

De recente indicatoren schetsen een gemengd beeld van de VS-economie. Enerzijds is het ondernemersvertrouwen in alle belangrijke sectoren gevoelig verslechterd sinds het begin van het jaar. Het niveau wijst nog altijd op economische expansie, maar de verzwakking weerspiegelt de onderliggende vertraging van de economische groei. Anderzijds werden in juni weer zeer veel arbeidsplaatsen gecreëerd (224.000), na het ontgoochelende aantal in mei. De gemiddelde maandelijkse jobcreatie was in de eerste jaarhelft evenwel beduidend kleiner dan vorig jaar. Ze was zelfs een van de laagste van het afgelopen decennium (figuur 1). Het illustreert dat de groeicyclus van de Amerikaanse economie op zijn laatste benen loopt. Dat is in lijn met ons scenario van groeiverzwakking. Onze groeiprognoses zijn niet veranderd.

Figuur 1 - Ook jobcreatie wijst op groeiverzwakking in VS-economie (gemiddelde maandelijkse werkgelegenheidsgroei in de eerste jaarhelft, in '000)

Wapenstilstand in handelsoorlog… voorlopig

De G20-top in Osaka zorgde voor een wapenstilstand in de handelsoorlog tussen de VS en China. Beide landen kwamen overeen om op korte termijn de handelsgesprekken herop te starten, na de escalatie van de voorbije maanden. De VS verklaarden dat ze “voorlopig” zouden afzien van nieuwe invoertarieven op Chinese producten. Ze zouden ook de handel met Huawei opnieuw toelaten, voor zover hij de nationale veiligheid niet bedreigt. Als compensatie stond China toe om de invoer van voeding en landbouwproducten uit de VS op te trekken.

De wapenstilstand brengt opluchting voor de korte termijn, maar op langere termijn zijn de geschilpunten niet opgelost. Op korte termijn is het risico op een escalatie verkleind maar dat betekent niet noodzakelijk dat de kansen op een akkoord in de nabije toekomst groter zijn geworden. Veel hangt daarvoor af van de strategie die de Amerikaanse president Trump zal volgen. Hij zal een evenwicht moeten vinden tussen een voldoende strenge opstelling tegenover China, enerzijds, en het vermijden van een serieuze economische inzinking in de VS in de periode vóór de presidentsverkiezingen van 2020, anderzijds. We verwachten dat het conflict nog geruime tijd zal voortduren met afwisselende periodes van escalatie en ontspanning en navenante bewegingen op de financiële markten.

De nieuwe wapenstilstand is mogelijk maar tijdelijk. Toch is hij goed nieuws voor de wereldeconomie en in het bijzonder voor de Chinese economie. Die heeft duidelijk te lijden onder de internationale groeivertraging. De groei van het Chinese reële bbp is in het tweede kwartaal van 2019 verder vertraagd tot 6,2% (jaar op jaar) tegenover 6,4% in de twee voorgaande kwartalen (figuur 2).

Figuur 2 - Groei Chinese economie blijft vertragen (reële bbp-groei in procent)

Deze resultaten liggen in lijn met de trendmatige daling van de groei en met de ambitie van de overheid om over te schakelen naar een meer kwalitatieve groei. Maar de recente groeivertraging is allicht toch iets sterker dan de Chinese autoriteiten hadden verwacht, aangezien de handelsoorlog met de VS en de verzwakking van de groeidynamiek van de wereldeconomie voor bijkomende tegenwind zorgen. Toch kan het scenario van een zachte landing van de Chinese economie voor de toekomst behouden blijven. We blijven evenwel bezorgd over de impact op lange termijn van de neveneffecten van de buitenmatige Chinese stimulering. De risico’s voor de houdbaarheid van de schuld en de financiële stabiliteit nemen toe.

Nu president Trump zijn focus tijdelijk kan verleggen, weg van China, neemt het risico toe dat andere handelspartners in het vizier komen, zoals de EU of Turkije (zie kader 1). Amerikaanse invoertarieven op auto’s en auto-onderdelen zijn nog altijd niet van tafel. Zij kunnen grote schade aanbrengen aan de economie van de eurozone en de economieën die daarmee verbonden zijn.

Kader 1 - Turkije op weg naar double-dip recessie

De recente politieke ontwikkelingen in Turkije, in het bijzonder de aanstelling van een nieuwe gouverneur voor de centrale bank, doen de bezorgdheid over de negentiende grootste economie van de wereld (IMF, cijfers 2018) weer toenemen. Midden 2018 werd het land al door een zware economische schok getroffen. Er volgde een recessie in de tweede jaarhelft van 2018, de eerste sinds tien jaar (figuur K1.1). De economie herstelde in het eerste kwartaal van 2019, maar dat was vooral het gevolg van een forse fiscale en quasi-fiscale stimulering in het vooruitzicht van de lokale verkiezingen van maart. Het effect van die stimulering dooft nu uit, zoals blijkt uit de indicatoren. De economie loopt nu het risico om in de tweede jaarhelft van 2019 opnieuw in recessie te vallen, de tweede op korte termijn (double-dip recession).

Figuur K1.1 - Herleving Turkse economie in Q1 allicht tijdelijk (bijdrage tot de reële bbp-groei, in procentpunten)

Bron: KBC Economics gebaseerd op OESO

Naarmate de stimulering uitdooft, zal de economische expansie allicht worden afgeremd. Structurele uitdagingen ondermijnen immers het groeipotentieel van de economie. Er is, ten eerste, de snelle correctie van het tekort op de lopende rekening (figuur K1.2). De forse inkrimping van de binnenlandse vraag heeft de invoer teruggedrongen, terwijl de fors verbeterde concurrentiekracht na de reële depreciatie van de Turkse lira de uitvoer heeft gestimuleerd. Ten tweede, kwam na de muntcrisis ook de arbeidsmarkt zwaar onder druk. De werkloosheidsgraad liep op tot 15%. Dat was niet alleen het gevolg van de conjuncturele inzinking, maar ook van de structurele rigiditeit van de arbeidsmarkt.

Figuur K1.2 - Lopende rekening van Turkije (in procent van het bbp)

Bron: KBC Economics gebaseerd op TCMB

Ondertussen blijft de inflatie hardnekkig boven 10%, ondanks de lichte afkoeling in de voorbije maanden, die vooral aan basiseffecten was toe te schrijven. Niettemin oogt de reële rente onoverkomelijk hoog. Ze bedraagt bijna 10% omdat de centrale bank haar rente op 24% houdt. De soepeler geworden internationale monetaire omgeving opent de deur voor een nieuwe cyclus van renteverlagingen. De cruciale vraag daarbij is hoe de timing en het pad ervan er zullen uitzien. De recente ingreep van president Erdogan – uit onvrede over het krappe monetaire beleid heeft hij de gouverneur van de centrale bank vervangen door de vice-gouverneur – suggereert dat de rente nog in juli een eerste keer zou kunnen worden verlaagd en dat er nadien snel nieuwe, forse verlagingen zouden volgen. De beleidsrente zou daardoor tegen het jaareinde dichtbij 20% kunnen staan. Zo’n politiek geïnspireerde versoepeling is niet zonder gevaar. Ze kan de geloofwaardigheid van de centrale bank verder uithollen. Maar ze houdt bovendien ook het risico in dat te soepele monetaire voorwaarden het herstel van de evenwichten in de economie zou ondermijnen. Dat zou de bestaande zwaktes van de Turkse economie weer helemaal op het voorplan brengen.

Op middellange termijn blijven de economische vooruitzichten voor Turkije dus ongunstig. We verwachten een zeer zwak herstel, waarbij de economische groei beneden zijn potentieel op lange termijn blijft. Het herstel van de economische onevenwichtigheden en de hardnekkig zwakke fundamenten beletten een sterkere groei.

Daarbij blijft de Turkse economie kwetsbaar voor tal van risico’s. Intern houden die verband met het monetair beleid, maar ook met de politieke onzekerheid en het zwakke institutionele kader, die het economische herstel ondermijnen. De regering heeft geen geloofwaardige beleidsmix. Dat vergroot het risico op een populistisch expansief beleid en een budgettaire ontsporing. Op het internationale front blijft de economie zeer gevoelig voor veranderingen in het wereldwijde vertrouwen en andere mogelijke tegenwinden die voornamelijk gerelateerd zijn aan geopolitieke risico’s, inclusief de oplopende spanning tussen de VS en Turkije naar aanleiding van de aankoop van de Russische S-400 afweerrakketen.

Om dit risico te compenseren en om tegengewicht te bieden aan de algemene toename van het wereldwijde protectionisme, sloot de EU een handelsakkoord met Mercosur – het Latijns-Amerikaanse handelsblok bestaande uit Argentinië, Brazilië, Paraguay en Uruguay. Het akkoord zal over een periode van tien jaar de goederenhandel tussen beide regio’s grotendeels liberaliseren. De ratificatie zou in de EU een moeilijk proces kunnen worden, aangezien de goedkeuring van alle nationale parlementen nodig is en er heel wat gevoelige sectoren zijn bij betrokken, zoals landbouw, voeding en andere arbeidsintensieve industrieën. In de huidige internationale context heeft dit handelsakkoord niettemin een belangrijke symboolwaarde.

Alle ogen gericht op de centrale banken

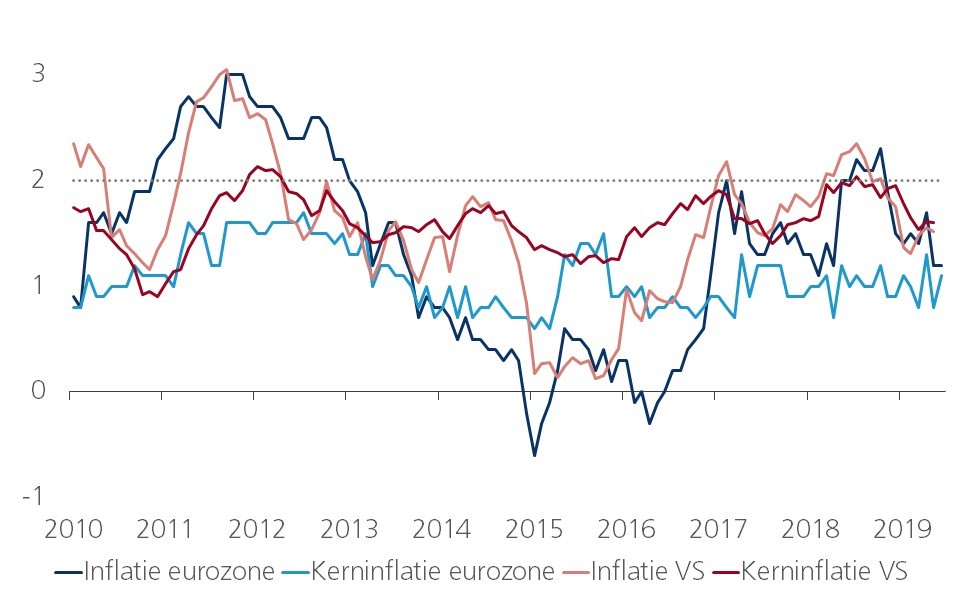

De financiële markten geraken er steeds meer van overtuigd dat de meeste belangrijke centrale banken hun beleid zullen versoepelen. Dat is het gevolg van de geleidelijke bijstelling van hun communicatie over hun toekomstig beleid (forward guidance) in de voorbije maanden. De Fed zei dat ze nauwgezet zou toezien op de implicaties van nieuwe economische cijfers voor de economische vooruitzichten en dat ze op gepaste wijze zou handelen om de economische expansie te ondersteunen. Fed-voorzitter Pauwel voegde daaraan toe dat “de argumenten voor een wat meer accomoderend beleid zijn toegenomen”. Hij gaf hiermee te kennen dat een renteverlaging later in juli erg waarschijnlijk is. Aangezien ook de economische risico’s zijn toegenomen en de inflatie onder de Fed-doelstelling van 2% ligt (figuur 3), hebben we ons scenario bijgesteld. We verwachten nu dat de Fed in de komende maanden in twee stappen de rente zal verlagen tot 1,875%. Dat is een snellere verlaging dan in ons vorige scenario. We blijven er evenwel van uitgaan dat dit de twee enige renteverlagingen zullen zijn, aangezien we verwachten dat de Fed niet zal interveniëren in een verkiezingsjaar en we ervan uitgaan dat de groei niet al te fors zal terugvallen.

Figuur 3 - Inflatie onder 2% geeft ruimte voor monetaire versoepeling (jaarwijziging van de consumptieprijsindex, in procent)

Ook van de ECB verwachten we nu enige nieuwe monetaire stimulering. Hoewel die significant zal zijn, zien we ze niet zo ver zien gaan als sommige opiniemakers recent hebben gesuggereerd. Een verdere verlaging van de beleidsrente verwachten we (nog) niet, maar we voorzien op korte termijn wel een nieuwe ronde van kwantitatieve monetaire versoepeling door een aankoopprogramma van effecten. ECB-voorzitter Draghi liet dat recent uitschijnen. Tenzij de groei- en inflatievooruitzichten snel verbeteren, zal de ECB nieuwe stimuleringsmaatregelen doorvoeren. Ook de toegenomen economische risico’s (handelsconflicten, brexit, geopolitieke risico’s) en het feit dat de inflatie hardnekkig beneden de doelstelling blijft (figuur 3) zijn argumenten voor nieuwe stimuleringsmaatregelen.

De marktverwachting van verdere monetaire stimulering dreef de langetermijnrente in de voorbije weken naar omlaag. We interpreteren de recente, snelle daling van de lange rente als een overdrijving van de markt. Ze weerspiegelt haar onrealistische verwachting over het pad van de monetaire versoepeling en mogelijk ook overdreven pessimisme over de neerwaartse risico's voor de wereldeconomie. Anderzijds is het potentieel om deze overdrijving te corrigeren met een rentestijging, beperkt. Immers, in de komende maanden zullen tal van risico’s blijven bestaan en ook wij verwachten enige monetaire versoepeling. We verwachten een geleidelijke normalisatie van de obligatierendementen pas tegen het jaareinde.

In de context van een marktverwachting van stimulerende interventies door de belangrijkste centrale banken en tegen de achtergrond van zwakke economische groei en inflatie wijzigen ook de marktverwachtingen ten aanzien van andere centrale banken. Zo verwachten de markten, bijvoorbeeld, dat de Tsjechische centrale bank zal starten met een versoepelingscyclus voor de komende jaren. Dit komt echter niet overeen met onze verwachting van een stabiele beleidsrente (zie kader 2).

Kader 2 - Centraal-Europa ook op weg naar monetaire versoepeling

In een geïntegreerde wereldeconomie met een wereldwijd financieel systeem, blijft een soepeler beleid door de belangrijkste centrale banken niet zonder gevolgen voor de andere centrale banken. Zo lijken de Europese centrale banken buiten de eurozone in het bijzonder het ECB-beleid te volgen of daarvan althans niet te sterk te willen afwijken. Het beleid in Tsjechië is daarvan een mooi voorbeeld. Maar ook de Hongaarse centrale bank heeft de normalisatie van haar monetair beleid uitgesteld.

De Tsjechische centrale bank (CNB) zal in augustus een beslissing nemen over de rente voor de daaropvolgende periode. Ze zal haar beslissing baseren op nieuwe vooruitzichten, die waarschijnlijk niet veel zullen verschillen van de huidige. Daarom zal de CNB-bestuursraad de belangrijkste rente (de tweewekelijkse herfinancieringsrente) waarschijnlijk onveranderd laten. We verwachten dat de CNB terzelfdertijd zal bevestigen dat ze voor langere tijd de rente stabiel zal houden. Dat liet ze al in haar vooruitzichten van mei verstaan. We verwachten dus dat de rente onveranderd zal blijven, ook als de inflatie boven de doelstelling blijft of als de Tsjechische kroon zwakker dan verwacht blijft.

De financiële markten gaan ervan uit dat de CNB de rente in de komende jaren snel zal verlagen. De rentecurve is sterk invers en geeft aan dat de markt één renteverlaging binnen het jaar verwacht, twee renteverlaging binnen de twee jaar en drie verlagingen tegen 2022. We denken echter dat zo’n scenario erg onwaarschijnlijk is. Enkel een diepe recessie of een sterke appreciatie van de kroon zouden dit realistisch maken. Maar beide zijn onwaarschijnlijk. De Tsjechische economie biedt goed weerstand tegen de verslechterende externe omgeving. De verder spartelende economie in de eurozone zal geen schok in de Tsjechische economie veroorzaken. En de Tsjechische kroon heeft niet de neiging om nieuwe hoogtes op te zoeken. De wisselkoers van de kroon blijft ook onder druk door de grote hoeveelheid vrije liquiditeiten, die ook gedeeltelijk doorstromen naar Tsjechisch overheidspapier. Dit heeft de prijs van het overheidspapier in de voorbije weken snel opgedreven en bijgevolg de rente verlaagd. Het midden en het lange einde van de Tsjechische rentecurve weerspiegelt bovendien ook de daling van de lange rente in de eurozone en Duitsland in het bijzonder.

Het risico voor de beleidsrente is neerwaarts. Een sneller dan verwachte groeivertraging in de eurozone kan de CNB ervan overtuigen haar beleid verder te versoepelen. Al vragen de huidige economische omstandigheden daar niet om. De bestellingen in de industrie (in hoofdzaak in de auto-industrie) en de uitvoer blijven sterk. Op de arbeidsmarkt blijft de vacaturegraad de hoogste in de ganse EU. Naast een snellere groeivertraging in de eurozone zou ook een bijkomende monetaire stimulering door de ECB de CNB kunnen overtuigen om de ECB te volgen.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 15 juli 2019, tenzij anders vermeld. De verstrekte standpunten en prognoses zijn die van 15 juli 2019.