Bankkrediet ondersteunt de economie

Terwijl de Europese bankensector in de financiële crisis van 2008-2009 en de eurocrisis van 2011 deel was van de economische problemen, is hij nu deel van de oplossing. In het bijzonder de bedrijven namen in de voorbije maanden aanzienlijk meer bankleningen op. Ze versterkten daarmee hun liquiditeitsbuffers. Zo droeg de banksector tijdens de coronaschok zijn steentje bij tot de stabilisatie van de economie. Ook voor het economisch herstel uit de coronacrisis blijft de rol van de banksector belangrijk. De sector staat daarbij voor een moeilijke zoektocht naar het juiste evenwicht tussen een niet te streng en een niet te soepel kredietbeleid. Deze evenwichtsoefening is niet nieuw. Ze behoort tot de kern van het bankiersmétier. Maar de coronaschok is een echte game changer, die ook voorheen gezonde bedrijven onderuit kan halen. Dat maakt de evenwichtsoefening uitzonderlijk moeilijk. De grootste valkuil is dat zogenoemde ‘zombiebedrijven’ te lang in leven worden gehouden. Dat zou de economische malaise laten aanslepen en het groeipotentieel van de economie op langere termijn aantasten. Dat moet worden vermeden, ook al vergt dat soms weinig populaire beslissingen in moeilijke omstandigheden.

Opvering kredietgroei...

De ongeziene economische terugval in de eerste jaarhelft van 2020 ging gepaard met een opmerkelijk forse versnelling van de kredietverlening door banken aan niet-financiële bedrijven. In de eurozone veerde de groei op van 3% (tegenover het voorgaande jaar) begin 2020 tot 7,3% in mei. Dat is het hoogste peil sinds begin 2009 (figuur 1). In juni-augustus volgde een stabilisatie op ongeveer 7,1%. De groei van kredieten aan gezinnen vertraagde lichtjes doordat de groei van consumptiekrediet tijdens de lockdowns stilviel en nadien nauwelijks herstelde. De groei van de woningkredieten, die een veel groter deel van de leningen aan gezinnen vertegenwoordigt, bleef sinds het uitbreken van de coronacrisis ongeveer stabiel op iets meer dan 4%.

De opvering van bankleningen aan bedrijven contrasteert met de ontwikkeling tijdens de vorige crisissen. Toen de Amerikaanse bankencrisis in 2008 overwaaide naar Europa viel de kredietstroom naar bedrijven in de eurozone stil. Op de eurocrisis van 2011 volgden zelfs enkele jaren van krimpende kredietverlening. Terwijl de bankensector toen deel uitmaakte van het economisch probleem, draagt hij nu bij tot de oplossing.

... stabiliseert economie

De expansie van het bankkrediet was inderdaad een essentieel onderdeel van de stabilisatie van de economie tijdens de lockdown. Zoals kon worden verwacht tijdens een recessie, kelderde de vraag naar investeringskredieten. Maar uit de ECB-enquête (Bank Lending Survey) blijkt dat de kredietvraag van bedrijven voor voorraadfinanciering en werkkapitaal in het tweede kwartaal een nooit geziene piek bereikte (figuur 2).

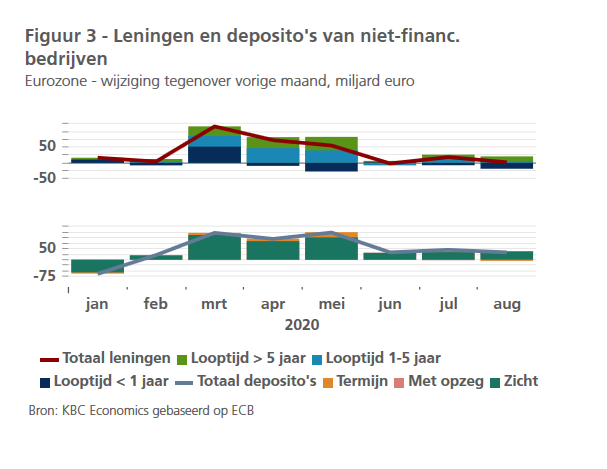

De bedrijven gebruikten het opgenomen krediet om hun liquiditeitsbuffers te versterken tijdens de lockdown in maart-mei. Figuur 3 illustreert het parallelle verloop van kredietopname en depositogroei. Bedrijven namen krediet op en parkeerden dat geld op hun zichtrekening. Zo versterkten ze hun liquiditeitsbuffer. De verdere lichte toename van de bedrijfsdeposito’s bij de banken tijdens de zomermaanden suggereert dat ze die buffers niet massaal hebben moeten aanspreken. De versoepeling van de lockdowns vanaf mei liet hen bovendien toe om (per saldo) kortlopende leningen (< 1 jaar) om te zetten in leningen op middellange (1 - 5 jaar) en lange termijn (> 5 jaar). Een en ander kan wijzen op een relatief sterke veerkracht van de bedrijvensector in zijn totaliteit, die hem ook toeliet zijn financiële weerbaarheid te vergroten. Dat zou bemoedigend zijn voor het economisch herstel.

Delicate evenwichtsoefening

Voor dat herstel blijft het verloop van de bancaire kredietverlening erg belangrijk. Banken staan daarbij voor een uiterst delicate evenwichtsoefening. Een te streng kredietbeleid vergroot de kansen op bedrijfsfaillissementen en werkloosheid. Dat zou de economische malaise verergeren en door meer kredietverliezen ook de banken zelf schaden. Een te soepele houding zou de banksector evenwel met buitensporige risico’s opzadelen. Dat dreigt de economische schade op termijn nóg groter te maken. Bedrijven die vandaag en in de toekomst niet levensvatbaar zijn en zelf niet beschikken over voldoende financiële buffers (zogenoemde ‘zombiebedrijven’) in leven houden laat een economische crisis bovendien langer duren en tast het groeipotentieel van de ganse economie aan, doordat schaarse middelen op weinig productieve wijze geïmmobiliseerd blijven. Die valkuil moet worden vermeden. In het ergste geval komt de banksector zelf in de problemen.

De evenwichtsoefening is voor banken uiteraard niet nieuw. Ze behoort tot de essentie van kredietverlening. Ermee omgaan is een kerncompetentie van het bankiersmétier. Dat neemt niet weg dat de onzekerheid door de pandemie de oefening vandaag extra moeilijk maakt. Banken die investeren in langetermijnrelaties met hun klanten en hun klanten goed kennen, kunnen deze oefening allicht gemakkelijker tot een goed einde brengen. Maar ook voor hen blijft de uitdaging uitzonderlijk groot. Meer en meer groeit het besef dat het coronavirus een echte game changer is, die ook voorheen gezonde bedrijven onderuit kan halen. Een scherpe neus voor vroegtijdige ‘zombie’-detectie is dus meer dan ooit belangrijk. En zal soms weinig populaire, maar noodzakelijk beslissingen in een moeilijke omgeving vergen.