En route vers une courbe des taux « normale »... ?

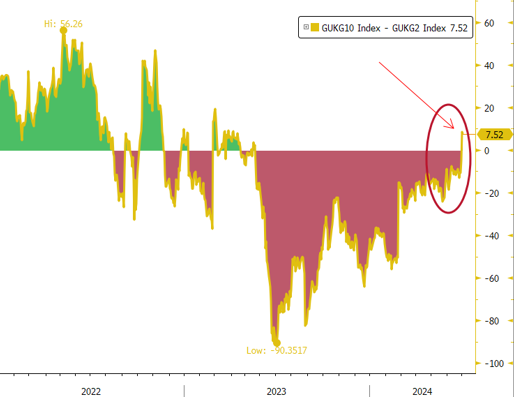

Petit détail symbolique mais éloquent par rapport aux récentes évolutions sur les marchés obligataires : la courbe des taux britannique (10 ans moins 2 ans) n’est plus inversée. À une exception habituelle près, le Royaume-Uni n'avait plus connu une courbe ascendante « normale » depuis la crise budgétaire de l’automne 2022 (Truss-Kwarteng). Ce mouvement est principalement dû à la forte remontée des taux longs. Le Royaume-Uni n'est pas seul dans le cas, mais l’approche des élections générales de jeudi a fait quele marché obligataire britannique s'est facilement aligné sur une tendance plus générale.

À propos de ces élections : l’annonce inattendue du premier ministre, Rishi Sunak, a vraisemblablement aussi surpris son opposant travailliste Keir Starmer, qui n'avait pas encore eu le temps de peaufiner sa communication sur le futur cap de la politique budgétaire. Comme dans de nombreux pays occidentaux, le nouveau gouvernement devra composer avec un budget sur lequel pèse le lourd héritage du Covid. L’économie britannique a à peine progressé l’année dernière (0,1 %) et seule une très légère amélioration est attendue pour cette année (KBC : 0,5 %). Le Labour veut donc tout mettre en œuvre pour renforcer la croissance, notamment via des investissements. Le chef du parti travailliste a récemment évoqué un objectif/idéal de croissance de 2,5 % à terme. Une accélération attendue alors que le déficit budgétaire dépasse 5 % du PIB et que la dette publique se situe juste en dessous de 100 % du PIB. Comme beaucoup de politiques, Starmer espère qu’une dynamique de croissance positive empêchera des choix budgétaires trop difficiles. Mais cela paraît peu probable. Le marché en a déduit, probablement à raison, que la croissance restera prioritaire sur la discipline budgétaire. La prime de risque budgétaire sur la partie longue de la courbe est donc en hausse. Le taux britannique à 10 ans a grimpé d’environ 25 points de base ces deux dernières semaines.

Nous observons également un mouvement similaire en dehors du Royaume-Uni. Le taux américain à 10 ans a ainsi enregistré une hausse similaire sur la même période. Et ce, dans un contexte de chiffres économiques peu convaincants et de timides signes de nouveau ralentissement de l’inflation. Le débat entre Trump et Biden a été un catalyseur. L’orthodoxie budgétaire n'est une priorité pour aucun d'entre eux, mais après la performance lamentable de Biden, le marché estime que le risque d’une politique fiscale volontariste après le 5 novembre a considérablement augmenté. La prime de risque budgétaire liée aux élections européennes et françaises a quant à elle déjà été évoquée dans ces colonnes, mais en voici une autre illustration : le taux à 10 ans allemand (valeur refuge) a également pris 25 points de base en deux semaines.

Le fait que les banques centrales sont un peu moins mises sous pression pour réduire l’inflation et que les risques liés à une politique (budgétaire et monétaire) de soutien de la croissance soit davantage rémunérés suggère que la période d’inversion de la courbe des taux pourrait toucher à sa fin. Cette dernière pourrait se pentifier. Dans la mesure où ce mouvement est principalement dû une prime de risque plus élevée sur des échéances plus longues, on est en droit de se demander si une telle normalisation est une bonne nouvelle, notamment pour le sentiment de marché global.

Écart entre les taux à 10 ans et à 2 ans de nouveau positif au Royaume-Uni : un signe précurseur ?