La Russie provoque un réveil brutal

Les marchés financiers sont dans tous leurs états. Ce matin, le président Poutine a ordonné l’attaque de cibles militaires sur le territoire ukrainien. Pas d’occupation, mais une demilitarisation, selon ses dires. L’Ukraine parle, en revanche, d’une véritable invasion et l’Occident, dont les États-Unis, prépare des sanctions extrêmement lourdes. Cette escalade du conflit, latent depuis des mois, laisse des traces sur tous les marchés financiers.

Les bourses sont dans la tourmente. Les pertes sur les marchés asiatiques ont grimpé jusqu'à 4 %. L’Europe dégringole pour le moment d’environ 3,5 %. La situation technique de l’EuroStoxx50 se détériore considérablement : l’indice paneuropéen est en train de tester son niveau "pré-pandémie" de 3 867. Il est encore très tôt outre-Atlantique, mais les futures américains laissent entrevoir une baisse de 2,5 % à l'ouverture. La bourse russe (MOEX) a plongé de près de 30 % ! Sur les marchés des changes, ce sont les valeurs refuges traditionnelles qui en profitent. Le franc suisse a touché un seuil de résistance autour de EUR/CHF 1,03. Le yen japonais se porte surtout bien par rapport à l’euro. Le cours EUR/JPY quitte le niveau de 130 et se dirige vers le support de 128. Les gains du yen par rapport au dollar sont limités. Ce dernier peut en effet compter sur son propre statut de valeur refuge. Le cours EUR/USD passe de 1,13 à 1,12. Les devises d’Europe centrale sont toutes sous pression, sans exception. Le cours EUR/CZK a testé le niveau de 25 pour la première fois depuis décembre. Le cours EUR/HUF a grimpé de 10 points après hier et aujourd’hui (365). Le zloty polonais s’est replié en direction de EUR/PLN 4,65. Le rouble russe n’a jamais été aussi faible (USD/RUB 86,5). Les obligations d’État américaines et allemandes en profitent, les premières un peu plus que les dernières. Les taux affichent des reculs de respectivement 10-13 et 8-9 points de base. Le marché des swaps de taux européen était jusqu'à maintenant resté relativement stable face aux tensions géopolitiques. Et les dégâts sont aujourd’hui encore limités, à 5 points de base. Il est frappant de constater à quel point les actifs européens (bourses, devises et obligations) résistent moins bien que, par exemple, les actifs américains. Il s’agit probablement d’une prime de risque par rapport aux événements qui se déroulent actuellement sur le continent.

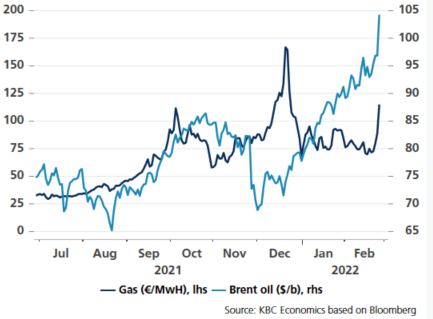

Tous les marchés ne sont pas en mauvaise posture. Ainsi, les matières premières ont particulièrement le vent en poupe. Plusieurs métaux ont gagné grosso modo 4 %. Et le plus précieux d’entre eux se renforce et se dirige vers ses niveaux de début 2021 (1 944 dollars l'once). L’Ukraine, également connue sous le nom de grenier de blé de l'Europe, est un important exportateur mondial de céréales et de blé, dont les cours affichent une hausse de plus de 5 %. Pour la première fois depuis 2014, le pétrole est repassé au-dessus du cap des 100 dollars le baril. Et, sans surprise, les prix du gaz se sont envolés de 30 %. Cette flambée des prix de l’alimentation et de l’énergie suscite de nouvelles inquiétudes pour les banques centrales, et pas seulement la Fed et la BCE, qui étaient déjà confrontées à un dérapage de l’inflation.

L'expérience montre que les marchés tournent généralement rapidement la page après de tels chocs, mais nous restons prudents pour l’instant. Il reste encore trop d'inconnues. Quel est l’objectif final de Poutine ? Quelles sanctions les États-Unis et leurs alliés vont-ils mettre en œuvre ? La Russie va-t-elle fermer le robinet du gaz en représailles ? Et qu’est-ce que cela signifie pour la politique monétaire ? Il est encore difficile de savoir de quel côté va pencher la balance avec des arguments en faveur d'une (accélération de la) normalisation (menace accrue de l'inflation) et des arguments contre (impact sur la croissance ?). Suite au prochain épisode…

Les prix du gaz (gauche) et du pétrole (droite) s’envolent.