Une stabilité financière fragile

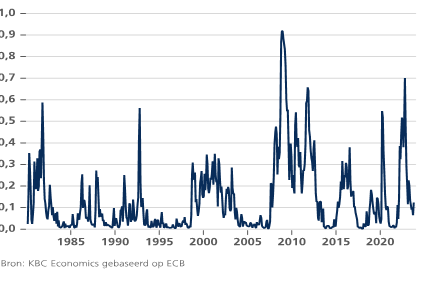

Dans son rapport semestriel sur la stabilité financière dans la zone euro, la BCE qualifie ladite stabilité de ‘fragile’. Elle ne détecte pas de risques systémiques graves (voir graphique); par ailleurs, les faillites bancaires aux États-Unis et en Suisse, qui monopolisaient encore l’attention au mois de mars, sont finalement restées sous contrôle. Mais dans un environnement de taux élevés, de croissance économique laborieuse et de tensions géopolitiques, les inquiétudes relatives à la stabilité financière continuent à ‘fluctuer’ entre les risques liés à une hausse de l’inflation et ceux liés à une baisse de la croissance.

Le rapport de la BCE souligne qu’une partie importante de l’impact de la politique monétaire plus restrictive reste à venir. Pendant la période de taux bas qui est maintenant derrière nous, la durée des dettes s’est allongée, tant dans l’économie réelle qu’au sein du système financier. C’est ce facteur qui a contribué à une transmission ‘en douceur’ du resserrement de la politique monétaire, sans chocs négatifs importants jusqu’à présent. Mais cela signifie aussi qu’il reste une partie importante du chemin à parcourir. Des chocs supplémentaires pourraient encore mettre à l’épreuve la stabilité financière.

Le service de la dette des pouvoirs publics, des ménages et des entreprises va donc s’alourdir. De l’avis de la BCE, la viabilité de la dette publique présente surtout un défi à moyen terme. En effet, jusqu’ici, la résilience des entreprises a été soutenue par leur rentabilité. Mais celle-ci est maintenant sous pression. S’il devait y avoir une nouvelle récession – une possibilité qui n’est pas prise en compte dans les scénarios de base d’un ‘atterrissage en douceur’ –, ce serait bien sûr moins facile. Les secteurs cycliques sont particulièrement vulnérables, car une plus grande partie de leur dette arrivera à échéance dans un avenir proche par rapport aux secteurs défensifs. La BCE ne note pas d’augmentation significative des problèmes de liquidité des ménages. C’est grâce à la résilience du marché du travail et aux réserves d’épargne constituées durant la pandémie. Cependant, une hausse du chômage affecterait aussi la capacité de remboursement des ménages. Les risques restent là encore relativement limités, car les ménages les plus fragiles présentent un faible taux d’endettement.

Les marchés immobiliers restent vulnérables. Malgré les corrections de prix intervenues récemment dans plusieurs pays, l’immobilier résidentiel reste surévalué (et plus qu’avant la pandémie dans de nombreux cas), du moins à l’aune du rapport entre les prix de l’immobilier et les revenus. La BCE considère actuellement cette mesure comme un meilleur critère de valorisation que l’approche modélisée habituelle, compte tenu de l’inflation élevée. Quant à l’immobilier commercial, il traverse des conditions difficiles et ses perspectives continuent à se détériorer. Néanmoins, comme l’exposition du système bancaire à l’immobilier commercial en Europe est très réduit par rapport à l’exposition à l’immobilier résidentiel, la probabilité d’une crise systémique aiguë due à l’immobilier commercial est plutôt faible.

Enfin, la BCE estime que les marchés financiers sont vulnérables aux nouvelles décevantes, car ils nourrissent actuellement des attentes macro-financières (trop?) optimistes. La BCE s’inquiète tout particulièrement du risque de surévaluation lié au ‘rallye de l’IA’.

Risque systémique plutôt faible dans la zone euro