Échec de l'adjudication aux États-Unis : un mauvais signe ?

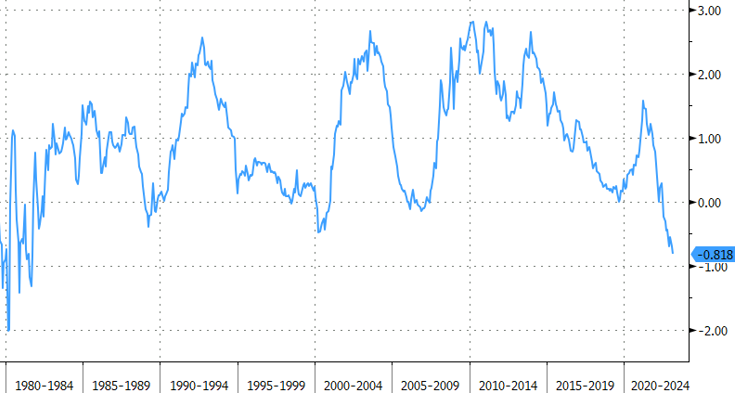

Les courbes de taux inversées ont fait leur retour dans de nombreuses régions depuis quelques mois Ce phénomène signifie que les taux à court terme sont plus élevés que ceux à plus long terme. Du point de vue économique, il s’agit d’un signe de méfiance : les investisseurs se préparent à un ralentissement de la croissance et de l’inflation à (moyen et) long terme. En termes de politique monétaire, une courbe des taux est le reflet de hausses de taux (attendues) sur le court terme et de baisses ultérieures en vue de soutenir l’économie en déclin. Dans le cas des États-Unis, un indicateur d’inversion suivi de très près, l’écart de taux entre les obligations d’État à dix ans et celles à deux ans, est négatif depuis le milieu de l’année dernière. Depuis, les choses sont allées vite. Hier, cet écart a même pendant un moment atteint un niveau inédit depuis 42 ans. Un facteur inattendu et, selon nous, sous-exposé a finalement empêché le fossé de se creuser davantage.

Cette semaine, les États-Unis ont démarré leur refinancement mensuel avec des émissions de bons du Trésor à trois, dix et trente ans. Généralement, tout se déroule sans trop de problèmes. Cela a d'ailleurs de nouveau été le cas avec les échéances à trois ans. En revanche, les titres à dix ans n'ont, à notre connaissance, pas suscité beaucoup d'enthousiasme. Et l’adjudication des obligations à trente ans s'est quant à elle soldée par un échec. Un fameux rebondissement qui nous a pris de court, mais qui a aussi surpris le marché. Les taux américains ont tous augmenté, surtout sur la partie longue de la courbe. Celle-ci a donc échappé in extremis à un nouveau plancher dans son inversion.

Une hausse en cours de séance de plus de 10 points de base suite à l'échec d'une adjudication n'est pas chose courante. Nous ne voulons pas tirer de conclusion hâtive, mais cela pourrait être le signe d'un accroissement de la sensibilité à l’offre d’obligations d’État. Un aspect qui, selon nous, n’est pas suffisamment mis en avant. Fin janvier, le Trésor américain a adapté le montant qu’il s’attendait à emprunter durant le trimestre en cours. Par rapport à l’estimation précédente faite en octobre, ce montant a été relevé de pas moins de 353 milliards de dollars (à 932 milliards). Cette information est passée quasi inaperçue. Nous nous demandons toutefois comment cet accroissenement de l'offre pourra être absorbé. Avec le retrait de la Réserve fédérale, le Trésor a perdu l'un de ses principaux alliés. La banque centrale est passée d’un statut d'acheteur net à un statut de vendeur net, à un rythme de 60 milliards de dollars par mois. C’est donc au marché de jouer maintenant le rôle d’éponge. Dans un contexte où les primes pour les risques de crédit, d’inflation, de temps et autres repartent à la hausse, les acheteurs ne se manifesteront sans doute que si ces risques sont suffisamment compensés. Il va de soi que plus la durée est longue, plus la concession de prix est importante (c’est-à-dire plus le taux est élevé).

Le débat concerne aussi l’Europe. Le double choc de la pandémie et de la crise énergétique ont creusé d'importants trous dans le budget de presque tous les États membres de l'UE. Nous ne nous prononcerons pas sur l’urgence de certaines mesures, mais le fait est qu’elles coûtent cher et qu'elles sont couvertes par des dettes. Et la BCE ? Comme la Fed, celle-ci tournera son regard dans l'autre sens à partir du 1er mars.

Différentiel de taux entre les obligations d’État américaines à 10 et 2 ans (graphique mensuel)