Une interview symbolique ?

Aujourd'hui, Neil Irwin du New York Times sera, avec Ben Bernanke, Janet Yellen et Jerome Powell, face à 18 années d'expérience à la tête de la banque centrale américaine, à l'occasion d'une interview organisée dans le cadre de la réunion annuelle de l'American Economic Association. Cet entretien aura lieu à un moment qui n'a rien d'anodin sur le plan symbolique. Les marchés craignent en effet que le cycle économique/monétaire qu'ont connu ces présidents de la Fed ne touche à sa fin.

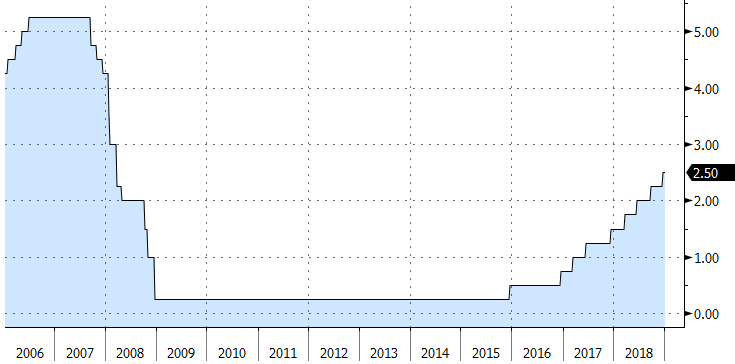

Ben Bernanke a succédé à Alan Greenspan le 1er février 2006 à un moment où tout allait bien. Avec le recul, nous savons aujourd'hui que l'économie américaine était alors sur le point d'atteindre le pic de son cycle et que la grande crise financière allait bientôt éclater. À l'époque où Bernanke n'était pas encore surnommé "helicopter Ben", la banque centrale a tout de même relevé son taux directeur à quatre reprises. Et lorsque, durant l'été caniculaire de 2006, le président de la banque centrale a prévenu que le cycle monétaire allait être mis sur pause, la nouvelle n'a dans un premier temps pas été bien accueillie sur les marchés financiers. Cette pause a finalement pris une forme permanente et la banque centrale a ensuite procédé à de très nombreuses baisses de taux afin de contrer les effets de la récession en 2008-2009. Lorsque la barre de 0% a été atteinte, c'est la planche à billets qui a alors tourné à plein régime. L'économie américaine s'est ensuite redressée lentement mais sûrement, mais il a tout de même fallu attendre décembre 2013 pour que Bernanke annonce la fin des injections nettes de liquidités. Son dernier fait d'arme.

Janet Yellen a pris ses fonctions à la tête de la Fed le 1er février 2014. Après l'arrêt des achats d'obligations souveraines en fin 2014, la banque centrale a procédé à son premier relèvement de taux en fin 2015, a accéléré son cycle de resserrement en 2017 et a commencé à réduire la taille de son bilan (retrait de liquidités du marché) en fin 2017. La Fed a ensuite prudemment préparé les marchés à son processus de normalisation et, grâce à une savante stratégie de communication, est parvenue à ne pas brusquer les marchés. L'économie américaine a alors pu progresser à un rythme soutenu, le taux de chômage est tombé à des planchers cycliques, mais l'inflation est restée inférieure à l'objectif de la Fed de 2%.

Jerome Powell a repris le flambeau le 5 février de l'année dernière, à un moment où l'économie américaine se détachait du reste du monde, dopée par les mesures de relance budgétaires du président américain Donald Trump. Entre-temps, l'étroitesse du marché du travail a exercé une pression haussière sur les salaires et a finalement fait grimper l'inflation à 2%. Pas de problème donc. Powell a par conséquent décidé d'accélérer le cycle monétaire, en ce compris le rythme de la réduction du bilan qui, comme prévu, a atteint sa vitesse de croisière (50 milliards de dollars par mois) au dernier trimestre de l'année passée. En décembre, Powell a laissé sous-entendre pour la première fois que le cycle monétaire allait peut-être être ralenti/mis sur pause. Les effets des mesures de Trump commencent à se dissiper, les conditions financières se durcissent (hausse des primes de risque de crédit par exemple) et les secteurs sensibles aux exportations et aux taux sont à la peine. Un signal qui n'a pas été bien digéré par les marchés... Too little, too late ?

Figure - Évolution du taux directeur américain depuis l'entrée en fonction de Bernanke à la tête de la Fed.