La Fed est venue, a vu et… a abaissé les taux

Un rebondissement inattendu. C'est le moins que l'on puisse dire de la réunion intermédiaire – que nous n'hésiterions pas à qualifier de réunion d'urgence – que la banque centrale américaine a tenu hier. Le président de la Fed, Jerome Powell, se fait du souci au sujet du coronavirus et des répercussions qu'il pourrait avoir – ou devrait-on dire "aura"? – sur l'économie américaine. Il a donc préféré réunir en toute hâte ses collègues gouverneurs de la Fed afin de tenir une réunion brève, mais percutante, qui s'est soldée par un abaissement des taux de pas moins de 50 points de base. Le taux directeur s'élève à présent à 1%-1,25%… du moins pour l'instant.

Après trois abaissements des taux consécutifs, la Fed s'était engagée à la fin de l'année dernière à rester quelque temps dans l'expectative. Elle avait prévu de ne procéder à aucune intervention en cette année d'élections. Jerome Powell s'était cependant gardé un important moyen de pression. En cas de "modification substantielle" des prévisions économiques, la banque centrale se réservait la possibilité de changer de cap. Et de l'avis du président de la Fed, le coronavirus répond à cette condition. À présent que le virus a fait son entrée aux États-Unis, il menace en effet de miner l'économie américaine jusqu'ici encore saine. L'incertitude inhérente risque en outre de provoquer un durcissement financier indésirable. Le comité composé de 10 gouverneurs a décidé à l'unanimité de passer à l'action. Après l'Australie, les États-Unis viennent donc eux aussi de se résoudre à un "coronacut".. En réintroduisant dans le communiqué la formule "act as appropriate", la Fed laisse en outre entendre qu'elle est prête à aller encore plus loin s'il le faut. Jerome Powell a néanmoins mis en garde, et à juste titre, contre les insuffisances de la politique monétaire dans la situation actuelle. Il n'est pas efficace, ni suffisant, de compenser les effets d'un choc qui affecte à la fois l'offre (déstabilisation de la chaîne de production) et la demande (incertitude pesant sur la consommation). Il en appelle donc à une réponse fiscale.

Une telle réunion de politique intermédiaire est une mesure tout à fait exceptionnelle. L'amplitude de l'abaissement des taux (50 points de base) n'a d'ailleurs rien de courant non plus. L'histoire nous apprend que de telles mesures n'ont dans le passé été prises que dans le contexte d'une détérioration abrupte et dramatique de la conjoncture financière et économique. Souvenez-vous de 2001 et 2008. Les deux fois, les États-Unis avaient sombré dans une récession. Nous déduisons de la décision de politique d'hier que la Fed voit dans le coronavirus davantage que le contretemps avancé par d'aucuns. C'est d'ailleurs là le seul signal que le marché a retenu: quid si la Fed a raison? Quid si le coronavirus fait basculer dans une récession l'économie déjà en fin de cycle? Et de quelles ressources les autorités monétaires et fiscales disposent-elles encore, aux États-Unis mais aussi dans le monde entier, pour contrer cette récession le cas échéant?

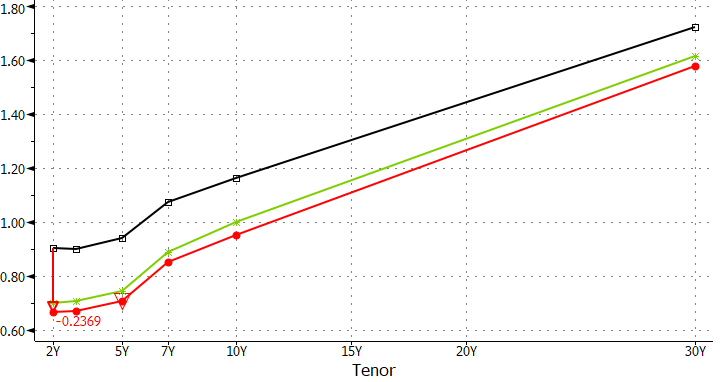

De l'avis du marché, la réponse est incluse dans la question. Les actions américaines ont chuté de près de 3% dans le sillage de cette décision de politique. Les taux à court terme ont dégringolé de 20 points de base, retombant à des niveaux qu'on ne leur avait plus connus depuis 2016. Le taux à dix ans laisse entrevoir un nouveau record à la baisse en deçà de 1%. La pression exercée sur la Fed par les investisseurs se fait de plus en plus insistante. Pour la prochaine réunion de politique – officielle, celle-là, le 18 mars –, ils tablent sur un nouvel abaissement des taux de près de 50 points de base. Et si l'analogie avec 2008 se vérifie, ils pourraient même avoir raison. Assez étonnamment, le dollar est parvenu à limiter les dégâts. Le différentiel EUR/USD s'est stabilisé dans le haut de la zone avoisinant 1,11. Quoi qu'il en soit, ce n'est pas la première fois que le dollar américain se retrouve sous pression à cause de spéculations pesant sur la Fed. Et le fait que cette dernière joigne à présent le geste à la parole pourrait inciter d'autres banques centrales, dont la BCE, à passer à l'action elles aussi. Les spéculations au sujet d'une intervention sur les taux de la part de la BCE vont bon train dans l'intervalle, mais devraient selon nous rapidement se révéler vaines vu le manque de marge de manœuvre. À court terme, ce rapport monétaire relatif pourrait donc continuer à peser sur le dollar. Du point de vue technique, le niveau de 1,1239/50 EUR/USD est un point de référence crucial.

Courbe des taux américains lundi (en noir), mardi (en vert) et aujourd'hui (en rouge)