L'illusion trompeuse d'une baisse des taux en Europe

Les marchés anticipent clairement un nouvel assouplissement de politique monétaire, tant aux États-Unis que dans la zone euro. Un positionnement qui se justifie par le ralentissement attendu de la croissance, combiné à une diminution des prévisions d'inflation, le tout sur fond de risques persistants et potentiellement très disruptifs. Il s'agit de l'une des raisons pour lesquelles les taux à long terme se sont de nouveau repliés ces derniers mois. Petit retour sur la théorie monétaire...

Des études théoriques et empiriques montrent que la politique monétaire est l'outil le plus efficace pour amortir des chocs (importants) passagers. Dans de telles conditions, un assouplissement de la politique monétaire permet d'aider l'économie à renouer avec son potentiel à long terme et une situation de plein emploi. La question est de savoir si la situation actuelle peut être assimilée à un choc de ce type. Les principaux risques qui planent sur l'économie mondiale sont effectivement de cette nature. Une sortie sans accord du Royaume-Uni de l'UE ou une rapide escalade des tensions commerciales avec les États-Unis provoquerait en effet un choc pour l'ensemble de l'économie européenne. Dans ces cas-là, une baisse de taux de la BCE constituerait une réponse appropriée. C'est d'ailleurs le message que la BCE a voulu transmettre dans la dernière mise à jour de sa "forward guidance". Mais il n'est pas certain que les marchés aient correctement compris ce message. Ceux-ci semblent en effet plutôt estimer qu'une nouvelle dégradation conjoncturelle dans la zone euro justifierait à elle seule un abaissement des taux de la BCE.

Croire qu'une baisse de taux permettra de redonner des couleurs à une économie qui tourne au ralenti relève d'une douce illusion. On peut en effet douter de l'effet stimulant que pourrait encore avoir un nouvel assouplissement dans la situation actuelle en zone euro. La faiblesse actuelle des taux stimule clairement les investissements des entreprises et des ménages et soutient par conséquent la création d'emplois et la croissance économique. Mais une telle politique implique également des effets secondaires qui, en résumé, perturbent le fonctionnement normal des marchés et pourraient avoir des conséquences néfastes sur le long terme (bulles spéculatives, crise des dettes...). Abuser de cet instrument comporte donc des risques. L'économie européenne progresse d'ailleurs toujours à un rythme convenable. Les baisses de taux peuvent également aider l'économie à réaliser un atterrissage en douceur en fin de cycle conjoncturel, mais ce scénario n'est pas encore d'actualité dans la zone euro.

Ce scénario est en revanche bel et bien d'actualité aux États-Unis. Pour la Fed, un baisse progressive des taux est économiquement justifiée. Après un long cycle d'expansion économique, la croissance aux États-Unis est en effet sur le point de connaître un ralentissement. L'économie américaine montre des signes de plus en plus clairs de surchauffe. Un accompagnement monétaire paraît donc approprié dans ces conditions, surtout si l'on ajoute à cela les tensions internationales.

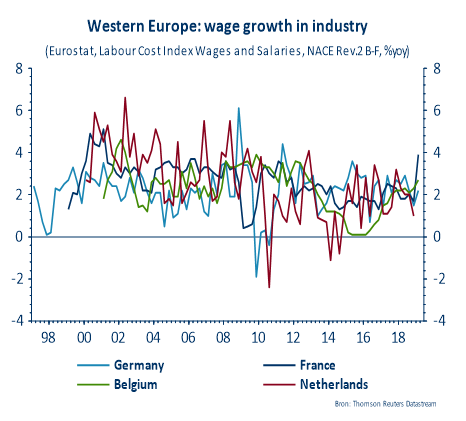

Dans la zone euro, il s'agit donc surtout de faire preuve de patience. Si aucun grand choc économique ne survient, l'économie européenne pourrait continuer à croître progressivement. La croissance restera cependant modeste à cause du ralentissement mondial et des incertitudes causées par les facteurs de risque. Mais même malgré cet environnement externe plus défavorable, nous constatons que la croissance des salaires est en train de s'accélérer en Europe (cf. graphique). Cela prouve que le cycle européen reste orienté à la hausse. Cela finira par soutenir aussi l'inflation. La patience est mère de toutes les vertus.

Salaires en Europe