Powell garde (provisoirement) le cap

La Réserve fédérale américaine a, comme prévu, laissé son taux directeur inchangé hier (2,25%/2,50%). Elle a en revanche abaissé le taux appliqué sur les réserves que les banques conservent chez elle (-5pb), mais cette intervention est de nature purement technique.

Avant l'annonce de la décision, le marché s'attendait à ce que la banque adopte une posture accommodante. Les taux et le dollar s'étaient donc repliés. Un mouvement encore renforcé par les données publiées avant la communication de la Fed. Le caractère sélectif de la réaction du marché mérite ici d'être souligné. Le solide rapport ADP sur le marché du travail (275 000 nouveaux emplois dans le secteur privé) n'a ainsi eu aucun impact, alors que la forte chute de l'indicateur ISM de confiance dans l'industrie manufacturière a fait baisser les taux et le dollar.

Le communiqué de presse de la Fed semblait donner raison au marché dans son "positionnement accommodant sélectif". Si la banque n'a pratiquement rien changé dans sa déclaration, elle a tout de même reconnu que l'inflation de base était désormais, comme l'inflation générale, (clairement) inférieure à l'objectif de 2%. Dans ces conditions, les taux et le dollar ont encore reculé d'un cran. Et les investisseurs en actions se sont par conséquent sentis confortés dans leur espoir que la Fed viendrait à la rescousse de la croissance en procédant à un abaissement de taux préventif. Ce qui a poussé le S&P 500 à tester le sommet historique déjà atteint plus tôt dans la journée.

Le marché a cependant été trop vite en besogne. Dans un style qui lui est propre, le président de la Fed, Jerome Powell, a en effet fait passer un message on ne peut plus clair: il n'y a, à l'heure actuelle, aucune raison d'ajuster les taux, que ce soit dans un sens ou dans l'autre. La croissance de l'emploi et des salaires montre notamment que l'économie américaine se porte toujours bien. La Fed estime donc que le recul de l'inflation est temporaire et que celle-ci pourra se normaliser sans aucune intervention de sa part. Après cette déclaration, toutes les questions visant à savoir dans quel sens la politique de la banque allait évoluer ont été savamment éludées. Powell a répété (comment pourrait-il en aller autrement?) que la Fed ne se laissait pas influencer par les politiques (Trump veut un abaissement des taux). Par ailleurs, la banque centrale ne craint pas non plus d'excès sur les marchés (notamment les bourses) en cas de politique éventuellement trop souple. Rien de neuf sous le soleil donc. Ceux qui avaient tablé sur le fait que Powell et ses collègues ouvrent la porte à une éventuelle baisse des taux ont donc été contraints de revoir leur copie. Les taux et le dollar sont repartis à la hausse. Et la flambée record des bourses américaines s'est heurtée à des prises de bénéfices.

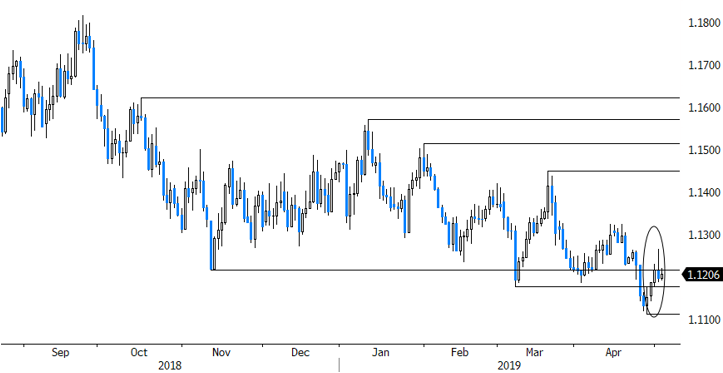

À court terme, les marchés ne doivent donc pas trop attendre de Powell & Co. Nous ne pouvons cependant pas nous défaire de l'idée que le marché pourrait encore réagir de façon asymétrique. En cas de chiffres décevants, les appels en faveur d'une baisse de taux pourraient rapidement refaire surface. En revanche, il faudra probablement que les chiffres restent solides pendant longtemps pour que le marché renonce à son espoir de taux plus bas. Pour la paire EUR/USD, l'actualité dans la zone euro est évidemment aussi importante. Mais à court terme, il est plus probable que la monnaie américaine perde le soutien des taux. Le cours EUR/USD s'est récemment replié sous la zone technique de 1,1177/87, mais sans réellement convaincre. La paire de devises se maintient également aux alentours de 1,12 après la sortie de Powell. Le dollar a clairement des difficultés. EUR/USD 1,1110 constitue un (premier) niveau de support solide. La prochaine échéance importante aura lieu demain, avec la publication des payrolls et de l'ISM américain.

Figure - EUR/USD: la sortie de Powell hier n'aide pas le dollar.