Toujours pas de baisse de taux de la RBA (pour le moment?)

Ce matin, la banque centrale australienne (RBA) a annoncé sa décision en matière de politique monétaire. Beaucoup de "grandes" banques centrales de pays développés ont, ces dernières semaines, opté pour une posture plus accommodante. Même les voisins néo-zélandais ont opéré un virage en ce sens le mois passé. La RBA allait-elle aussi suivre le mouvement?

Comme prévu, la RBA a laissé son taux directeur inchangé à 1,5%. Cela fait des années qu'elle préfère maintenir une politique trop souple plutôt qu'une politique trop restrictive. Pourtant, l'Australie a été relativement épargnée par la crise et n'a enregistré aucun trimestre de croissance négative depuis début 2013. Sachant tout cela, on était en droit de se demander si la RBA allait à son tour ouvrir la porte à une injection monétaire. La réponse à cette question est plutôt nuancée.

Après un dernier trimestre de 2018 décevant (0,2% en glissement trimestriel, 2,3% en glissement annuel), la RBA est devenue plus prudente dans ses prévisions de croissance. Si elle tablait encore sur un taux d'environ 3% pour 2019 en mars, elle préfère aujourd'hui ne plus s'avancer sur un chiffre concret. La banque centrale ne semble néanmoins pas exagérément pessimiste vis-à-vis de la croissance économique mondiale. Elle a également pris acte des mesures prises par la Chine pour soutenir la croissance. La RBA demeure en outre positive par rapport au marché du travail australien. Le recul du chômage (4,9%) et la progression de l'emploi devraient, à terme, pousser l'inflation en direction de l'objectif (entre 2 et 3%), même si l'expérience (récente) montre que cela sera tout sauf évident. La banque continue de pointer les risques que font peser la faible croissance des revenus disponibles et le spectre d'une correction sur le marché immobilier sur les dépenses des ménages. Nous avons toutefois l'impression que la RBA est un peu moins préoccupée par l'éventualité d'un ralentissement (nécessaire) désordonné sur le marché immobilier. Elle s'attend toujours à ce que l'inflation de base grimpe à 2% cette année et à 2,25% l'année prochaine. Dans sa conclusion, elle a ajouté qu'elle mettrait tout en œuvre pour soutenir la croissance et pour pousser l'inflation vers son objectif, sans pour autant évoquer formellement la possibilité d'une baisse de taux.

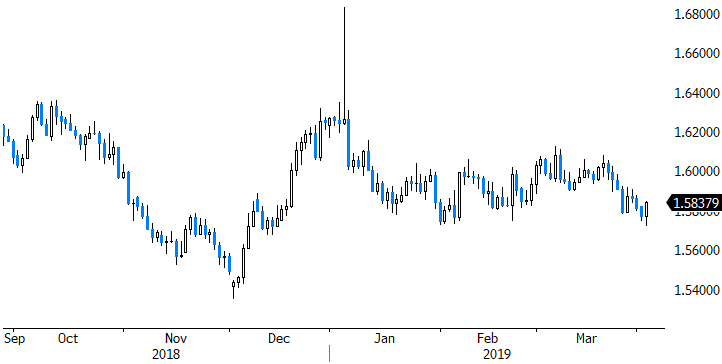

Le dollar australien a perdu un peu de terrain après l'annonce de la décision de la RBA. Selon nous, cette évolution est au moins autant due au marché qu'au communiqué de la banque centrale. Le marché évalue désormais la probabilité d'une baisse de taux cette année à 78%. Nous avons néanmoins l'impression que la banque ne voudra pas puiser dans son arsenal monétaire trop rapidement. Notamment parce que le marché a déjà fait une partie du travail de la RBA. Les conditions monétaires se sont en effet déjà fortement assouplies, avec des rendements obligataires à un plancher historique dans le pays. La RBA attendait probablement aussi d'en savoir plus sur le budget, qui vient juste d'être publié. À l'approche des élections (peut-être déjà en mai), le gouvernement a d'ores et déjà annoncé de nouvelles mesures de soutien budgétaires. Cela pourrait aussi convaincre la banque centrale de ne pas encore utiliser ses munitions.

Nous sommes et restons positifs vis-à-vis du dollar australien dans une perspective à long terme. La RBA a pour habitude de mener une politique un peu trop accommodante plutôt qu'une politique un peu trop restrictive. En outre, les taux (réels) australiens restent bas pour un pays avec un déficit extérieur structurel. À court terme, force est néanmoins de constater que la RBA se montre plutôt prudente. Dans ces conditions, le dollar australien ne devrait plus perdre de terrain à court terme, surtout vis-à-vis de l'euro, qui est également à la peine.

Figure - EUR/AUD: juste milieu entre "faiblesse" et "posture accommodante"?