Les liquidités accrues influencent-elles le marché résidentiel européen?

En théorie, des liquidités supplémentaires sur les marchés peuvent entraîner une hausse des prix des logements par différents biais. Ainsi, des crédits peuvent être contractés à des conditions plus avantageuses et un plus grand nombre de ménages peut y avoir accès. Cet effet peut encore être renforcé par la hausse des prix des logements qui est provoquée par l'augmentation de la demande de biens immobiliers et accroît la garantie pouvant être utilisée pour un crédit. Une activité économique plus vigoureuse, due aux liquidités disponibles, peut également entraîner une hausse des loyers, ce qui dope à nouveau les prix des logements. La figure 1 illustre l'évolution de la monnaie centrale et de la masse monétaire au sens large dans la zone euro. Dans cet article, nous nous demanderons dans un premier temps si l'augmentation récente de la monnaie centrale (M0), due à l'assouplissement quantitatif de la BCE, peut entraîner une surévaluation du marché résidentiel dans la zone euro. Ensuite, nous comparerons l'augmentation de la masse monétaire au sens large (M3) durant l'année écoulée par rapport à l'année précédant 2008. Nous terminerons avec la question de savoir si le marché résidentiel peut être considéré comme surévalué dans la zone euro.

Marché résidentiel et monnaie centrale

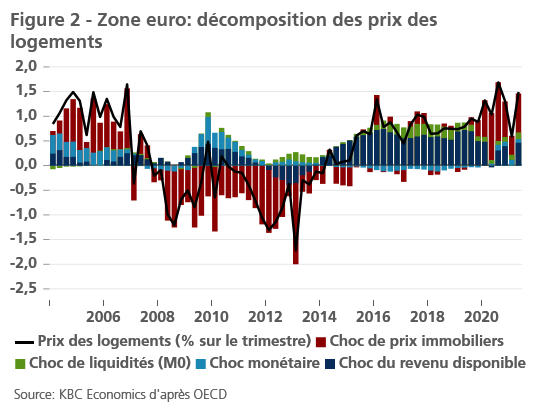

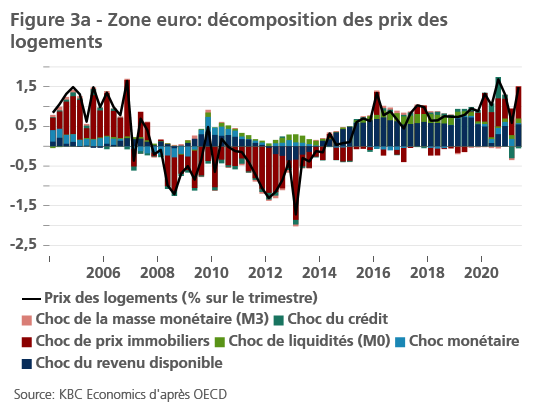

Dans la figure 2, nous identifions, sur la base d'un modèle BVAR structurel, plusieurs 'chocs' économiques ou événements imprévisibles qui exercent une influence positive ou négative sur la hausse des prix des logements dans la zone euro. Nous examinerons aussi plus loin comment les mêmes chocs peuvent affecter la masse monétaire au sens large M3.

Mais concentrons-nous d'abord sur les conséquences de la récente augmentation de la monnaie centrale (ou base monétaire ou M0).

Un choc au niveau du revenu disponible (bleu foncé) stimule la demande de biens immobiliers, dont les prix vont donc en augmentant. La contribution des chocs monétaires est indiquée en bleu clair. Des taux courts plus bas que prévu entraînent une diminution du coût des crédits et une hausse de la demande de biens immobiliers (dont les prix grimpent) et d'autres biens durables, ce qui accroît aussi la demande d'argent. L'impact des chocs de prix immobiliers est indiqué en rouge. Ces chocs peuvent être associés à d'autres facteurs qui dopent la demande et le prix des biens immobiliers, en plus des facteurs macroéconomiques fondamentaux habituels. Ils vont souvent de pair avec une sous-évaluation ou surévaluation du marché résidentiel. Ils provoquent une hausse des prix des logements et, partant, de la capacité d'emprunt des propriétaires, ce qui peut accroître la demande de crédits et donc la masse monétaire. Un choc de liquidités (représenté en vert), provoqué par les récents programmes d'achat de la BCE, mesure la mesure dans laquelle les liquidités supplémentaires sur le marché provoquent des effets de prix supplémentaires sur le marché résidentiel, indépendamment des taux.

Comme nous l'avons déjà mentionné dans l'introduction, il existe des raisons théoriques de s'attendre à un impact des chocs de liquidités sur la hausse des prix des logements. Même si la contribution d'autres chocs est relativement plus importante, les chocs de liquidités ont bel et bien un impact sur la hausse des prix des logements. La figure 2 illustre l'impact des différents chocs sur la hausse des prix des logements. Cependant, si nous calculons les effets cumulatifs sur les prix des logements, nous obtenons une contribution totale des chocs de liquidités d'environ 2% sur la période 2020-2022, ce qui est comparable à l'effet cumulatif de l'augmentation de l'agrégat monétaire M0 en 2015-2017. Ce calcul part du principe qu'il n'y a pas d'autres chocs de liquidités que ceux déjà observés cette année et l'an passé.

Marché résidentiel et masse monétaire au sens large

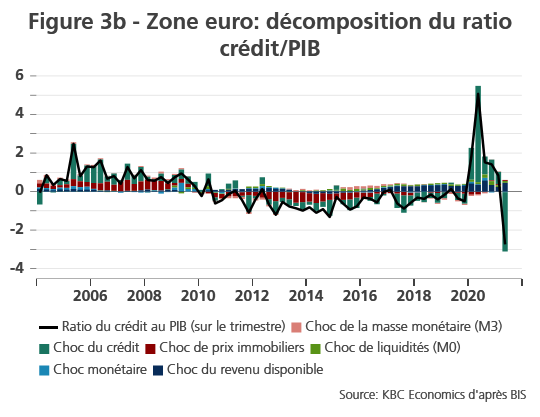

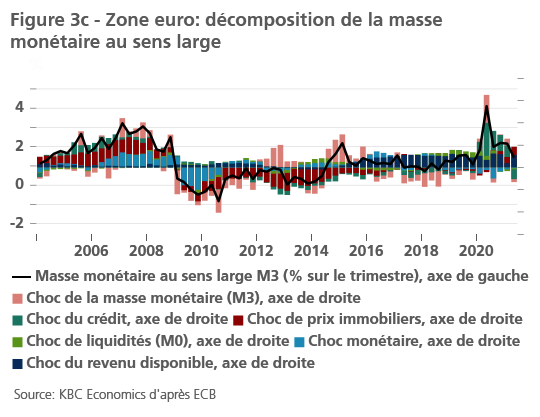

La formation de la bulle immobilière avant 2008 est allée de pair avec une augmentation de la masse monétaire au sens large. Faut-il donc s'inquiéter de la récente augmentation de l'agrégat monétaire M3, comme le montre la figure 1? Pour analyser la situation, nous ajoutons deux variables à notre modèle, à savoir le crédit total accordé au secteur privé non financier en pourcentage du PIB et la masse monétaire au sens large M3. Nous observons que la croissance des crédits (figure 3b) pendant les années précédant 2008 a été fortement tirée par des chocs de prix immobiliers, que nous associons à une sous-évaluation ou surévaluation du marché résidentiel. Même constat pour l'agrégat monétaire M3. Les chocs de prix immobiliers (en rouge) sont en grande partie responsables de la croissance de la masse monétaire M3 dans les années précédant 2008. Ce sont donc les chocs de prix immobiliers qui sont à l'origine de la hausse de la masse monétaire et non l'inverse. Les corrélations entre les prix des logements et l'agrégat monétaire M3 montrent que le prix des logements est la variable principale. L'important choc du crédit que nous avons connu durant l'année écoulée et qui a également été en grande partie responsable de l'augmentation de la masse monétaire au sens large, n'a eu qu'un impact limité sur les prix des logements. Nous pouvons donc en conclure que l'augmentation de la masse monétaire M3 peut être due à plusieurs chocs économiques. La cause de la hausse actuelle de la masse monétaire M3 est différente de celle identifiée avant 2008. Elle n'est pas symptomatique d'une surévaluation du marché résidentiel.

Le marché résidentiel est-il surévalué?

Le marché résidentiel dans la zone euro est très hétérogène. Le fait de parler de sous-évaluation ou surévaluation risque de masquer des différences. Nous observons néanmoins des chocs de prix immobiliers en 2020 et au premier semestre 2021 sur les figures 2 et 3a. Ces variations de prix des logements dans la zone euro ne peuvent donc pas être expliquées par des chocs fondamentaux sur le marché résidentiel et peuvent donc indiquer une surévaluation croissante. Durant les années précédentes, la forte hausse des prix immobiliers était pourtant en grande partie due à des facteurs fondamentaux économiques.

Il convient toutefois de nuancer ces propos. Ce modèle simple, conçu pour mesurer les effets des chocs de liquidités sur le marché résidentiel, n'inclut pas toutes les variables fondamentales. Nous pouvons donc difficilement considérer ce choc de prix immobilier comme une surévaluation. Nous devons en outre tenir compte du caractère unique de la crise sanitaire. Dans ce modèle, des chocs négatifs au niveau du revenu disponible ont été observés à chaque vague épidémique. L'impact de ces chocs s'est toutefois révélé comme prévu de courte durée par rapport aux chocs historiques de même type. En d'autres termes, pourquoi les prix des logements devraient-ils s'adapter à des baisses inattendues du revenu disponible dans un marché fonctionnant efficacement, comme ils l'ont fait dans le passé, sachant que ces baisses sont de courte durée? Une vigoureuse reprise économique, combinée à un environnement de taux durablement favorable, pourrait éliminer la surévaluation dans les années à venir. En revanche, il s'agira d'ouvrir l'oeil si les prix de l'immobilier enregistrent une progression plus marquée que ne le justifient les chocs économiques fondamentaux.

Comme indiqué dans le rapport de marché KBC du 21 septembre (https://www.kbc.com/fr/economics/publications/marktrapport661.html), les modèles d'évaluation de la BCE montrent également une augmentation de la surévaluation des marchés résidentiels. La surévaluation dans la moitié des pays de l'UE a même augmenté de 10% ou plus au premier trimestre 2021 par rapport au premier trimestre 2020. La BCE a réitéré son avertissement dans sa Revue de stabilité financière de novembre. Dans son dernier Rapport sur la stabilité financière mondiale, le FMI constate que le cinquième percentile de la distribution de la croissance des prix des logements est passé de -6% à -14% pour les pays développés par rapport aux années pré-Covid. En d'autres termes, la probabilité d'une correction a augmenté. La remarque sur la spécificité du choc provoqué par la crise sanitaire peut toutefois aussi être faite pour ces modèles.