Des vents contraires soufflent sur le marché immobilier belge

Résumé

Le marché belge du logement a continué à bien se porter ces dernières années malgré les crises successives. Néanmoins, un affaiblissement de l’activité d’achat et de construction a été perceptible au cours des derniers trimestres. Ce phénomène s’inscrit dans un contexte de hausse des taux d’intérêt et s’accompagne d’une dynamique de croissance annuelle des prix des logements plus faible. Associée à une forte croissance du revenu nominal des ménages (conséquence d’une inflation élevée, d’une indexation automatique et d’une forte création d’emplois), la dynamique moins exubérante des prix de l’immobilier a exercé une pression à la baisse sur la surévaluation du marché belge de l’immobilier. Cette pression a été compensée par une pression à la hausse due à l’augmentation des taux d’intérêt. Dans l’ensemble, la surévaluation, estimée à partir d’un modèle économétrique, est restée comprise entre 10 et 15 % environ. Le taux d’endettement des ménages a continué à augmenter ces dernières années, bien que cette tendance semble s’être inversée récemment. Les vents contraires sur le marché du logement entraîneront probablement une nouvelle décélération du taux de croissance des prix nominaux en 2023-2024. Étant donné que l’inflation générale reste relativement élevée, cela implique une baisse des prix de l’immobilier en termes réels.

1. Activité sur le marché du logement

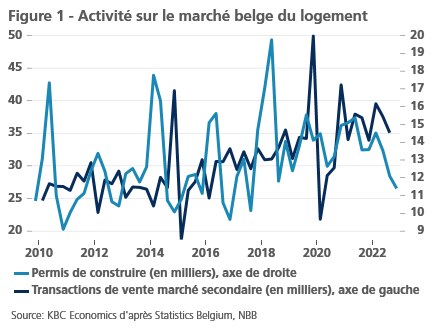

Malgré une période difficile marquée par la crise pandémique, la crise ukrainienne et la crise énergétique, le marché belge du logement s’est encore très bien comporté au cours des trois dernières années. Tant le nombre de transactions de vente sur le marché secondaire des logements existants que le nombre de permis de construire sur le marché primaire des nouvelles constructions sont restés à un niveau relativement élevé (figure 1). Si les deux ont été volatiles, c’est en dehors de facteurs liés à la crise, tels que les mesures de confinement pendant la pandémie, et également en raison des changements d’activité résultant d’interventions politiques, notamment la suppression de la prime au logement début 2020 et la réduction des droits d’enregistrement début 2022 en Flandre. L’intérêt soutenu pour l’immobilier s’est également reflété dans d’autres indicateurs. Par exemple, le nombre d’agents immobiliers agréés a encore augmenté régulièrement ces dernières années pour atteindre actuellement environ 11 000. L’indicateur de confiance de la Commission européenne, qui mesure l’intention des Belges d’acheter ou de construire une maison, a également atteint un nouveau sommet.

Le maintien d’une forte activité sur le marché du logement est principalement dû à des fondamentaux macroéconomiques favorables. Par exemple, l’environnement de taux d’intérêt jusqu’à récemment bas a soutenu la demande de logements de manière substantielle, y compris de la part des investisseurs qui achètent des propriétés pour les louer ou pour en faire des résidences secondaires. Le fait que le marché du travail ait bien résisté pendant les années de crise a également joué un rôle important. Le taux de chômage n’a que légèrement augmenté, passant d’une moyenne de 5,4 % en 2019 à 6,3 % en 2021, avant de redescendre à 5,6 % en 2022. Entre fin 2019 et fin 2022, 182 000 emplois nets ont été créés en Belgique, soit une croissance de 3,7 %. L’intervention massive des pouvoirs publics, tant pendant la pandémie que pendant la crise énergétique, et l’indexation automatique des salaires et des prestations sociales ont également soutenu les revenus. Le revenu disponible réel des ménages belges a continué à croître en 2020 et 2021 et n’a diminué que marginalement en 2022, dans un contexte d’inflation galopante.

Cette situation globalement encore favorable ne change rien au fait qu’en 2022, les signes d’un ralentissement du marché immobilier belge se sont multipliés. Par exemple, l’indicateur mentionné précédemment, qui mesure l’intention des Belges d’acheter ou de construire une maison, a suivi une tendance à la baisse depuis le milieu de l’année 2021. Le refroidissement s’est d’abord reflété sur le marché primaire de la construction neuve, avec une baisse des permis de construire et des investissements effectifs dans la construction d’une part, et un affaiblissement de la demande attendue par les entreprises de construction d’autre part. Selon les données des comptes nationaux, les investissements en construction des ménages ont diminué au cours des trois derniers trimestres de 2022. Au quatrième trimestre, ils étaient inférieurs de 5 % à ceux du premier trimestre. Selon le baromètre conjoncturel de la BNB, l’évaluation des commandes en cours dans la construction, bien qu’également en baisse depuis le printemps 2022, se maintient encore assez bien. En revanche, l’évolution attendue de la demande future s’est effondrée. Le marché secondaire des logements existants se refroidit également. Selon les chiffres de la Fédération des notaires, 10,5 % de logements en moins ont été vendus au cours des deux premiers mois de 2023 par rapport à la même période en 2022.

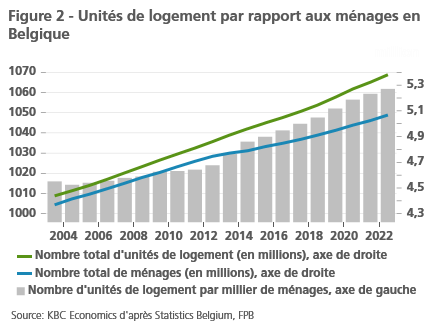

Bien que l’activité de construction ait ralenti, le nombre d’unités de logement disponibles a continué d’augmenter plus que le nombre de ménages en 2022 (figure 2). Cela suggère que l’offre de logements en Belgique s’est bien adaptée aux tendances démographiques, et donc au besoin de logements. L’augmentation du ratio unités de logement/ménages, qui s’est produite principalement depuis 2014, s’explique en partie par l’augmentation du nombre de résidences non principales, y compris les résidences secondaires et les chambres d’étudiants. Mais elle reflète probablement aussi le fait que la pénurie de logements qui prévalait localement s’est (partiellement) dissipée et pourrait se transformer en une offre excédentaire de logements ici et là.

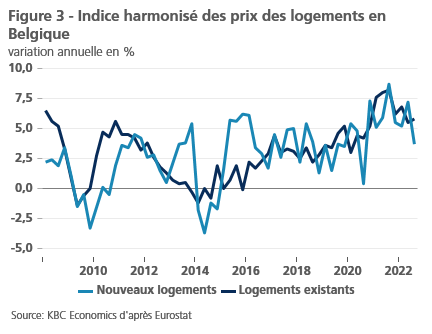

Les signes récents de ralentissement de l’activité sur le marché belge du logement se sont accompagnés d’une dynamique de croissance annuelle des prix des logements plus faible. Cette dernière a culminé ces dernières années à 8,2 % au troisième trimestre 2021, selon l’indice des prix des logements résidentiels de Statbel. Il s’agit des chiffres harmonisés des prix des logements existants et neufs fournis à Eurostat par Statbel, ajustés pour tenir compte des variations de prix dues à des changements dans les caractéristiques du bien vendu. Depuis le pic, la croissance annuelle des prix est tombée à 5,4 % au troisième trimestre 2022 (le dernier chiffre disponible au moment de la rédaction de ce rapport). L’affaiblissement de la dynamique des prix s’est produit tant pour les logements existants que pour les logements neufs (figure 3). Pour l’ensemble de l’année 2021, la croissance des prix des logements était encore de 7,1 % par rapport à l’année précédente. En 2022, cette croissance devrait être ramenée à environ 5,3 %.

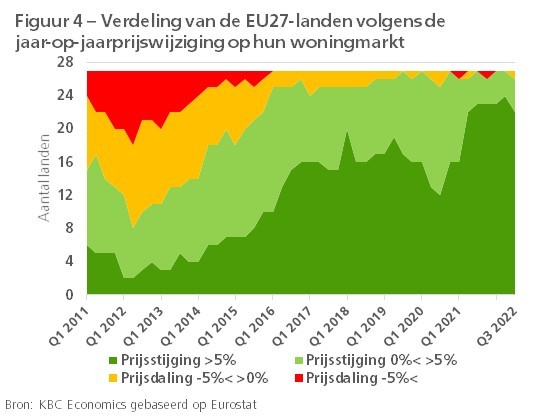

Par rapport à l’ensemble de l’Union européenne, la croissance des prix de l’immobilier en Belgique a été un peu plus faible ces dernières années, le récent affaiblissement de la dynamique des prix s’étant manifesté un peu plus tôt. Dans l’UE27, la croissance annuelle des prix a culminé à 10,4 % au premier trimestre 2022, soit deux trimestres plus tard qu’en Belgique, avant de ralentir à 7,4 % au troisième trimestre 2022. Le ralentissement a été assez généralisé : au troisième trimestre 2022, la dynamique de croissance annuelle a diminué dans 22 des 27 États membres, contre 13 pays au deuxième trimestre. Néanmoins, la croissance des prix au troisième trimestre était encore supérieure à 10 % dans 15 pays (figure 4). Dans la liste des 27 États, la Belgique se classe 21e au troisième trimestre 2022 avec une hausse des prix de “seulement” 5,4 %.

Le refroidissement continu du marché immobilier belge est principalement lié à la hausse des taux d’intérêt et à la crise énergétique, qui freine le pouvoir d’achat réel, bien que dans une moindre mesure que dans la plupart des autres pays européens. Pour de nombreux ménages belges, il devient de plus en plus difficile de financer leur propre logement. L’intérêt pour l’immobilier de la part des investisseurs qui, jusqu’à récemment, recherchaient des rendements dans un environnement de taux d’intérêt bas, s’amenuise également. Il y a aussi la forte augmentation du prix des matériaux de construction, qui a dépassé celle de tous les biens et services dans l’indice général des prix à la consommation (IPC) au cours de la dernière décennie. Enfin, outre les facteurs “durs” mentionnés, l’incertitude toujours considérable entourant la situation géopolitique (plus particulièrement l’évolution de la guerre en Ukraine) incite certains acheteurs ou constructeurs potentiels à reporter leur décision.

Les vents contraires sur le marché immobilier belge, combinés à une inflation générale élevée, ont eu pour conséquence que la croissance des prix nominaux des logements, qui s’est fortement ralentie mais n’a pas cessé, est restée à la traîne de l’évolution de l’IPC général depuis la fin de l’année 2021. Plus précisément, les prix réels des logements (c’est-à-dire les prix nominaux des logements corrigés de l’inflation générale de l’IPC) ont chuté de 6 % en Belgique entre le troisième trimestre de 2021 et le troisième trimestre de 2022. Il s’agit de la plus forte correction des prix réels en une seule année depuis le début des années 1980.

3. Évaluation du marché du logement

Il est intéressant de se demander dans quelle mesure la dynamique moins exubérante des prix de l’immobilier au cours des derniers trimestres a pu atténuer la surévaluation présente sur le marché belge du logement. La réponse dépend non seulement de l’évolution récente des prix, mais aussi de l’évolution de ses principaux déterminants (les “fondamentaux du marché”). Une surévaluation ou une sous-évaluation de l’immobilier se produit lorsque l’évolution des prix des logements n’est plus conforme à ce qu’indiquent ces fondamentaux. Souvent, les facteurs de la demande, tels que le revenu des ménages, les taux d’intérêt hypothécaires et la démographie, sont principalement pris en compte dans ce dernier cas. Toutefois, mesurer la surévaluation ou la sous-évaluation est une tâche délicate. Si différents chiffres circulent, c’est parce qu’il existe différentes mesures qui ne sont pas toutes aussi complètes.

Par exemple, le ratio prix/revenu est une mesure simple qui relie l’évolution des prix de l’immobilier à celle du revenu disponible des ménages. Le raisonnement est que ce revenu est nécessaire pour constituer une somme d’argent en tant que fonds propres lors de la souscription d’un prêt hypothécaire, mais surtout pour fournir une capacité de remboursement suffisante. La valeur actuelle du ratio est comparée à sa moyenne de long terme, supposée correspondre à un niveau d’équilibre. Lorsque le ratio dépasse trop fortement sa moyenne de long terme, cela indique que la capacité des ménages à financer un logement est compromise. Ainsi calculé, le marché du logement est toujours bien surévalué (56 %) au troisième trimestre 2022, mais moins qu’à la fin de 2021 (64 %) (figure 5). Le recul de la mesure depuis la fin de 2021, outre la dynamique plus faible des prix, est lié au fait que les revenus nominaux des ménages ont fortement augmenté parallèlement à l’inflation générale élevée par le biais de l’indexation automatique des salaires et des prestations sociales.

Outre le revenu, l’accessibilité à la propriété dépend de l’évolution des taux d’intérêt hypothécaires. Ceux-ci déterminent la charge de remboursement et donc la capacité d’emprunt des acheteurs. Si l’on corrige le rapport prix/revenu pour tenir compte des intérêts, on obtient l’accessibilité ajustée aux intérêts. Ce dernier compare l’annuité qu’un créancier hypothécaire doit payer (remboursement du capital et intérêts) au revenu disponible. Plus l’annuité et le revenu divergent, plus il est difficile de financer un logement. Comme pour le ratio prix/revenu, cette mesure étendue est exprimée en pourcentage d’écart par rapport à sa moyenne à long terme. Étant donné que la tendance à la forte baisse des taux d’intérêt a soutenu l’accessibilité financière, la surévaluation quantifiée de cette manière est beaucoup plus faible, à savoir 17 % au troisième trimestre 2022 (figure 5). Récemment, la mesure a été soumise à des forces opposées, ce qui explique ses fluctuations. D’une part, le ralentissement de la dynamique des prix de l’immobilier et la forte croissance des revenus nominaux ont fait baisser la mesure. D’autre part, la hausse amorcée des taux d’intérêt a exercé une pression à la hausse sur la mesure.

L’évaluation du marché du logement est également souvent abordée à partir d’un modèle économétrique. On recherche ainsi une relation d’équilibre mathématique à long terme entre les prix des logements et leurs fondamentaux. Outre le revenu des ménages et les taux d’intérêt hypothécaires, il s’agit généralement de données démographiques (nombre de ménages) et de changements dans les caractéristiques structurelles du marché du logement (telles que les taxes foncières). La mesure dans laquelle l’évolution effective des prix s’écarte de la valeur d’équilibre calculée par le modèle (c’est-à-dire le terme d’erreur dans l’équation de régression) peut alors être considérée comme une mesure de la surévaluation. La BCE et la BNB, entre autres, utilisent de tels modèles, avec des résultats variables. Le modèle de la BCE, qui est assez rudimentaire, indique même une sous-évaluation de 8 % au troisième trimestre 2022. Selon le modèle de KBC Economics, qui est similaire à celui de la BNB et qui tient compte de l’évolution des impôts fonciers, la surévaluation s’élève à 12,5 % au troisième trimestre 2022 (figure 5). Comme l’accessibilité corrigée des intérêts, la mesure du modèle a également été soumise à des forces opposées au cours des derniers trimestres.krachten.

4. Situation d’endettement et marché hypothécaire

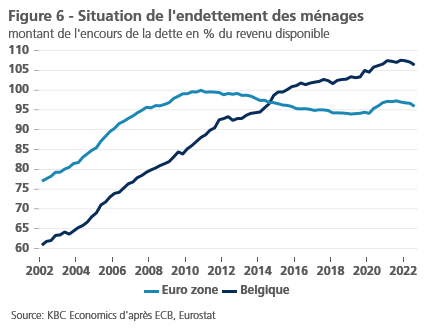

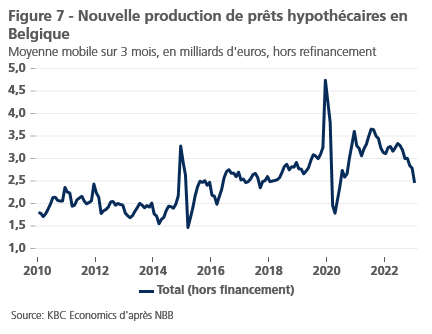

Outre la mesure de la surévaluation, le risque sur le marché du logement est généralement considéré du point de vue de l’évolution de l’endettement des ménages. La Belgique est l’un des pays européens où la dette hypothécaire a le plus augmenté au cours de la dernière décennie. Rapporté à leur revenu disponible, l’endettement total des ménages belges, principalement composé de prêts hypothécaires, est supérieur à la moyenne de la zone euro depuis 2015. Le taux d’endettement a également continué à augmenter ces dernières années, bien que la tendance semble s’inverser au cours des derniers trimestres. Au troisième trimestre 2022, il a atteint un niveau élevé de 107 % en Belgique, contre 96 % dans la zone euro (figure 6). Parallèlement à l’affaiblissement de l’activité d’achat et de construction sur le marché du logement, le nombre de nouveaux prêts hypothécaires accordés a également diminué depuis l’été 2021 (figure 7).

Non seulement l’endettement des ménages a structurellement augmenté, mais une partie non négligeable de cet endettement concerne encore des prêts à haut risque. La situation dans ce domaine s’est toutefois améliorée ces dernières années. Les chiffres de la BNB (Rapport sur la stabilité financière et Rapport annuel 2022) montrent, entre autres, une diminution de la part des prêts avec un ratio prêt/valeur élevé (LTV supérieur à 90%) ainsi qu’une évolution stable de la part des prêts avec un ratio service de la dette/revenu élevé (DSTI supérieur à 50%).1 Néanmoins, récemment, la charge de remboursement des nouveaux prêts hypothécaires a considérablement augmenté, de même que les fonds propres moyens que les acheteurs investissent lors de l’achat. Certains groupes ayant contracté des prêts hypothécaires restent vulnérables. C’est notamment le cas des ménages à faibles revenus, y compris les célibataires avec enfants, pour lesquels un taux d’endettement élevé est plus fréquent. Au cours de l’année écoulée, de plus en plus d’acheteurs et de constructeurs ont également opté pour des prêts hypothécaires à plus long terme afin de réduire les remboursements mensuels. Du côté positif, le nombre de défaillances sur le marché hypothécaire reste historiquement bas, ce qui s’explique en grande partie par le bon fonctionnement du marché de l’emploi.

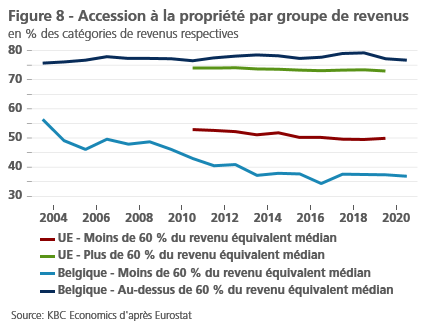

La hausse des taux d’intérêt accentue la dualité qui existe depuis un certain temps sur le marché belge du logement. La combinaison d’un crédit plus cher et de prix immobiliers élevés, après les fortes augmentations des dernières décennies, signifie qu’il est devenu plus difficile, voire impossible, pour un plus grand nombre de ménages d’acquérir leur propre logement à un prix abordable. C’est particulièrement le cas dans les régions chères, et plus spécifiquement à Bruxelles et dans les grandes villes flamandes. Les ménages y dépendent de plus en plus du marché locatif. D’autre part, il existe un autre groupe de ménages, encore suffisamment important, qui peut et veut encore acheter un bien immobilier parce qu’il en a les moyens. Dans les catégories d’âge les plus jeunes, il s’agit principalement de familles bénéficiant du soutien financier de leurs (grands-)parents. La dualité du marché du logement se reflète dans le fait que l’accession à la propriété parmi les groupes à faibles revenus a chuté au cours des deux dernières décennies (bien qu’il y ait eu une certaine stabilisation au cours des dernières années) et qu’elle est nettement inférieure à la moyenne européenne (figure 8).

5. Perspectives et conclusions

La dualité croissante n’est pas une bonne chose pour la stabilité du marché du logement. Ce dernier est assez fragile et, par exemple, si les taux d’intérêt continuent à augmenter fortement, la situation pourrait potentiellement entraîner une (forte) correction des prix nominaux. Étant donné le lien étroit entre le marché immobilier et l’activité économique, cela pourrait avoir un impact sur l’économie en général. Il n’est pas certain que les vents contraires qui soufflent conduisent à une correction du marché du logement. En effet, l’évolution des prix dépend de plusieurs facteurs, pour lesquels il est difficile de faire une prédiction précise. La question de savoir si et surtout dans quelle mesure les taux d’intérêt vont continuer à augmenter est sans aucun doute le facteur le plus important. Il est probable que les taux d’intérêt à long terme, qui déterminent les taux hypothécaires, continueront à augmenter pendant un certain temps encore, dans le sillage de la poursuite d’une politique monétaire restrictive visant à lutter contre une inflation toujours élevée. Cette situation va encore éroder l’accessibilité à l’immobilier et entraîner une baisse de la demande d’investissements immobiliers. D’un autre côté, la crise ukrainienne et énergétique semble peser moins sur l’activité économique que prévu. Une récession est évitée, les revenus nominaux augmentent parallèlement à l’inflation et la création d’emplois reste positive.

Par conséquent, KBC Economics suppose que les prix nominaux des logements continueront à augmenter en 2023 et 2024, bien qu’à un rythme encore plus lent. Plus précisément, nous prévoyons que les prix de l’immobilier belge augmenteront en moyenne de 2,5 % en 2023 et de 2,0 % en 2024. Corrigé de l’inflation générale attendue pour ces deux années, cela représente encore une baisse réelle des prix de l’immobilier. Ce scénario modéré pour les prix de l’immobilier en Belgique n’est pas seulement attendu, il est aussi souhaitable. Un “atterrissage en douceur” du marché, après les années d’euphorie, n’est pas une mauvaise chose pour éviter que la surévaluation du marché immobilier belge, qui reste actuellement dans les limites, n’augmente trop.

Le fait que le marché, dans un contexte de hausse des taux d’intérêt, ne se soit pas refroidi plus fortement qu’il ne l’a fait au cours des derniers trimestres peut s’expliquer de plusieurs manières. La tendance à la hausse des taux d’intérêt a peut-être simplement incité les acheteurs intéressés à agir rapidement pour anticiper des taux encore plus élevés. Il est également possible que les acheteurs soient restés actifs, mais qu’ils aient acheté un bien dans un endroit un peu moins favorable ou de moindre qualité. Dans les années à venir, l’efficacité énergétique des maisons deviendra un facteur de plus en plus déterminant pour le prix des maisons, en plus de leur emplacement. Par conséquent, la différence de prix entre les maisons économes en énergie et celles qui ne le sont pas s’accentuera. Ce faisant, il est même probable que les maisons énergivores verront leur prix nominalement corrigé. Après tout, le gouvernement a décidé que les acheteurs de ces maisons devront les rénover. Les acheteurs tiendront déjà compte d’un budget de rénovation lorsqu’ils fixeront le prix qu’ils souhaitent offrir, en prenant en considération les matériaux nettement plus coûteux à rénover.

1Le ratio prêt/valeur est le rapport entre le montant emprunté et le prix d’achat du bien immobilier. Le ratio service de la dette/revenu fait référence à la charge de la dette par rapport au revenu disponible des ménages.