Tegenwind steekt op voor de Belgische woningmarkt

- 1. Activiteit op de woningmarkt

- 2. Recente prijsontwikkeling

- 3. Waardering van de woningmarkt

- 4. Schuldenpositie en kredietmarkt

- 5. Vooruitblik en afrondende beschouwing

Lees de publicatie hieronder of klik hier om de PDF te openen

Samenvatting

De Belgische woningmarkt bleef de voorbije jaren ondanks opeenvolgende crisissen nog goed presteren. De jongste kwartalen is niettemin een verzwakking van de koop- en bouwactiviteit merkbaar. Die vindt plaats tegen de achtergrond van een stijging van de rentes en gaat gepaard met een geringere jaarstijgingsdynamiek van de woningprijzen. Samen met de sterke nominale inkomensstijging bij de huishoudens (een gevolg van de hoge inflatie, automatische indexatie en stevige jobcreatie) zette de minder uitbundige woningprijsdynamiek neerwaartse druk op de overwaardering van de Belgische woningmarkt. Daar staat opwaartse druk tegenover vanwege de rentestijging. Per saldo bleef de overwaardering, benaderd vanuit een econometrisch model, tussen ruwweg 10 à 15%. De schuldgraad van de huishoudens liep de afgelopen jaren verder op, al lijkt die trend recent wel om te buigen. Allicht zal de tegenwind op de woningmarkt in 2023-2024 uitmonden in een verdere vertraging van het nominale prijsstijgingstempo. Gezien de nog relatief hoge algemene inflatie impliceert die een woningprijsdaling in reële termen.

1. Activiteit op de woningmarkt

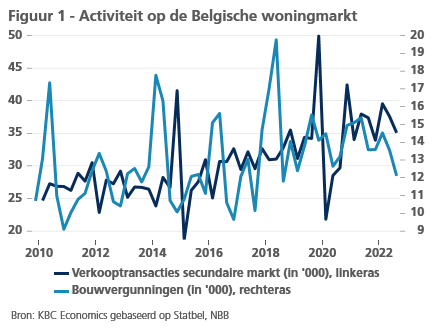

Ondanks een moeilijke periode gekenmerkt door de coronacrisis en Oekraïne- en energiecrisis presteerde de Belgische woningmarkt de voorbije drie jaren nog erg goed. Zowel het aantal verkooptransacties op de secundaire markt van bestaande woningen als het aantal bouwvergunningen op de primaire markt van nieuwbouw bleef op een vrij hoog niveau (figuur 1). Beide waren wel volatiel maar dat was los van crisisfactoren, zoals de lockdownmaatregelen tijdens de pandemie, ook te wijten aan verschuivingen in de activiteit als gevolg van beleidsingrepen, waaronder de afschaffing van de woonbonus begin 2020 en de verlaging van de registratierechten begin 2022 in Vlaanderen. De aangehouden belangstelling voor vastgoed kwam ook in andere indicatoren tot uiting. Zo nam het aantal erkende vastgoedmakelaars de afgelopen jaren nog gestaag toe tot momenteel om en bij 11.000. Ook de vertrouwensindicator van de Europese Commissie die peilt naar de intentie van Belgen om een woning te kopen of bouwen klom naar een nieuwe piek.

De aanhoudend sterke activiteit op de woningmarkt was vooral toe te schrijven aan de gunstige macro-economische fundamenten. Zo heeft de tot voor kort nog lagerenteomgeving de vraag naar woningen fors ondersteund, ook vanuit de hoek van investeerders die vastgoed kochten om te verhuren of als tweede verblijf. Ook het feit dat de arbeidsmarkt tijdens de crisisjaren goed overeind is gebleven, speelde een belangrijke rol. De werkloosheidsgraad steeg maar beperkt, van gemiddeld 5,4% in 2019 tot 6,3% in 2021, waarna die in 2022 weer afnam tot 5,6%. Tussen eind 2019 en eind 2022 kwamen er in België netto 182.000 banen bij, een groei van 3,7%. Ook de massale overheidstussenkomst, zowel tijdens de pandemie als de jongste energiecrisis, en de automatische indexering van de lonen en sociale uitkeringen stutten de inkomens. Het reëel beschikbaar inkomen van alle huishoudens samen bleef in 2020 en 2021 groeien en viel in 2022, tegen de achtergrond van een torenhoge inflatie, al bij al maar beperkt terug.

De algemeen nog gunstige situatie neemt niet weg dat er in 2022 alsmaar meer tekenen kwamen van een mindere dynamiek op de Belgische woningmarkt. Zo is de eerder vermelde indicator die peilt naar de intentie van Belgen om een woning te kopen of bouwen sinds midden 2021 neerwaarts gericht. De afkoeling kwam in eerste instantie tot uiting in de primaire markt van nieuwbouw, met enerzijds een daling van de bouwvergunningen en effectieve bouwinvesteringen en anderzijds een afzwakking van de door bouwbedrijven verwachte vraag. Volgens de Nationale Rekeningen daalden de bouwinvesteringen door de huishoudens in de drie laatste kwartalen van 2022. In het vierde kwartaal lagen zij 5% lager dan in het eerste. Volgens de NBB-conjunctuurbarometer hield de beoordeling van de actuele bestellingen in de bouw, hoewel ook dalend sinds het voorjaar van 2022, nog redelijk stand. Maar de verwachte toekomstige vraagontwikkeling kelderde wel. Ook de secundaire markt van bestaande woningen koelt af. Volgens cijfers van de Federatie van het Notariaat zijn er in de eerste twee maanden van 2023 10,5% minder woningen verkocht dan in dezelfde periode in 2022.

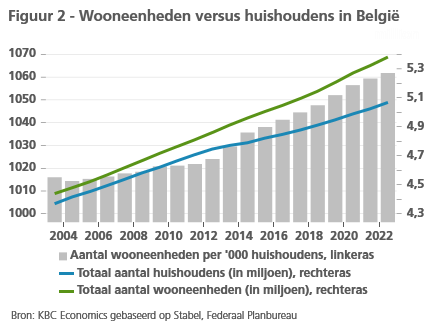

Hoewel de nieuwbouwactiviteit vertraagde, bleef het aantal beschikbare wooneenheden in 2022 sterker toenemen dan het aantal huishoudens (figuur 2). Dat wijst erop dat het aanbod van woningen zich in België goed aan de demografische ontwikkelingen, en dus aan de nood aan woningen, heeft aangepast. De stijging van de verhouding tussen wooneenheden en huishoudens, die zich vooral sinds 2014 voltrok, wordt deels verklaard door het gestegen aantal niet-hoofdverblijfplaatsen, waaronder tweedeverblijven en studentenkamers. Maar ze geeft allicht ook te kennen dat de woningkrapte die lokaal heerste (deels) is weggewerkt en hier en daar mogelijk aan het omslaan is in een overaanbod van woningen.

De recente tekenen van zwakkere activiteit op de Belgische woningmarkt gingen gepaard met een geringere jaarstijgingsdynamiek van de woningprijzen. Die laatste bereikte de jongste jaren volgens de residentiële woningprijsindex van Statbel een piek van 8,2% in het derde kwartaal van 2021. Het betreft de geharmoniseerde prijscijfers van bestaande en nieuwe woningen die Statbel aan Eurostat aanlevert en die zijn gecorrigeerd voor prijswijzigingen die het gevolg zijn van veranderingen in de kenmerken van het verkochte vastgoed. Sinds de piek daalde de jaarprijsstijging tot nog 5,4% in het derde kwartaal van 2022 (het laatst beschikbaar cijfer bij het schrijven van dit artikel). De verzwakking van de prijsdynamiek deed zich voor zowel bij bestaande als nieuwe woningen (figuur 3). In 2021 als geheel bedroeg de woningprijsstijging tegenover het voorgaande jaar nog 7,1%. In 2022 zal dat zijn gedaald tot naar verwachting zo’n 5,3%.

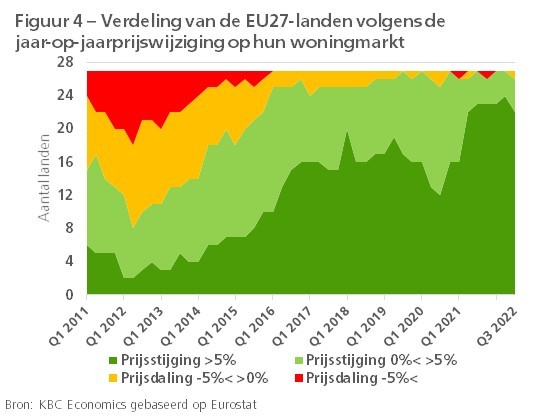

In vergelijking met het geheel van de EU-landen was de prijsstijging van woningen in België de afgelopen jaren wat minder sterk en zette de recente verzwakking van de prijsdynamiek zich er wat eerder in. In de hele Europese Unie piekte de jaarprijsstijging in het eerste kwartaal van 2022 op 10,4%, twee kwartalen later dan in België, en vertraagde die daarna tot 7,4% in het derde kwartaal van 2022. De afkoeling was vrij algemeen: in het derde kwartaal van 2022 daalde de jaarstijgingsdynamiek in 22 van de 27 lidstaten, terwijl dat in het tweede kwartaal ook al in 13 landen het geval was. De kentering neemt niet weg dat de prijsstijging in het derde kwartaal in 15 landen nog altijd meer dan 10% gedroeg (figuur 4). In het rijtje van de 27 lidstaten stond België in het derde kwartaal van 2022 met een prijsstijging van ‘slechts’ 5,4% op een 21ste plaats.

De aan de gang zijnde afkoeling heeft vooral te maken met de intussen fors gestegen rentes en met de energiecrisis, die een rem zette op de reële koopkracht, zij het minder dan in de meeste andere Europese landen. Voor veel Belgische huishoudens wordt het alsmaar moeilijker om een eigen woning te financieren. Ook de vastgoedinteresse vanwege investeerders, die tot voor kort in het lagerenteklimaat op zoek waren naar rendement, zwakt af. Verder is er ook de sterke prijsstijging van bouwmaterialen, die het afgelopen decennium hoger was dan die van het geheel van goederen en diensten in de consumptieprijsindex (CPI). Los van de vermelde ‘harde’ factoren, zorgt ten slotte de nog altijd behoorlijke onzekerheid rond de geopolitieke situatie, meer bepaald het verdere verloop van de Oekraïne-oorlog, ervoor dat een deel van de potentiële woningkopers of -bouwers hun beslissing uitstellen.

De tegenwind op de Belgische woningmarkt heeft er in combinatie met de torenhoge algemene inflatie voor gezorgd dat de nominale woningprijsgroei, die sterk is sterk vertraagd maar niet stilgevallen, sinds eind 2021 achterbleef op de ontwikkeling van de algemene CPI. Concreet daalden de reële woningprijzen (d.w.z. de nominale woningprijzen gecorrigeerd voor de algemene CPI-inflatie) in België tussen het derde kwartaal van 2021 en het derde kwartaal van 2022 met 6%. Dat is de sterkste reële prijscorrectie in één jaar tijd sinds het begin van de jaren 80 in de vorige eeuw.

3. Waardering van de woningmarkt

Een interessante vraag is in welke mate de minder uitbundige woningprijsdynamiek van de afgelopen kwartalen de aanwezige overwaardering op de Belgische woningmarkt heeft kunnen temperen. Het antwoord hangt niet alleen af van de recente prijsontwikkeling maar ook van het verloop van zijn voornaamste determinanten (de zogenoemde marktfundamentals). Een over- of desgevallend onderwaardering van vastgoed doet zich concreet voor wanneer de ontwikkeling van de woningprijzen niet langer in lijn ligt met wat die fundamentals aangeven. Veelal worden voor die laatste vooral vraagfactoren beschouwd, zoals het inkomen van de huishoudens, de hypotheekrente en de demografische ontwikkeling. De meting van de over- of onderwaardering is evenwel een lastige opgave. Dat er verschillende cijfers de ronde doen, komt doordat er verschillende maatstaven zijn die niet allemaal even omvattend zijn.

Zo is de price-to-income ratio een eenvoudige maatstaf waarbij het verloop van de woningprijzen wordt gerelateerd aan dat van het beschikbaar inkomen van de huishoudens. De redenering is dat dit inkomen nodig is om alvast een stuk eigen inbreng op te bouwen voor een hypotheeklening maar meer nog om te voorzien in voldoende afbetalingscapaciteit. De huidige waarde van de ratio wordt vergeleken met zijn langetermijngemiddelde dat verondersteld wordt overeen te komen met een evenwichtsniveau. Wanneer de ratio te fors boven zijn langjarig gemiddelde uitstijgt, is dat een indicatie dat de capaciteit van de huishoudens om een woning te financieren in het gedrang komt. Zo becijferd, was de woningmarkt in het derde kwartaal van 2022 nog altijd ruim overgewaardeerd (56%), maar wel minder dan eind 2021 (64%) (figuur 5). De daling van de maatstaf sinds eind 2021 heeft, naast de mindere prijsdynamiek, te maken met het feit dat de nominale inkomens van de huishoudens sterk mee zijn gestegen met de hoge algemene inflatie via de automatische indexatie van de lonen en sociale uitkeringen.

De betaalbaarheid van vastgoed hangt naast het inkomen af van het verloop van de hypotheekrente. Die bepaalt de afbetalingslast en dus de leencapaciteit van de kopers. Als we de price-to-income ratio corrigeren om rekening te houden met de rente, bekomen we de interest-adjusted affordability (d.i. een rentegecorrigeerde betaalbaarheidsmaatstaf). Daarbij wordt de jaarlijkse annuïteit die een hypotheeknemer moet betalen (zowel kapitaalaflossing als rente) vergeleken met het beschikbaar inkomen per huishouden. Hoe meer de annuïteit en het inkomen uiteenlopen, hoe moeilijker het wordt om een woning te financieren. Net als bij de price-to-income ratio wordt deze uitgebreide maatstaf uitgedrukt als procentuele afwijking van zijn langjarig gemiddelde. Doordat de trend van sterke rentedaling de betaalbaarheid heeft ondersteund, ligt de overwaardering zo becijferd veel lager, namelijk 17% in het derde kwartaal van 2022 (figuur 5). Recent was de maatstaf onderhevig aan tegengestelde krachten, wat de schommelingen ervan verklaart. Enerzijds duwde de geringere woningprijsdynamiek en de sterke nominale inkomensstijging de maatstaf lager. Anderzijds zette de ingezette rentestijging de maatstaf onder opwaartse druk.

De waardering van de woningmarkt wordt vaak ook benaderd vanuit een econometrisch model. Men zoekt daarbij een wiskundig langetermijnevenwichtsverband tussen de woningprijzen en de fundamentals. Naast het inkomen van de huishoudens en de hypotheekrente zijn dat doorgaans de demografische ontwikkeling (aantal huishoudens) en wijzigingen in de structuurkenmerken van de woningmarkt (zoals de belastingen op vastgoed). De mate waarin het effectieve prijsverloop afwijkt van de door het model berekende evenwichtswaarde (d.i. de storingsterm in de regressievergelijking) kan dan worden gezien als maatstaf van overwaardering. Onder meer de ECB en de NBB hanteren dergelijk model, met uiteenlopende resultaten. Het model van de ECB, dat vrij rudimentair is, wijst zelfs op een onderwaardering van 8% in het derde kwartaal van 2022. Volgens het model van KBC Economics, dat vergelijkbaar is met dat van de NBB en wijzigingen inzake belastingen op vastgoed in rekening brengt, bedroeg de overwaardering in het derde kwartaal van 2022 12,5% (figuur 5). Net als de interest-adjusted affordability was ook de modelmaatstaf in de recente kwartalen onderhevig aan tegengestelde krachten.

4. Schuldenpositie en kredietmarkt

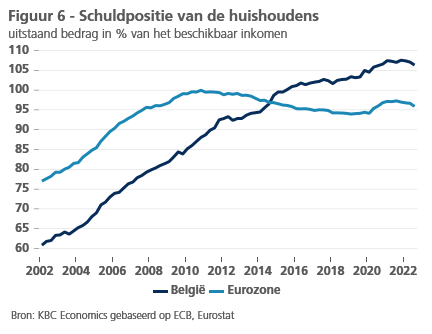

Naast de meting van de overwaardering wordt het risico op de woningmarkt doorgaans ook ingeschat op basis van de evolutie van de schuldenpositie bij de huishoudens. België is één van de Europese landen waar de hypotheekschuld het voorbije decennium het sterkst toenam. Gerelateerd aan hun beschikbaar inkomen ligt de totale schuld van de Belgische huishoudens, die overwegend uit hypotheekleningen bestaat, sinds 2015 boven het eurozone-gemiddelde. Ook de jongste jaren bleef de schuldgraad verder oplopen, al lijkt de trend de jongste kwartalen wel om te buigen. In het derde kwartaal van 2022 bedroeg die in België afgerond 107%, tegenover 96% in de eurozone (figuur 6). In lijn met de verzwakkende koop- en bouwactiviteit op de woningmarkt nam ook het aantal nieuw toegekende hypotheekleningen sinds de zomer van 2021 wat af (figuur 7).

De schuld van de huishoudens loopt niet enkel structureel op, een niet te verwaarlozen deel ervan betreft bovendien nog altijd leningen met een hoog risicoprofiel. Toch is de situatie op dat vlak de jongste jaren verbeterd. Uit cijfers van de NBB (Financial Stability Report en Jaarverslag 2022) blijkt onder meer een daling van het aandeel leningen met een hoge loan-to-value (LTV hoger dan 90%) alsook een stabiel verloop van het aandeel leningen met hoge debt service-to-income ratio (DSTI hoger dan 50%).1 Dat neemt niet weg dat recent de afbetalingslast van nieuwe hypotheekleningen behoorlijk is toegenomen, alsook de gemiddelde eigen inbreng bij aankoop. Bepaalde groepen met een hypotheeklening blijven kwetsbaar. Dat is vooral zo bij huishoudens met een laag inkomen, waaronder alleenstaanden met kinderen, waar een hoge DSTI vaker voorkomt. Het voorbije jaar kozen ook alsmaar meer kopers en bouwers voor een hypotheek met een langere looptijd om zo de maandelijkse afbetaling te drukken. Positief is wel dat het aantal wanbetalingen op de hypotheekmarkt historisch laag blijft, wat op zijn beurt sterk te maken heeft met de nog behoorlijk goed functionerende arbeidsmarkt.

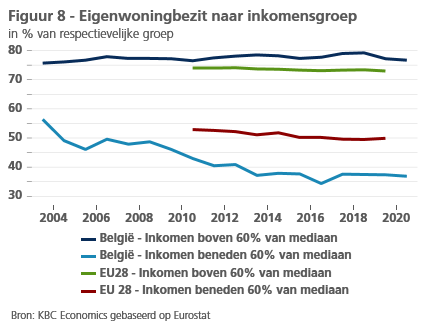

De stijgende rente zorgt ervoor dat de al enige tijd aanwezige dualiteit op de Belgische woningmarkt zich alsmaar scherper stelt. De combinatie van duurder geworden krediet en hoge woningprijzen, na de forse stijgingen van de voorbije decennia, maakt dat het voor meer huishoudens moeilijker of zelfs onmogelijk is geworden om nog een eigen, betaalbare woning te verwerven. Dat is vooral het geval in dure regio’s, meer bepaald in Brussel en de Vlaamse grote steden. Huishoudens zijn daar steeds vaker op de huurmarkt aangewezen. Daartegenover staat een andere, voorlopig nog voldoende grote groep huishoudens die wel nog vastgoed kunnen en willen kopen omdat ze er de middelen voor hebben. Bij de jongere leeftijdscategorieën gaat het veelal om gezinnen die financiële steun krijgen van (groot)ouders. De dualiteit op de woningmarkt komt tot uiting in het feit dat het eigenwoningbezit bij de lagere-inkomensgroepen de voorbije twee decennium is gedaald (al was er de jongste jaren wel een zekere stabilisatie) en substantieel lager ligt dan gemiddeld in Europa (figuur 8).

5. Vooruitblik en afrondende beschouwing

De toenemende dualiteit is voor de stabiliteit van de woningmarkt geen goede zaak. Die laatste is vrij fragiel en kan, bijvoorbeeld bij een verder sterk stijgende rente, potentieel uitmonden in een (forse) nominale prijscorrectie. Gezien de nauwe verbondenheid tussen de vastgoedmarkt en de economische activiteit kan dat op zijn beurt de economie meer algemeen impacteren. Of de waaiende tegenwind zal leiden tot een correctie op de woningmarkt blijft erg onzeker. Het verdere prijsverloop hangt immers af van meerdere factoren, waarvoor het maken van een precieze voorspelling moeilijk is. Of en vooral de mate waarin de rente verder stijgt, is ongetwijfeld de belangrijkste. Wellicht zal de langetermijnrente, die richtinggevend is voor de hypotheekrente, nog een tijdlang blijven oplopen, in het zog van het aanhoudend restrictief monetair beleid om de nog altijd hoge inflatie te bestrijden. Dat zal de betaalbaarheid van vastgoed nog verder aantasten en ook zorgen voor een afname van de investeringsvraag voor vastgoed. Daar staat wel tegenover dat de Oekraïne- en energiecrisis minder op de economische activiteit blijkt te wegen dan eerder gedacht. Een recessie wordt vermeden, de nominale inkomens stijgen mee met de inflatie en de jobcreatie blijft positief.

Daarom gaat KBC Economics ervan uit dat de nominale woningprijzen in 2023 en 2024 nog verder zullen blijven stijgen, zij het wel aan een nog lager tempo. Concreet verwachten we een prijsstijging voor Belgisch vastgoed van gemiddeld 2,5% in 2023 en 2,0% in 2024. Gecorrigeerd voor de verwachte algemene inflatie in die beide jaren is dat wel nog altijd een reële prijsdaling van woningen. Dit matige scenario voor de Belgische vastgoedprijzen is niet alleen een verwacht scenario, maar tevens een wenselijk scenario. Een ‘zachte landing’ van de markt, na de jarenlange euforie, is niet slecht om te voorkomen dat de overwaardering van de Belgische vastgoedmarkt, die momenteel nog binnen de perken blijft, te hoog zou oplopen.

Dat de markt, tegen de achtergrond van de gestegen rente, recent al niet meer is afgekoeld, heeft verschillende potentiële verklaringen. Dat de rente een stijgende tendens vertoont, was voor geïnteresseerde kopers mogelijk net de aanleiding om nog snel te handelen, teneinde een nog hogere rente voor te zijn. Ook is mogelijk dat kopers actief zijn gebleven, maar een woning hebben gekocht op een wat minder gunstige locatie of van mindere kwaliteit. De komende jaren zal de energiezuinigheid en -efficiëntie van woningen, naast hun locatie, een alsmaar belangrijkere determinant worden van de woningprijzen. Dat zal ertoe leiden dat het prijsverschil tussen zuinige en niet-zuinige woningen oploopt. Daarbij is zelfs waarschijnlijk dat energieverslindende woningen nominaal in prijs zullen corrigeren. De overheid heeft immers beslist dat de kopers van dergelijke woningen deze verplicht moeten renoveren. Die zullen al een renovatiebudget incalculeren bij het vastleggen van de prijs die ze willen bieden, daarbij rekening houdend met fors duurder geworden materialen om te renoveren.

1De loan-to-value betreft de verhouding tussen het geleend bedrag en de prijs waartegen het vastgoed werd gekocht. De debt service-to-income ratio betreft de schuldenlast in verhouding tot het beschikbaar inkomen van de huishoudens.