La croissance économique dix ans après la crise financière : un verre à moitié plein

Le 15 septembre 2008, la banque américaine Lehman Brothers faisait faillite. Ce qui, à première vue, semblait être un problème latent aux États-Unis, a explosé pour provoquer la pire crise financière mondiale depuis les années 1930. Dix ans plus tard, le moteur économique tourne à plein régime aux États-Unis. Au deuxième trimestre 2018, la croissance du PIB réel s'est accélérée à 4% (sur une base annuelle) et les prévisions pour l'ensemble de l'année 2018 sont revues à la hausse. Pour la zone euro, 2018 s'annonce comme l'année des attentes déçues. Alors que les prévisions de croissance ont été continuellement revues à la hausse tout au long de l'année 2017, une vague d'ajustements à la baisse est susceptible de se produire en 2018. Après le début de l'année, le moteur de la croissance de la zone euro a en effet commencé à avoir des ratés.

L'analyse de la croissance économique des dix années qui ont précédé et suivi la crise financière montre cependant que la croissance économique reste assez vigoureuse dans la zone euro. Malgré les récents ajustements à la baisse, la croissance de la zone euro ne déçoit donc pas. Il y a quelques années, l'on craignait encore que la zone euro ne connaisse une longue période de croissance économique atone. Heureusement, le pessimisme entourant la croissance, souvent qualifié de "stagnation séculaire", ne s'est pas concrétisé récemment. Il n'empêche que d'importants défis visant à renforcer le potentiel de croissance restent d'actualité. La crise financière les a même exacerbés. La perspective historique montre également qu'au cours des dix dernières années, la croissance moyenne du PIB réel a été significativement inférieure à celle de la décennie précédente. Ce constat vaut tant pour les États-Unis que pour la zone euro.

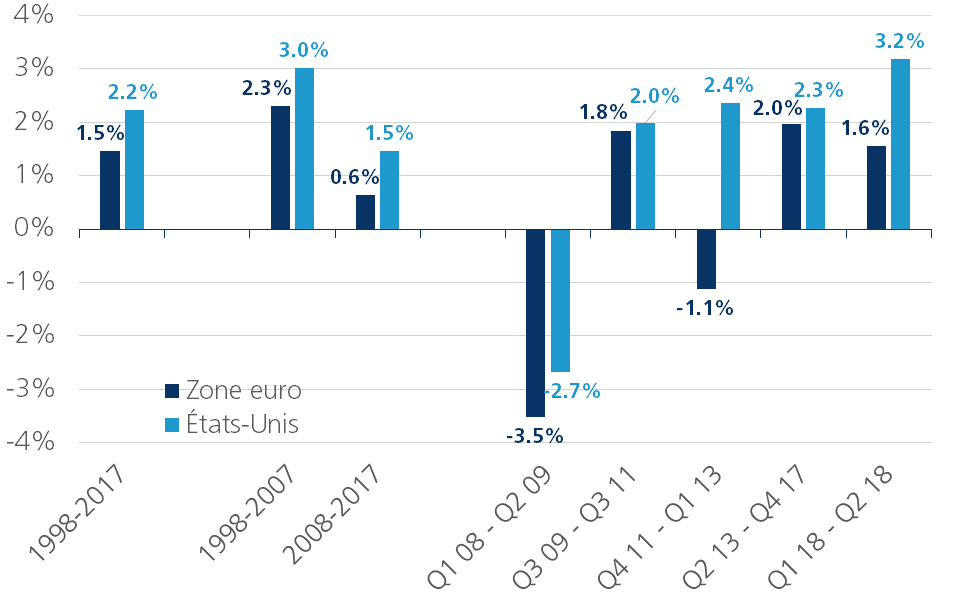

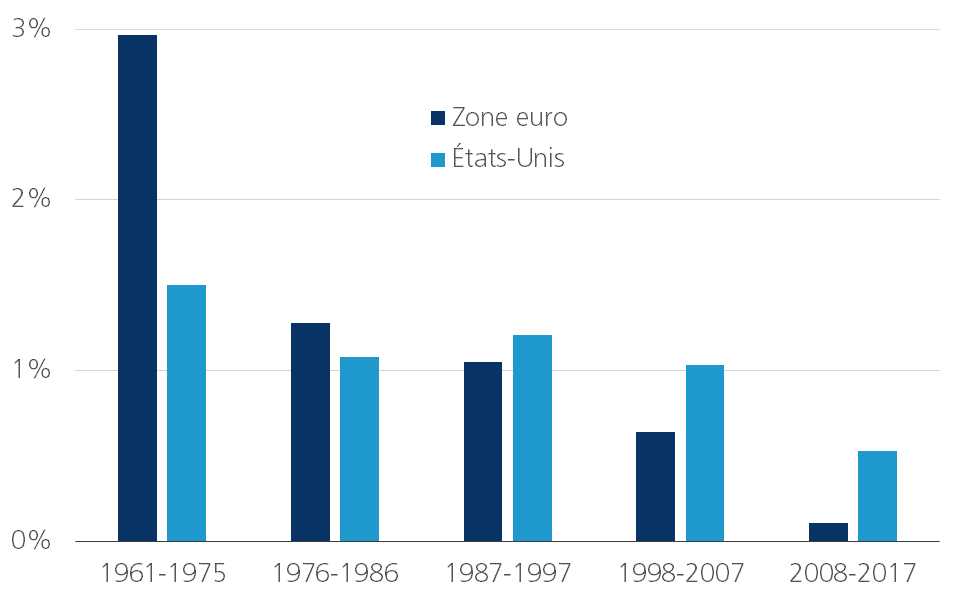

Sur la période 1998-2017, la croissance annuelle moyenne du PIB réel a atteint 1,5% dans la zone euro et 2,2% aux États-Unis (figure A). Une ventilation de ces chiffres de croissance sur les dix années précédant et suivant la crise financière montre que la croissance réelle des deux économies a considérablement ralenti après la crise financière. Aux États-Unis, la croissance annuelle moyenne a diminué de moitié, passant de 3% en 1998-2007 à 1,5% au cours des dix années suivantes et dans la zone euro, la baisse a été encore plus prononcée : de 2,3% à seulement 0,6%.

Figure A - Croissance du PIB réel (variation moyenne en pourcentage sur une base annuelle)

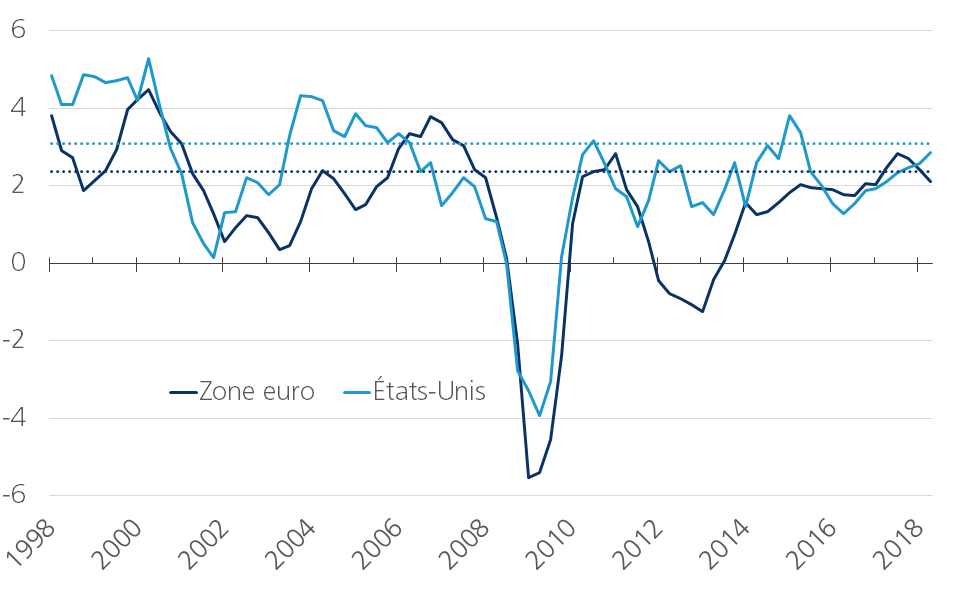

Ce coup de frein plus sensible de la croissance résulte d'un ralentissement économique plus marqué dans la zone euro pendant la crise Lehman et, en particulier, de la deuxième récession dans la zone euro consécutive à la crise de la dette européenne en 2011 (figure B). De plus, durant les périodes qui ont suivi les récessions, les économies européennes se sont systématiquement redressées moins fortement que les économies américaines, bien que l'écart n'ait pas été si important. Aux États-Unis, le PIB réel s'est redressé assez rapidement pour revenir aux niveaux d'avant la crise Lehman (figure C), mais après cette reprise, la croissance de l'économie américaine est restée pendant un certain temps assez nettement inférieure à son niveau d'avant la crise. Cela pourrait être lié à la deuxième récession que la zone euro a connue à l'époque. Mais dans l'ensemble, la reprise de l'économie américaine a donc également été plutôt hésitante.

Figure B - Croissance du PIB réel (Variation annuelle en pourcentage ; ligne pointillée = période moyenne 1998-2007)

À cette époque, les pessimistes de la croissance avaient la cote. Diverses variantes sur le thème de la "stagnation séculaire", un concept datant de la période de dépression économique des années 1930, étaient en vogue. Pour la zone euro, un "scénario japonais" de croissance zéro sur plusieurs décennies était attendu.

Heureusement, les pessimistes de la croissance se sont trompés. À partir de 2014, l'économie de la zone euro s'est redressée. En 2017, la croissance a même culminé au-dessus du niveau de croissance moyen de 1998-2007 (figure B). Pendant une courte période, la zone euro est même devenue l'un des principaux moteurs de la croissance économique mondiale. Après quelques excellents trimestres en 2014-2015, la croissance annuelle américaine a été inférieure à celle du PIB de la zone euro. Sous l'impulsion d'une politique budgétaire stimulante, la croissance de l'économie américaine s'est de nouveau accélérée au premier semestre 2018 pour dépasser sa moyenne à long terme. Les limitations de capacité dans un certain nombre de pays de la zone euro et l'incertitude entre autres liée au Brexit et à la menace d'une guerre commerciale ont freiné la croissance de la zone euro de plus de 2,5% en 2017 à environ 2% (en glissement annuel) au deuxième trimestre 2018, soit un niveau encore nettement supérieur à la moyenne des vingt dernières années.

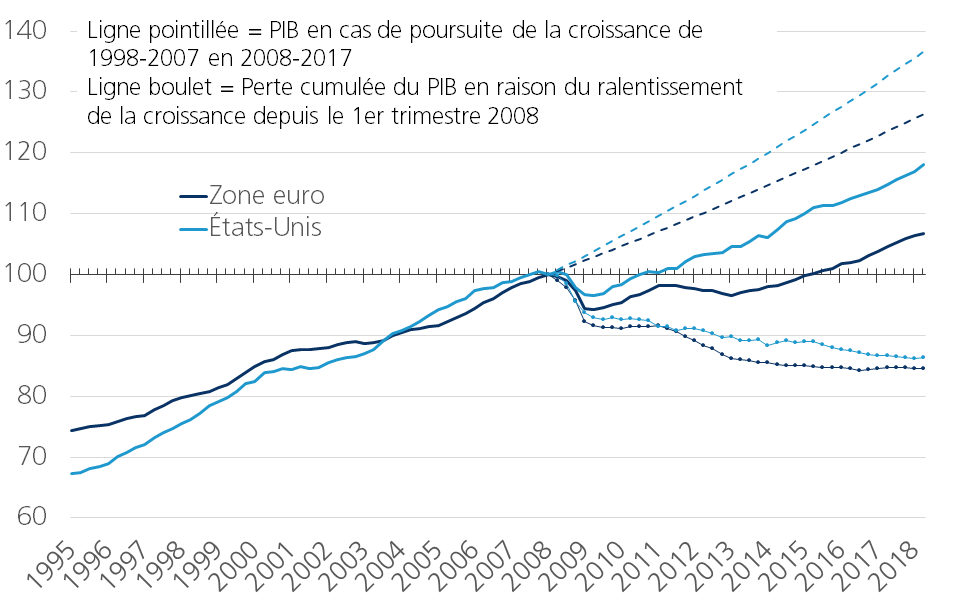

Le ralentissement de la croissance du PIB au cours des dix années qui ont suivi la crise financière signifie que le PIB réel actuel est nettement inférieur au niveau qui aurait été atteint si la croissance moyenne du PIB réel d'avant la crise s'était répétée (figure C). Pour les États-Unis, la perte de prospérité mesurée par le PIB réel à la mi-2018 est légèrement inférieure à 15% et légèrement supérieure dans la zone euro.

Figure C -PIB réel (1T2008 = 100)

Une analyse récente du FMI (World Economic Outlook, October 2018) conclut que les pertes permanentes de prospérité sont un phénomène mondial depuis la crise financière. À l'échelon mondial, 24 économies ont été touchées par une crise bancaire en 2007-2008 et dans 20 d'entre elles, le PIB est toujours inférieur au niveau qui aurait été atteint si l'économie avait continué à croître au même rythme qu'avant la crise financière. Cela n'est pas vraiment une surprise, car le phénomène s'est également produit lors de crises financières précédentes. Même dans le passé, les périodes de reprise après les récessions associées à une crise financière ont souvent été plus difficiles. Elles ont provoqué un ralentissement structurel du taux de croissance, ce qui a réduit de façon permanente le niveau de prospérité. L'impact exceptionnellement grave de la récente crise financière se reflète dans le fait que même dans 60% des économies1 qui n'ont pas connu une crise bancaire, une perte de prospérité structurelle a été constatée. Cette situation est liée à l'interdépendance économique internationale par le biais des relations commerciales et des flux financiers.

Plusieurs éléments expliquent pourquoi une crise financière complique encore la sortie de récession. En période de crise financière, les banques sont généralement elles-mêmes en difficulté, ce qui leur rend l'accès au crédit plus difficile. La réalisation de projets productifs et solvables s'en trouve par conséquent menacée, en particulier dans les économies où les alternatives au financement par le système bancaire sont rares. Le mauvais fonctionnement du système bancaire entrave également l'efficacité de la politique monétaire. Les impulsions de la banque centrale doivent en effet, dans une large mesure, atteindre l'économie réelle via le système bancaire. Ce canal est d'autant plus important que la banque centrale dispose de peu de canaux alternatifs pour la transmission de sa politique, notamment parce que les marchés de capitaux sont trop peu développés. Les problèmes persistants du système bancaire de la zone euro - d'abord dus à la crise Lehman aux États-Unis, puis aux problèmes d'endettement dans la zone euro elle-même - sont sans aucun doute une explication importante de la difficile reprise économique de la zone euro après la récente crise financière.

En dehors du secteur financier également, une crise financière s'accompagne souvent d'obstacles supplémentaires à la sortie de récession. Les crises financières trouvent la plupart du temps leur origine dans des crises immobilières, souvent précédées d'un endettement excessif des ménages ou des promoteurs immobiliers. Dans la zone euro, l'Irlande et l'Espagne en sont des exemples typiques. D'autres secteurs économiques peuvent également se surendetter, notamment, parce que le crédit exceptionnellement bon marché permet des investissements improductifs ou une consommation excessive. Cela a joué un rôle important dans des pays comme la Grèce et le Portugal. Le surendettement des entreprises peut également résulter d'un manque de flexibilité de l'économie. La destruction dite créative, permettant à de nouvelles entreprises productives de prendre la place des entreprises improductives, est de ce fait insuffisante. Le crédit s'accumule ainsi dans les entreprises improductives, qui sont maintenues en vie par des conditions de crédit trop laxistes et parfois par l'ingérence des pouvoirs publics. Depuis lors, la situation s'est considérablement améliorée dans de nombreux pays en crise. Pourtant, diverses rigidités économiques font que le gonflement historique de la dette reste aujourd'hui encore une pierre d'achoppement, notamment pour l'économie italienne.

Un remboursement de dettes trop lourd entraîne un report de la consommation ou des investissements. C'est une raison importante pour laquelle les crises financières résultant d'une accumulation excessive de dettes rendent plus difficile la sortie de récession. Dans le même temps, cette analyse montre clairement que la totalité de la différence entre la croissance économique avant et après la crise ne doit pas être considérée comme une perte de prospérité due à la crise. En tout état de cause, le fait qu'une partie de la croissance d'avant la crise a été réalisée par un endettement excessif l'a rendue intenable à long terme. En d'autres termes, la croissance d'avant la crise était trop élevée. Une partie de la prospérité créée était une chimère. Mais d'autres raisons font aussi que le ralentissement de la croissance après une crise financière ne lui est pas nécessairement imputable. Des facteurs indépendants de la crise, tels que l'évolution technologique ou démographique, peuvent en effet jouer un rôle.

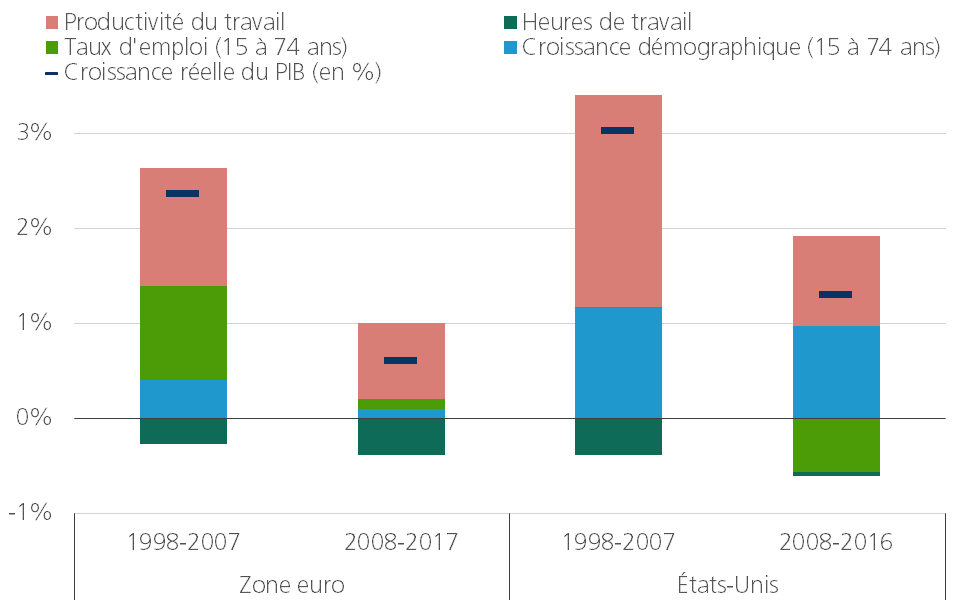

L'impact exact de chaque facteur individuel est difficile à déterminer avec une grande précision. Le figure D compare pour la zone euro et les États-Unis la contribution de quatre moteurs de croissance importants à la croissance économique au cours des dix années précédant et suivant la crise financière : 1) la croissance de la population active2, 2) le taux d'emploi, indiquant quelle proportion de la population en âge de travailler travaille effectivement ; 3) le temps de travail moyen par travailleur ; et 4) la productivité du travail, elle-même fortement déterminée par la productivité totale des facteurs (voir ci-dessous).

Figure D -Composition de la croissance économique (Contribution en points de pourcentage à la croissance annuelle moyenne du PIB réel en %)

Une part importante de la croissance économique plus élevée aux États-Unis s'explique par une croissance démographique plus explosive. La zone euro tente de combler son handicap de croissance en la matière en employant davantage de personnes. L'augmentation du taux d'emploi a contribué de manière significative à la croissance, en particulier avant la crise, même si elle a été légèrement affaiblie par le fait qu'une personne active a en moyenne travaillé un peu moins d'heures. Durant la période d'après-crise, la réduction du temps de travail moyen a même totalement neutralisé l'augmentation de l'effet de participation. Nombre des emplois nouvellement créés ont en effet été des emplois à temps partiel, ce qui a réduit le temps de travail moyen par travailleur. Cette tendance se rencontrait également aux États-Unis avant la crise, mais elle semble s'être interrompue après la crise. Au cours de cette période, l'impact négatif du taux d'emploi américain est particulièrement frappant. De nombreux Américains ont quitté le marché du travail ou n'y ont pas accédé au cours des dix dernières années. Un ensemble de facteurs structurels (par exemple le développement de la protection sociale sous le gouvernement du président Obama) et conjoncturels (les personnes ne trouvant pas d'emploi en raison de la récession et qui, découragées, quittent le marché du travail) jouent un rôle à cet égard. Il convient également de noter au passage que cette multiplicité d'éléments a également compliqué la politique monétaire. Elle complique en effet l'évaluation précise de la pénurie sur le marché du travail et donc aussi du degré de la menace d'inflation, qui est une information importante pour déterminer la politique monétaire. Il semble en revanche évident qu'une part importante du ralentissement de la croissance depuis la crise financière aux États-Unis s'explique par le fait que la croissance démographique y est moins qu'auparavant convertie en nouveaux emplois.

Enfin, le ralentissement de la croissance de la productivité du travail est également une explication essentielle de l'essoufflement de la croissance économique depuis la crise financière. Cela s'applique tant à la zone euro qu'aux États-Unis. La productivité du travail mesure la valeur ajoutée créée par travailleur. Elle est déterminée par de nombreux facteurs, dont certains peuvent avoir été affectés par la crise financière.

Le progrès technologique et son utilisation efficace dans les processus de production constituent un moteur important de la productivité. Les économistes l'estiment sur la base de la productivité totale des facteurs. La figure E montre que la productivité totale des facteurs a diminué de façon tendancielle au cours des dernières décennies. La reconstruction après la Seconde Guerre mondiale et le rattrapage par rapport à l'économie américaine, beaucoup plus avancée sur le plan technologique, ont apporté aux économies européennes une augmentation annuelle de la productivité de près de 3% durant les golden sixties. Après les chocs pétroliers des années 1970, la croissance de la productivité a considérablement marqué le pas. Cela a également été le cas des États-Unis, qui ont aussi connu une période économique difficile à l'époque et où les progrès technologiques ont ralenti. Toutefois, grâce à l'intégration de la technologie informatique dans l'économie, les États-Unis ont pu maintenir à niveau la croissance de la productivité au cours des décennies suivantes. Une reprise temporaire de la croissance a même été observée. En Europe, toutefois, le ralentissement de la croissance de la productivité s'est poursuivi, malgré la libéralisation des marchés des produits, des services et de la finance et les nouvelles mesures d'intégration économique, censées doper l'efficacité économique.

Figure E - Productivité totale des facteurs (variation annuelle moyenne en pourcentage)

Depuis la crise financière, la croissance de la productivité totale des facteurs a continué de s'essouffler, tant dans la zone euro qu'aux États-Unis. S’il s’agit là probablement en partie de la poursuite de la tendance à la baisse des décennies précédentes, l’aggravation de la régression est sans doute aussi imputable à la crise financière. Comme nous l'avons mentionné plus haut, elle rend la reprise après la récession plus difficile. La lenteur du redémarrage économique engendre en outre des effets pervers qui le freinent encore davantage. L'allongement des périodes de chômage des travailleurs et d'inactivité des jeunes augmente les pertes de talents. La croissance de la productivité du travail s'en trouve affaiblie. L'absence d'une reprise suffisamment forte de la demande ou la nécessité de résorber les dettes passées incitent les entreprises à reporter leurs investissements, ce qui rend l'appareil de production obsolète et retarde l'introduction de nouvelles technologies plus efficaces. La croissance de la productivité s'en trouve alors également entravée.

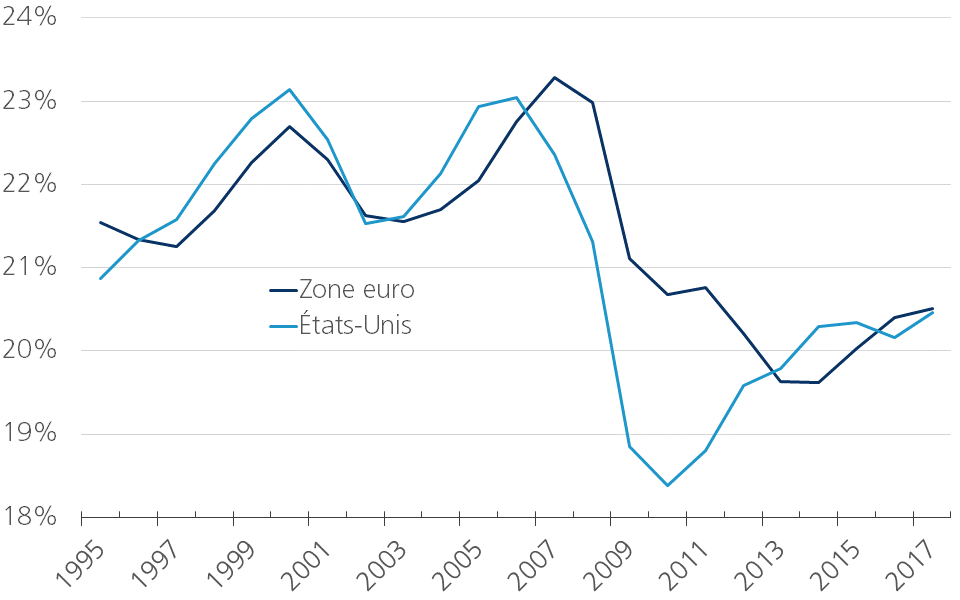

La figure F montre qu'aux États-Unis comme dans la zone euro, la part des investissements dans le PIB a fortement diminué pendant les années de crise. Aux États-Unis, la reprise a été relativement rapide et s'est en grande partie arrêtée depuis 2015. Dans la zone euro, cependant, il a fallu attendre 2015 avant qu'un redressement ne s'amorce. Les deux économies affichent toutefois encore des ratios d'investissement bien en deçà des niveaux d'avant la crise financière. Si cette situation reflète en partie les surinvestissements réalisés avant la crise, en particulier sur le marché résidentiel, la baisse du ratio d'investissement peut également être liée à la baisse tendancielle du prix des biens d'équipement par rapport au prix des autres biens et services. Il s'agit là d'une tendance qui a commencé bien avant la crise financière. La baisse du ratio d'investissement peut cependant aussi avoir été accentuée par des perspectives de croissance plus faibles et la détérioration de la rentabilité des entreprises consécutive à la crise financière (FMI, 2014).

Figure F - Part des investissements dans le PIB (en pourcentage)

Le ralentissement de la croissance économique depuis la crise financière est donc indéniable, tant aux États-Unis que dans la zone euro. Il est toutefois plus difficile de déterminer la part du ralentissement de la croissance imputable à la crise financière. Heureusement, le pessimisme relatif à la croissance qui régnait il y a quelques années ne s'est pas matérialisé. Récemment, le verre de la croissance économique a recommencé à se remplir, bien qu’il soit tout au plus à moitié plein. Le renforcement du potentiel de croissance conserve un niveau plus que souhaitable.

1/ Le FMI a étudié un total de 180 pays.

2/ En Europe, elle est généralement considérée comme la population âgée de 15 à 64 ans ou de 20 à 64 ans. Aux États-Unis, il n'y a généralement pas de limite. Par souci de comparabilité, nous considérons ici la population âgée de 15 à 74 ans.