Moeilijke zoektocht naar gepaste beleidsmix in de eurozone

Oplopende inflatie en versomberende groeivooruitzichten plaatsen het macro-economisch beleid in de eurozone voor dilemma’s. Omwille van haar geloofwaardigheid als behoeder van prijsstabiliteit zal de ECB haar beleid vroeger en allicht krachtiger moeten verkrappen dan tot voor kort werd aangenomen, ook al kan dat de economische groei bemoeilijken. Daarmee komt ook een einde aan de tijd waarin de centrale bank de toename van de overheidsschuld nagenoeg volledig opkocht en de rente op overheidsschuld laag hield. Budgettaire overheden worden opnieuw volledig zelf verantwoordelijk voor de houdbaarheid van de overheidsfinanciën. In principe wordt die bewaakt aan de hand van de Europese begrotingsregels. Maar gelet op de ongeziene energieprijsstijging en de oorlog stelt de Europese Commissie voor om de strikte toepassing daarvan nog tot 2023 op te schorten. Dat mag er niet toe leiden dat de quasi ongelimiteerde overheidssteun aan de economie, die tijdens de coronacrisis terecht was, onverkort wordt voortgezet. De energieprijsstijging betekent immers een verarming voor de ganse economie, die niet alleen door de overheid kan worden gedragen. Om storm op de obligatiemarkten te voorkomen mag de begrotingsmarge enkel worden gebruikt voor tijdelijke, onvoorziene uitgaven, terwijl nieuwe structurele uitgaven met besparingen of nieuwe inkomsten moeten worden gecompenseerd. En wordt ook best werk gemaakt van een Europees begrotingsinstrument om economische schokken op te vangen.

Soms sneeuwt het in de lente

De energieprijsschok en de invasie van Oekraïne door Rusland plaatsen de Europese beleidsmakers voor een moeilijke evenwichtsoefening in de zoektocht naar een gepaste macro-economische beleidsmix. De verwachting was dat het (verhoopte) einde van de pandemie voor een economisch herstel zou zorgen dat een geleidelijke normalisatie van het monetaire beleid en een terugkeer naar begrotingsorthodoxie mogelijk zou maken. Het met Europese schuld gefinancierde NextGenerationEU zou het economisch herstel bevorderen en de vergroening, digitalisering en structurele versterking van de Europese economieën een duw in de rug geven. Maar soms sneeuwt het in de lente, en worden verwachtingen beschaamd.

Versomberende groeivooruitzichten en hoog oplopende inflatie plaatsen het beleid voor dilemma’s. De ECB beëindigt nu haar (netto-)aankopen van (vooral) overheidsschuld. Ze zal daarna haar beleidsrente veel vroeger en waarschijnlijk ook forser moeten optrekken dan bij het begin van het jaar nog vrijwel algemeen werd aangenomen. Tenminste, als ze haar geloofwaardigheid als behoeder van prijsstabiliteit in de eurozone niet op het spel wil zetten. Tegen directe consumptieprijsverhogingen als gevolg van hogere prijzen voor energie en andere grondstoffen kan het monetair beleid niets doen. Omwille van de prijsstabiliteit op middellange termijn moet de centrale bank in het geval van dergelijke aanbodschokken evenwel vooral tweederonde-effecten en een ontsporing van de inflatieverwachtingen voorkomen. Ook al impliceert dat dat ze daardoor de economische groei verder bemoeilijkt of fnuikt.

Met haar krapper beleid zal de ECB vooral ook een veel moeilijker monetaire omgeving voor het begrotingsbeleid creëren. In de voorbije twee jaar liet de combinatie van een erg accommoderend monetair beleid en een forse budgettaire expansie toe dat de economie van de eurozone al bij al zonder grote kleerscheuren door de pandemie is geraakt. De terugval van het reële bbp met bijna 15% bij het uitbreken van de pandemie in de eerste jaarhelft van 2020 was in de tweede jaarhelft van 2021 al helemaal ongedaan gemaakt. En met 6,8% van de beroepsbevolking lag de werkloosheidsgraad in april 2022 op het laagste peil sinds de invoering van de euro.

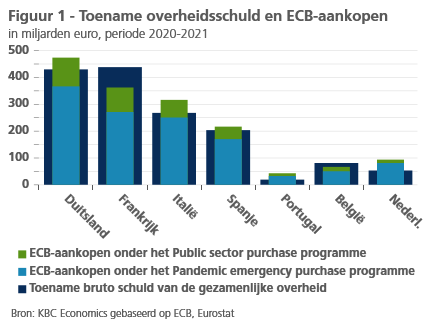

De stabilisatie van de economie door het begrotingsbeleid was mogelijk doordat via het inroepen van de General Escape Clause het strakke Europese begrotingskader van het Europese Stabiliteits- en Groeipakt deels buiten werking werd gesteld. Gelijktijdig kocht de ECB via het Pandemic emergency purchase programme (PEPP) en het Public sector purchase programme de toename van de overheidsschuld in de eurozone met bijna 1700 miljard euro in 2020-2021 (11,8% van het bbp) nagenoeg volledig op (figuur 1). Dat hield de marktrente voor overheidsschuld op historisch lage niveaus, wat er op zijn beurt voor zorgde dat de interestlasten in de begroting ondanks de forse toename van de overheidsschuld in de belangrijkste eurolanden in 2021 niet of nauwelijks hoger lagen dan in 2019.

Een nieuwe lente, een nieuw geluid

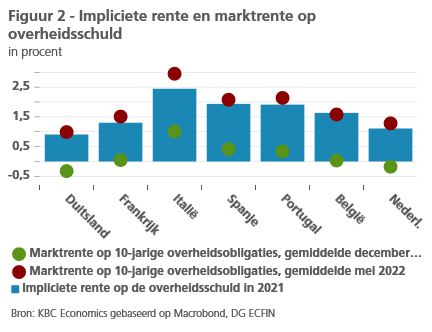

Die tijden zijn voorbij. Oplopende inflatieverwachtingen en het groeiend besef dat de ECB sneller en forser zal moeten ingrijpen dan lange tijd verwacht, deden het rendement op tienjarig Duits overheidspapier oplopen van gemiddeld -0,33% in december 2021 tot bijna 1% in mei 2022. Voor de andere eurolanden was de rentestijging nog sterker, want overal namen de verschillen tegenover Duitse Bunds min of meer toe. In de belangrijkste eurolanden steeg het gemiddelde van de marktrente op tienjarig overheidspapier boven de impliciete rente op de overheidsschuld (de gemiddelde rente op de uitstaande schuld) in 2021 (figuur 2). Dat zet de rentelasten onder opwaartse druk en zal bij ongewijzigd beleid de begrotingstekorten doen oplopen. Die dreigden ook zonder rentestijging al toe te nemen door onder meer de vele noden die tijdens de pandemie aan de oppervlakte zijn gekomen, de klimaatuitdagingen, de digitale transformatie, de vanouds aangekondigde vergrijzingsnoden, waaraan de oorlog in Oekraïne nu ook de noodzaak heeft toegevoegd om de defensie te versterken.

Het besef van de nieuwe renteomgeving is vermoedelijk nog niet volledig doorgedrongen. Eind april hebben alle regeringen hun stabiliteitsprogramma met een planning voor de overheidsfinanciën tot en met 2025 ingediend bij de Europese Commissie (EC). Zij gaan er daarin van uit dat de lange rente over de ganse planningsperiode lager zal blijven dan het niveau waarnaar ze in de voorbije weken is gestegen. In dat opzicht zijn de plannen dus al achterhaald. Dat geldt in zekere mate ook voor de recente lentevooruitzichten van de EC, want die veronderstellen een lange rente voor 2022 die lager ligt dan het huidige niveau. Stijgende rentevoeten en verzwakkende economische groei roepen het doembeeld op van een nieuwe crisis van de overheidsschuld in de eurozone.

Storm op komst?

In de nieuwe renteomgeving zal het monetaire beleid niet langer als vanzelf bijdragen tot de houdbaarheid van de overheidsfinanciën. In een recente toespraak voor de Franse Hoge Raad van Financiën in Parijs liet de gouverneur van de Banque de France verstaan dat de budgettaire overheden daarvoor zelf zullen moeten instaan. In principe gebeurt dat binnen het kader van het Europese Stabiliteits- en Groeipact met tal van regels voor de afbouw van overheidstekorten en (excessieve) overheidsschuld. Maar de dwingende regels daarvan zijn, zoals hiervoor al opgemerkt, door toepassing van de General Escape Clause sinds 2020 buiten werking gesteld. De EC stelde zopas voor om ze ook met betrekking tot de begrotingen voor 2023 nog niet toe te passen. De oorlog, de ongeziene energieprijsstijging en de aanhoudende verstoring van de toeleveringsketens rechtvaardigen volgens de EC de verlenging van de uitzondering met nog een jaar.

De verlenging van de General Escape Clause heeft het voordeel dat het begrotingsbeleid de nodige flexibiliteit behoudt om in te spelen op moeilijk te voorspellen economische gevolgen van de oorlogssituatie. Overigens bestaat er een consensus dat de begrotingsregels best worden vereenvoudigd, alvorens ze opnieuw onverkort worden toegepast. De regels inzake schuldafbouw zouden in de huidige omstandigheden bovendien te streng zijn. Vanuit die optiek zou de onmiddellijke toepassing ervan problematisch zijn. Maar het debat over de hervorming is nog lang niet beslecht. Ook daardoor dringt de verlenging van de General Escape Clause zich op.

Die verlenging houdt evenwel ook risico’s in. Ze kan immers de indruk wekken dat de quasi ongelimiteerde steun aan de economie vanuit de overheidsbegroting, zoals tijdens de coronacrisis, onverkort kan worden voortgezet. Niets is echter minder waar, niet alleen wegens de nieuwe monetaire omgeving, maar ook omdat de economische schok nu anders is. In landen die energie invoeren, zoals alle eurolanden, verarmt een energieprijsstijging de totale economie. Die verarming kan niet alleen door de overheid worden gedragen. Daarin verschilt de energiecrisis met de coronacrisis, waarvan de tijdelijke economische impact wel door de overheid kon worden geabsorbeerd.

Desgewenst kan de overheid de verarming herverdelen onder economische sectoren of gezinnen in functie van wat maatschappelijk billijk wordt geacht. Maar in de huidige omstandigheden mag dat niet resulteren in een stimulans voor de totale vraag in de economie. Ondanks de versomberende vooruitzichten zijn de arbeidsmarkten immers nog relatief krap en wordt de aanbodzijde van de economie nog sterk gehinderd door aanvoerbelemmeringen. Een vraagstimulerend begrotingsbeleid zou in zulke omstandigheden vooral de inflatie verder aanwakkeren en dus het monetair beleid tegenwerken. Overigens wordt de economische groei al ondersteund door het met Europese schuld gefinancierde NextGenerationEU.

De verlenging van de General Escape Clause creëert trouwens geen complete vrijgeleide voor het begrotingsbeleid, zeker niet voor landen met een hoge overheidsschuld of een groot structureel begrotingstekort, zoals België. Afwijkingen van de normale begrotingsregels kunnen ook onder de General Escape Clause immers maar worden getolereerd als ze de houdbaarheid van de overheidsfinanciën op middellange termijn niet in het gedrang brengen. Doen ze dat wel, dan kan de EC een lidstaat nog altijd op het strafbankje van het ‘buitensporig begrotingstekort’ zetten. De EC laat verstaan dat ze dat ook van plan is, waar nodig.

Bovendien zullen in de nieuwe renteomgeving ook de financiële markten met een kritischer blik naar de overheidsfinanciën kijken. Nu al normaliseren de renteverschillen. Om stormweer op de financiele markten te voorkomen moet de begrotingsmarge oordeelkundig worden gebruikt. Ze laat toe om nieuwe tijdelijke noden op te vangen, bijvoorbeeld voor de opvang van vluchtelingen. Maar nieuwe uitgaven die structurele behoeften dekken, zoals de herwaardering van sommige beroepen en de versterking van defensie moeten budgettair neutraal zijn en dus worden gecompenseerd door structurele besparingen of nieuwe inkomsten.

De nieuwe monetaire omgeving herinnert er ten slotte aan dat de eurozone als muntunie zonder centrale stabiliserende begroting structureel kwetsbaar blijft voor economische schokken. De ECB kan dat hiaat niet structureel blijven opvullen, ook al liet ze verstaan ze een fragmentatie van de financiële markten zou blijven tegengaan, bijvoorbeeld door haar bestaande portefeuille overheidsobligaties “flexibel” te herbeleggen. Maar de creatie van een Europees begrotingsinstrument voor conjunctuurstabilisatie en strategische investeringen, zoals door de gouverneur van de Banque de France in zijn vermelde toespraak aangehaald, of een stabilisatiefonds, zoals in een recente discussienota door het European Stability Mechanism (ESM) voorgesteld, zou een zuiverdere oplossing zijn om gebeurlijke stormen te voorkomen of op te vangen.