Kwantitatief ECB-beleid duurt voort na einde QE

Indien het economisch klimaat in de komende maanden niet drastisch verslechtert, zal de Europese Centrale Bank (ECB) haar maandelijkse aankoopprogrammama (APP) van vooral overheidsobligtaties einde 2018 stopzetten. Daarmee wordt deze geldkraan van 15 miljard euro per maand dichtgedraaid. Daarna is de aandacht van de financiële markten vooral gericht op het toekomstige rentebeleid van de ECB. De ECB blijft echter ook na het waarschijnlijke einde van haar aankooprogramma nog andere kwantitatieve beleidsmaatregelen hanteren. Langlopende repo-operaties in combinatie met het vasthouden aan het beleid van volledige toewijzing van gewenste liquiditeiten (full allotment) zullen ook na het einde van het APP voor een overvloedige liquiditeitsvoorziening in de eurozone zorgen.

Crisismaatregelen in drie stappen

De ECB reageerde op de financiële crisis en de Grote Recessie aanvankelijk op een gelijkaardige manier als bijvoorbeeld de Amerikaanse Fed en de Bank of England. Zij verlaagde haar beleidsrente tot circa 0%. In 2014 werd haar effectieve beleidsrente uiteindelijk zelfs negatief.

Zodra de nulrente niet voldoende bleek om de Europese deflatievrees de kop in te drukken, greep de ECB naar een waaier van niet-conventionele maatregelen. In een eerste fase voerde de centrale bank onder meer herfinancieringsoperaties voor banken in met een langer dan normale looptijd. Terwijl een normale herfinancieringoperatie (MRO) een looptijd heeft van één week, kwamen er nu ook operaties met looptijden van drie maanden en enkele zelfs beduidend langer (de LTRO’s).

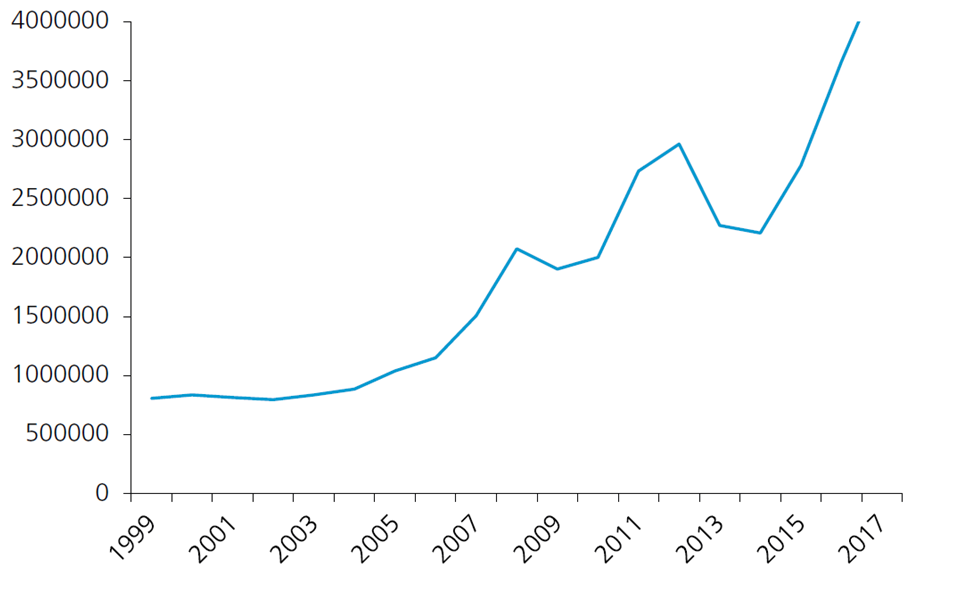

De aanpak via de herfinancieringsoperaties heeft echter een belangrijk nadeel voor de ECB. Om effectief te zijn, is de centrale bank afhankelijk van de bereidheid van banken om in voldoende mate van deze herfinancieringsmogelijkheden gebruik te blijven maken. Onder meer om aan dit bezwaar tegemoet te komen, startte de ECB in 2015 haar aankooprogramma van vooral overheidsobligaties. Dat programma kwam bovenop de al bestaande aankoopprogramma’s van financiële activa van niet-overheden. Alles samen vormt het Asset Purchase Programme (APP). Zoals blijkt uit figuur 1, droeg het APP bij tot een verdubbeling van het balanstotaal van de ECB sinds de start van de financiële crisis.

Figuur 1 - Balanstotaal Eurosysteem is verdubbeld sinds financiële crisis (geconsolideerde balans, einde jaar, in miljoenen EUR)

Kwantitatief beleid nog lang niet voorbij

Nu het deflatiespook al een tijdje verdwenen is en de Europese economie in relatief goede doen is, besliste de ECB in juli 2018 om haar aankoopprogramma af te bouwen. Behoudens onvoorziene omstandigheden beëindigt de ECB het programma eind 2018 volledig. Een eerste verhoging van de beleidsrente is evenwel onwaarschijnlijk vóór het einde van de zomer van 2019.

Nu het einde van het APP in zicht is, lijkt het erop dat ook het tijdperk van kwantitatief monetair beleid achter de rug is. De ECB keert ogenschijnlijk geleidelijk aan terug naar het klassieke rentebeleid. Niets is echter minder waar. Dat wordt onder meer geïllustreerd doordat de ECB vooralsnog geen plannen heeft om haar opgeblazen balans in de nabije toekomst opnieuw af te bouwen. Aangekochte financiële activa die op vervaldag komen, worden door de ECB herbelegd. De liquiditeiten die door de aankoop werden gecreëerd blijven zo in omloop. Dat draagt bij tot een blijvend stimulerende monetaire omgeving, die de groei ondersteunt en de houdbaarheid van de publieke schuld bevordert. Anderzijds neemt door de lage rente ook de druk af om de schuldsanering hoger op de agenda te plaatsen.

A volonté

Bovendien krijgt een belangrijk kenmerk van het huidige ECB-beleid niet de aandacht die het verdient. Sinds de financiële crisis hanteert de ECB het principe van de zogenoemde full allotment. De ECB kent met andere woorden de volledige gevraagde hoeveelheid liquiditeiten toe tijdens haar regelmatige herfinancieringsoperaties. De enige voorwaarde is dat de betrokken financiële instellingen solvabel zijn en over voldoende onderpand beschikken. Vóór oktober 2008 gold een andere procedure. De ECB bepaalde de hoeveelheid liquiditeiten die ze in de markt wilde brengen en veilde die vervolgens.

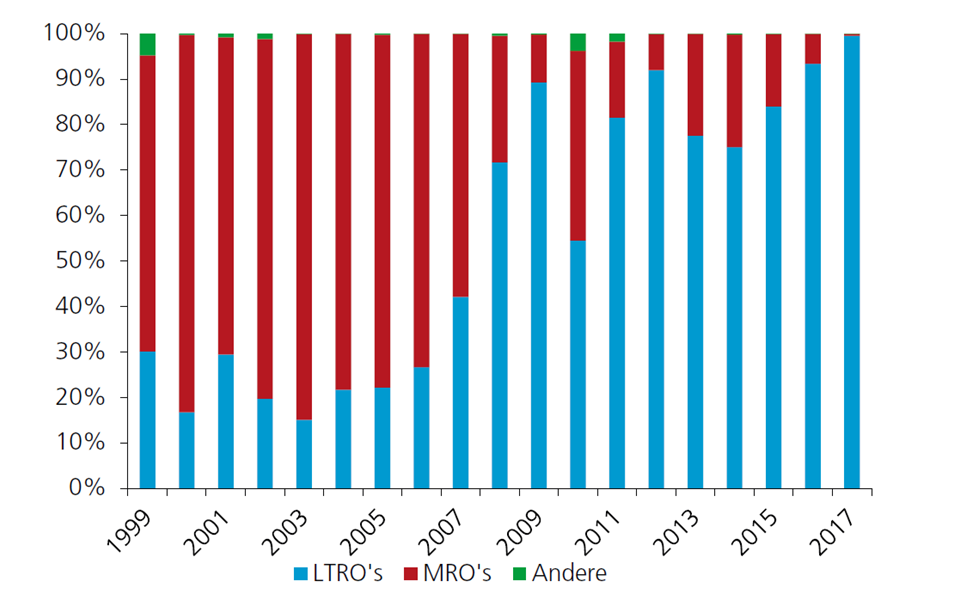

De ECB is van plan om het crisisbeleid van volledige toewijzing vol te houden zolang dat nodig is, en minstens tot eind 2019. Figuur 2 toont dat de aantrekkelijke combinatie van de quasi-onbeperkte beschikbaarheid van liquiditeiten en de langerlopende herfinancieringsoperaties, het belang van de klassieke herfinancieringsoperaties vrijwel volledig heeft verdrongen. Vermits we op korte termijn geen wijziging van het ECB-beleid terzake verwachten, zal die toestand zich allicht bestendigen.

Figuur 2 - Traditionele refi-operaties vrijwel volledig verdrongen (in procent van totale liquiditeitsvoorziening door de ECB)

Tijdelijke maatregelen worden permanent

Het beleid van volledige toewijzing van liquiditeiten werd ingevoerd als een noodinstrument om de liquiditeitsproblemen tijdens de financiële crisis aan te pakken. Tien jaar later bestaat het nog altijd. Net zoals expliciete aan- of verkoopprogramma’s in de toekomst een integraal deel uitmaken van het monetaire beleidsarsenaal van de ECB, ziet het ernaar uit dat dit ook voor de werking van de herfinancieringsoperaties door de ECB geldt. Het waarschijnlijke einde van het APP eind 2018 betekent dus geenszins het einde van het niet-conventioneel monetair beleid.