La Turquie peut-elle juguler l’hyperinflation ?

L’économie turque a connu un changement de politique remarquable depuis les élections présidentielles de l’année dernière. Le président Erdogan a nommé un ministre du Trésor et des Finances compétent qui prend des mesures pour réduire le déficit. Le gouvernement se débarrasse également de réglementations coûteuses, destinées à stopper la dégringolade de la lire. Plus important encore, la Banque centrale a abandonné sa politique monétaire non conventionnelle et a finalement multiplié par plus de cinq son taux directeur afin de réduire l’inflation. Cela dit, l’inflation reste bien supérieure à l’objectif de la Banque centrale et s’est aggravée. Une politique monétaire toujours restrictive sera nécessaire pour ramener l’inflation dans les clous.

Introduction

Le mois dernier, la Banque centrale de Turquie a décidé de maintenir les taux d’intérêt à 50 %. Elle s’est engagée à maintenir des conditions monétaires strictes jusqu’à ce qu’une baisse significative et durable de la tendance sous-jacente de l’inflation mensuelle soit observée. Depuis la réélection de justesse du président Erdogan en mai 2023, la Turquie a connu un remarquable revirement de politique, modifiant de manière significative les politiques budgétaire et monétaire. La question reste de savoir si le niveau actuel des taux d’intérêt sera suffisant pour ramener l’inflation turque vers l’objectif à court terme.

La Turquie resserre sa politique budgétaire

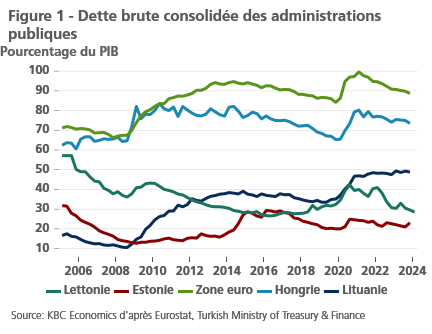

Après les élections, le président Erdogan a nommé Mehmet Simsek, un économiste respecté, à la tête du ministère du Trésor et des Finances. Sous sa direction, le gouvernement turc prend des mesures pour réduire le déficit public. Le ministre des Finances a depuis lors annoncé de nombreuses mesures pour ramener le déficit sous contrôle. En janvier, la taxe sur l’essence a été triplée, le taux de TVA normal est passé de 18 % à 20 % et le taux de TVA inférieur pour les produits de première nécessité a été relevé de 2 points de pourcentage. En mai, le gouvernement a également annoncé des réductions des dépenses publiques, telles que la réduction des embauches dans le secteur public et le ralentissement des investissements dans les grands projets d’infrastructure. Ces mesures permettront de réduire le déficit de manière significative. Bien que le FMI s’attende toujours à un déficit de 5,4 % en 2024, il prévoit que le budget sera proche de 3 % en 2026. La dette publique est bien inférieure à celle de la plupart des pays pairs de la Turquie (voir figure 1). Le gouvernement central a également aboli une réglementation obligeant les banques à encourager les dépôts en lires et a mis fin au coûteux système KKM, qui protégeait les dépôts libellés en lires contre les dévaluations de la lire à l’aide de fonds publics. Cela limite l’exposition du gouvernement à de nouvelles dévaluations de la monnaie.

Un virage à 180 degrés de la part de la Banque centrale

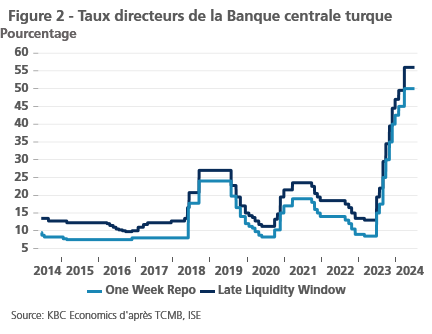

Le retour à l’orthodoxie de la Banque centrale est encore plus remarquable. Avant l’élection, elle, la TCMB, a maintenu des taux artificiellement bas à 8,5 %, malgré une inflation à deux chiffres. La nomination de Hafize Gaye Erkan, une ancienne banquière de Goldman Sachs, au poste de gouverneur de la TCMB, a marqué un revirement complet. Elle a commencé à reconstituer les réserves de change de la Banque, qui avaient été épuisées à la suite des opérations continues (et infructueuses) d’intervention sur le marché des changes. Plus important encore, elle a augmenté le taux des pensions à une semaine de 8,5 % en juin 2023 à 45 % en février 2024 (voir figure 2). Bien qu’elle ait démissionné le 2 février 2024, son successeur, Fatih Karahan, ancien économiste à la Federal Reserve Bank of New York, a continué à relever les taux directeurs. Le taux des prises en pension à une semaine a atteint 50 % en mars. Le TCMB s’engage à maintenir ses taux directeurs à ce niveau jusqu’à ce que l’inflation soit maîtrisée.

L’inflation continue de s’accélérer

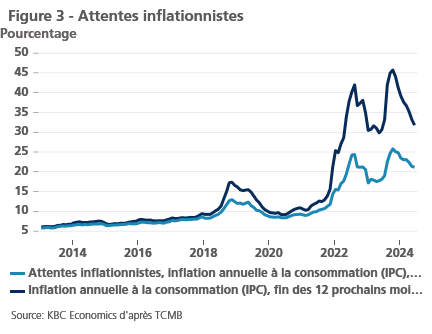

La question reste de savoir si ces changements de politique seront suffisants pour ramener l’inflation à l’objectif de 5 %. L’inflation s’est accélérée en mai, passant de 69,8 % en avril à 75,5 % en mai. L’inflation de base est restée globalement stable à 75 %. Sur une base mensuelle, l’inflation de base a augmenté de 3,76 % (taux annualisé de 45 %) et ne montre aucun signe de ralentissement. L’inflation se généralise également et s’oriente vers des composantes plus dynamiques. L’inflation des prix des services a atteint 95,9 % en mai. Plus préoccupante encore est l’accélération rapide de l’inflation du logement, qui est passée de 55,5 % à 93,2 %, et qui pourrait maintenir cette composante à un niveau élevé dans les mois à venir. À plus long terme, les prévisions d’inflation ont été orientées à la baisse mais restent bien au-dessus de l’objectif de 5 % de la Banque centrale (voir figure 3). La croissance de la masse monétaire, un autre indicateur avancé de l’inflation, a suivi une tendance à la baisse, mais reste à un niveau élevé de 47,6 %.

Conclusion

Depuis l’élection présidentielle de l’année dernière, la Turquie a connu un changement de politique remarquable. Le changement de politique monétaire a été particulièrement remarquable et a permis de réduire les attentes en matière d’inflation. Cela dit, l’inflation est une bête têtue et difficile à dompter. L’inflation turque est de plus en plus généralisée et collante. Le TCMB devra donc maintenir sa position hawkish pendant un certain temps si elle veut vaincre l’hyperinflation.