Kan Turkije de hyperinflatie temmen?

De Turkse economie heeft een opmerkelijke beleidsverandering ondergaan sinds de presidentsverkiezingen van vorig jaar. President Erdogan heeft een bekwame minister van Financiën aangesteld die maatregelen neemt om het begrotingstekort terug te dringen. De regering ontdoet zich ook van dure regelgeving, bedoeld om de koersdaling van de lira te stoppen. Het belangrijkste wapenfeit is dat de centrale bank is afgestapt van haar onconventionele monetaire beleid en eindelijk haar beleidsrente meer dan heeft vervijfvoudigd om de hyperinflatie te verlagen. Toch blijft de inflatie ver boven het streefcijfer van de centrale bank en heeft de inflatie zich breder in de economie genesteld. Er zal een blijvend restrictief monetair beleid nodig zijn om de inflatie weer in te tomen.

Inleiding

Vorige maand besloot de Turkse centrale bank, de TCMB, andermaal om de rente stabiel te houden op 50%. De bank beloofde de monetaire condities strak te houden totdat de onderliggende inflatietrend merkbaar, significant en duurzaam daalt. Turkije heeft sinds de krappe herverkiezing van president Erdogan in mei 2023 een opmerkelijke beleidsomslag doorgemaakt, waarbij niet alleen het monetair beleid, maar ook het budgettaire betekenisvol zijn gewijzigd. De vraag blijft of dit voldoende zal zijn om de hyperinflatie van circa 75% op korte termijn terug te brengen naar de doelstelling van de centrale bank (5%).

Krapper begrotingsbeleid

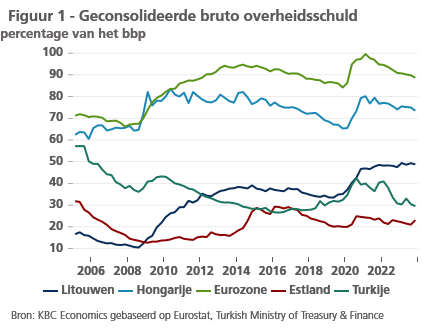

Na de presidentsverkiezingen benoemde president Erdogan Mehmet Simsek, een gerespecteerd econoom, tot Minister van Financiën. Onder zijn leiding nam de Turkse regering al verscheidene maatregelen om het tekort op de overheidsbegroting weer onder controle te krijgen. In januari werd de belasting op benzine verdrievoudigd, werd het standaard btw-tarief verhoogd van 18% naar 20% en werd het lagere btw-tarief voor essentiële artikelen met 2 procentpunten verhoogd tot…. In mei kondigde de regering ook bezuinigingen op de overheidsuitgaven aan, zoals bezuinigingen op de aanwerving van ambtenaren en het vertragen van investeringen in grote infrastructuurprojecten. Hierdoor zal het begrotingstekort aanzienlijk dalen. Voor 2024 verwacht het IMF nog steeds een tekort van 5,4% , maar tegen 2026 verwacht het een vermindering tot bijna 3% . De staatsschuld is bovendien veel lager dan die in andere landen (zie figuur 1).

De centrale overheid heeft ook de regelgeving afgeschaft die banken dwingt om deposito's in lira te stimuleren en heeft de dure zogenaamde KKM-regeling afgeschaft die met overheidsgeld deposito's in lira beschermde tegen devaluaties van de lira. Dit beperkt de blootstelling van de overheid aan verdere valutadevaluaties.

Forse beleidsommezwaai van de centrale bank

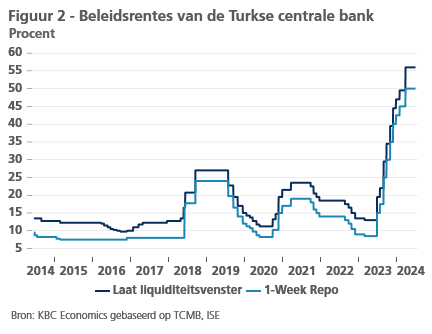

De terugkeer naar orthodoxie bij de Turkse centrale bank, de TCMB, is nog opmerkelijker. Voor de presidentsverkiezingen hieldde TCMB de rente kunstmatig laag op 8,5%, ondanks de torenhoge inflatie. De benoeming van Hafize Gaye Erkan, een voormalig Goldman Sachs bankier, als gouverneur van de TCMB betekende een complete ommekeer. Ze begon met het aanvullen van de deviezenreserves van de bank. Die waren uitgeput als gevolg van de voortdurende (onsuccesvolle) wisselkoersinterventies. Belangrijker nog, ze verhoogde de eenweekse reporente van 8,5% in juni 2023 naar 45% in februari 2024 (zie figuur 2). Hoewel ze op 2 februari 2024 aftrad, ging haar opvolger, Fatih Karahan, een voormalig econoom bij de Federal Reserve Bank of New York, door met het verhogen van de beleidsrente. De reporente bereikte 50% in maart. De TCMB belooft haar beleidstarieven op dit niveau te houden totdat de inflatie onder controle is.

Inflatie versnelt nog steeds

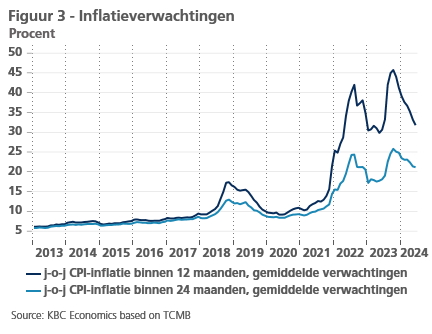

Het blijft evenwel een open vraag of deze beleidswijzigingen voldoende zullen zijn om de inflatie terug te brengen naar de doelstelling van 5%. In mei versnelde de inflatie nog tot 75,5%, tegenover 69,8% in april. De kerninflatie bleef vrijwel stabiel op 75%. Op maandbasis steeg de kerninflatie met 3,76% (45% op jaarbasis) en er zijn geen tekenen van vertraging vergeleken met de voorbije maanden. De hyperinflatie krijgt ook een bredere basis en verschuift naar componenten met een doorgaans stabieler prijsverloop. De jaarstijging van de dienstenprijzen bereikte in mei 95,9%. Nog zorgwekkender is de snelle versnelling van de woninginflatie van 55,5% naar 93,2%, waardoor deze component de komende maanden hoog zou kunnen blijven. Verder vooruitkijkend zijn de inflatieverwachtingen weliswaar aan het dalen, maar blijven ze ruim boven de doelstelling van 5% van de centrale bank (zie figuur 3). De groei van de geldhoeveelheid, een andere vooroplopende inflatie-indicator, vertoont een neerwaartse trend, maar blijft op een hoog niveau van 47,6%.

Conclusie

Turkije heeft sinds de presidentsverkiezingen van vorig jaar een forse beleidsverandering doorgemaakt. Vooral de verschuiving in het monetaire beleid is opmerkelijk geweest en heeft de inflatieverwachtingen omlaag gebracht. Inflatie is evenwel een hardnekkig beest, dat moeilijk te temmen is. De Turkse inflatie kreeg een steeds bredere basis en werd daardoor hardnekkiger. De vraag blijft dan ook of het huidige renteniveau voldoende zal zijn om de inflatie op korte termijn terug te brengen naar de doelstelling van 5%. De TCMB zal zijn havikse houding dus nog wel even moeten volhouden als het de hyperinflatie wil verslaan