RRV: Rentehausse, resultaten en verkiezingen

Uit het departement: "Beursblik in een notendop"

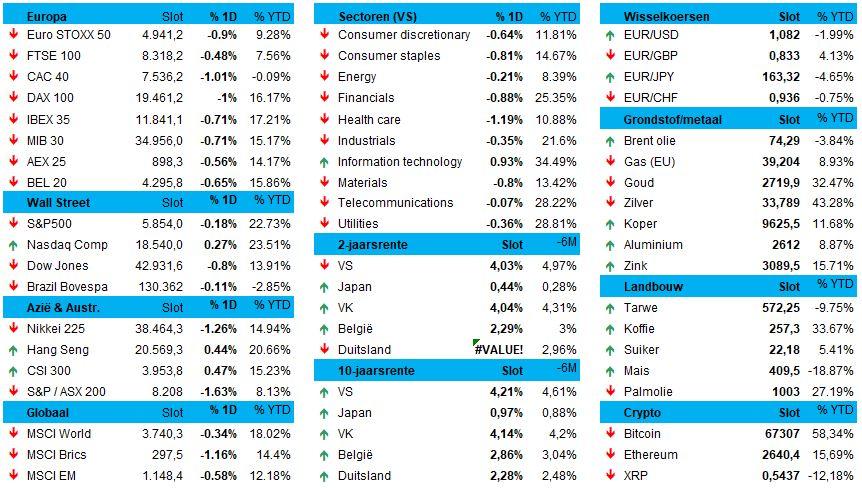

Europa sleepte zich gisteren loom in gang, en kachelde ondanks een niet-eens-heel-erg-welgemeende overgave naar zo’n 0,7% verlies. De onzekerheden gerelateerd aan een economisch herfsttafereel en weinig overtuigende bedrijfsresultaten primeerden daarbij op de verwachting dat de ECB via haar rentewapen op korte termijn voor een zuurstofinjectie kan zorgen. Winstnemingen, of hoogtevrees, zo u wil.

Ook Wall Street (-0,1%) opende de week weifelend en trok zowel in eerste als in tweede instantie licht lager. Vorige week tekenden de S&P 500 én de Dow nog voor de langste wekelijkse winstreeks in 2024 en dus is het nodig, wenselijk én verstandig om te bekijken of die hausse al dan niet onderbouwd was door harde winstcijfers. Een erg drukke cijferweek met onder meer Tesla, Boeing, Coca-Cola, 3M, IBM, General Motors, UPS en Verizon aan het kanon moet daarin meer inzicht brengen.

Azië wist bijvoorbeeld evenmin richting te kiezen in een sessie waarin winst en verlies een baanlengte van elkaar verwijderd waren. China (+0,26%) en Hongkong (+0,14%) klokten in het groen af, terwijl Zuid-Korea (-1,1%), Japan (-1%) en Taiwan (-0,5%) terrein verloren. In Australië (-1%) voerden technologie en grondstoffen het hoge woord, respectievelijk omdat WiseTech Global herstelde van een schandaaldossier waarin de CEO een hoofdrol speelt en omdat de oprichter van lithiummijnwerker Mineral Resources toegaf dat hij belastingontduiking pleegde.

Kunstmatige nervositeit

Samengevat lezen we dat “de wereldwijde markten daalden door voorzichtigheid vanwege oplopende geopolitieke spanningen en onzekerheid over de Amerikaanse presidentsverkiezingen”. Maar op basis van de cijfers en de onafgebroken recordreeksen valt dat meer dan behoorlijk mee.

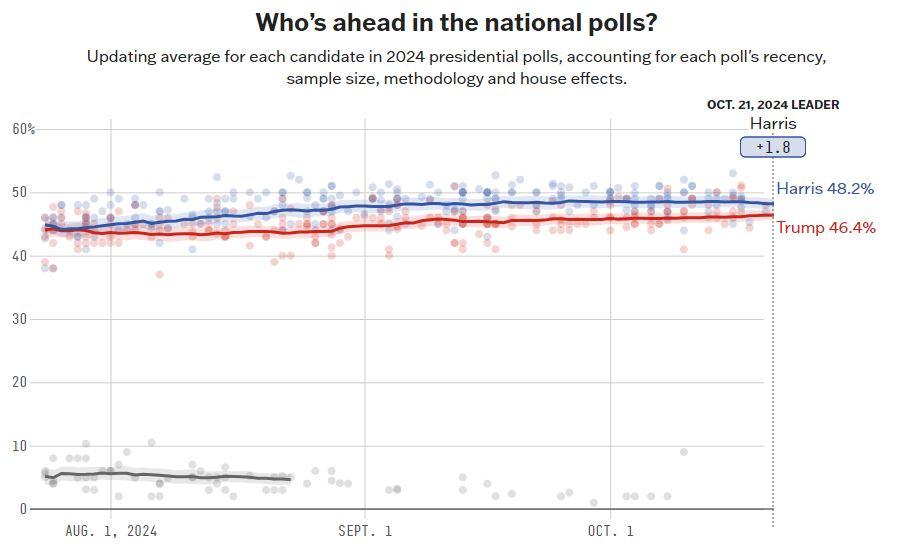

Lijken de financiële markten zich van de nakende Amerikaanse verkiezingen dan eerder weinig aan te trekken? Misschien. Of rekenen ze op een goede afloop? Wel, op basis van de historische statistieken maakt het eigenlijk niet zo geweldig uit of het achterwerk van ene Trump dan wel Harris zich in de velours zeteltjes van het Witte Huis mag nestelen. Het zal sowieso nipt worden, maar dat is het eigenlijk ook altijd.

Sectoren en bedrijfswinsten

Maar speculeren en scenario’s bouwen is nu eenmaal hoe het gaat. Ondergaan dus, ondanks daardoor de focus meer onterecht afgeleid wordt van waar het écht om gaat: de onderliggende gang van zaken bij de bedrijven. Een goed belegger houdt de bedrijfsresultaten dus goed in de gaten. En die vertaalslag zien we weerspiegeld op sectorniveau.

Gisteren kreeg “Consumer discretionary” in de VS de rode lantaarn toegeschoven, gevolgd door vastgoed, terwijl de energiesector een “intradag remontada” kon plaatsen dankzij stijgende energieprijzen. En ook Big Tech toonde doorheen de dag zijn (of haar, zo u wel) vuist: ondanks initiële verliezen konden Microsoft (+0,15%), Amazon (+0,1%), Apple (+0,6%), Nvidia (+4%) en Alphabet (+0,4%) wél met winst de dag uitgaan, terwijl Meta (-0,2%) en Tesla (-0,8%) achteruit fietsten. De IT-sector (+0,93%) ging als enige met een groene podiumplaats aan de haal.

De beursvloer in Europa leverde eenzelfde beeld op, met enkel winst voor de energiesector (+0,73%). Verliezen waren er zowat overal, met op kop Telecom (-1%), consumentenbedrijven (-1%), grondstoffen (-0,7%) en banken en verzekeraars (-1%).

Hernieuwde rentestress!

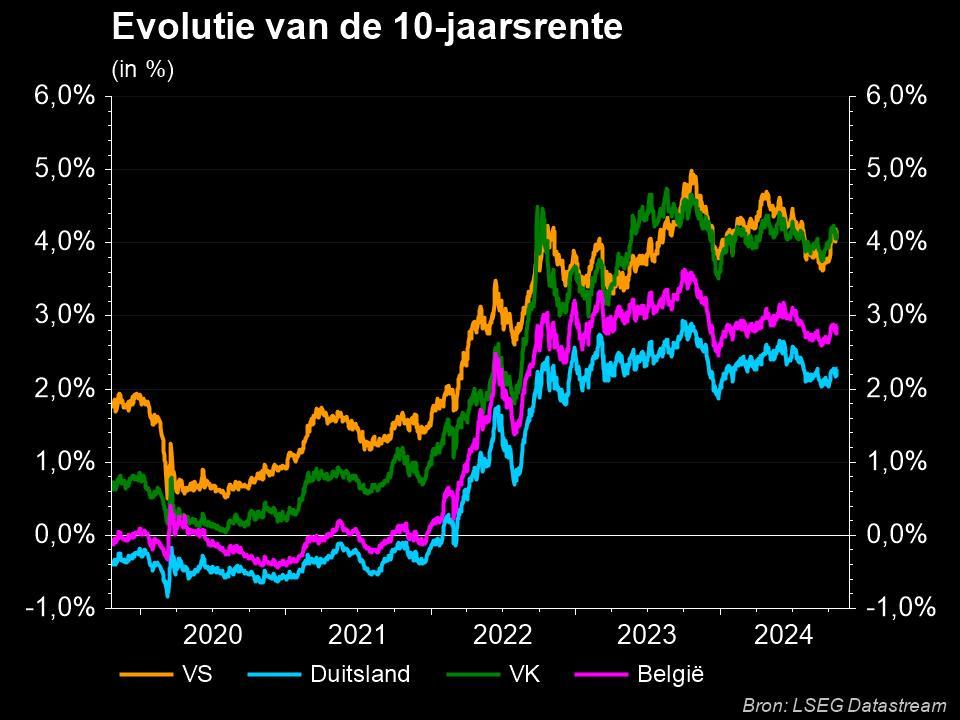

Op de rentemarkten kregen obligaties geen last van hoogtevrees, eerder andersom. De 10-jaarsrente in de VS steeg tot boven de 4,22%, het hoogste niveau sinds eind juli, terwijl de Duitse variant er gisteren 2 basispunten bijkreeg tot 2,28%. Per 1 oktober stonden de bordjes nog op 3,74% en 2,04%.

Het ging dus hard, omdat de hoop op een snelle rentedaling blijft vervlieden omwille van een setje sterke Amerikaanse economische indicatoren doorheen de voorbije paar weken. Denk onder meer aan robuuste detailhandelsverkopen, terwijl ene Donald Trump zich weer in de presidentsrace kon knokken. De dollar stond er bij en keer er naar (€1 = $1,0827), terwijl de goudprijs zijn recente winsten behield (2,734 dollar per ounce)

Maar ’s mans gulle belastingbeleid en tomeloze uitgavendrift kunnen mogelijk voor een extra inflatiestoot zorgen. En dus steeg de rente. Het is economisch gezien vooral uitkijken naar donderdag, moment waarop we via de S&P Global PMI’s een eerste vinger aan de pols zullen krijgen over het sentiment bij de aankoopdirecteuren.

Winterweer jaagt gasprijs wat aan

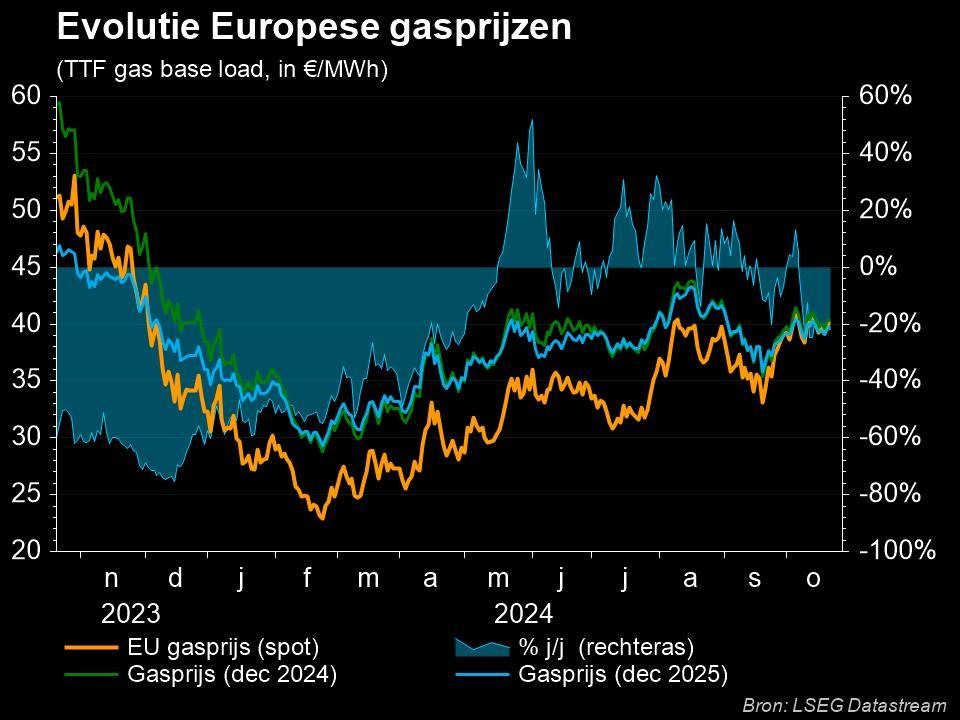

Ondertussen stegen de Europese gasprijzen voor levering in november tot boven 40 euro/MWh, door aanhoudende zorgen over de impact van de spanningen in het Midden-Oosten. Het aanslepende gebakkelei tussen Israël en Iran riskeert immers voor aanvoerproblemen te kunnen zorgen in de Straat van Hormuz, een belangrijke route voor LNG- en olietransporten.

Ondanks de Europese gasopslag voor 95% gevuld is, schommelen de huidige gasprijzen rond het niveau van december 2023. Onlogisch is dat niet, want er werd voor volgende week een koudegolf aangekondigd in grote steden zoals Londen, Parijs en Berlijn. De temperaturen kunnen daardoor tot onder het “normale niveau” dalen, en dat jaagt de prijzen altijd aan, zelfs terwijl de Noorse gasproductie er al een groot onderhoud op heeft zitten.

Wat u vandaag mag verwachten

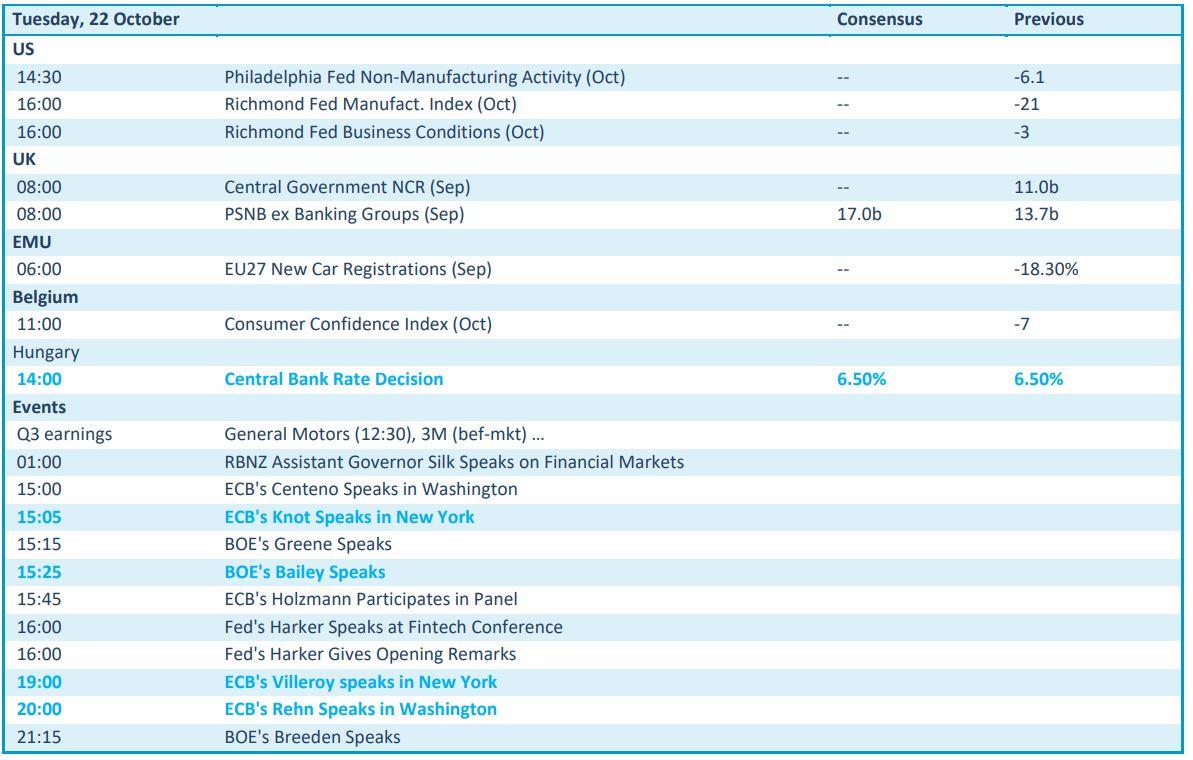

Er staat vandaag geen economisch nieuws van formaat op de kalender. U mag zich dus rustig inlezen in de Amerikaanse sentimentsindexen van de centrale bank van Philadelphia en Richmond, de Europese autoregistraties en de evolutie van het Belgische consumentenvertrouwen. Bijzonder interessant is het Hongaarse rentebesluit, al zou er vandaag niet gesleuteld worden aan de rente. Voor speeches moet u vandaag bij de heren en dames Knot, Rehn, Villeroy (ECB) en Bailey, Breeden (BoE) zijn.

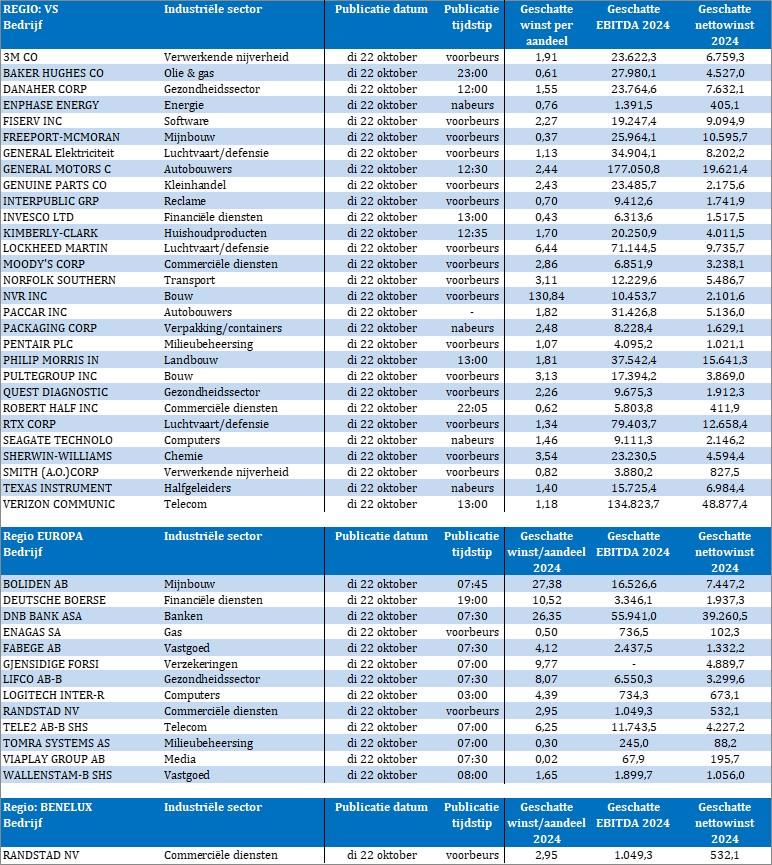

Véél leuker wordt het op bedrijfsvlak. De resultatenkalender is er een om u tegen te zeggen, ook al heeft de Benelux enkel Randstad in petto. Hieronder de volledige lijst.