Geen inflatieboost, wel rentehoop

Uit het departement: "Beursblik in een notendop"

Het was gisteren een hele dag uitkijken naar de Amerikaanse inflatiedata en dus beginnen we het dagelijkse overzicht daar best mee. De inflatiemaatstaf vertraagde zoals verwacht van 3,2% in oktober naar 3,1% in november 2023, de laagste stand in vijf maanden dankzij onder meer 5,4% lagere energiekosten en een prijsdaling met 3,8% voor tweedehandsauto's. Maar de kerninflatie bleef steken op 4% op jaarbasis, net zoals in oktober, omdat er op maandbasis 0,3% prijsgroei geregistreerd werd. Dat was eveneens niet geheel onverwacht, maar het cijfer maakt wel opnieuw duidelijk dat de dekselse diensteninflatie halsstarrig kleverig blijft.

.jpg/_jcr_content/renditions/cq5dam.web.2000.9999.jpeg.cdn.res/last-modified/1731570184409/cq5dam.web.2000.9999.jpeg)

Marktreactie: dollar en rente stabiel

De marktreactie was er daarom eentje van vertwijfeling. Is dit inflatiecijfer slechts een uitzondering in een dalende reeks? In welke mate zet dat het scenario van een snelle renteverlaging op de helling? De markten kalmeerden na de initiële volatiliteit, zodat de dollar per saldo een pas op de plaats maakte (€1 : $1,0791) en de 10-jaarsrente nauwelijks bewoog (VS: 4,19%, Duitsland: 2,23%). De verwachtingen over de timing van een eerste renteverlaging schoof wel wat verder terug in de tijd van maart naar mei.

Marktreactie: EU negatief, VS positief

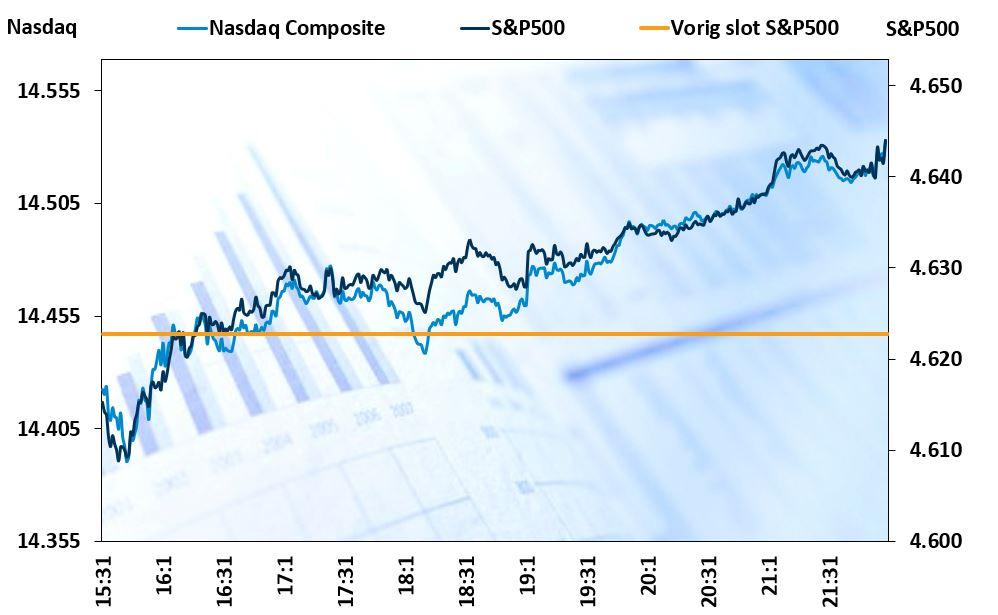

Op de Amerikaanse aandelenmarkten verbeterde de sfeer geleidelijk aan (Dow: 0,48%, S&P 500: +0,46%, Nasdaq : +0,7%), waarbij de benchmarks hun vierde opeenvolgende winstdag noteerden. Europa klokte eerder 0,2% lager af, in een beweging waarbij enkel Industrials (+0,12%) en IT (+0,4%) het hoofd boven water konden houden.

Acht van de 11 S&P-sectoren eindigden hoger, aangevoerd door technologie, financiële waarden en materialen, terwijl de energiesector de grootste achterblijver was. Sterke winsten waren er voor big tech, zoals Nvidia (+2,2%), AMD (+2,4%) en Meta Platforms (+2,8%), terwijl Oracle (-12,4%) teleurstellende omzetcijfers moest verwerken. De conclusie van de hoopvolle beleggers is duidelijk: de inflatie daalt misschien niet veel, maar de trend richting 2024 blijft wel degelijk dalend. En dat is belangrijk voor de rentevergadering van de Federal Reserve later vandaag.

Marktreactie: Azië onder druk door amechtig China

Aziatische aandelen noteerden woensdag gemengd. Hongkong daalt met 1% tot het laagste peil sinds 30 november 2022, te midden van wijdverspreide verliezen in alle sectoren. De Aziatische markten lezen de Amerikaanse inflatiedata duidelijk door een minder roze bril, onder meer door de eigen povere groeivooruitzichten, vastgoedproblemen en té beperkte overheidsstimulus.

China verliest vannacht 1,4%, ondanks er in 2024 meer beleidsaanpassingen zullen worden doorgevoerd om het economisch herstel te ondersteunen. Denk aan het structureel verlagen van belastingen en heffingen, naast allerhande fiscale hervormingen en een politiek waarbij de geldhoeveelheid hoog genoeg blijft om de economische groei haalbaar te maken.

Reuters meent te weten dat het groeidoel voor 2024 weer op 5% gezet zal worden, al weten dat pas officieel in maart 2024, samen met de jaarlijkse parlementsvergadering. En net die onzekerheid viel slecht op de financiële markten.

Argentijnse peso devalueert

En dan is er nog Argentinië, waar een forse devaluatie van de peso werd aangekondigd (-50% naar 800 pesos tegenover de dollar!), naast bezuinigingen op energie- en transportsubsidies. De nieuwe president Milei wil op die manier het hoofd bieden aan een economische “noodsituatie”, terwjil er “geen tijd is om andere alternatieven te overwegen”.

Argentinië worstelt dan ook met 143% inflatie, een gekelderde munt, een verarmde bevolking, een gapend begrotingstekort, een handelstekort van 43 miljard dollar en een schuld van 45 miljard dollar aan het Internationaal Monetair Fonds, waarvan 10,6 miljard dollar in april moet worden betaald.

Alweer goedkopere olie en gas

Op de oliemarkten daalde de prijs voor een vat Brent naar 72,75 dollar, het laagste niveau sinds eind juni. Een afzwakkende vraag en overaanbod zorgde eergisteren al voor 4% verlies, ondanks de Russische olie-export naar een recordniveau sinds juli klom. Maar het EIA energieagentschap verhoogde de voorspelling voor het Amerikaanse olieaanbod met 30.000 vaten per dag, terwijl de productie in Canada (+10% in 2024) en Brazilië (+9,6% in het derde kwartaal) eveneens stijgend is.

Wat staat er vandaag op het menu?

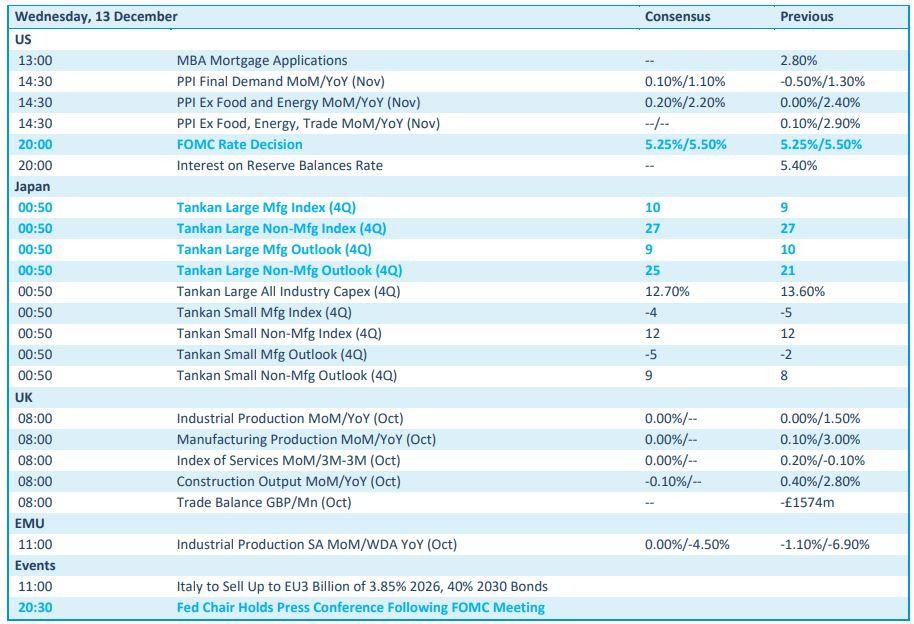

Op de economische kalender prijkt vandaag in essentie slechts één belangrijk agendapunt: de Federal Reserve beslist straks over de hoogte van de beleidsrente. Die uitkomst staat al een hele tijd in de sterren geschreven: er zal niets worden gewijzigd. Maar de commentaren naar 2024 zijn wél bijzonder belangrijk, ook al zal daarin naar verwachting herhaald worden dat de strijd tegen de inflatie nog niet gestreden is. “De marktparticipanten moeten maar niet zo ongeduldig zijn”, zou het kunnen klinken in mensentaal. U kunt de persconferentie volgen vanaf 20u30 Belgische tijd.

Elders op de kalender vinden we onder meer het belangrijke Japanse Tankan-rapport, waarin een gedetailleerd beeld zal worden geschetst van het sentiment en de stand van zaken in Japan. Dat inzicht wordt geflankeerd door de Britse handelsbalans en een inzicht in de Britse en Europese industriële productie uit oktober.

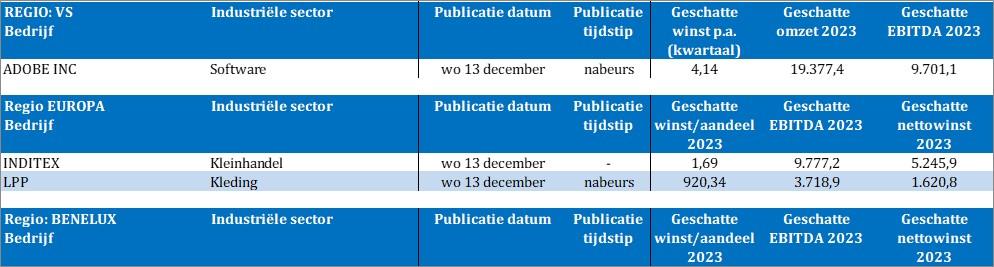

Qua bedrijfsresultaten moeten we het doen met Adobe en Inditex en LPP, dus dat wordt eerder een rustig dagje voor de traders onder ons.