Donald Trump knippert als eerste!

Uit het departement: “Paniekverkopen van Amerikaanse overheidsobligaties”

We openden de week met de dubbele staarwedstrijd tussen Amerikaanse president Trump en Chinees president Xi Jinping enerzijds en tussen Trump en Fed-voorzitter Powell anderzijds. Met China is het spel van de angsthaas nog vol aan de gang, maar het is Trump die als eerste inbond: met uitzondering van China (verhoging tot 125%) worden alle wederkerige invoertarieven al meteen voor 90 dagen herleid tot het basistarief van 10%. Het opbod stopt, toch al minstens tijdelijk.

We openden de week met de dubbele staarwedstrijd tussen Amerikaanse president Trump en Chinees president Xi Jinping enerzijds en tussen Trump en Fed-voorzitter Powell anderzijds. Met China is het spel van de angsthaas nog vol aan de gang. Met de Fed kregen we gisteren uitsluitsel: de Trump put ipv de Fed put. Met uitzondering van China (verhoging tot 125%) worden alle wederkerige invoertarieven op de dag van hun intrede meteen voor 90 dagen herleid tot het basistarief van 10%. De voornaamste boodschap is dat het opbod minstens tijdelijk stopt.

Officieel komt de pauze er dankzij de grote bereidheid tot onderhandelen van de meeste Amerikaanse handelspartners. Toch gaf Trump zelf toe dat markten nerveus oogden: topatleten met faalangst. Enkele uren voor de pauze-aankondiging lanceerde de POTUS zelfs een oproep via zijn sociale mediakanalen tot (activa)aankopen: “THIS IS A GREAT TIME TO BUY”. Een vorm van outsider trading? Voor alle duidelijkheid: die reddingsboei kwam er niet om de beurzen te stutten. Het grote gevaar schuilde in de paniekverkopen van Amerikaanse overheidsobligaties, vooral met lange looptijd. De alarmbellen gingen af nadat de 30-jarige rente gisteren 5% testte.

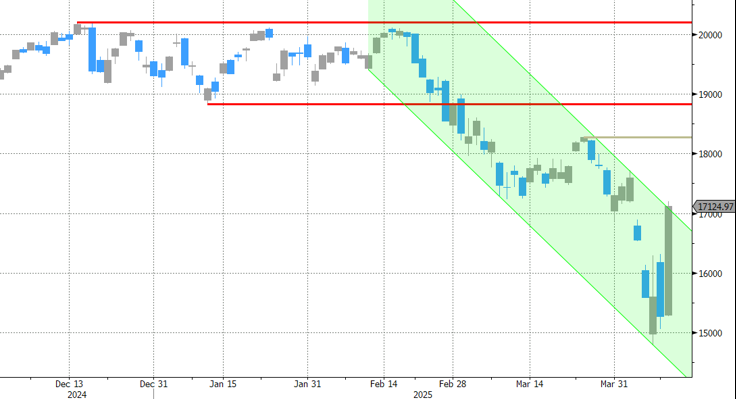

In een eerste reactie vervlakte de Amerikaanse rentecurve. Aan het lange eind van de curve kwam er relatieve rust, terwijl het korte eind van de curve richting 4% trok. De markt negeerde de voorbije maand signalen van Fed-voorzitter Powell die aanstuurt op een langere beleidspauze, nog steeds ons voorkeurscenario. De Amerikaanse centrale bank heeft meer oog voor opwaartse inflatierisico’s dan voor neerwaartse groeirisico’s. Het korte eind van de Europese rentecurve stijgt om gelijkaardige redenen. Aan het lange eind van de curve verschuift de focus van veilige haven naar fiscale plannen die de volgende drie maanden in stelling kunnen worden gebracht. Amerikaanse beurzen beleefden één van hun beste dagen ooit. De S&P 500 klokte af met een dagwinst van 9.5%. Voor de tech-index Nasdaq stond de teller op +12%. Europese beurzen herstellen vandaag een goede 5%. Op de wisselmarkt was de USD-comeback eerder belabberd. EUR/USD noteert vanochtend opnieuw boven 1.10. We houden vast aan 1.1276 als volgende referentie.

Dan rest ons de vraag hoe sterk de Trump put is. We vrezen dat Amerikaanse activa (obligaties, aandelen, dollar) zich eerder in een sell-on-upticks dan in een buy-the-dippatroon bevinden. De geloofwaardigheid in het instituut “VS” holt uit en per saldo blijft de impact van invoerheffingen (tegen China, tegen Mexico/Canada, op metalen, tegen bepaalde sectoren,…) negatief voor Amerikaanse groei terwijl prijsdruk oploopt. Zonder rekening te houden met nakende tarieven tegen de pharmasector bedraagt de gemiddelde importtaks vandaag 24% ten opzichte van 27% gisteren voor de aankondiging. Hogere risicopremies versterken het al onhoudbare pad van publieke financiën. Amerikaanse inflatiecijfers voor de maand maart, een veiling van 30-jarige overheidsobligaties en inflatieverwachtingen in de consumentenenquête van de universiteit van Michigan vormen vandaag en morgen meteen een stevige test voor de Trump put. We vrezen dat er niet veel nodig is om het lange eind van de rentecurve opnieuw te ontwrichten.

Nasdaq stijgt meer dan 12% (!) dankzij Trump put (voor de obligatiemarkt)

Bron: Bloomberg

Disclaimer:

Dit document is opgesteld door de KBC Economics - Markets desk en is niet opgesteld door de afdeling Research. De desk bestaat uit Mathias Van der Jeugt, Peter Wuyts en Mathias Janssens, analisten bij KBC Bank N.V., die gereguleerd wordt door de Autoriteit voor Financiële Diensten en Markten (FSMA). Deze marktadviezen zijn het resultaat van een kwalitatieve analyse, waarin ruimte is voor ervaringen uit het verleden en persoonlijke beoordelingen. De standpunten zijn gebaseerd op de huidige marktomstandigheden en kunnen elk moment veranderen. De meest prominente input komt van publiek beschikbare gegevens, financieel nieuws, economisch en monetair beleid en courante technische analyses. De KBC Economics - Markets desk heeft redelijke inspanningen geleverd om deze informatie te verkrijgen uit bronnen die zij betrouwbaar acht, maar de inhoud van dit document is opgesteld zonder dat er een inhoudelijke analyse is gemaakt van deze bronnen. Er is niet beoordeeld of deze inzichten al dan niet geschikt zijn voor een bepaalde belegger. De meningen zijn onze huidige meningen op de datum die op dit materiaal staat en kunnen tegengesteld zijn aan eerdere aanbevelingen als gevolg van veranderde marktomstandigheden. De auteurs staan niet in voor de nauwkeurigheid, volledigheid of waarde (commerciële of andere) van dit document. Evenmin zijn de auteurs aansprakelijk jegens degenen die dit overzicht ontvangen voor de inhoud ervan of voor enig verlies of schade (hetzij uit onrechtmatige daad (inclusief nalatigheid), contractbreuk, schending van wettelijke of andere verplichtingen ) als gevolg van enig handelen of nalaten op basis van deze inhoud, evenmin voor enige vordering tegen de auteurs met betrekking tot de inhoud van of de informatie in dit document. Eventuele meningen die hierin worden geuit, weerspiegelen het oordeel ten tijde van het opstellen van het overzicht en kunnen zonder voorafgaande kennisgeving worden gewijzigd. Gezien de aard van dit advies (gekoppeld aan valuta en rente) is het advies over het algemeen niet specifiek van aard. Als zodanig is er geen verwijzing naar enig corporate finance contract en als zodanig is er geen 12 maanden overzicht op basis van de verschillende adviezen. Dit document is slechts geldig gedurende een zeer beperkte periode, als gevolg van de snel veranderende marktomstandigheden.