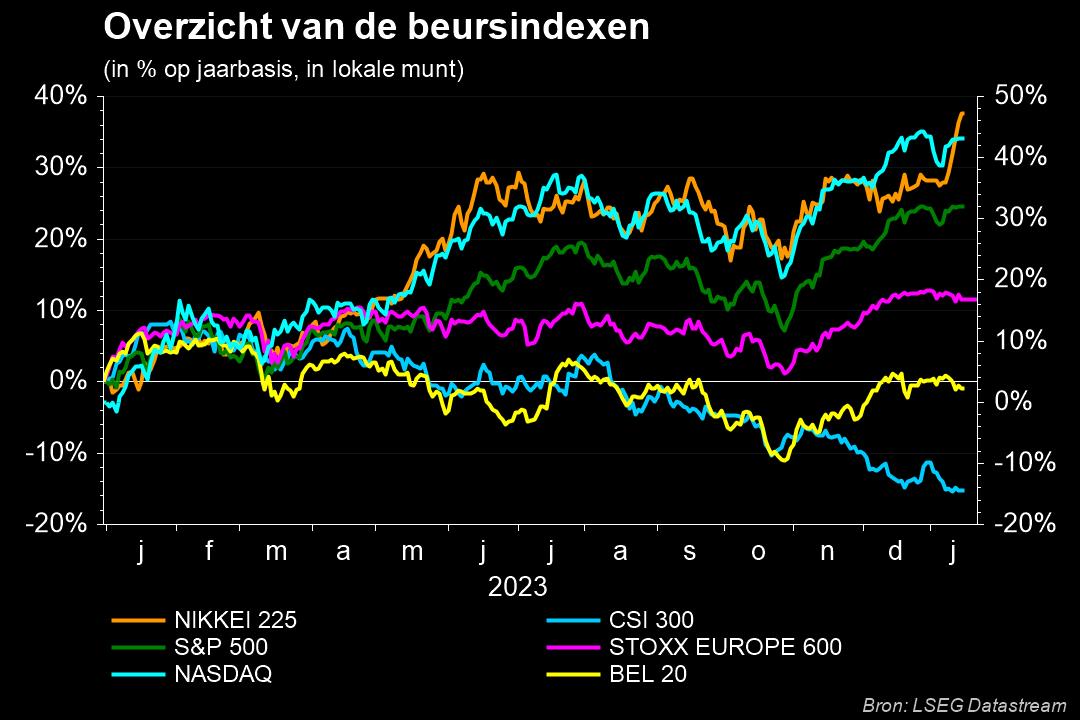

BEL20: rode lantaarn drager in 2023

Uit het departement: “We ontberen locomotieven, en dus liquiditeit”

De BEL20-index zit al een tijdje in de hoek waar de klappen vallen. Gisteren klokte de beurskorf dat het puikje van de Belgische beursgenoteerde bedrijven moet omvatten af op 3.398 punten, het laagste peil sinds oktober 2022 en 8,2% lager sinds begin 2023.

Daarmee doet België het een pak slechter dan de S&P 500 (+11,4%) en de Nasdaq (+26%), weliswaar niet gecorrigeerd voor dollarbewegingen, en even goed dan de Chinese CSI 300 (-8,7%) en de Hang Seng Tech index (-11%). Maar dan ook weer slechter dan de Japanse Nikkei 225 (+20,4%) en vooral veel minder goed dan zowat alle Europese broers en zusters: de Euro Stoxx 600 (+3,5%), AEX (+5,6%), CAC40 (+6,9%) en DAX (+8,1%) houden tenminste de neus boven water.

Dat de Belgische ‘sterindex’ het zo slecht doet, mag niet verbazen: we ontberen simpelweg locomotieven, zoals Nederland bijvoorbeeld zijn chipaandelen en Frankrijk zijn luxebedrijven heeft. Laat me dat staven met enkele cijfers sinds begin 2023: Barco (-38%), Aedifica (-33%), Cofinimmo (-32%), Elia (-31%), Umicore (-30%), etc .. Moest het niet voor Argenx (+30%) zijn, dan was de prestatie van de BEL20 ten opzichte van de Europese sectorgenoten nog veel erger. Toegegeven, omdat uitbater Euronext het eerder dit jaar nodig vond om Colruyt uit de selectie te drukken, miste de BEL20 wel het opmerkelijk positieve beursparcours van de Halse kleinhandelaar sinds het jaarbegin (72%).

Zo’n beweging stemt tot nadenken, ook al spreken de cijfers voor zich en is er weinig stof tot nadenken. Feit is ook dat het risicosentiment de voorbije kwartalen geleidelijk aan verzuurde, waardoor de belangrijke institutionele beleggers traditioneel terugplooien op de meest liquide bedrijven. Voor hen is het namelijk belangrijk om investeringen snel te gelde te kunnen maken, zeker in tijden waarin de volatileit de markten parten durft te spelen.

Ook werkten rente- en groeiperikelen extra negatief in op de Belgische index. Denk bijvoorbeeld aan het relatieve zware gewicht van zeer rentegevoelige sectoren zoals vastgoed (Aedifica, Cofinimmo en WDP), telecom (Proximus) en nutsbedrijven (Elia). Groeimotoren ontbeert de BEL20 ook al, want Umicore maakt zich nog maar klaar voor groei in de tweede helft van het decennium, terwijl Aperam last heeft van dalende grondstofprijzen. En dan zijn er nog de holdings Ackermans en Sofina, die beide last hebben van een toenemende korting (“discount”) ten opzichte van hun intrinsieke waardes. Ook dat is geen uitzonderlijk fenomeen in tijden waarin beren de plak zwaaien over de beursvloer.

Dat brengt ons bij Argenx en Solvay, die beide als enige sterkhouder de BEL20-banier ietwat rechtop kunnen houden, terwijl UCB en Melexis met een nulprestatie op jaarbasis ook een deel van het werk voor hun rekening nemen. Leuk, dat zeker, maar zeker ook pover. We ontberen zoals gezegd locomotieven in de vorm van zware kleppers met veel prijszettingsmacht die inspelen op belangrijke trends zoals technologie, toenemende welvaart in de middenklasse, e-commerce, healthcare in zijn brede vorm, etc …

Helaas hebben we die niet, wat zoveel wil zeggen dat de BEL20 dan wel een index is, maar geen topper, en al zeker niet ‘relevant’. Zonder de kleine Belgische leeuwen die we onder meer in het ondersegment van de markt vinden (BEL Mid en BEL Small), blijft de selectie té beperkt om de index als doorslagje te bestempelen van de “Belgische economie”, hoewel dat in wezen wel de opzet van zo’n index is. Het argument dat deze kleine leeuwen té klein zijn om in een BEL25 of BEL30, bijvoorbeeld, opgenomen te worden omdat ze daarvoor niet liquide genoeg zijn, snijdt geen hout: er handelt werkelijk niemand in de BEL20.

Als dusdanig is het rode overzicht van hierboven eerder te bekijken als “visueel element”, eerder dan als economische of financiële graadmeter.