Schuld, ontkoppeling en diversificatie van de groei: China's vele uitdagingen

Inhoud:

I.

Inleiding

II.

Schuldproblemen en -risico's

Vastgoedcrisis schoolvoorbeeld van onderliggende risico's

Parallellen op het gebied van financiële stabiliteit

III.

Nieuwe groeimotoren vinden

Agenda voor tweesporenbeleid

IV.

Conclusie

Lees de publicatie hieronder of klik hier voor de PDF.

I. Inleiding

De Chinese economie heeft zich de afgelopen dertig jaar in een ongekend tempo ontwikkeld. Ze is de op één na grootste economie ter wereld geworden en is goed voor ongeveer veertien procent van de wereldhandel. Deze ontwikkeling kan voor een groot deel worden toegeschreven aan de integratie van China in de wereldeconomie tegen de achtergrond van een overvloed aan goedkope arbeidskrachten, aanzienlijke investeringen in infrastructuur en een algemene inhaalgroei. De groei vertoont evenwel al meer dan een decennium een dalende tendens, terwijl de macro-economische vooruitzichten de laatste jaren complexer zijn geworden doordat belangrijke kopwind steeds harder waait.

Vooral in het afgelopen jaar zijn de economische ontwikkelingen in China steeds turbulenter geworden. Daardoor rijst de vraag of China op weg is naar een ernstigere crisis. Hoewel er verschillende - soms structurele - uitdagingen zijn die de balans in die richting lijken te doen doorslaan, zijn er ook belangrijke compenserende factoren. Langdurige problemen zoals een onevenwichtige economie met een zwakke consumptie, zorgwekkende demografische prognoses en spanningen met het Westen lijken samen te vallen met problemen op kortere termijn, zoals het coronabeleid van China (waarvan de huidige ommezwaai nieuwe zorgen baart), de crisis in de vastgoedsector en nieuwe geopolitieke spanningen die de ontkoppeling tussen de VS en China versnellen. Bovendien blijven de Chinese schuldproblemen niet beperkt tot de vastgoedsector en lijken de risico's in verband met de financieringsinstrumenten van de lokale overheid toe te nemen.

Het is echter niet allemaal kommer en kwel. Ondanks China's hoge schuldniveau is het grootste deel van deze schuld in lokale valuta en wordt zij lokaal aangehouden, terwijl de buitenlandse schuld, in verhouding tot inkomstenbronnen zoals het bbp of de (netto)export, relatief beperkt blijft. Het Chinese beleid kan ook terugvallen op zeer sterke hefbomen, waaronder het vermogen om zo nodig doortastend te interveniëren mocht zich een ernstiger crisis voordoen. Bovendien is er enige vooruitgang geboekt bij het herstel van het evenwicht in de groei. Maar er blijven uitdagingen, en drie jaar van streng coronabeleid hebben het evenwichtsherstel voor een stuk weer teniet gedaan. Op langere termijn is China's agenda van een tweesporenbeleid (dual circulation) echter bedoeld om de onevenwichtige economische motor van het land aan te pakken en het tegelijkertijd te beschermen tegen de negatieve gevolgen van de ontkoppeling. Of de (soms tegenstrijdige) doelstellingen van dit beleid kunnen worden gehaald, valt echter nog af te wachten.

Of en hoe deze vele uitdagingen en doelstellingen worden gehaald, zal ook mee bepalen of China aan de middeninkomensval zal kunnen ontsnappen en verder zal kunnen convergeren naar de hoge-inkomenseconomieën, dan wel of het een lange periode van ondermaatse groei tegemoet gaat, met mogelijk zelfs een grote crisis.

II. Schuldproblemen en -risico's

Veel van China's structurele uitdagingen (en daaruit voortvloeiende risico's voor de financiële stabiliteit) komen voort uit een overkoepelend probleem van te grote schuldopbouw in de economie. Door de staat gestuurde en met schuld gefinancierde investeringsgroei heeft jarenlang de hoge economische groei en de inhaalbeweging van China ondersteund. In periodes van tragere economische groei werd er zwaar op ingezet om de groei te stabiliseren en werkgelegenheid in stand te houden. Dit is met name het geval geweest sinds de wereldwijde financiële crisis: in verhouding tot het bbp is de overheidsschuld en de schuld van niet-financiële ondernemingen (NFC) van respectievelijk 27% en 94% in 2008 tot respectievelijk 73% en 157% in het eerste kwartaal van 2022 (figuur 1). Ondertussen is ook de schuld van de gezinnen aanzienlijk toegenomen (zie verder).

De groei van de schuld van de overheid en van de NFC zijn echter nauw met elkaar verbonden. In feite wordt een groot deel van de niet in de balans opgenomen schuld van de lokale overheden geregistreerd als schuld van de bedrijfssector. Aangezien dit type van schuld vragen oproept over impliciete garanties en voorwaardelijke verplichtingen, berekent het IMF een gecorrigeerde en een niet-gecorrigeerde indicator van de Chinese overheidsschuld. De gecorrigeerde overheidsschuld is veel hoger dan de officiële cijfers: naar verwachting zal ze in 2022 bijna 110% van het bbp hebben bereikt.

Dit schuldgedreven investerings- en groeimodel is mettertijd steeds inefficiënter geworden. Om eenzelfde stijging van het nominale bbp te bereiken is een steeds grotere toename van de schuld nodig. Zo bedroeg de verhouding tussen de jaarlijkse verandering van de schuld en de jaarlijkse stijging van het nominale bbp gemiddeld 1,8 tussen 1997-2008. In reactie op recente crises liep die verhouding op tot 5,6 in 2009, 4,9 in 2015 en 13,1 in 2020. Gemiddeld bedroeg ze in de periode 2009-2021 4,1. Dit illustreert hoe de jarenlange toevlucht tot dezelfde hefbomen tot verminderende efficiëntie en een opeenstapeling van onderliggende risico's heeft geleid.

Vastgoedcrisis schoolvoorbeeld van onderliggende risico's

De risico's voor de financiële stabiliteit als gevolg van de excessieve schuldopbouw in de Chinese economie kunnen duidelijk worden geïllustreerd aan de hand van de liquiditeitscrisis die de vastgoedsector sinds 2021 in zijn greep houdt. Hoewel de crisis zelf vrij recent is, gaan de problemen terug op ontwikkelingen van de afgelopen vijfentwintig jaar, toen vastgoed uitgroeide tot een belangrijke groeimotor van de Chinese economie en uiteindelijk goed was voor een kwart van de totale investeringen in vaste activa in 2021.

Het toenemende belang van de vastgoedsector impliceerde ook een toenemende schuldenlast, niet alleen voor huishoudens die hypotheken afsluiten, maar ook voor projectontwikkelaars. En dit impliceert dus potentiële risico's voor de financiële stabiliteit. Vastgoedleningen waren in 2019 goed voor bijna 30% van de uitstaande leningen van financiële instellingen. Dat aantal is sindsdien gedaald (tot 25% in het derde kwartaal van 2022), deels als gevolg van een beleidswijziging om de overdreven schuldopbouw in de sector en met name de schuldenlast van projectontwikkelaars te beperken (figuur 2). Een belangrijke pijler van deze beleidswijziging, bekend als de “Drie Rode Lijnen”, werd in 2020 ingevoerd. Hij stelde grenzen aan de leencapaciteit van een vastgoedontwikkelaar op basis van zijn uitstaande schuld in verhouding tot zijn activa, eigen vermogen en kasmiddelen. Deze regels veroorzaakten de liquiditeitscrisis onder (minder kredietwaardige) vastgoedontwikkelaars en de daaropvolgende daling van de vastgoedprijzen. Maar de bezorgdheid over de houdbaarheid van het vastgoedmodel was al enige tijd aan het sudderen.

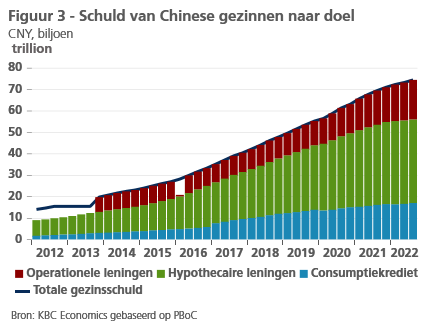

Wat de ontwikkelingen in de vastgoedsector bijzonder zorgwekkend maakt voor de economie als geheel, is dat de sector op veel verschillende en complexe manieren verbonden is met andere sectoren. Daardoor vormt de vastgoedsector een systeemrisico. Ten eerste, is er het verband met de gezinnen. Naarmate vastgoed aan belang heeft gewonnen, is de huizenmarkt een belangrijke bestemming geworden voor het spaargeld van de gezinnen; naar schatting wordt 50-75% van het gezinsvermogen aangehouden in vastgoedactiva..1 2 Ondertussen is reeds meer dan de helft van de sterke stijging van de schuldenlast van de gezinnen in de afgelopen twee decennia toe te schrijven aan de hypotheekschuld (figuur 3).

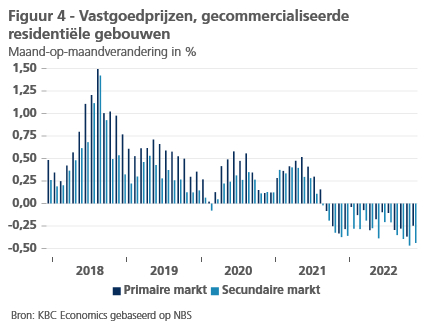

In China nemen huizenkopers vaak een hypotheek op onvoltooide woningen of appartementen. Dit kan zonder problemen functioneren, zolang de betalingen aan vastgoedontwikkelaars naar de voltooiing van die projecten gaan. Maar zoals eerder gezegd, is de schuld van vastgoedontwikkelaars in de loop der jaren aanzienlijk toegenomen, waarbij zij zowel bij traditionele banken als bij schaduwbanken lenen. Het harde optreden van de regering tegen schaduwbankieren in de afgelopen jaren, samen met het bovenvermelde beleid om de schuldenlast van projectontwikkelaars in 2020 te beperken, heeft projectontwikkelaars ertoe aangezet de inkomsten uit nieuwe projecten in toenemende mate te gebruiken om schulden en andere kosten te dekken. Dit leidde tot vastgelopen of uitgestelde projecten, wat er weer toe leidde dat sommige huizenkopers in de zomer van 2022 hun hypotheekbetalingen stopzetten (d.w.z. een hypotheekboycot). De problemen bij projectontwikkelaars hebben meer in het algemeen het vertrouwen in de sector geschokt, wat een belangrijke reden is waarom de vastgoedprijzen in de loop van 2022 zijn gedaald (figuur 4).

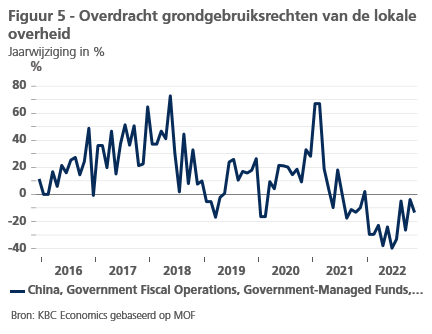

Gezinnen zijn niet de enige sector die blootstaat aan de vastgoedmarkt. Ook lokale overheden, die geacht worden de economische activiteit te ondersteunen en de groeidoelstellingen te halen, worden rechtstreeks getroffen door de neergang in de vastgoedsector. Een van de belangrijkste manieren waarop lokale overheden niet-fiscale inkomsten verwerven, is de verkoop van grond (d.w.z. de verkoop van de rechten op het gebruik van overheidsgrond). Dergelijke overdracht van rechten draait sinds midden 2021 op een laag pitje. En hoewel er tekenen van herstel zijn, zijn ze op jaarbasis nog steeds negatief (figuur 5). Dit is niet verwonderlijk gezien de neergang in de vastgoedsector en het onvermogen van sommige ontwikkelaars om schulden en andere kosten te dekken, laat staan om nieuwe grondrechten te kopen.Nu de verkoop van grondrechten, en daarmee de inkomsten van de lokale overheden, is opgedroogd, blijken de Local Government Financing Vehicles (LGFV's) meer in de markt te stappen en grondrechten van de lokale overheden op te kopen tegen zeer hoge prijzen.3

De balansen van die LGFV’s zijn dus van cruciaal belang om inzicht te krijgen in de financiële stabiliteit en duurzaamheid van lokale overheden. Aangezien lokale overheden in het verleden slechts een beperkte hoeveelheid schuld konden uitgeven, worden deze LGFV's vaak gebruikt als middel om infrastructuurprojecten te financieren en de door de centrale overheid opgelegde groeidoelstellingen te halen. Deze LGFV's zijn eigendom van en verbonden met een lokale overheid. Dat leidt tot veronderstellingen over impliciete garanties en voorwaardelijke verplichtingen. Maar LGFV's staan niet op de balans van lokale overheden, en daarom wordt LGFV-schuld niet opgenomen in de overheidsschuld. Zij worden veeleer beschouwd als staatsbedrijven en dragen bij tot de zeer hoge schuldquote van de bedrijvensector in China. Ondanks deze boekhoudkundige scheiding verkopen overheden, wanneer zij landrechten verkopen aan LGFV’s, in feite aan zichzelf. De centrale overheid zag het gevaar hiervan in en in oktober 2022 voerde het ministerie van Financiën een nieuwe regel in die de mogelijkheden van lokale overheden beperkt om de inkomsten uit de verkoop van grond op te drijven door middel van aankopen door verbonden staatsbedrijven. Deze beperking kan een verdere verzwakking van de financiële stabiliteit van LGFV’s helpen voorkomen, maar zet terzelfdertijd de inkomsten van lokale overheden verder onder druk. Dit betekent minder ruimte voor budgettair beleid en steun op een moment dat de economische groei moeite heeft om te herstellen.

De Chinese centrale overheid is sindsdien een andere weg ingeslagen en probeert de sector opnieuw te steunen. Het beleid van de Drie Rode Lijnen is versoepeld, de PBoC heeft de hypotheekrente verlaagd en staatsbanken en andere kredietverstrekkers worden nu aangespoord om leningen te blijven verstrekken aan ontwikkelaars. Zo heeft de PBoC in augustus 2022 samen met het ministerie van Financiën groen licht gegeven voor speciale leningen ten belope van 29 miljard dollar aan vastgoedontwikkelaars (via staatsbanken). Deze leningen zouden specifiek moeten worden gebruikt om vastgelopen projecten te voltooien. Dat kan het vertrouwen stabiliseren, maar pakt de onderliggende schuld van de ontwikkelaars niet aan. Vervolgens kwam de regering in november met een 16-puntenplan om de sector te redden. Het was vooral gericht op het verlichten van de liquiditeitscrisis door kredietverstrekkers (waaronder banken, trustmaatschappijen en vermogensbeheerders) aan te moedigen vastgoedontwikkelaars te steunen en door de betalingstermijnen voor uitstaande leningen van ontwikkelaars die in de komende zes maanden vervallen, te verlengen. Een belangrijk element was de tijdelijke versoepeling van een plafond voor het verstrekken van vastgoedleningen door banken. Het pakket omvatte ook maatregelen om het kopen van een woning aan te moedigen (bv. wijziging van de aanbetalingseisen en stimulering van banken om de aflossing van hypotheken te verlengen).4 Hoewel deze maatregelen de liquiditeitskrapte inderdaad kunnen verlichten en het vertrouwen in de sector kunnen ondersteunen, valt nog af te wachten hoe de autoriteiten het meer structurele probleem van een te grote afhankelijkheid van vastgoedgerelateerde groei en de te hoge schuldenlast van de sector zullen aanpakken.

Parallellen op het gebied van financiële stabiliteit

Zoals gezegd zijn de problemen in de vastgoedsector slechts één uiting van China’s meer omvattend schuldenprobleem. Er zijn inderdaad sterke parallellen te trekken tussen de algemene financiële risco’s en de financiële stabiliteitsrisico’s van de LGFV's. De schuld van de LGFV's is de afgelopen jaren explosief gestegen tot naar schatting 39% van het bbp in 2020 volgens het IMF.5 Hoewel er een gebrek aan transparantie is rond LGFV's, schat het IMF ook dat 80-90% van hun uitgaven afkomstig is van nieuwe externe financiering, meestal in de vorm van schuld. De door LGFV's aangetrokken middelen zijn bedoeld voor de financiering van infrastructuur en andere overheidsprojecten (waaronder vastgoedontwikkeling) die lokale overheden helpen de lokale groeidoelstellingen te halen. Maar zoals gezegd zijn dergelijke investeringen mettertijd steeds minder productief en efficiënt geworden. Dit betekent dat de opbrengsten van deze projecten niet langer voldoende zijn om de schuldaflossingen te dekken. Naar verluidt wordt een aanzienlijk deel van de nieuwe externe financiering ook gebruikt om de exploitatiekosten te dekken.

Een andere parallel met de vastgoedsector is dat LGFV's het steeds moeilijker vinden om middelen aan te trekken.6 Dit kan verband houden met het optreden van de regering tegen de schaduwbanksector en de strijd tegen overdreven schuldopbouw. Als gevolg daarvan wenden LGFV's zich naar verluidt meer en meer tot particuliere beleggers en zijn ze daarbij bereid hogere rentetarieven te betalen. Dat is een potentieel zorgwekkend teken dat hun toegang tot liquide markten duidelijk vermindert.

Het is nog veel te vroeg om uit te maken of LGFV's een gelijkaardig probleem zullen krijgen als vastgoedontwikkelaars met te hoge schulden. Om te beginnen zijn hun balansen ondoorzichtig, waardoor de onzekerheid groot is een het moeilijk blijft om de posities juist in te schatten. Bovendien ondersteunen impliciete garanties van de overheid voorlopig de leencapaciteit van LGFV's. Maar het is niet uitgesloten dat een eventuele sanering van de schuldsituatie van lokale overheden en LGFV's tot een soortgelijke liquiditeitscrisis leidt. Een dergelijke crisis zou vrijwel zeker ingrijpen van de centrale overheid vereisen. Zij heeft de capaciteit om in te grijpen en een schuldencrisis te bezweren, maar niet zonder enige pijn voor het macro-economische landschap. Dit geldt met name gezien de belangrijke rol van LGFV's bij de financiering van infrastructuurprojecten die normaliter een belangrijke motor voor economische groei zijn, en gezien hun sterke band met de begrotingspositie van lokale overheden.

I. Nieuwe groeimotoren vinden

De eerder genoemde problemen zijn zorgwekkend, maar een Chinese schuldencrisis is momenteel zeker niet onvermijdelijk. Onafgezien of een eenvoudige schuldafbouw dan wel ingrijpender hervormingen van de vastgoedsector en LGFV’s nodig zullen zijn om China's schuldprobleem aan te pakken, staat het vast dat China zal moeten afstappen van het schuldgedreven groeimodel waarop het jarenlang heeft vertrouwd. Anders gezegd: China moet nieuwe groeimotoren vinden.

Agenda voor tweesporenbeleid (Dual Circulation)

Dit is waar China's agenda voor een tweesporenbeleid op de proppen komt. In veel opzichten weerspiegelt het tweesporenbeleid de reeds lang bestaande doelstelling om Chinese uitvoer hoger in de waardeketen te brengen en tegelijkertijd de binnenlandse vraag structureel op te krikken. Deze agenda bevat echter in toenemende mate een element van zelfredzaamheid en zelfs isolement. Opklimmen in de waardeketen naar een hoger technologische uitvoer, impliceert minder afhankelijk zijn van de high-tech import uit andere landen - een probleem dat door de huidige betrekkingen tussen China en de VS alleen maar groter wordt. Uitbreiding van de binnenlandse vraag en consumptie betekent ook een kleinere afhankelijkheid van uitvoer (en investeringen) als belangrijke motor van de groei.

In zekere zin zien we wel degelijk vooruitgang in de herbalancering van de economie naar een meer consumptiegedreven groei en een opwaardering van de export in de globale waardeketen. Het aandeel van buitenlandse toegevoegde waarde in de Chinese bruto-uitvoer is in de loop der tijd afgenomen, terwijl China's eigen toegevoegde waarde in de buitenlandse uitvoer is toegenomen (figuur 6). Tegelijkertijd is tussen 2005 en de jaren voorafgaand aan de pandemie het aandeel van de finale consumptie in de groei van het Chinese bbp duidelijk toegenomen (figuur 7). Dit toegenomen aandeel van de consumptie is echter enigszins misleidend. In dezelfde periode vertraagde immers de groei van het bbp. Consumptie krijgt dus een groter aandeel in een afnemend geheel. Dat kwam vooral doordat de bijdrage van de investeringen afnam, eerder dan door een aanzienlijke toename van de consumptie. Ondertussen zijn er verschillende factoren die de consumptiegroei in de toekomst waarschijnlijk zullen drukken, zoals de hoge schuldenlast van gezinnen, ongelijkheid en demografie.

Zoals blijkt uit figuur 8 is de schuld van de Chinese gezinnen de afgelopen jaren explosief gestegen. Ze ligt met 61% van het bbp ver boven die in andere opkomende markten of grote middeninkomenseconomieën en meer in de buurt van geavanceerde economieën zoals de eurozone en Japan. Een dergelijke hoge schuldquote van de gezinnen kan een economische kwetsbaarheid inhouden, omdat de gezinnen zich in geval van grote economische schokken zich voornamelijk concentreren op het herstel van hun financiële balans. Sommige onderzoeken wijzen erop dat gezinsschulden van meer dan 60% en 80% van het bbp negatieve gevolgen hebben voor respectievelijk de consumptie en de groei.7 Aangezien meer dan de helft van deze schuldopbouw het gevolg is van hypotheken en een aanzienlijk deel van het Chinese vermogen in onroerend goed is belegd, schaadt de neergang in de vastgoedsector de balansen en het vertrouwen van de gezinnen en drukt zij op de consumptie (zie voor meer details: China's household debt problem (kbc.com)).

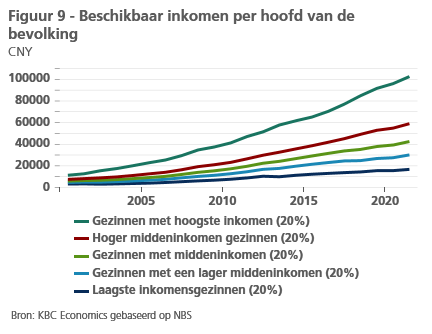

Ondertussen leidt de toenemende inkomensongelijkheid (en vermogensongelijkheid) in China in de afgelopen twee decennia (figuur 9) ook tot hogere besparingen en minder consumptie. Dit wordt nog verergerd door de demografische trends en prognoses voor China: de Chinese bevolking zal de komende jaren naar verwachting blijven vergrijzen (in een sneller tempo dan veel G20-landen). Dit betekent niet alleen dat, onder overigens gelijkblijvende omstandigheden, de arbeidsproductiviteit moet blijven stijgen om de economische groei op peil te houden. De vergrijzing, in combinatie met toenemende ongelijkheid en een ontoereikend sociaal vangnet, zet ook aan tot sparen. De spaarquote van de Chinese gezinnen is wereldwijd immers nog steeds zeer hoog, en duidelijk hoger dan die van geavanceerde economieën. Er zijn dus duidelijk nog sociale en economische hervormingen nodig om de economie structureel weer in evenwicht te brengen in de richting van een op consumptie-gericht groeimodel (zie voor meer details: China's tipping point (kbc.com)).

Het aspect zelfvoorziening van de agenda van het tweesporenbeleid wint ook sterk aan belang in het licht van een mogelijke ontkoppeling met de VS (of het Westen meer in het algemeen). Ontkoppeling kan betrekking hebben op vele facetten van de economische betrekkingen tussen de VS en China, van goederenhandel tot financiële banden en technologische banden. Maar een verslechterende geopolitieke relatie en een slechter beeld van China in de VS (figuur 10) bedreigen deze banden op alle fronten.

Het technologische conflict suddert echter onder de oppervlakte van zowel de handels- als de financiële conflicten en is recentelijk verhit. China blijft afhankelijk van hightech-invoer (zoals halfgeleiders), vooral uit Taiwan en elders (waaronder de VS). Dit wordt een aandachtspunt voor China gezien de toenemende geopolitieke spanningen met Taiwan en de VS. De VS hebben onlangs de CHIPS-wet aangenomen om hun eigen binnenlandse aanvoer van chips veilig te stellen. Enkele maanden geleden zijn ze nog een stap verder gegaan door beperkingen op te leggen aan de uitvoer naar China van geavanceerde chips die met Amerikaanse apparatuur zijn gemaakt. Het verbod strekt zich uit tot apparatuur en software voor de vervaardiging van chips, en zelfs tot de mogelijkheid voor Amerikaanse burgers en ingezetenen om voor Chinese chipfabrikanten te werken. Gezien het uitgebreide gebruik van Amerikaanse apparatuur voor de wereldwijde productie van chips is het beleid een belangrijke maatregel om China te isoleren en de technologische vooruitgang van China te beperken. Maar hoewel het beleid wordt gezien als bescherming van de nationale veiligheid en de buitenlandse belangen van de VS, is het ook van toepassing op chips voor duaal gebruik, dat wil zeggen ook voor civiele hightechproducten. De escalatie van de spanningen met de VS zou dan ook een grote terugslag kunnen betekenen voor China's productiesector in het algemeen. Daarom blijft technologische zelfvoorziening een belangrijke pijler van China's huidige economische agenda.

Natuurlijk, hoewel China zich misschien wil isoleren van externe invloed en zelfvoorziening wil bevorderen, blijft een echte ontkoppeling lastig en gecompliceerd. Het zou leiden tot aanzienlijke economische verliezen (in termen van economische groei) aan beide zijden.

Maar tot dusver blijven de aanwijzingen voor doorgedreven ontkoppeling vanuit handels- en financieel oogpunt beperkt. Aan de kant van internationale handel blijven de gevolgen van de handelsoorlog van Trump, waaronder de nog steeds geldende hogere invoertarieven. De handelsbetrekkingen tussen de twee economieën blijven voorlopig echter robuust, met een dip nadat de tarieven in 2018 voor het eerst werden ingevoerd, maar een sterk herstel tijdens de pandemie (figuur 11). Ook de directe investeringen van de VS in China blijken (voorlopig) niet noemenswaardig verstoord (figuur 12). Dit geeft waarschijnlijk aan dat de economieën ondanks de politieke ontwikkelingen tussen de landen nog steeds sterk met elkaar verweven zijn en dat ontkoppeling bijzonder duur is. In het licht van de escalatie van de technologieoorlog in de afgelopen maanden is het risico van een verdere verslechtering van de handels- en financiële betrekkingen tussen beide landen echter duidelijk toegenomen.

IV. Conclusie

De hierboven geschetste uitdagingen hebben belangrijke gevolgen voor de macro-economische vooruitzichten van China in de komende jaren. Bovendien komen ze op een moment dat de Chinese economie al te kampen heeft met kopwind op kortere termijn die de groei in 2022 ver onder het potentieel hield. Het strenge nultolerantiebeleid inzake corona heeft in belangrijke mate bijgedragen tot deze ondermaatse groei. Nu dit beleid is opgeheven, kampt China met een uiterst ontwrichtende besmettingsgolf. Toch zal de uiteindelijke normalisering van de coronasituatie in China (misschien tegen het voorjaar van 2023) de Chinese economie niet noodzakelijk terugbrengen naar de groeicijfers van vóór de pandemie. Ze worstelt immers steeds meer met de erfenis van een inefficiënte schuldopbouw in de afgelopen jaren en is op zoek naar nieuwe groeimotoren. Ondertussen wordt zij geconfronteerd met een vergrijzende bevolking en een vijandiger externe omgeving.

1 Li, Cheng. 2017. “China’s Household Balance Sheet: Accounting Issues, Wealth Accumulation, and Risk Diagnosis.” Munich Personal RePEc Archive No 79838.

2 Xie, Yu and Yongai Jin. 2015. “Household Wealth in China.” Chinese Sociological Review, vol. 47, no. 3, pp. 203-229, doi: 10.1080/21620555.2015.1032158.

3 China’s local government financing vehicles go on land-buying spree | Financial Times (ft.com)

4 China’s 16-Point Plan to Rescue Its Ailing Property Sector - BNN Bloomberg

5 Hoyle & Jeasakul. 2021. “Local Government Financing Vehicles Revisited.” IMF Country Report No. 22/22: People’s Republic of China, Selected Issues.

6 China’s growth hopes rest on troubled local government financing vehicles | Financial Times (ft.com)

7 Lombardi, Marco, Madhusudan Mohanty, and Ilhyock Shim. 2017. “The real effects of household debt in the short and long run.” BIS Working Papers No 607.