Bailey (in pak en das) in het Mansion House

De voorzitter van de Britse centrale bank Bailey verscheen gisteren ten tonele in het prestigieuze Mansion House. Niet in de typische smoking met zwarte strik. The City of London schafte die dresscode dit jaar af om het hele gebeuren iets meer 21ste eeuw-achtig te maken. Bailey kwam wel in pak en das, op een dag met recordtemperaturen van 40°+. Maar we wijken af.

Het Mansion House is de ambtswoning van de burgemeester van Londen. In de Egyptian Hall vindt er elk jaar een groot diner plaats met speeches van (politiek) vooraanstaanden die de avond vullen. Het is dikwijls een platform om grote wijzigingen in het beleid wereldkundig te maken. Zo stelde de Britse minister van Financiën Zahawi er zijn plan voor dat komaf maakt met Europese regulering rond financiële dienstverlening. Brexit biedt de kans voor een flexibelere wetgeving op Brits formaat, klinkt het. Bailey van de Bank of England lichtte ook een tipje van de monetaire sluier op.

Maar niet zonder een eerst sneer aan het adres van minister van BuZa Liz Truss. Truss is één van de laatste drie in de strijd voor de opvolging van premier Johnson. In een interview afgelopen zondag uitte ze (on)verholen kritiek op de BoE omwille van de ontsporende inflatie. Ze wil het mandaat van de centrale bank herbekijken, met een focus op het beheren van het geldaanbod. Bailey (en enkele van zijn collega’s) is het daar niet mee eens en vindt dat het raamwerk best onveranderd blijft. De merites van een regime moeten blijken in moeilijke tijden, niet in de makkelijke, merkte hij fijntjes op.

Bailey vervolgde met een chronologische opsomming van de vier grote schokken die de Britse economie troffen en voor een forse opstoot van inflatie zorgden: Covid, de aanbodproblemen in de herstelperiode, de Russische invasie en de impact ervan op energie- en voedselprijzen en de krimp in de Britse beroepsbevolking. Sommige van die schokken zijn extern en aanbodgerelateerd, m.a.w. buiten het bereik van de centrale bank. Ze normaliseerde het beleid tot nu toe maar zeer gradueel, a rato van 25 bpn tot 1,25% vandaag, om het evenwicht tussen groei en inflatie te bewaren. We laten in het midden of ze daarin slaagde.

Hoe dan ook, de vrees is dat de binnenlandse dimensie van inflatie, de krappe arbeidsmarkt, steeds meer de bovenhand neemt. Het riskeert de hoge, externe prijsdruk te internaliseren door steeds hogere looneisen. Daarom hanteerde de BoE sinds de vorige vergadering een assertiever taalgebruik waarmee het hintte op renteverhogingen van méér dan 25 bpn. Bailey herhaalde die boodschap gisteren, maar zei er in één adem bij dat dit geen gedane zaak is. De inflatiecijfers van deze morgen, 9,4% j/j en stijgend in juni, doen ons - en de markt - dat toch vermoeden. 50 basispunten in augustus en september, misschien zelfs november, het kan best. Bailey gaf voorts wat duiding rond de plannen om de balans in te krimpen. Dat gebeurt nu op automatische piloot d.m.v. het niet vervangen van vervallen overheidsobligaties. In augustus legt de BoE de strategie bloot om actief staatspapier van de hand te doen. Zo houdt ze de mogelijkheid om daar vanaf september mee te starten. En het mag vooruit gaan: tussen £50 en £100 miljard in het eerste jaar. Op de top begin dit jaar bedroeg de portfolio overheidsobligaties zo’n £875 miljard.

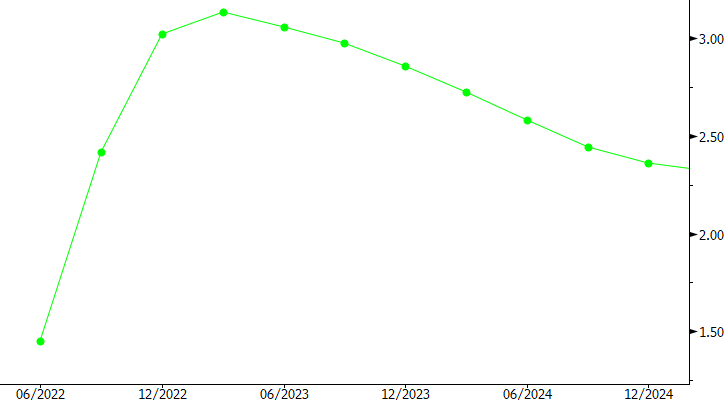

Marktverwachtingen voor de beleidsrente van de Bank of England