Op weg naar een inflatieverrassing?

In de marktkalender voor deze week gaat de aandacht vooral uit naar de ‘klassiekers’ aan het begin van een nieuwe maand: het ISM-vertrouwen in de VS, (finale) PMI’s, Amerikaanse arbeidsmarktdata (ADP, payrolls). We krijgen ook een eerste schatting van de EMU-groei over het vierde kwartaal. Bovendien beslissen opnieuw een reeks centrale banken over hun beleid (Australië, VK, Tsjechië ….).

Een cijfer dat in het wekelijks overzicht nauwelijks wordt vernoemd is de EMU inflatie. Terecht zal u waarschijnlijk denken. Inflatie is iets wat de centrale banken, vooral de ECB, al sinds mensenheugenis nastreven maar waar meestal toch niets van komt. Ter illustratie: eind december stond de algemene inflatie in de EMU zelfs in het rood (-0.3% j/j). Met de kerninflatie die geen rekening houdt met de volatiele voedsel- en energieprijzen was het nauwelijks beter (0.2%j/j). Voor januari komt er waarschijnlijk een stevige, ietwat onverwachte opsprong.

Het kreeg vorige week weinig aandacht en de markten haalden de schouders eens op, maar de Duitse inflatie veerde vorige maand onverwacht krachtig op van -0.7% j/j tot 1.6% j/j!! De reden waarom de markt zo mak reageerde was dat de opsprong er vooral kwam omwille van een reeks ‘technische factoren’. In coronatijden is het opmaken van inflatiestatistieken hoe dan ook geen gemakkelijke opdracht, al was het maar omdat veel winkels gesloten zijn. Daarnaast eindigde een tijdelijke BTW-verlaging van vorig jaar en kwam een nieuwe belasting op vervuilende brandstoffen in voege. Dit soort verhogingen zegt natuurlijk weinig over de vraag-en aanbodgedreven inflatiedynamiek. Ook een wijziging van de productengewichten in de korf speelden mee. Kortom, zowel voor de Duitse als voor de Europese inflatie zijn er goede redenen om de opsprong in zijn context te zien. Ook de ECB gaf recent in haar communicatie aan niet al te veel gewicht te zullen geven aan een eventuele inflatieopstoot in de eerste jaarhelft. Toch zijn we altijd een beetje op onze hoede een als een onverwacht cijfer zo maar wordt ‘weg-geïnterpreteerd’.

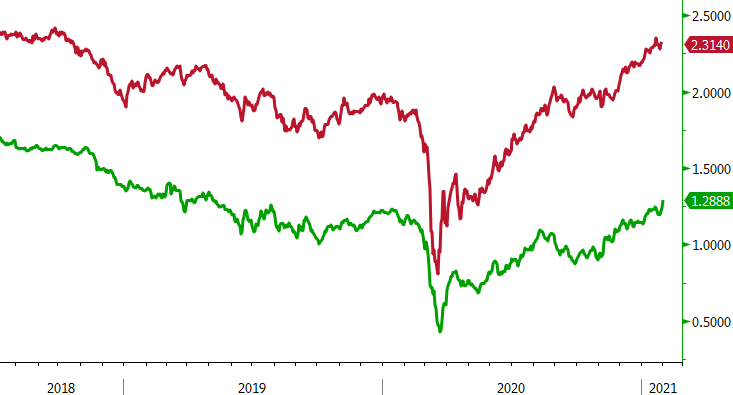

Voor een inschatting hoe de markt de inflatie-inspanningen van de ECB en de Fed inschat, zijn de marktinflatieverwachtingen een voor de hand liggende bron. In de VS staat de 10-j inflatieswap ondertussen op 2.3%. Dat begint behoorlijk in de buurt te komen van ‘een volgehouden stijging boven de symmetrische 2%-doelstelling’. De markt neemt de inflatieretoriek van de Fed ernstig. In Europa zijn we lang zo ver nog niet. Daar staat de 10-j inflatieswap op 1.29%. Dat is nog ver beneden de 2%, maar het is bijvoorbeeld toch al hoger dan het gemiddelde voor 2020 en 2019. Het is ook hoger dan wat de ECB voor dit en volgend jaar aan inflatie verwacht (1% en 1.1%). We verwachten zeker geen spectaculaire sentimentsomkeer inzake inflatie/inflatieverwachtingen. Toch kijken we uit of de blijvend uiterst softe ECB-retoriek gecombineerd met eventueel meer opwaartse inflatieverassingen stilaan niet iets meer gaan doorsijpelen in de Europese rentemarkt. Zo is de Europese 10-j swaprente aan een uitbodemingsproces bezig en nadert een eerste weerstand in de buurt van -0.15%. Zoals in de VS hoeft de ECB naar onze mening een beperkte stijging van de lange rente niet per se te vrezen indien deze het resultaat zou zijn van geleidelijk verder oplopende inflatieverwachtingen. Het zou er alleen maar op wijzen dat het adagio ‘praten werkt’ ook stilaan geldt voor de ECB-inflatie communicatie naar de markt.

Figuur -VS (rood) en EMU 10 -j inflatieswaps: CB’s werken aan geloofwaardigheid inzake inflatie