ECB: missie volbracht

Met de ECB-beslissing gisteren en vergaderingen van de Fed (woe 16/12), de Bank of England (do 17/12) en de BOJ (vrij 18/12) volgende week wordt het monetaire orgelpunt gezet voor 2020. Zoals dat tegenwoordig gaat, krijgt de markt op voorhand al heel wat hints. De uiteindelijke beslissing is dan ook zelden een grote verrassing. De ECB beloofde in oktober al de economie een bijkomend duwtje in de rug gegeven om de gevolgen van de nieuw opstoot in de pandemie zo goed als mogelijk op te vangen. Sommigen in de markt hadden misschien nog net op iets meer gerekend.

Eerst kort de grote lijnen van een lange reeks dikwijls technische maatregelen. De ECB verhoogt het crisis-aankoopprogramma (PEPP) met €500 mld tot €1850 mld. Die netto-aankopen worden 9 maand langer aangehouden, tot maart 2022. De bestaande portefeuille wordt minstens tot eind 2023 ‘doorgerold’. Om de kredietverlening in het (post-)coronaherstel te blijven faciliteren voorziet de ECB volgend jaar drie bijkomende zogenaamde TLTRO-financieringsoperaties waarbij de banken zich aan soepele voorwaarden kunnen financieren als ze (iets strengere) doelstellingen inzake kredietverlening vervullen. We zouden het bijna vergeten, de beleidsrentes, (vroeger HET beleidsinstrument) blijven onveranderd, -0.5% voor de depositorente. Economisch werd de beslissing onderbouwd met nieuwe vooruitzichten. De coronagolf brak het (sterke) herstel in het derde kwartaal af. Dat vertaalt zich in lagere groei volgend jaar (3.9% i.p.v 5%). 2022 wordt wel veel beter verwacht (4.2% i.p.v. 3.2%). Voor 2023 verwacht de ECB dan een meer ‘normale’ groei van 2.1%. De inflatie blijft hele overzichtsperiode nog steeds aanzienlijk beneden de 2%-doelstelling (1.4% in 2023).

De ECB benadrukt dat ze alles in het werk blijft stellen om de economie te steunen. Toch heeft ze de marktverwachting zeker niet willen overtreffen. Ze wil de monetaire omgeving zeer soepel houden om economie door de nieuwe corona-opstoot te leiden, maar beoogt geen verdere versoepeling. De redenen? Die kunnen divers zijn. Wil de ECB nog wat munitie achter de hand houden? Ziet ze al iets meer licht aan het einde van de tunnel door het vaccin? Een klassiek compromis tussen verschillende strekkingen? Hoe dan ook, we zien de beslissing van gisteren toch zowat als de afsluiting van een tijdperk/cyclus.

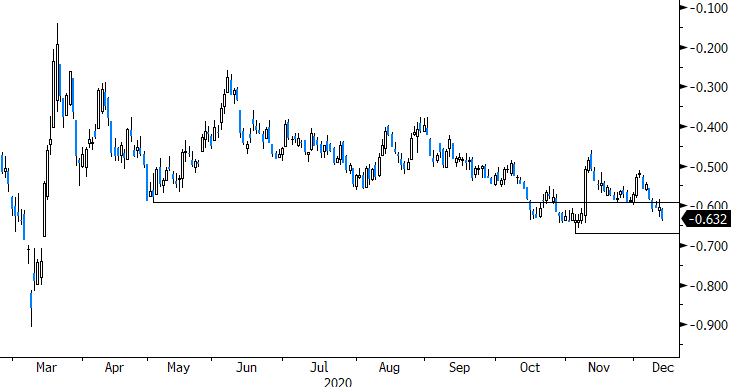

Dat is blijkbaar ook de marktinterpretatie. De rentes daalden in de aanloop naar de beslissing maar veerden op exact toen de beslissing online werd gezet. Toegegeven, de Duitse 10-j rente (-0.62%) bevindt zich nog steeds kortbij het recente dieptepunt. We kunnen ons in dit verband voorstellen dat investeerders die veilige obligaties niet van de hand willen doen nu een politiek ‘event-risico’ zoals brexit zijn beslag moet krijgen. Toch gaan we er vanuit dat de kaap van de (monetaire) cyclus gerond is zodat de EMU-rentes geleidelijk zullen aanknopen met het proces van bodemvorming dat zich in de VS al aftekent.

En dan is er natuurlijk de euro. De EUR/USD stijging is vooral USD-zwakte, maar bemoeilijkt het halen van de inflatiedoelstelling. Lagarde zei dat ECB de zaak van kortbij opvolgt, zonder echt krasse uitspraken, geen zogenaamde verbale interventie dus. Die kwam er vanmorgen wel van het Franse ECB-raadslid Villeroy die dreigt met ‘grote’ middelen als de euro te sterk wordt. We zijn geen echt grote fan van dit soort verbale interventies. Als je als centrale bank je dreiging niet hard kan maken, dreigt het zelfs contraproductief te worden. Zoals bij de rentes denken we dat, als de algemene reflatietrade zich verderzet, er naast een bodem voor de rente er ook een stevige steun zit onder de EUR/USD-combinatie.

Figuur - 10-j rente Duitsland: op zoek naar bodem van de cyclus?