Europese renteverschillen normaliseren in onzekere tijden

De markten staan onder druk door toenemende zorgen over een aantal risicofactoren die ons al een tijdje wakker houden. Het valt moeilijk uit te maken of het nu de bezorgdheid is over de escalatie van de Amerikaans-Chinese handels/technologie-oorlog, het Shakespeareaans Brexit-drama dat zich voltrekt of de hardnekkige koppigheid van de Italianen in hun begrotingsconflict met de Europese Commissie. Feit blijft dat de toekomst bijzonder onzeker is. Terwijl onze economieën nog volop herstellen van de vorige crisis, en het crisisbeleid – lees het onconventioneel monetair beleid – maar schoorvoetend wordt afgebouwd, stijgen de kansen op een volgende correctie in de economie. In die omgeving is het niet verwonderlijk dat investeerders gaan schuilen in veilige oorden. De rente op 10-j Duitse overheidspapier dook opnieuw lager, na een eerdere voorzichtige opmars enkele maanden terug. De opwaartse beweging zou je economisch verwachten bij een graduele normalisatie van het monetair beleid in Europa. De onzekerheid en het afnemend optimisme gooien roet in het eten.

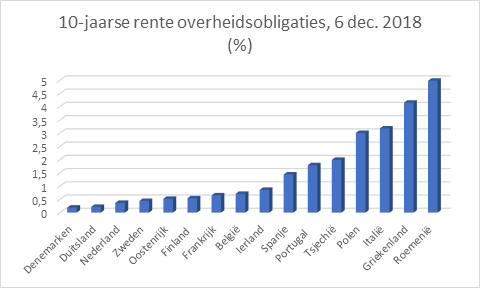

Bij een normalisatie van het monetair beleid in de Eurozone verwachten we eveneens oplopende renteverschillen tussen de EMU-lidstaten. De aankoopprogramma’s van de ECB verlaagden immers niet enkel de Duitse referentierente, op korte en langere looptijden, maar verlaagden ook de renteverschillen binnen Europa. De afbouw van het monetair beleid kan dus een omgekeerde beweging op gang brengen. Opvallend is dat we dergelijke divergentie in de Europese rentes vandaag al vaststellen, in tegenstelling tot de neerwaartse druk op de Duitse rente (zie figuur). Dit is een duidelijk teken dat investeerders niet enkel de zekerheid van Duits staatspapier verkiezen, maar zich ook opnieuw bewuster worden van de risicoverschillen tussen de Europese economieën. Die bewustwording is niet onterecht. De jaren van grote risico-appetijt, zeg maar risico-blindheid voor heel wat structurele economische problemen in een aantal Europese landen, zijn achter de rug. Kwaliteit komt opnieuw bovendrijven. Gezonde economieën worden beloond door de financiële markten, terwijl zwakkere economieën een hogere prijs betalen. Economische gezondheid wordt hierbij gemeten aan de toestand van de publieke financiën, de internationale concurrentiekracht, de flexibilisering en modernisering van de arbeidsmarkt en de stabiliteit van de politieke instellingen. De terugkeer van intra-Europese renteverschillen is een goede zaak: de rente speelt opnieuw haar rol als graadmeter van effectieve risicoverschillen tussen landen.

De renteverschillen in Europa lopen dus op. Allicht is dit geen tijdelijk fenomeen, maar een structurele breuk met het recente verleden. Zelfs als de schijnwerpers iets minder gericht zijn op de land-specifieke risicofactoren, dan nog zal de normalisatie van het monetair beleid meer en meer een normale marktwerking doen terugkeren. Voorlopig veroorzaakt die beweging weinig bezorgdheid. De lage Duitse rente zorgt er immers voor dat de nominale rente relatief laag blijft. Uiteindelijk telt het absoluut renteniveau voor de (her)financiering van de publieke financiën of bedrijfsinvesteringen. Maar als ook de Duitse langetermijnrente opnieuw begint te stijgen, bijvoorbeeld in een later stadium van de normalisatie van het monetair beleid, kunnen de hogere absolute renteniveaus pijn doen. Overheden en bedrijven in Europa zijn zich duidelijk onvoldoende bewust van dit renterisico op langere termijn. Schuldafbouw en structurele hervormingen blijven daarom prioritair, en liever op korte dan op lange termijn.

Figuur - 10-jaarsrente overheidsobligaties, 6 dec. 2018 (%)