Komt de betaalbaarheid van Belgisch vastgoed in gevaar?

- 1. Inleiding: concept en determinanten

- 2. Betaalbaarheid vastgoed vandaag

- 3. Toekomstige betaalbaarheid vastgoed

- 4. Enkele slotbeschouwingen

Lees de publicatie hieronder of klik hier om de PDF te openen

Samenvatting

De Belgische woningmarkt bleef ook tijdens de coronapandemie sterk presteren met vooral in 2021 forse prijsstijgingen. De stevige prijsdynamiek van residentieel vastgoed, die nu al ruim twee decennia aanhoudt, ontlokt bij velen de vraag of Belgische woningen nog wel betaalbaar zijn. Vooral voor de zogenoemde 'starters' op de woningmarkt wordt het haast onmogelijk om nog een woning te kopen of bouwen, luidt het vaak. Om enige helderheid te scheppen in deze materie, becijferen we in dit onderzoeksrapport enkele eenvoudige betaalbaarheidsmaatstaven en focussen we op de ongelijkheid die op de Belgische woningmarkt aan het ontstaan is. We blikken ook vooruit in de toekomst.

Volgens de interest-adjusted affordability-maatstaf, die zowel de inkomens van huishoudens als de rente in rekening brengt, is de Belgische woningmarkt momenteel weliswaar duur geprijsd, maar valt de betaalbaarheid, gemiddeld genomen, nog mee. Zo was tijdens de financiële crisis in 2009-2012 de markt duurder dan vandaag. Ook enquêtes geven aan dat Belgen, in tegenstelling tot bijvoorbeeld Nederlanders, 'wonen' vandaag niet zien als een van meest prangende problemen. Dat alles neemt niet weg dat er zich alsmaar meer een dualiteit aftekent tussen degenen die nog altijd vlot vastgoed willen en kunnen kopen omdat ze er de middelen voor hebben (de 'nog-kunners', zijnde investeerders en jonge gezinnen die hulp krijgen van ouders) en degenen waarvoor het verwerven van een woning alsmaar problematischer wordt (de 'niet-meer-kunners').

Hoe de betaalbaarheid in de toekomst zal evolueren, is moeilijk in te schatten. Een simulatie op basis van langetermijnvooruitzichten van de ECB voor de woningprijzen, inkomens van de huishoudens en de langetermijnrente leert ons dat de Belgische markt de komende jaren allicht duur blijft. Niet alleen de verwachte rentestijging, maar ook andere factoren, zoals duurdere bouwkosten, dragen daartoe bij. Dat maakt dat de vermelde ongelijkheid of dualiteit op de Belgische woningmarkt zich waarschijnlijk verder zal accentueren. De problematische betaalbaarheid, althans voor sommigen, maakt een goed werkende huurmarkt alsmaar belangrijker en kan ervoor zorgen dat nieuwe woontrends (zoals cohousing, tiny houses,...), die voorlopig nog maar een klein deel uitmaken van het woningbestand,aan belangstelling zullen winnen.

De forse prijsstijging van residentieel vastgoed tijdens de voorbije twee decennia doet velen de vraag stellen of Belgische woningen nog wel betaalbaar zijn. Vooral voor jonge gezinnen die een eerste appartement of huis willen kopen of bouwen (de zogenoemde 'starters' op de woningmarkt) wordt het haast onmogelijk om dat te doen, luidt het vaak. In dit onderzoeksrapport trachten we een antwoord te bieden op deze vraag. Daarbij focussen we niet enkel op de huidige situatie inzake betaalbaarheid (sectie 2). We doen ook een poging om de betaalbaarheid van woningen in te schatten voor het komende decennium (sectie 3). In de inleiding van het rapport (sectie 1) bespreken we eerst het concept 'betaalbaarheid', alsook de determinanten ervan. Sectie 4 geeft enkele afrondende beschouwingen.

1. Inleiding: concept en determinanten

In dit onderzoeksrapport zien we de betaalbaarheid van residentieel vastgoed als de financiële toegankelijkheid van eigendomsverwerving voor de Belgische huishoudens. Zij wordt bepaald door de verhouding tussen de prijsontwikkeling van woningen en factoren die het voor de huishoudens al dan niet mogelijk maken om die woningprijs effectief te betalen. In essentie betreft het de kasstromen die huishoudens maandelijks moeten besteden aan het bezitten van een eigen woning (vooral rentebetalingen en aflossing van de hypotheekschuld) in relatie tot hun maandelijks beschikbaar inkomen. De focus in dit rapport ligt voornamelijk op de koop- en bouwmarkt ('eigendomsverwerving') en niet op het ruimere betaalbaarheidsprobleem van 'wonen'. Bij dat laatste worden ook andere woonuitgaven (bijv. huur, onderhoudskosten, uitgaven nutsvoorzieningen,...) in rekening genomen.

De factoren die de betaalbaarheid van vastgoed beïnvloeden, zijn erg divers en multi-dimensioneel. De meest essentiële determinant is uiteraard de voorbije prijsstijging van woningen en bijgevolg het actuele niveau waarop de prijzen zijn komen te liggen. Dat impliceert dat alle prijsbepalende vraag- en aanbodfactoren in de woningmarkt een rol spelen. Erg belangrijk zijn de demografische en maatschappelijke evoluties. Factoren als de ontwikkeling van het aantal huishoudens en de samenstelling ervan (bijv. het toenemend aantal singles en de toenemende complexiteit van gezinnen), internationale migratie, vergrijzing,... bepalen immers de mate waarin op een gegeven ogenblik de woningvraag aansluit bij het bestaande woningaanbod. Een zich traag aanpassende woningvoorraad of mismatch op de woningmarkt (bijv. te veel grote woningen in een context van gezinsverdunning) kunnen voor krapte zorgen en grote prijsdruk veroorzaken.

Merk op dat duurder wordend vastgoed niet per definitie onbetaalbaarder vastgoed impliceert. De betaalbaarheid wordt immers ook beïnvloed door de evolutie van economische parameters, in het bijzonder het beschikbaar inkomen van de huishoudens en de (langetermijn)rente. Zo kan een sterke inkomensstijging en/of dalende rente een sterke stijging van de woningprijzen (deels) compenseren en zo vastgoed toch betaalbaar houden. Een lage rentestand kan evenwel ook de interesse vanwege investeerders in vastgoed aanwakkeren (bijv. om te verhuren of als tweede verblijf), wat kan zorgen voor aangehouden stevige prijsstijgingen en dus toch een 'duur geprijsde' woningmarkt voor starters. De cruciale economische parameters (inkomen en rente) worden op hun beurt bepaald door het algemeen economisch klimaat (de bbp-groei, de situatie op de arbeidsmarkt, het gevoerde monetair beleid,...).

Meer specifiek is de betaalbaarheid van vastgoed ook afhankelijk van specifieke kenmerken van de hypotheek- en bouwmarkt. Voor huishoudens die beroep doen op een hypotheeklening - voor de meeste is dat het geval - spelen de geldende financieringsvoorwaarden een rol: de hypotheekrente, vereisten inzake eigen inbreng, de looptijd en het maximumbedrag van de lening,... Relevante kenmerken van de bouwmarkt zijn onder meer de heersende schaarste aan bouwgronden (en dus de bouwgrondprijs) en de dynamiek van de grondstof- en materiaalkosten. Ook nieuwe leentechnieken (bijv. intergenerationeel lenen), nieuwe bouwtechnologieën (‘proptech’, zoals 3D-printing, modulaire bouwsystemen,…) en alternatieve woonvormen (cohousing, co-operatieve woonvormen, kangoeroewonen, tiny houses,...) kunnen de betaalbaarheid van een woning beïnvloeden.

Ten slotte kunnen ook transactiekosten (bijv. notariskosten) en beleidsingrepen van de overheid de betaalbaarheid van vastgoed impacteren. Wat het beleid betreft, gaat het in de eerste plaats om de vastgoedfiscaliteit (registratierechten, de btw op nieuwbouw,...), maar ruimer ook bijvoorbeeld om stedenbouwkundige voorschriften en energie- of milieunormen. De impact ervan is wel niet altijd eenduidig. De fiscale begunstiging van de betaalbaarheid van een woning (denk aan de woonbonus die tot voor kort van toepassing was) kan zich immers verdisconteren in de woningprijzen, waardoor het voordeel (deels) teniet wordt gedaan. Energienormen zullen de bouw van een woning aanvankelijk duurder maken, maar zorgen later wel voor lagere woonkosten.

2. Betaalbaarheid vastgoed vandaag

Betaalbaarheidsmaatstaven

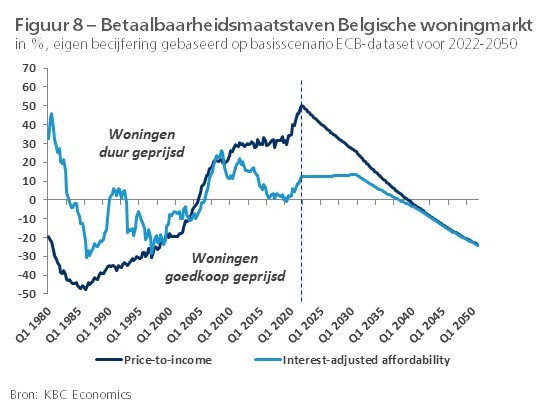

Om na te gaan of vastgoed vandaag nog betaalbaar is voor een doorsnee huishouden, becijferen we twee maatstaven: (1) de price-to-income ratio en (2) de interest-adjusted affordability. De price-to-income ratio is een erg eenvoudige betaalbaarheidsmaatstaf waarbij het verloop van de woningprijzen wordt gerelateerd aan dat van het gemiddeld beschikbaar inkomen van de huishoudens. De redenering is dat dit inkomen nodig is alvast een stuk eigen inbreng op te bouwen maar meer nog om te voorzien in een voldoende afbetalingscapaciteit. De huidige waarde van de ratio wordt vergeleken met zijn langetermijngemiddelde dat verondersteld wordt overeen te komen met een evenwichtsniveau. Wanneer de ratio te fors boven zijn langjarig gemiddelde uitstijgt, is dat een indicatie dat de capaciteit van de huishoudens om de aankoop van een woning te financieren in het gedrang komt. Zo becijferd, waren de Belgische woningprijzen in het derde kwartaal van 2021 maar liefst 62% te duur geprijsd (figuur 1).

De betaalbaarheid van vastgoed hangt naast het inkomen ook af van het verloop van de hypotheekrente. Die bepaalt de afbetalingslast en dus de leencapaciteit van de kopers. Als we de price-to-income ratio corrigeren om rekening te houden met het verloop van de hypotheekrente, bekomen we de interest-adjusted affordability. Daarbij wordt de jaarlijkse annuïteit die een hypotheeknemer moet betalen (zowel kapitaalaflossing als rente; veronderstelde looptijd is 20 jaar aan vaste rente) vergeleken met het beschikbaar inkomen per huishouden (gemakkelijkheidshalve laten we tegemoetkomingen vanwege de overheid buiten beschouwing). Hoe meer de annuïteit en het inkomen uiteenlopen, hoe moeilijker het wordt om een eigen woning te financieren. Net als bij de price-to-income ratio wordt deze uitgebreide maatstaf van betaalbaarheid uitgedrukt als procentuele afwijking van zijn langjarig gemiddelde. Zo berekend, waren Belgische woningprijzen in het derde kwartaal van 2021 veel minder maar wel nog altijd met ruim 11% te duur geprijsd (figuur 1).

Volgens de ruimere maatstaf van interest-adjusted affordability valt de betaalbaarheid van residentieel vastgoed, gemiddeld genomen, al bij al nog mee. De verklaring hiervoor is de forse daling van de langetermijnrente op de internationale markten. Die bracht ook de Belgische hypotheekrente naar een historisch dieptepunt. De galopperende woningprijzen maakten Belgisch vastgoed de jongste jaren wel weer duurder, maar de mate waarin de markt 'te duur' is geprijsd, blijft met 11% wel fors lager dan tijdens de felle overdrijving op de woningmarkt begin de jaren 80 en dan tijdens de financiële crisis in 2009-2012 (figuur 1).

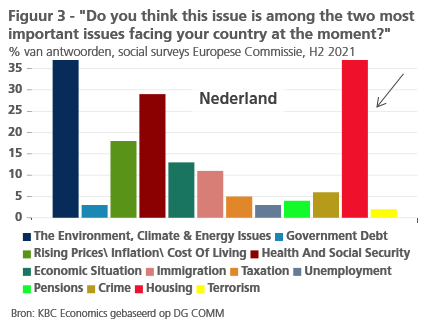

Toenemende dualiteit

Of vastgoed te duur en onbetaalbaar wordt voor een doorsnee huishouden, wordt (zoals in de inleiding aangegeven) bepaald door een veelheid van factoren. Die kunnen lang niet allemaal in een eenvoudige betaalbaarheidsmaatstaf in rekening worden gebracht. Daarom is het goed om ook te kijken naar enquête-cijfers die aangeven hoe de Belgische burgers er zelf over denken. In de social surveys van de Europese Commissie (EC) is er een vraag die peilt naar de meest urgente problemen van dit moment. Het valt op dat, ondanks de stevige prijsstijgingen van de voorbije jaren, Belgen ‘wonen’ in de enquête niet zien als één van de belangrijkste problemen, dit in tegenstelling tot bijvoorbeeld de Nederlanders (figuren 2 en 3, de EC-enquête heeft betrekking op de tweede jaarhelft van 2021). Ook dit lijkt erop te wijzen dat het verwerven van een woning door de doorsnee Belg nog niet als zwaar problematisch wordt gezien. Toegegeven, de vraag in de enquête betreft het ruimere concept 'wonen', waarvan de haalbaarheid van het verwerven van een woning slechts één - zij het een belangrijk - deel is.

Bovenstaande algemene bevindingen nemen niet weg dat voor een deel van de bevolking de betaalbaarheid van een eigen woning wel degelijk een issue kan zijn. Zo stellen we vast dat er in de praktijk een toenemende dualiteit aan het ontstaan is tussen ‘nog-kunners’ en ‘niet-meer-kunners’ op de Belgische woningmarkt. Die uit zich in een tegenstelling tussen twee grote groepen: enerzijds degenen die nog altijd (vlot) een woning willen en kunnen kopen of bouwen omdat ze er de middelen voor hebben (vaak als investering, ook jongeren die hulp krijgen van ouders) en anderzijds degenen die het alsmaar moeilijker hebben of waarvoor het onmogelijk is geworden om nog een eigen woning te betalen.

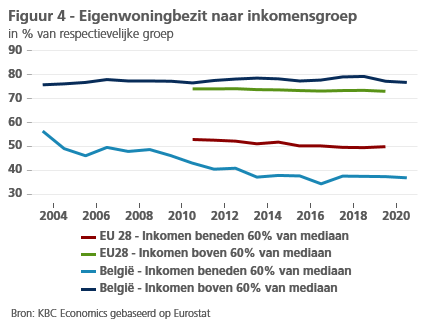

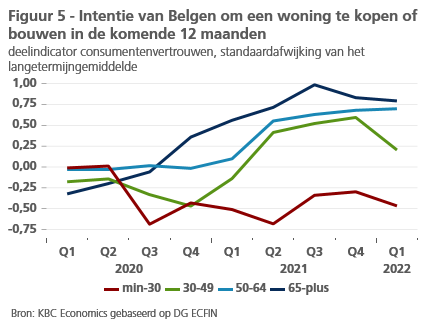

Concreet zien we die dualiteit weerspiegelt in cijfers over het eigenwoningbezit opgesplitst naar inkomenscategorieën (figuur 4). Bij de laagverdieners, met een inkomen beneden 60% van de mediaan, is het eigenwoningbezit niet alleen gedaald maar in België bovendien substantieel kleiner dan gemiddeld in de Europese Unie. Dat wijst erop dat de ongelijkheid inzake woningbezit in België relatief groot is. Uit een enquête van de Europese Commissie naar de intentie om een woning te kopen of bouwen, blijkt verder dat die in de jongste leeftijdscategorie (min 30-jarigen) tijdens de pandemie is afgenomen, terwijl die bij de oudere leeftijdscategorieën wel beduidend toenam (figuur 5). Dit illustreert dat jongeren het toch relatief moeilijker krijgen om eigen vastgoed te verwerven.

3. Toekomstige betaalbaarheid vastgoed

Macro-economische parameters

Voor een belangrijk deel van de in de inleiding vermelde determinanten van betaalbaarheid is het moeilijk/onmogelijk om (precies) te zeggen wat de toekomst zal brengen. Voor de relevante macro-economische parameters kunnen we wel een (voorzichtige) langetermijnprognose maken.

Ten eerste ziet het ernaar uit dat de betaalbaarheid van vastgoed niet langer zal worden ondersteund door een dalende/lage rente. In anticipatie op de normalisering van het monetaire beleid namen de langetermijnrentes op de internationale markten de jongste maanden al behoorlijk toe. Ook de Belgische 10-jaarse obligatierente steeg van -0,4% begin 2021 tot rond 1,0% vandaag. KBC Economics gaat ervan uit die rente verder zal oplopen tot 1,4% eind 2022 en 1,7% eind 2023. In het zog daarvan zal ook de hypotheekrente toenemen. Een belangrijke vraag is wat de woningprijzen als reactie hierop zullen doen. Indien zij (sterk) blijven stijgen, raakt het rente-effect uitgewist en komt de betaalbaarheid voor huishoudens die een beroep moeten doen op een lening onder druk. Zo'n situatie van blijvende prijsstijging bij een stijgende rente kan bijvoorbeeld ontstaan bij een aangehouden interesse vanwege investeerders in vastgoed (bijv. gegeven de actuele context van hoge inflatie en geopolitieke onzekerheid).

De betaalbaarheid komt nog meer in het gedrang naarmate ook de economische groei en bijgevolg de groei van het beschikbaar inkomen van de huishoudens laag zouden uitvallen. KBC Economics ziet de reële bbp-groei terugvallen tot 1,4% in 2023 en 2024. De Europese Commissie voorspelt voor de langere termijn een bbp-groei voor de Belgische economie van slechts zo’n 1% tussen 2025-2035. De lage bbp-groei maakt dat ook de ruimte voor reële loonstijgingen en werkgelegenheidgroei - de twee motoren van inkomensgroei - allicht eerder gering zal zijn. Toch vraagt dit om een nuancering. De lage potentiële bbp-groei op middellange termijn is deels het gevolg van de demografische daling van de bevolking op actieve leeftijd. Het is dus de lage potentiële werkgelegenheidsgroei die het groeitempo van de economie vertraagt, en niet omgekeerd. Door de aanwezige krapte op de arbeidsmarkt zullen (vooral geschoolde) jonge gezinnen allicht vlot een baan blijven vinden en mogelijk ook hun looneisen kunnen aanscherpen. Dat kan de betaalbaarheid van vastgoed dan ondersteunen.

Overige determinanten

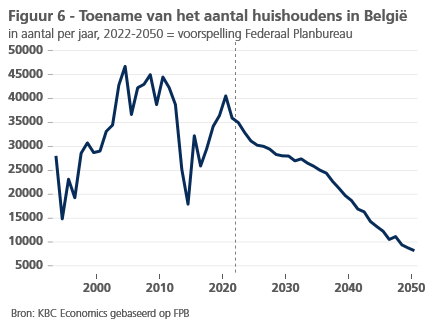

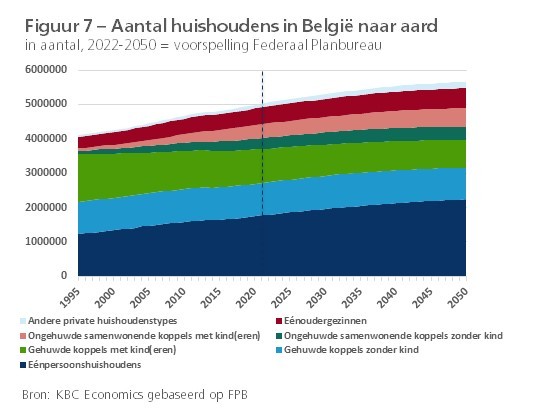

De toekomstige betaalbaarheid van vastgoed hangt ook af van specifieke vraag- en aanbodfactoren die de dynamiek op de woningmarkt mee bepalen. Langs de vraagkant is dat vooral de verwachte demografische evolutie. Uit de vooruitzichten van het Federaal Planbureau hierover blijkt dat het aantal huishoudens - een indicator voor de extra nood aan woningen - de komende jaren verder zal toenemen maar aan een alsmaar trager tempo (figuur 6). Dat zal de prijsdruk op de woningmarkt langs de vraagkant temperen. Een andere opvallende vaststelling in de demografische vooruitzichten is het sterk toenemend aantal 'éénpersoonshuishoudens' (figuur 7). Aangezien het daarbij per definitie gaat om éénverdienershuishoudens, en de hypotheeklening dus dient afbetaald door één i.p.v. twee inkomens, kan die evolutie gevolgen hebben voor de betaalbaarheid van vastgoed voor de betrokkenen

Langs de aanbodkant speelt de ongunstige evolutie van de bouwkosten een rol. De meerkost van nieuwbouw door duurdere materialen en alsmaar strengere normen of voorschriften (m.b.t. energie, binnenklimaat, waterrecuperatie, voorzien parkeerplaats om parkeeroverlast op openbare weg tegen te gaan,…) dreigt het bouwen van een nieuwe woning enkel nog betaalbaar te maken voor de ‘happy few’ (jonge gezinnen die financiële steun krijgen van ouders en oudere gezinnen die een voldoende spaarpot hebben aangelegd). Daar staat wel tegenover dat de extra investeringen in een duurzame woning bijdragen tot lagere lopende woonkosten (lager verbruik van energie en water), wat de leencapaciteit in principe kan verhogen. Probleem is dat niet altijd even duidelijk is hoeveel die lagere lopende woonkost effectief zal zijn en of het effect ervan groot genoeg is op de leencapaciteit. De betaalbaarheid van de extra investeringen in ‘duurzaamheid’ wordt vandaag bovendien nog ruim ondersteund door verzachtende fiscale maatregelen. Maar gezien de slechte toestand van de Belgische overheidsfinanciën is ook hier onduidelijk of dit in de toekomst nog zo blijft.

Simulatie betaalbaarheidsmaatstaven

Of de betaalbaarheid van woningen de komende jaren verder zal verslechteren of niet, hangt in essentie af van hoe de in sectie 2 besproken betaalbaarheidsmaatstaven (de price-to-income ratio en de interest-adjusted affordability) zullen evolueren. KBC Economics maakte een simulatie van beide maatstaven voor de periode 2022-2050 op basis van een database die de Europese Centrale Bank (ECB) begin dit jaar beschikbaar stelde in het kader van de aan de banken opgelegde Climate Stress Tests. De database is interessant omdat zij alle nodige data bevat om de betaalbaarheidsmaatstaven te kunnen becijferen.

Zoals figuur 8 toont, zit in de ECB-cijfers ingebakken dat de overdrijving van de price-to-income ratio in België geleidelijk aan verdwijnt en op lange termijn zelfs in negatief territorium terechtkomt. Dat komt doordat de ECB-data het nominaal beschikbaar inkomen van de huishoudens de komende jaren relatief sterk t.o.v. de woningprijzen laten toenemen. De maatstaf van interest-adjusted affordability neemt wel wat toe, tot 13,5% in 2030, toe te schrijven aan de oplopende rente (de ECB ziet de Belgische rente op 3,6% in 2030). De gunstige inkomensdynamiek compenseert dus grotendeels de impact van de rentestijging. De interest-adjusted affordability leert dus dat de Belgische markt de komende jaren allicht duur blijft, maar op langere termijn komt ook deze maatstaf in negatief territorium terecht. Uiteraard wordt de zinvolheid van deze simulatie bepaald door de waarschijnlijkheid van de uitkomst van de ECB-data. Gezien de relatief gematigder groeicijfers in het verleden, lijkt vooral de voorspelling van sterke inkomensgroei bij de huishuidens toch onzeker.

4. Enkele slotbeschouwingen

Het blijft moeilijk om vandaag al een precies antwoord op te geven op de vraag hoe de toekomstige betaalbaarheid van vastgoed voor een doorsnee huishouden zal evolueren. Wel waarschijnlijk is dat de dualiteit op de woningmarkt tussen ‘nog-kunners’ en ‘niet-meer-kunners’ (zie boven) zich verder zal accentueren, zeker indien de woningprijzen sterk zouden blijven stijgen. Die toenemende ongelijkheid of dualiteit op de woningmarkt plaatst onze samenleving en beleidsmakers voor uitdagingen. Zo leidt de afname van het eigenwoningbezit bij de ‘niet-meer-kunners’ ertoe dat de baten die ermee gepaard gaan aan een kleiner deel van de bevolking toekomen. Het bezit van een eigen woning biedt namelijk een grotere woonzekerheid en wordt algemeen gezien als een goede verzekering tegen armoede, vooral op de pensioenleeftijd.

Bij gebrek aan betaalbare koopwoningen voor bepaalde huishoudens is het belangrijk om vanuit het beleid voldoende in te zetten op een goed functionerende private en publieke huurmarkt, met kwalitatief goede en betaalbare huurwoningen. Bij een goed werkende huurmarkt is een dalend eigenwoningbezit niet noodzakelijk een probleem. Het hoge woningbezit in België, dat lange tijd fiscaal sterk werd gestimuleerd, heeft overigens ook geleid tot ongewenste neveneffecten, waaronder een geringe woon- en arbeidsmobiliteit. Vraag is daarom of we niet eerder moeten inzetten op betaalbaarheid van wonen i.p.v. betaalbaarheid van het verwerven van een woning. Ook de huurprijs is dan een belangrijke factor. Voor sommigen, vooral jongeren, is huren trouwens alsmaar vaker een bewuste keuze omdat het hen meer flexibiliteit biedt (bijv. een grotere jobmobiliteit) of de mogelijkheid geeft om meer te genieten van het leven (geen zware lening, dus bijv. vaker reizen).

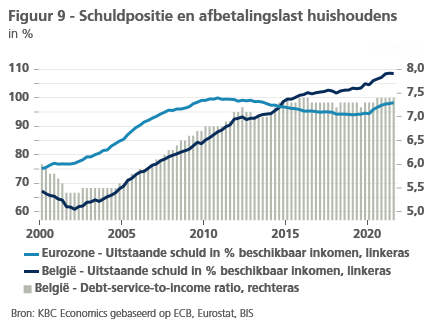

In deze context moet ook worden opgelet dat een hoog eigenwoningbezit niet ten koste gaat van een excessieve schuldopbouw bij de huishoudens. Een problematisch wordende betaalbaarheid en een sterke schuldopbouw gaan veelal samen. De afgelopen twee decennia liep de schuldenpositie van de Belgische huishoudens fors op. Uitgedrukt in procent van hun beschikbaar inkomen bedroeg die in Q3 2021 109%, tegenover 98% gemiddeld in de eurozone. Die schuldopbouw deed ook de afbetalingslast van de huishoudens (de zogenoemde debt-service-to-income ratio) sinds begin de jaren 2000 toenemen, al stabiliseerde die de jongste jaren wel (figuur 9).

Tot slot dient vermeld dat door een veranderend woongedrag, maar ook door een problematische betaalbaarheid van vastgoed voor sommigen, de belangstelling voor nieuwe woontrends groeit (cohousing, kangoeroewonen,…). Het aandeel ervan in het totale woningbestand is voorlopig wel nog erg klein. Een specifiek probleem is dat wie in een alternatieve woonvorm wil gaan wonen nog vaak botst op juridische beperkingen en een niet aangepaste regelgeving. Uit allerhande bevragingen blijkt ook dat de Belg voorlopig toch vooral blijft dromen van zijn ‘klassieke’ woning. De ingeschatte voordelen van nieuwe woonvormen wegen immers nog niet op tegen de nadelen om een stuk privacy op te offeren (nieuwe woonvormen vragen een cultuurverandering). Dat neemt niet weg dat omwille van betaalbaarheid én duurzaamheid een aantal aan de gang zijnde tendensen zich allicht zullen doorzetten en mogelijk versnellen. Daartoe horen ook een slimmer ruimtegebruik (bijv. gemeenschappelijke tuinen, compacter bouwen,…) of een centraal gebouw voor gemeenschappelijk aangekochte spullen of uitrusting die men weinig gebruikt (bijv. grasmachine, coworkingspace,…).