Inkomensongelijkheid draagt bij tot lagere reële rentes

Tijdens de voorbije decennia bevond de ‘natuurlijke’ rente (r*), die het geplande sparen en investeren in evenwicht brengt, zich wereldwijd in een neerwaartse trend. Dat heeft onder meer ernstige gevolgen voor het monetair beleid. De consensus onder economen gaat ervan uit dat de dalende trend vooral het gevolg is van ontwikkelingen in de determinanten van het macro-economisch sparen en investeren. Inkomensongelijkheid is daar één van. In de mate dat die ongelijkheid trendmatig toeneemt en hogere inkomenspercentielen een hogere spaarquote hebben, is immers een lagere r* nodig om het evenwicht tussen sparen en investeren te herstellen. Dat wordt zowel door de theoretische als de empirische literatuur onderbouwd. Daarnaast suggereert onderzoek door economen van de Bank voor Internationale Betalingen dat de zeer lage r* ook door andere factoren kan worden meebepaald, zoals het aanhoudend uiterst accommoderend monetair beleid. Onder die hypothese ondergaan centrale banken niet enkel de lage r*, maar ze zijn er ook voor een stuk zelf de oorzaak van. Indien die hypothese klopt, wordt het hoog tijd voor een beleidsommekeer.

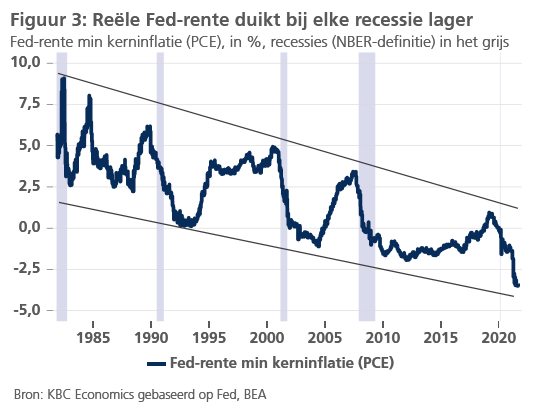

Tijdens de voorbije decennia kende de ‘natuurlijke’ rente (r*) een dalende trend (figuur 1). R* is de reële (inflatiegecorrigeerde) kortetermijnrente die het geplande macro-economisch sparen en investeren (inclusief het saldo van de overheidsbegroting en van de lopende rekening) in evenwicht brengt bij volledige werkgelegenheid en een stabiele inflatie. Dit renteconcept vormt een belangrijk ijkpunt voor de monetairebeleidsmakers. Een reële beleidsrente die hoger ligt dan de natuurlijke rente werkt restrictief, terwijl een lagere reële beleidsrente een stimulerend effect heeft.

De natuurlijke rente is echter een vrij abstract concept. Fed-bestuurslid Warsh noemde het een variabele die in de praktijk niet observeerbaar, onvoorspelbaar, onnauwkeurig en zeer volatiele is (Warsh (2018)). Niettemin wordt vaak naar r* verwezen in debatten over monetaire beleid. De lage r* zou de ruimte voor centrale banken beperken om via hun reële beleidsrente de economie indien nodig te stimuleren. De lage r* wordt zo een belangrijke verantwoording voor niet-conventioneel beleid in de vorm van aankoopprogramma’s van financiële activa door centrale banken.

Wat drijft de natuurlijke rente ?

Vermits de natuurlijke rente zorgt voor een evenwicht van het geplande macro-economisch sparen en investeren, verwijst de literatuur traditioneel ook naar de spaar-en investeringsdeterminanten om de dalende trend van de natuurlijke rente te verklaren (bijvoorbeeld Lane (2019), Brand et al. (2018)). Kort samengevat hebben de belangrijkste factoren te maken met de dalende trend van de potentiële groei, die op zijn beurt te maken heeft met onder meer een zwakkere groei van de totale factorproductiviteit, een groter aandeel van de dienstensector die tragere productiviteitsstijgingen kent, en de afnemende groei van de bevolking op actieve leeftijd. Al deze factoren leiden tot een tragere groei van de investeringsvraag en dus, ceteris paribus, tot een lagere natuurlijke rente. Aan de spaarzijde van de vergelijking kan de demografische ontwikkeling, in het bijzonder de toenemende levensverwachting, bovendien leiden tot meer voorzorgssparen, wat de natuurlijke rente verder onder druk zet.

Inkomensongelijkheid

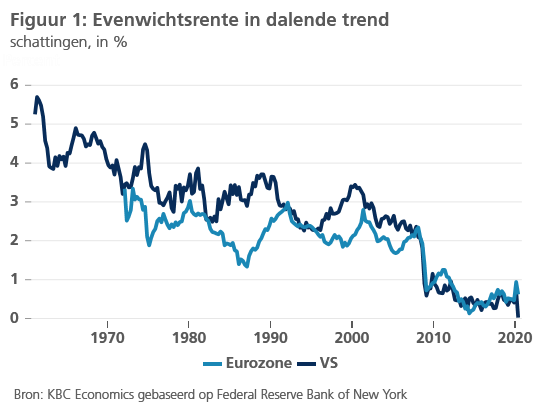

Ook naar de toegenomen inkomensongelijkheid in vele grote economieën (figuur 2) wordt vaak verwezen als drijfveer van toenemend sparen, en dus van de lagere r*. In de mate dat hogere inkomenscategorieën structureel een hogere spaarquote hebben dan lagere, leidt de trend van toenemende inkomensongelijkheid tot een stijgende trend van netto-sparen in de economie en bijgevolg, ceteris paribus, tot een lagere r* (Mian (2021), Lane (2019)).

Econometrisch onderzoek door economen van de Bank voor Internationale Betalingen steunt die hypothese (Borio et al. (2017) en Rungcharoenkitkul (2020)). Ze vinden een significant (bivariaat) verband tussen toenemende inkomensongelijkheid en de natuurlijke rente. Wanneer ze tegelijk ook rekening houden met de andere ‘klassieke’ spaar-investeringsdeterminanten van r*, is dat verband er nog steeds, maar het is wel niet voor elke beschouwde sub-periode statistisch significant. Mogelijkerwijze is dit een gevolg van het kleinere aantal waarnemingen.

Monetair regime

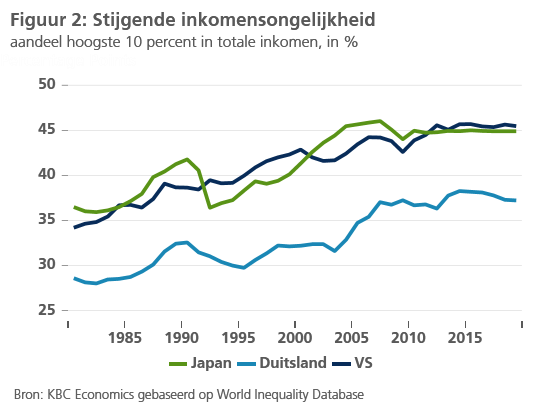

Structurele wijzigingen van het monetaire regime blijken in die analyse ook een rol te spelen. Dat laat de hypothese toe dat het monetair beleid de dalende trend van r* niet enkel ondergaat, maar ten minste voor een stuk zelf mee veroorzaakt. Figuur 3 suggereert dat het alsmaar soepeler monetair beleid in de VS inderdaad heeft geleid tot anomalieën. Zo moet de reële beleidsrente van de Fed bij elke recessie van de voorbije decennia steeds dieper gaan om voor de gewenste stabilisatie te zorgen (zie ook de KBC Economische Opinie van 29 november 2019).

Indien het monetair beleid werkelijk zelf bijdraagt tot een steeds lagere r*, is het hoog tijd voor een beleidsommekeer (zie ook de KBC Economische Opinie van 3 mei 2019). Via een hogere r* zou die ommekeer opnieuw beleidsruimte creëren voor het conventionele rentekanaal bij toekomstige recessies.