Inflatie in de eurozone: moeizame afkoeling voor de boeg

Lees de publicatie hieronder of klik hier om de PDF te openen

In 2022 is de inflatie in de eurozone (en daarbuiten) opgelopen tot het hoogste peil sinds de jaren 70. In de voorbije maanden is een afkoeling ingezet, doch enkel als gevolg van de terugval van de energieprijzen. De zogenoemde kerninflatie blijft hardnekkig hoog en is in februari zelfs nog lichtjes versneld, vooral door de toename van de diensteninflatie. Dat voedt de bezorgdheid over de verdere inflatieafkoeling. Verwacht wordt dat hogere loonstijgingen in het bijzonder de diensteninflatie zullen aanwakkeren en dus een verdere inflatieafkoeling in de weg zullen staan. Zo’n vaart hoeft het niet te lopen, al zal de terugkeer van de inflatie naar de middellangetermijndoelstelling van 2% naar verwachting wel een werk van lange adem zijn. Het tempo van de inflatiedaling zal evenwel niet alleen door de loonontwikkeling worden bepaald, maar ook door de marges van de bedrijven. In het recente verleden zijn die sterk gestegen naar een vrij hoog niveau. Daardoor zouden zij de verdere loonkostendruk althans voor een deel kunnen opvangen en neutraliseren. In welke mate dat zal gebeuren, zal in belangrijke mate afhangen van de sterkte van de consumptievraag. Die wordt afgeremd door de rentestijging als gevolg van het krappere monetaire beleid. De recente spanning in het financieel systeem kan extra wegen op de vraag, maar zou ook de beleidsruimte van de centrale banken kunnen beknotten. Een consistente macro-economische beleidsmix is daarom meer dan ooit belangrijk. Algemene begrotingsmaatregelen die de consumptievraag ondersteunen moeten worden afgebouwd, zeker naarmate de hoge energieprijzen en -risico’s verminderen. Zoniet dreigen ze het monetaire beleid tegen te werken.

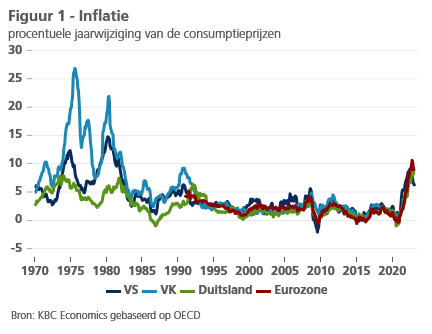

De heropening van de economie na de lockdowns tijdens de coronapandemie en verstoorde internationale aanvoerketens hebben de inflatie in 2022 wereldwijd naar het hoogste peil sinds de jaren 1970 gestuwd. De oorlog in Oekraïne met zijn ontwrichtende impact op de voedsel- en energiemarkten zorgde vooral in Europa voor nog een extra inflatie-impuls. In de eurozone bereikte de jaarstijging van de consumptieprijzen - de meest gebruikelijke maatstaf van inflatie - in oktober 2022 een piek van 10,6% (figuur 1). In België was dat zelfs 13,1% (volgens de Europese geharmoniseerde consumptieprijsindex).

Het wegdeemsteren van de heropeningseffecten, de normalisering van de aanvoerketens, en, vooral in Europa, de scherpe terugval van de aardgasprijs hebben sindsdien voor een gevoelige inflatieafkoeling gezorgd. Al bedroeg de inflatie in de eurozone in februari 2023 met 8,5% nog altijd ruim het viervoudige van de ECB-doelstelling van 2% op middellange termijn.

Heel waarschijnlijk zal de eurozone-inflatie in maart 2023 verder dalen. Een forse terugval met (ruim) anderhalf procentpunt tot minder dan 7% behoort zeker tot de mogelijkheden. Immers, de sterke opstoot van de energieprijzen onmiddellijk na de Russische invasie in Oekraïne een jaar geleden, valt nu uit de vergelijkingsbasis. Dat zogenoemde basiseffect zal de stijging tegenover een jaar geleden fors doen terugvallen.

Maar die terugval zal nog niet de zwaluw zijn die het begin van de lente aankondigt. Voor een snelle terugkeer van de inflatie naar de doelstelling van 2% blijft het prijsstijgingstempo van de niet-energiecomponenten in de consumptieprijsindex veel te hoog. De voedingsprijsinflatie is opgelopen van 0,5% midden 2021 tot 15,0% in februari 2023, en leverde in de voorbije maanden de grootste bijdrage tot de inflatie (figuur 2). De weliswaar tragere, maar gestage toename van de prijsdruk bij de diensten en de goederen, exclusief energie, is op zijn minst even zorgwekkend. Beide vormen de zogenoemde kerninflatie. In februari is ze in de eurozone opgelopen tot 5,6%, vooral onder impuls van de diensteninflatie.

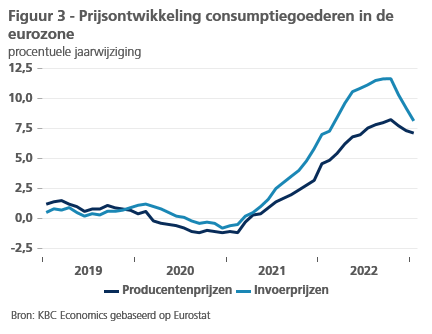

In het bijzonder dat laatste deed bij veel waarnemers de wenkbrauwen fronsen. Weliswaar is de goedereninflatie (6,8%) nog altijd beduidend hoger dan de diensteninflatie (4,8%). Maar verschillende vooroplopende indicatoren, zoals invoer- en producentenprijzen, suggereren dat een vertraging van de goedereninflatie in de pijplijn zit (figuur 3). De normalisatie van het consumptiepatroon na corona, het oplossen van de knelpunten in de aanvoerketens, de versteviging van de wisselkoers van de euro en het wegvallen – en zelfs gedeeltelijk omkeren – van de energiekostenopstoot zijn factoren die daarvoor zouden moeten zorgen. Vooroplopende indicatoren suggereren dat ook de voedingsprijsinflatie snel zou beginnen dalen.

Naar de diensteninflatie wordt daarentegen met grotere argwaan gekeken. De hierboven opgesomde inflatieremmende factoren zouden er immers meer dan in de industrie kunnen worden geneutraliseerd door oplopende loonkosten. Over het algemeen is het loonaandeel in de kosten van diensten hoger en doorgaans wordt aangenomen dat productiviteitswinsten ter compensatie van (loon)kostenstijgingen in dienstensectoren moeilijker gerealiseerd kunnen worden dan in de industrie. Als de lonen een inhaalbeweging maken om het koopkrachtverlies als gevolg van de recente inflatieopstoot te herstellen, zou dat in het bijzonder de diensteninflatie hoog kunnen houden.

In de eurozone is een versnelling van het loonstijgingstempo tegen de achtergrond van de niet-gecompenseerde koopkrachtverliezen van verleden jaar en de krappe arbeidsmarkt en de war for talent waarschijnlijk in de loop van dit jaar aan de orde.1 De werkloosheidsgraad bedroeg er in januari 2023 6,7%, nauwelijks hoger dan het historische dieptepunt van 6,6% in oktober 2022. De krapte komt nog meer tot uiting in de vacaturegraad, de verhouding tussen het aantal openstaande betrekkingen en het totale aantal ingevulde en niet-ingevulde arbeidsplaatsen. Die stabiliseerde in het vierde kwartaal van 2022 op het historisch hoge peil van 3,1%, 0,3 procentpunt hoger dan het jaar voordien.

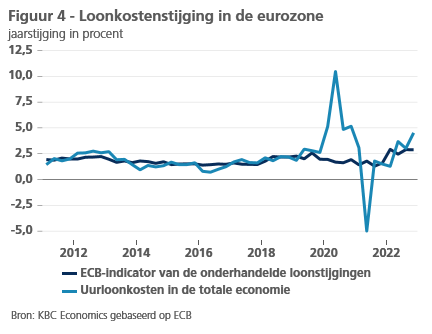

De eerste tekenen van een versnelling van de loonstijgingen worden dan ook zichtbaar (figuur 4). Volgens de ECB-cijfers is de jaarstijging van de loonsom per gewerkt uur voor de totale economie in het vierde kwartaal van 2022 gestegen tot 4,5%. Dat is beduidend meer dan de toename met gemiddeld 2,6% in 2019, het jaar vóór de pandemie (die het jaarstijgingstempo fors heeft verstoord). Maar tegen de achtergrond van de forse inflatieopstoot in het afgelopen jaar blijft dat nog altijd relatief beperkt. Een verdere toename is dus waarschijnlijk.

Anderzijds wijst de ECB-indicator van de onderhandelde lonen op loonstijgingen van slechts 2,9% voor het vierde kwartaal van 2022. Dat cijfer bevestigt de inschatting dat de inhaalbeweging van de lonen ten aanzien van de inflatie ondanks de krappe arbeidsmarkt slechts een geleidelijk proces zal zijn, dat in de eurozone vermoedelijk niet tot een volledig herstel van het koopkrachtverlies van de lonen zal leiden.2 In dat scenario zou de loondruk op de inflatie enigszins beperkt kunnen blijven. Hij zou de verdere inflatieafkoeling wel vertragen, maar niet volledig in de weg staan.

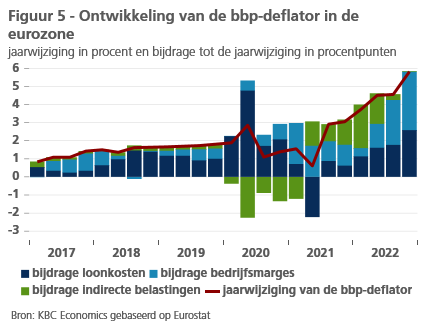

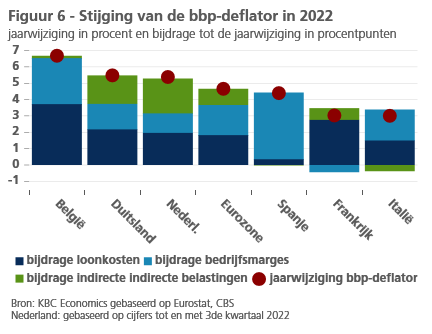

Een en ander zal overigens ook niet alleen afhangen van de kracht van de inhaalbeweging van de lonen op de inflatie, maar ook van de ontwikkeling van de winstmarges van de bedrijven. Er zijn indicaties dat de voorbije inflatieopstoot gepaard is kunnen gaan met een verruiming van die marges. De analyse van de ontwikkeling van de bbp-deflator illustreert dat.

De bbp-deflator is een ruimere maatstaf van de prijzen in de economie dan de consumptieprijsindex. Zijn ontwikkeling kan worden ontrafeld in de impact van de arbeidskosten, van de bedrijfswinsten (of juister: van het bruto exploitatieoverschot, dat grosso modo overeenkomt met de winst vóór rentelasten, belastingen en afschrijvingen) en van de netto indirecte belastingen (d.w.z. indirecte belastingen, zoals btw en accijnzen, na aftrek van de subsidies), telkens uitgedrukt per eenheid toegevoegde waarde.

Figuur 5 illustreert voor de eurozone als geheel dat, over alle sectoren heen beschouwd, de prijsdruk vanuit de arbeidskosten in de loop van 2022 is toegenomen, maar dat ook een verruiming van de marges een belangrijke oorzaak van de prijsverhogingen is geweest. Figuur 6 illustreert dat dat in nagenoeg alle grote(re) eurolanden (met uitzondering van Frankrijk) het geval was. Ook in België, al was de loonkostendruk hier de belangrijkste oorzaak van de prijsstijgingen, én de grootste van alle getoonde landen - een gevolg van de automatische loonindexering.

Het aandeel van het bruto-exploitatieoverschot van de bedrijven in de toegevoegde waarde bevond zich eind 2022 op het hoogste peil sinds 2007-2008. Dat betekent dat een verdere toename van de loonkosten desgevallend ook, althans gedeeltelijk, door een inkrimping van de marges zou kunnen worden opgevangen.

Al moet hier meteen worden aan toegevoegd dat het globale macro-economische beeld van toenemende winstmarges grote verschillen tussen bedrijven en sectoren kan verbergen. In haar recente jaarverslag wijst de Nationale Bank van België, bijvoorbeeld, op de grote invloed van een klein aantal zeer grote bedrijven op de macro-economische margevoet. In het overgrote deel van de bedrijfstakken zijn volgens de Nationale Bank in België de marges van de bedrijven in 2022 gedaald tegenover 2021. In die bedrijven is er minder ruimte om een verdere stijging van de loonkosten via intering op de winstmarges op te vangen.

Veel zal ook afhangen van de sterkte van de consumptievraag en van de prijszettingsmacht van de bedrijven. De margeverruiming in 2022 ging hand in hand met een sterke vraag, zeker in de eerste jaarhelft. Die was in eerste instantie nog het gevolg van een inhaalbeweging na de coronapandemie. In de tweede jaarhelft is de consumptievraag in de meeste landen (maar niet in België) fors afgekoeld. De energieprijsschok, die in de zomer een hoogtepunt bereikte, is daaraan niet vreemd.

Maar ook in de tweede jaarhelft bleef de economie uiteindelijk veerkrachtiger dan verwacht. Heel waarschijnlijk hebben de begrotingsmaatregelen ter ondersteuning van de koopkracht na de energieprijshausse daartoe bijgedragen. Een ongewild indirect gevolg van die steunmaatregelen is evenwel dat ze door de vraag te ondersteunen allicht ook bijdragen tot de hardnekkig hoge (kern)inflatie. Op die manier werkt het begrotingsbeleid het monetaire beleid tegen. Dat wil sinds de zomer van 2022 door de rente te verhogen de vraag afremmen en zo de inflatie intomen. Vandaar de – terechte – oproep van de ECB om de algemene, niet-gerichte steunmaatregelen af te bouwen naarmate de energieprijzen en -risico’s dalen.

Voor zichzelf ziet de ECB nog “a lot more ground to cover”, zoals voorzitter Lagarde het tijdens de persconferentie na de beleidsvergadering van 16 maart jongstleden verwoordde. Monetair beleid heeft immers slechts met vertraging impact op de economie. Als uit de binnenkomende economische cijfers zou blijken dat de inflatie onvoldoende snel afkoelt, zal de ECB niet nalaten de rente verder te verhogen.

De recente spanningen in het financieel systeem kunnen extra wegen op de vraag. Maar ze zouden ook de ruimte van de centrale bank om de rente verder te verhogen kunnen beknotten. In zo'n scenario zou de verdere inflatieafkoeling meer en meer afhangen van het begrotingsbeleid. Als dat onvoldoende restrictief is, zou de inflatieafkoeling pas echt op een moeizaam pad belanden. De consistentie van de macro-economische beleidsmix is hoe dan ook meer dan ooit belangrijk.

1 België is hierbij een uitzondering omdat door de automatische loonindexering het koopkrachtverlies al nagenoeg volledig gecompenseerd is.

2 België is hierbij een uitzondering omdat door de automatische loonindexering er geen of nauwelijks koopkrachtverlies is geweest.