Het ‘groenflatie’-dilemma van de ECB

De wereldwijd oplopende energieprijzen geven een voorsmaak van de inflatoire druk die de groene transitie kan veroorzaken. Zoals een negatieve aanbodschok zijn koolstoftaksen en energieprijsstijgingen op zich inflatoir en wegen op de aanbodzijde van de economie. In tegenstelling tot de olieprijsschokken van de jaren 70 zijn er nu taksopbrengsten die kunnen worden gerecycleerd, bijvoorbeeld naar investeringen of transfers naar gezinnen. Per saldo zal de impact van de klimaattransitie, mits een goed macro-economische management, minder in de groei zichtbaar worden, maar vooral in de hogere inflatie. De ECB staat daardoor voor een dilemma. Indien ze haar primaire doelstelling van prijsstabiliteit nastreeft door een strakker monetair beleid, kan dat ten koste gaan van haar impliciete secundaire doelstellingen. Dat kan voor de ECB een dilemma vormen om de inflatie te bestrijden, via het afremmen van de economische groei, op een moment dat de economie een groene transitie met hogere prijzen doormaakt.

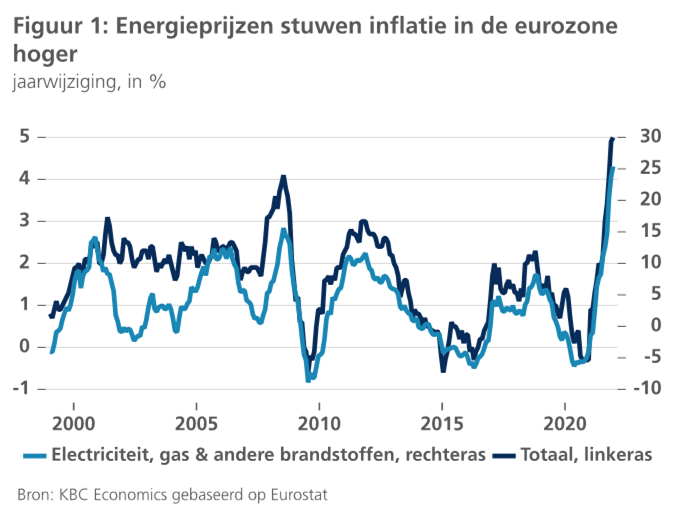

In december 2021 liep de inflatie in de eurozone op tot 5%. Naast heropeningseffecten en aanbodsverstoringen, speelden fors opgelopen energieprijzen een belangrijke rol (figuur 1). Het ziet ernaar uit dat duurdere grondstoffen, in het bijzonder olie gas en dus ook electriciteit, een duurzaam fenomeen zijn. De energietransitie met koolstoftaksen en andere klimaatondersteunende regelgevingen versterken die trend. Dat stelt centrale banken zoals de ECB voor een dilemma. De periode van een inflatie systematisch onder de inflatiedoelstelling lijkt immers tot nader order voorbij. Voor het eerst sinds de financiële crisis moeten de centrale banken opnieuw een afweging maken tussen het nastreven van prijsstabiliteit enerzijds, en anderzijds de ondersteuning van economische groei, het verzekeren van gunstige financieringsvoorwaarden voor overheden en bedrijven en klimaatgerelateerde doelstellingen.

Aanbodschok verschilt van de jaren 70

De kosten van de groene transitie op zich vormen een negatieve aanbodschok. Hogere energiekosten via koolstoftaksen en allerlei regelgevingen verhogen, althans in een overgangsfase, de productiekosten en verlagen de productieve capaciteit van de economie. De huidige aanbodschok verschilt echter op een belangrijk punt van de schok van de jaren 70 ((Schnabel (ECB), (2022)). De hogere energieprijzen in de jaren 70 leidden tot een collectieve verarming van de olie-invoerende landen via een verslechtering van hun internationale ruilvoet. Het geld voor de hogere energiefactuur vloeide immers weg naar de olie-uitvoerende landen. In de huidige klimaattransitie blijft de opbrengst van de koolstoftaksen en de ‘carbon border adjustment mechanism’ beschikbaar voor binnenlandse ‘recyclage’ in de vorm van (groene) investeringen, transfers of belastingverlagingen. Dat leidt tot een positieve vraagschok die gelijktijdig met de negatieve aanbodschok optreedt.

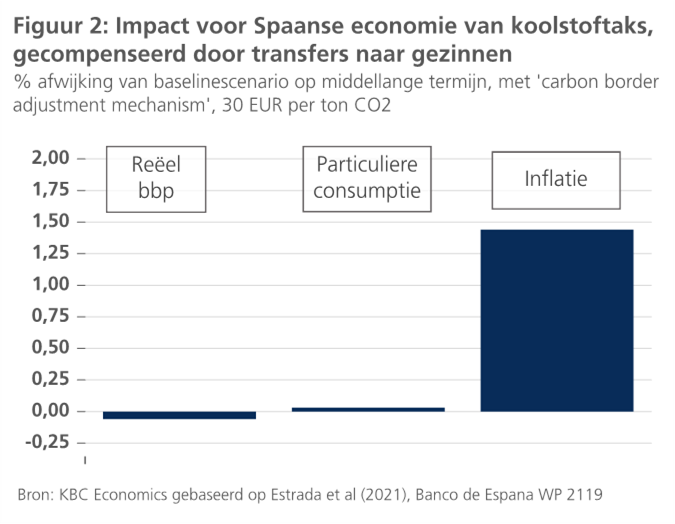

De Spaanse centrale bank (Working Paper 2119 (2021)) simuleerde wat de gezamenlijke impact zou kunnen zijn van beide schokken op de economische groei en inflatie in Spanje. Het gesimuleerde scenario is dat van een onmiddellijk volledig ingevoerde koolstoftaks (inclusief de ‘carbon border adjustment mechanism’), waarvan de opbrengsten op verschillende manieren worden gerecycleerd. Figuur 2 toont de resultaten als die recyclage gebeurt via transfers naar gezinnen.

Zoals we theoretisch zouden verwachten, suggereert de simulatie dat de netto-impact van een negatieve aanbodschok en een positieve vraagschok op de particuliere consumptie en het reële bbp allicht klein is. Vooral de impact op de inflatie springt echter in het oog. Beide schokken zijn immers ieder voor zich inflatoir, en versterken mekaar.

Gevolgen voor het monetaire beleid

De groene transitie vormt dus een belangrijke uitdaging voor het monetair beleid (zie ook KBC Economische Opinies van 24 oktober 2019 en van 7 januari 2021). Om het inflatoire effect van de groene transitie te compenseren zal de centrale bank vrij snel niet alleen een neutraal, maar zelfs een restrictief beleid moeten gaan voeren. Dat geldt zowel voor de beleidsrente alsook voor de aankoopprogramma’s. De ECB moet daarbij een afweging maken van onderling conflicterende beleidsdoelstellingen. Haar primaire doelstelling blijft ondubbelzinnig het nastreven van prijsstabiliteit in de eurozone (vertaald in een symmetrische en vooruitkijkende inflatiedoelstelling van 2% op middellange termijn). Daarnaast beschouwt de ECB echter ook bijvoorbeeld klimaatgerelateerde factoren als haar (secundaire) beleidsdoelstellingen. Ze verwijst in haar geactualiseerde beleidsstrategie expliciet naar de rol die onder meer het Corporate Sector Purchase Program (CSPP) daarin o middellange termijn kan spelen. Op 21 januari 2022 stonden voor 315 miljard euro bedrijfsobligaties op de balans van de ECB, de ze in het kader van de CSPP heeft gekocht.

De centrale vraag is echter of de ECB haar beleid voldoende wil en kan verstrakken indien de doelstelling van prijsstabiliteit dat zou vereisen. De ECB zou immers niet alleen haar beleidsrente moeten verhogen, wat op middellange termijn de houdbaarheid van de overheidsschuld in de eurozone onder druk kan zetten. Om consistent te blijven met haar beleid omtrent het Pandemic Emergency Purchase Progam (PEPP) en het Asset Purchase Program (APP), zou de ECB ook op een bepaald moment haar netto-aankopen onder het CSPP moeten stopzetten en eventueel ooit die activa zelfs afbouwen. Die beslissing kan moeilijker worden in de mate dat de groene transitie afhankelijker zou worden van de financiering door het CSPP.

Regel van Tinbergen

We kunnen het dilemma voor de ECB samenvatten met de ‘regel van Tinbergen’. Die regel stelt dat beleidsmakers minstens evenveel (onafhankelijke) beleidsinstrumenten nodig hebben als ze (onafhankelijke) doelstellingen hebben. Naast het monetaire beleid moeten daarom ook het budgettaire beleid en de regelgevende autoriteiten hun rol te spelen om de verschillende doelstellingen van hoge groei, prijsstabiliteit en groene transitie samen te bereiken. De ECB kan naast de prijsstabiliteit niet systematisch nog een doelstelling met dezelfde prioriteit erbij nemen. Eerder vroeg dan laat komt daardoor immers de geloofwaardigheid van de prijsstabiliteit in het gedrang.