Het Amerikaanse schuldenplafond - het zwaard van Damocles dat boven de wereldeconomie hangt?

Daar gaan we weer. Zonder een politiek akkoord zullen de VS op 1 juni waarschijnlijk hun schuldenplafond bereiken. Het niet verhogen van het schuldplafond kan een economische ramp veroorzaken, gezien de sleutelrol die Amerikaanse Treasuries spelen in het wereldwijde financiële systeem. Een recent rapport van Moody’s schat dat zelfs een korte wanbetaling van een paar weken het Amerikaanse bbp met 4% kan doen krimpen en 6 miljoen banen kan doen verdwijnen. Hoewel wij verwachten dat Amerikaanse politici uiteindelijk tot een akkoord zullen komen, zou de onzekerheid rond de uitkomst van de onderhandelingen over het schuldplafond op zich aanzienlijke en onnodige economische schade kunnen veroorzaken.

2023 is een jaar van sequels. Marvel-fans kijken reikhalzend uit naar de releases van vervolgen van Spider Man en de Transformers in juni, terwijl fans van oudere klassiekers zich deze zomer zullen verheugen op het Indiana Jones-vervolg. Helaas zal een andere sequel minder welkom zijn, namelijk dat van de schuldenplafondsaga. In januari raakte de Amerikaanse overheid opnieuw het schuldenplafond. Gelukkig heeft minister van Financiën Janet Yellen een paar trucs in haar mouw en wist ze een wanbetaling te voorkomen door boekhoudkundige trucs, zoals het uitstellen van pensioeninvesteringen om geld te sparen. Deze trucs werken echter niet eeuwig en hun magie zal volgens Yellen op 1 juni uitgewerkt zijn. Tegen die tijd moet de Republikeinse voorzitter van het Huis, Kevin McCarthy, een akkoord bereiken met de Democratische voorzitter Joe Biden en de Democratische leider van de meerderheid van de Senaat, Chuck Schumer, om het schuldplafond te verhogen. Hoewel het zeer waarschijnlijk is dat er uiteindelijk een akkoord wordt bereikt, kan de mogelijkheid van een schending van het schuldenplafond niet volledig worden uitgesloten, wat zorgwekkend is. Het is daarom belangrijk om na te denken over de economische gevolgen van zo’n schending.

Een ongeziene ramp

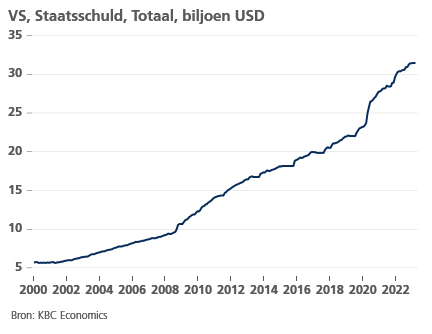

Het is duidelijk dat de gevolgen ernstig zouden zijn. Amerikaanse Treasuries zijn de ruggengraat van de USD-gedomineerde wereldwijde financiële markten en economie. Hun belang is bovendien alleen maar toegenomen naarmate de Amerikaanse staatsschuld is opgelopen (zie grafiek). De rendementen van Amerikaanse Treasuries zijn cruciaal voor de waardering van de meeste Amerikaanse schulden en aandelen. Amerikaanse Treasuries zijn ook essentieel voor de kortetermijnfinancieringsmarkten, die waarschijnlijk onmiddellijk zouden opdrogen als de VS in gebreke blijft. Er zou een Amerikaanse financiële crisis uitbreken omdat veel banken waarschijnlijk met ernstige liquiditeits- en solvabiliteitsbeperkingen te maken zouden krijgen. Ondertussen zou de Amerikaanse overheid gedwongen worden om massaal te bezuinigen omdat ze geen schulden meer kan uitgeven.

In een recent rapport schat Moody’s dat zelfs een korte wanbetaling van een paar weken onherstelbare schade aan de Amerikaanse economie kan toebrengen. Volgens dit rapport zou het reële BBP in totaal bijna 4% dalen, zouden er in totaal 6 miljoen banen verloren gaan en zou het werkloosheidspercentage omhoogschieten naar meer dan 7%. De aandelenkoersen zouden een derde van hun waarde verliezen, waardoor 12 biljoen dollar aan huishoudelijk vermogen verloren zou gaan. De rente op schatkistpapier, hypotheken en andere leningen voor consumenten en bedrijven zou tijdens de wanbetaling omhoogschieten en hoger blijven nadat een akkoord is bereikt, omdat Amerikaanse schatkistpapier zijn status van veilige haven zou verliezen.

Het is duidelijk dat een dergelijke implosie van de Amerikaanse economie en het Amerikaanse financiële systeem een wereldwijde weerslag zou hebben. Een diepe wereldwijde financiële crisis en een wereldwijde recessie of zelfs depressie zouden het uiteindelijke resultaat zijn.

Er is geen alternatief

In de afgelopen maanden hebben denktanks verschillende oplossingen voorgesteld in de hoop deze ramp te voorkomen als er geen politiek akkoord wordt bereikt. Helaas zou geen van deze oplossingen de onzekerheid wegnemen en zou elke oplossing ernstige economische neveneffecten hebben.

Een voorstel om de Schatkist een platinamunt van een biljoen dollar te laten uitgeven en die bij de Fed te deponeren om overheidsrekeningen af te betalen, zou waarschijnlijk ook voor de rechter worden aangevochten, aangezien de wet die dit toestaat bedoeld was voor herdenkingsmunten. Als de solvabiliteit van US Treasuries afhangt van een rechterlijke beslissing, zullen Amerikaanse obligatiehouders zich waarschijnlijk toch naar de uitgang haasten.

Een ander voorstel, namelijk het uitroepen van afdeling 4 van het 14th Amendement dat stelt dat de “geldigheid van de openbare schuld van de Verenigde Staten ... niet in twijfel zal worden getrokken”, zou ook op juridische (zelfs grondwettelijke) vragen stuiten, aangezien het amendement gericht was op de oorlogsschuld van de geconfedereerde staten. Een derde voorstel, namelijk het voorrang geven aan betalingen aan obligatiehouders boven andere overheidsverplichtingen (zoals betalingen aan de sociale zekerheid), zou niet alleen politiek ingewikkeld zijn, maar ook juridisch op problemen stuiten.

Een laatste voorstel zou zijn om obligaties uit te geven met een veel hoger rendement, die op de markten tegen een hoge premie worden verkocht. Hierdoor zou de Amerikaanse schatkist veel meer geld kunnen binnenhalen, terwijl de nominale waarde van haar schuld lager blijft. Het zou tijd kosten om deze goocheltruc uit te voeren en het zou de goede werking van de Amerikaanse schuldmarkten versnipperen en verstoren.

Zullen politici land boven partij stellen?

Gezien de economische ramp die een schending van het schuldenplafond zou veroorzaken en het gebrek aan onbetwistbare oplossingen, zou men verwachten dat politici het schuldenplafond onvoorwaardelijk zouden verhogen. Helaas gebruiken Republikeinse Congresleden de Amerikaanse economie als middel om politieke doelen te bereiken. Het Republikeinse Huis heeft onlangs een wetsvoorstel goedgekeurd dat een verhoging van het schuldenplafond koppelt aan ernstige verlagingen van de discretionaire uitgaven voor onder meer klimaatverandering, verlichting van de schuldenlast van studenten en financiering van de belastingdienst. President Biden zal waarschijnlijk niet bereid zijn op deze vlakken grote concessies te doen. In theorie kunnen Democraten en gematigde Republikeinen samenwerken en een meerderheid vinden voor een verhoging van het schuldplafond. Helaas is het onwaarschijnlijk dat voorzitter McCarthy een voorstel voor een schuldplafondverhoging op tafel zal leggen zonder de steun van de leden van de Freedom Caucus, want dat zou hem zijn baan als voorzitter kunnen kosten.

Een langdurige onderhandeling, die pas vlak voor de deadline zal worden opgelost, ligt dus in het verschiet. Uiteindelijk denken wij nog steeds dat het zeer onwaarschijnlijk is dat Amerikaanse politici hun hele economie over de klif zullen duwen. Een verhoging van het schuldplafond zal er dus uiteindelijk wel komen, al zou daar een leiderschapswissel aan vooraf kunnen gaan. Maar zelfs langdurige onderhandelingen en onzekerheid kunnen ernstige economische schade veroorzaken. In 2011, toen de Republikeinen en Democraten het dichtst bij een overschrijding van het schuldplafond kwamen, verlaagde S&P de rating van het Amerikaanse ministerie van Financiën en stegen de credit default swaps tot 80 basispunten, 75 basispunten hoger dan normaal. Ook het consumenten- en producentenvertrouwen kelderde. Helaas zal zich dit jaar waarschijnlijk een vergelijkbaar schuldenplafonddrama afspelen. Bereid je erop voor dat Amerikaanse politici hun beste acteerprestaties zullen leveren om politieke schuld te vermijden.