Een zorgelijke blik op de Belgische overheidsfinanciën

- 1. Actuele toestand Belgische overheidsfinanciën

- 2.Schuldgraad op een onhoudbaar pad

- 3. Waarom te veel schuld niet goed is

- 4. Gezondmaking overheidsfinanciën

Lees de publicatie hieronder of klik hier om de PDF te openen

Samenvatting

De afgelopen drie jaar stonden de Belgische overheidsfinanciën onder zware druk door opeenvolgende crisissen. Uitgedrukt in procent van het bbp daalde de overheidsschuld weliswaar sterk in 2022 als gevolg van de hoge inflatie, maar het aanhoudend hoge primaire tekort doet de schuldgraad vanaf 2023 opnieuw oplopen. Bij ongewijzigd beleid zal het overheidstekort de komende jaren door onder meer de vergrijzingskosten verder aandikken. Dat zorgt ervoor dat de overheidsschuld onhoudbaar dreigt te worden. Ook in Europees perspectief scoort België inzake overheidsfinanciën vrij slecht. De Belgische overheid staat nu voor de zware taak om de financiën weer op een houdbaar pad te brengen. De sanering is noodzakelijk om ruimte te creëren voor nieuw beleid en om de vele uitdagingen, waaronder de vergrijzing, het hoofd te kunnen bieden. Zij vergt meer begrotingsdiscipline dan in het verleden het geval was, alsook meer ambitieuze structurele hervormingen. Die laatste moeten ervoor zorgen dat meer mensen aan het werk gaan, het groeipotentieel van de economie wordt versterkt en de efficiëntie van de overheid verbetert.

Verschillende instanties, ook officiële waaronder de NBB en het Federaal Planbureau, wezen recent op de zorgwekkende toestand van de Belgische overheidsfinanciën. Niet alleen de actuele situatie (d.w.z. een hoog structureel tekort en een vanaf 2023 opnieuw oplopende schuld), ook de houdbaarheid op langere termijn baart grote zorgen in het licht van de verschillende uitdagingen waarvoor we staan. Die betreffen niet enkel de vergrijzing, maar ook andere zoals de klimaatverandering, de gewijzigde geopolitieke situatie in Europa of het opwaarderen van de infrastructuur. In dit artikel werpen we een brede, bezorgde blik op de Belgische overheidsfinanciën. Sectie 1 overloopt de jongste ontwikkeling ervan en plaatst die in een Europees perspectief. Sectie 2 illustreert dat de financiën, en de schuldgraad in het bijzonder, bij ongewijzigd beleid op een onhoudbaar pad dreigen terecht te komen. In sectie 3 argumenteren we dat dergelijke evolutie belangrijke gevolgen en risico’s inhoudt. Sectie 4 focust op de noodzakelijke en zware sanering die de Belgische overheid voor de boeg heeft.

1. Actuele toestand Belgische overheidsfinanciën

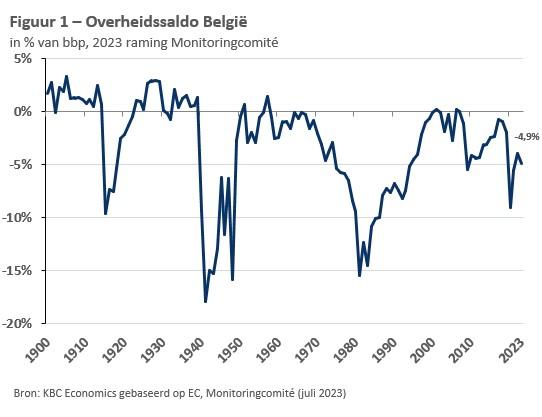

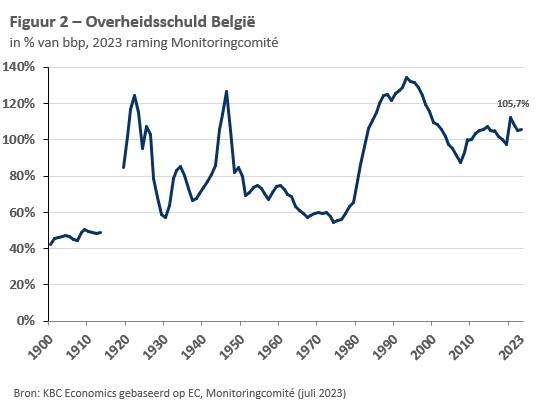

De snel op elkaar volgende corona- en energiecrisissen van de voorbije jaren hebben de Belgische overheidsfinanciën zwaar geïmpacteerd. In 2019 bedroegen het overheidstekort en de overheidsschuld van de gezamenlijke Belgische overheid respectievelijk 2,0% en 97,6% van het bbp. In 2020 piekten beide op 9,0% en 112,0%. In 2021-2022 verbeterde de situatie, maar in 2022 bleven het tekort en de schuld met 3,9% en 105,1% wel fors boven het pre-pandemieniveau. Volgens de jongste raming van het Monitoringcomité (gepubliceerd midden juli) zouden de cijfers in 2023 bovendien opnieuw verslechteren tot 4,9% en 105,7% van het bbp (zie figuren 1 en 2). Eerder dit jaar raamde de Europese Commissie in haar lente-vooruitzichten (gepubliceerd midden mei) het tekort en de schuld voor 2023 op respectievelijk 5,0% en 106,0%.

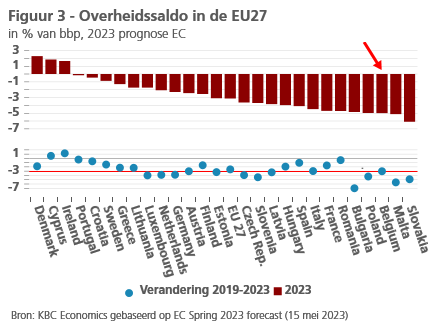

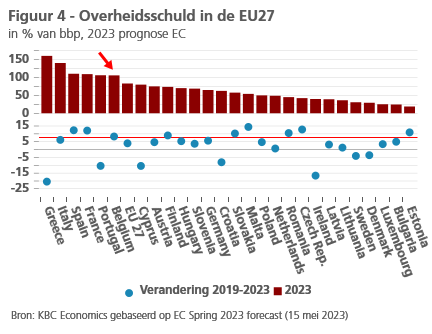

In Europees perspectief gezien was de verslechtering van de Belgische overheidsfinanciën forser dan gemiddeld het geval was in de EU. Indien we de meest recente vooruitzichten van de Europese Commissie inzake overheidsfinanciën voor 2023 mee in rekening brengen, dan bedraagt de toename van het tekort en de schuld tussen 2019 en 2023 in België per saldo respectievelijk 3,0 en 8,4 procentpunten bbp. In de EU als geheel was dat maar 2,6 respectievelijk 4,0 procentpunten bbp (zie figuren 3 en 4). Met een door de Commissie voorspeld overheidstekort van 5,0% van het bbp in 2023 scoort België het op twee landen na (Malta en Slowakije) slechtste cijfer in de EU.

De relatief slechte prestatie van België heeft voor een stuk te maken met de werking van de zogenoemde ‘automatische stabilisatoren’. Het betreft ingebouwde mechanismen in de overheidsfinanciën (waaronder het systeem van werkloosheidsuitkeringen) die ervoor zorgen dat schommelingen in de economische conjunctuur zonder actief overheidsingrijpen worden afgezwakt. Volgens een raming door de OESO behoort België tot de Europese landen met een eerder sterke automatische demping van de impact van schokken op de conjunctuur, wat zich vertaalt in de overheidsuitgaven en -ontvangsten.1 Met specifieke maatregelen die de impact van de crisissen op de huishoudens en bedrijven moesten milderen (bijv. de uitbreiding van de tijdelijke werkloosheid tijdens de pandemie), werd de stabilisatorwerking de voorbije jaren nog (tijdelijk) versterkt. Doordat de economische groei in België tijdens de voorbije crisissen relatief wat beter standhield dan in de hele EU, bleef het verschil tussen België en de EU inzake verandering van de cyclische component van het overheidssaldo in de periode 2019-2023 evenwel al bij al beperkt.

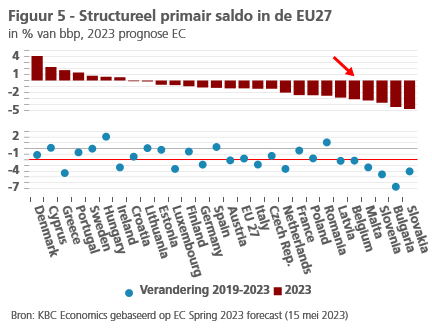

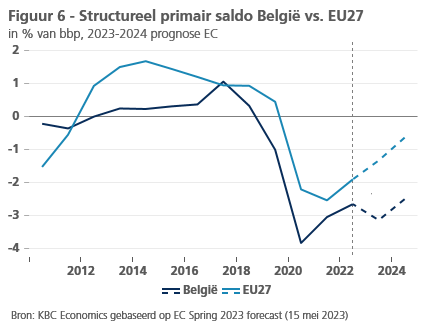

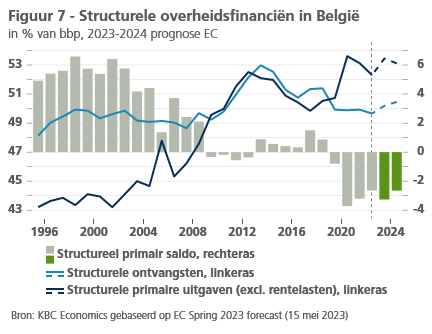

Meer dan de impact van de conjunctuur was de relatief forse verslechtering van de Belgische overheidsfinanciën te wijten aan het expansievere budgettaire beleid. Deels betrof het de uitzonderlijke overheidssteun die nodig was om de gevolgen van de crisissen aan te pakken. Dit crisisbeleid heeft ervoor gezorgd dat België de voorbije moeilijke periode economisch relatief goed is doorgekomen. Het effectief gevoerde budgettaire beleid wordt doorgaans gemeten aan de hand van de wijziging in het structureel primair saldo (d.w.z. het algemeen overheidssaldo gecorrigeerd voor conjunctuurinvloeden en rentelasten).2 De forsere verslechtering van dit saldo in België, in vergelijking met de hele EU, wijst op een relatief stevige discretionaire beleidsreactie in België tijdens de voorbije jaren (zie figuren 5 en 6). De structurele verslechtering was vooral toe te schrijven aan een forse toename van de structurele overheidsuitgaven (zie figuur 7). Die werd mee gestimuleerd door de geleidelijke uitvoering van het regeerakkoord, met maatregelen die vooral kaderen binnen de sociale zekerheid (onder meer de verhoging van vele sociale minima, het optrekken van de reële groeinormen van de uitkeringen in de gezondheidszorg, en de sectorale zorgakkoorden).

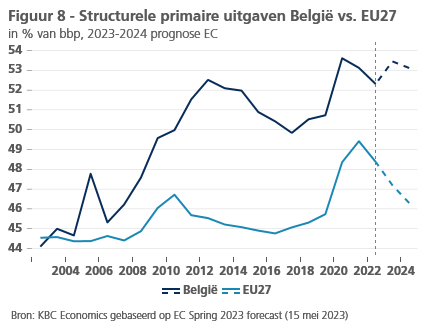

Het valt op dat de structurele uitgaven in België niet alleen sinds 2019, maar ook op langere termijn bekeken trendmatig tegenover de EU zijn opgelopen (zie figuur 8). Volgens de jongste vooruitzichten van de Europese Commissie blijven de structurele uitgaven in België de komende jaren bovendien op een hoog niveau, dit in tegenstelling tot de hele EU waar zij verwacht worden terug te keren richting het pre-crisisniveau. Zelfs na het opheffen van de tijdelijke crisisingrepen, wordt bijgevolg voor de komende jaren bij ongewijzigd beleid nog altijd een vrij groot structureel overheidstekort verwacht. De situatie is zorgwekkend, omdat hieruit een structurele opwaartse beweging van de schulddynamiek voortvloeit.

2. Schuldgraad op een onhoudbaar pad

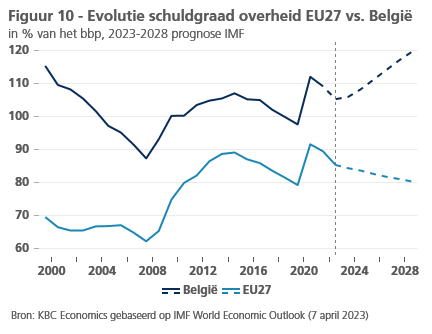

De Belgische schuldgraad blijft met naar verwachting circa 106% van het bbp in 2023 bij de hoogste in Europa. In de EU noteert de schuld enkel in Griekenland en Italië nog veel hoger. Spanje, Frankrijk en Portugal hebben een vergelijkbare, maar iets hogere schuldgraad dan België. In vergelijking met het gemiddelde in de EU ligt de Belgische schuldgraad maar liefst 23 procentpunten hoger. De hoge Belgische schuld is een oud structureel probleem. De afgelopen eeuw zakte de bruto-schuldgraad nooit substantieel of langdurig beneden de 60%-grens die Europa als cijferdoel vooropstelt (zie figuur 2). Enkel tussen het midden van de jaren 60 en het einde van de jaren 70 lag de ratio een tijdlang in de buurt daarvan. Het gemiddelde peil van de Belgische schuldgraad bedroeg sinds 1920 zo’n 90% van het bbp.

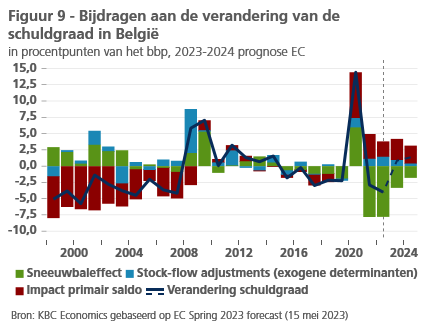

Na de piek in 2020 daalde de Belgische schuld twee opeenvolgende jaren, wat de positieve indruk deed ontstaan dat de graad op een neerwaarts pad was beland. De daling in 2021 en 2022 was evenwel toe te schrijven aan de uitzonderlijk sterke nominale bbp-groei en meer bepaald de prijscomponent ervan, dit als gevolg van de forse inflatieopstoot. Een en ander komt tot uiting in een hogere noemer van de schuldgraad en had zo een schuldverlagend effect. In combinatie met de historisch lage impliciete rente op de overheidsschuld zorgde de hoge nominale bbp-groei voor een zogenoemd ‘omgekeerd sneeuwbaleffect’ (g > i).3 Daarnaast wordt de endogene schuldverandering ook bepaald door de omvang van het primair saldo (d.i. het saldo zonder de rentelasten op de schuld). De hoge primaire tekorten bleven de Belgische schuldgraad in 2021 en 2022 voeden (zie figuur 9).

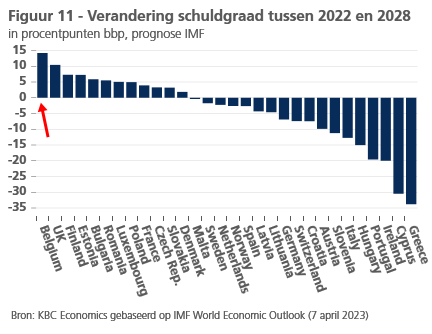

Nu de inflatie geleidelijk aan normaliseert, geraakt het omgekeerde sneeuwbaleffect uitgewerkt. Dat maakt dat de schuldgraad vanaf 2023 door de aanhoudende primaire tekorten waarschijnlijk opnieuw zal beginnen oplopen. In tegenstelling tot de Europese Commissie maakt het Internationaal Monetair Fonds (IMF) ook cijfermatige vooruitzichten over de overheidsfinanciën op de middellange termijn, d.w.z. tot 2028. Volgens de jongste IMF-vooruitzichten (gepubliceerd midden april) zou de schuld van de Belgische overheid (bij ongewijzigd beleid) oplopen tot 119,5% van het bbp in 2028, terwijl die in hele EU afneemt tot 80,4% van het bbp. België is daarmee het EU-land met de sterkste schuldtoename (in procentpunten bbp) tussen 2022 en 2028 (zie figuren 10 en 11).

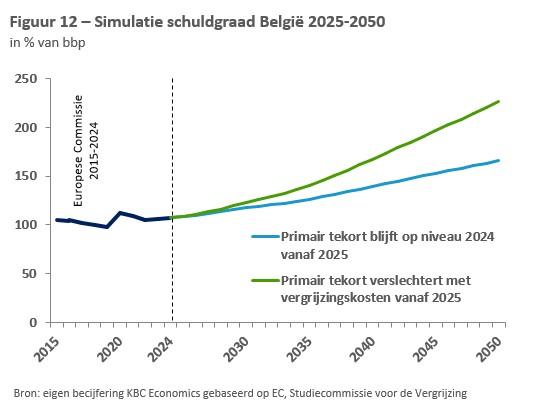

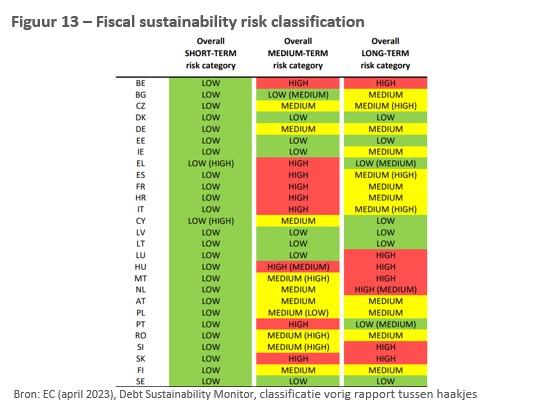

Een belangrijke oorzaak van de structurele verslechtering van de overheidsfinanciën betreft de toenemende kost van de vergrijzing van de bevolking (voornamelijk inzake pensioenen en gezondheidszorg). Volgens de Studiecommissie voor de Vergrijzing (SCvV, Jaarverslag 2023) zal die jaarlijkse kost bij ongewijzigd beleid in de periode 2022-2050 met 4,4 procentpunten bbp toenemen. In figuur 12 simuleren we de evolutie van de Belgische schuldgraad op de lange termijn tot 2050, ervan uitgaande dat het primair saldo vanaf 2024 verslechtert ten belope van deze door de SCvV geraamde vergrijzingkosten. De schuldgraad voor 2023 en 2024 betreffen de jongste vooruitzichten van de Europese Commissie.4 De figuur illustreert dat, bij ongewijzigd beleid, de vergrijzingkosten de Belgische schuldgraad de komende decennia fors zouden doen oplopen. Dat de Belgische overheidsfinanciën bij ongewijzigd beleid op een onhoudbaar pad zitten, wordt ook bevestigd in de jongste Debt Sustainability Monitor van de Europese Commissie (gepubliceerd in april 2023). België wordt daarin gezien als één van de EU-landen, samen met Hongarije en Slowakije, waarvoor de Commissie een hoog risico van onhoudbare overheidsschuld vooropstelt op zowel middellange als lange termijn (zie figuur 13).

3. Waarom te veel schuld niet goed is

Overheidsschuld is op zich niet slecht. Zij is aanvaardbaar als ze het mogelijk maakt om het productievermogen van de economie te verhogen en als het rendement van schuldverhogende overheidsingrepen (investering in infrastructuur, onderwijs, veiligheid, e.d.) groter is dan de door de schuld gegenereerde kosten (de rentelasten). Een te hoog oplopende schuld houdt evenwel belangrijke economische risico’s in. Vooreerst kan er dan twijfel ontstaan over de houdbaarheid van de schuld, meer bepaald over de aflossing en rentebetalingen (het zogenoemde solvabiliteitsrisico), zeker wanneer er, zoals in België, zich hoge aan de vergrijzing verbonden kosten aandienen. Finaal kan het ganse financiële systeem in crisis geraken, omdat banken traditioneel grote afnemers zijn van overheidsschuld waarin ze een deel van de ingezamelde spaardeposito’s beleggen. De aanpassingen die vereist zijn om een uit de hand gelopen schuldpositie af te bouwen, zijn meestal substantieel en potentieel dramatisch voor de bevolking. De soevereine schuldencrisis van 2010-2011 in de eurozone, en Griekenland in het bijzonder, vormt hiervan een pijnlijke illustratie.

Specifiek maakt een hoge schuld de overheidsfinanciën op termijn kwetsbaar voor een rentestijging, zeker in een periode van budgettaire saneringen. Een groter deel van de ontvangsten moet dan dienen om de rentebetalingen te verzorgen, zodat andere uitgaven, vaak ook de meer productieve zoals investeringen in infrastructuur, in de verdrukking komen (het zogenoemde koekoekseffect), tenzij de belastingdruk wordt opgevoerd. Meer algemeen impliceren hoge rentelasten en/of de noodzaak tot saneren een geringere beleidscapaciteit om toekomstige nieuwe schokken en uitdagingen op te vangen. Verder zullen bij een fel oplopende schuld de rentes op hun beurt de neiging vertonen om te stijgen, wat een rem zet op private investeringen.

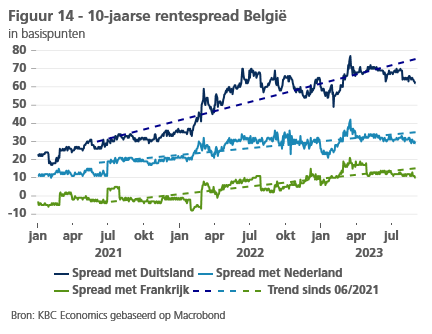

In lijn met de sinds 2021 fors gestegen 10-jarige obligatierente zal vanaf 2023 ook de impliciete rente op de Belgische overheidsschuld beginnen oplopen. De mate waarin dat gebeurt, wordt wel enigszins afgezwakt doordat de Belgische schatkist van de eerdere lagerenteomgeving gebruik heeft gemaakt om de uitstaande schuld tegen zeer lage rentevoeten te herfinancieren. De gemiddelde looptijd van de uitstaande schuldportefeuille nam daarbij toe van minder dan 6 jaar in 2010 tot momenteel boven 10 jaar. Ondanks de hoge overheidsschuld blijft België alsnog het marktvertrouwen behouden. Toch lijkt recent de perceptie over de Belgische overheidsfinanciën door de financiële markten wat te keren. Zo verruimde de rentespread van de 10-jaarse OLO het afgelopen anderhalf jaar niet alleen op tegenover Duitsland (zoals ook voor de meeste andere Europese landen het geval was), maar ook tegenover Nederland en Frankrijk (zie figuur 14).

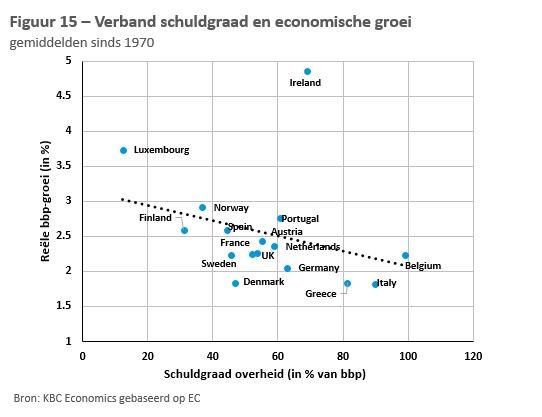

Merk ten slotte op dat ook de economische groei door dit alles negatief kan worden beïnvloed. Dat is nog meer het geval, wanneer burgers meer zouden gaan sparen als anticipatie op een hogere toekomstige belasting om de hoge schuld te kunnen aflossen (het Ricardiaanse equivalentietheorema). Over de mate waarin een hoge overheidsschuld de groei fnuikt, lopen de meningen evenwel sterk uiteen. Sommige economen suggereren een negatief, niet-lineair verband waarbij de groei veel zwakker wordt naarmate de schuldgraad erg hoog oploopt. Andere economen trekken die conclusie in twijfel. Hun kritiek betreft het causaal verband. Het is niet omdat er een verband tussen hoge schuld en lage groei wordt vastgesteld dat de lage economische groei door de hoge schuld werd veroorzaakt. Het kan dat omgekeerd lage groei leidt tot hoge overheidsschulden, omdat er minder belastingen worden geïnd en er meer uitgaven worden gedaan.5 Figuur 15 bevestigt dat er over een lange periode bekeken weliswaar een negatieve verband lijkt te zijn tussen schuld en groei bij een groep van Europese landen, maar dat dit niet erg sterk is. Als er al een kritische drempel bestaat waarboven de schuld de groei begint te fnuiken, dan zal die allicht per land verschillen, afhankelijk van specifieke economische en institutionele kenmerken. Factoren zoals zwakke instellingen, een gering concurrentievermogen of een kwetsbare bankensector zijn immers mee bepalend voor de omvang van het effect dat een hoge overheidsschuld op de economische groei uitoefent. Die factoren bepalen immers mee de algemene financieel-economische stabiliteit van het land in kwestie. Alsnog scoort België op deze vlakken veelal niet echt slecht tot soms zelfs goed. Anders gesteld: tegenover de hoge overheidsschuld staat de gunstige algemene financiële situatie van de Belgische economie, dankzij een relatief gezonde private sector. Hierdoor bevindt de economie zich als geheel (gezinnen, bedrijven en overheid samen) in een positieve financiële netto-vermogenspositie tegenover de rest van de wereld. Eind 2022 bedroeg die zogenoemde Net International Investment Position 54% van het bbp, het hoogste cijfer in de EU na Nederland en Duitsland.

4. Gezondmaking overheidsfinanciën

De Belgische overheid staat de komende jaren voor de moeilijke taak om het structureel primair tekort terug te dringen en zo de overheidsschuld opnieuw op een houdbaar pad te brengen. De sanering is noodzakelijk om ruimte te creëren voor nieuw beleid en om de verschillende uitdagingen waarvoor we staan het hoofd te kunnen bieden. Die uitdagingen betreffen niet enkel de vergrijzing, maar ook de klimaatverandering, de gewijzigde geopolitieke situatie in Europa die meer militaire uitgaven zal vergen, het opwaarderen van de infrastructuur, en allicht nog andere waar we vandaag geen weet van hebben. De omgeving waarin we leven wordt immers alsmaar complexer en dat maakt de onzekerheid over het overheidsbeleid en ook de overheidsfinanciën groter.

Het ziet ernaar uit dat de nieuwe Europese begrotingsregels België sowieso tot een harde sanering zal dwingen. De grote lijnen van het nieuwe Europese begrotingskader zijn al in april 2023 door de Europese Commissie voorgesteld, maar wel nog niet goedgekeurd. In principe zouden de nieuwe regels vanaf 2024 moeten ingaan, na een lange periode waarin de huidige regels werden opgeschort vanwege de pandemie en de energiecrisis (via de zogenoemde Escape Clause). De hervorming zou elke EU-lidstaat een vierjarenplan geven op maat om de schuld op een dalend pad te zetten. Landen kunnen kiezen voor een trager traject over zeven jaar, op voorwaarde dat zij geloofwaardige investeringen en hervormingen doorvoeren die de houdbaarheid van de schuld verbeteren. De Commissie wil meer focussen op de evolutie van de overheidsuitgaven en op de verplichting jaarlijks minstens 0,5 procentpunt af te knijpen van het begrotingstekort als dat boven de grens van 3% van het bbp ligt. Voor België zouden de nieuwe regels een forse sanering impliceren van zo’n 0,8% van het bbp per jaar. Om de sanering te spreiden over een langere periode (zeven jaar), moet België ambitieuze en gedetailleerde hervormingen afspreken met de Commissie.

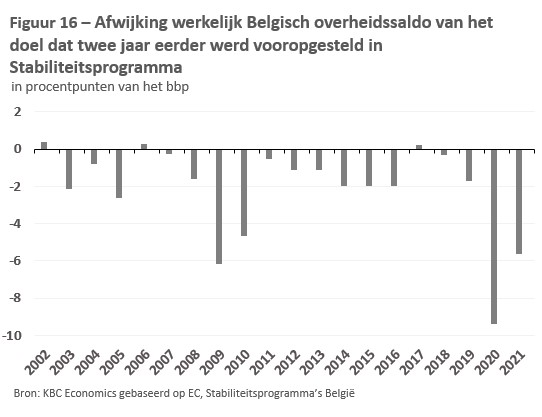

De regering heeft zich er in het jongste Stabiliteitsprogramma (in april 2023 ingediend bij Europa) alvast toe geëngageerd om het structureel tekort terug te dringen van een geraamde 4,6% van het bbp in 2023 tot 2,7% in 2026. Ter vergelijking: volgens de jongste raming van het Monitoringcomité zou het structureel tekort (bij ongewijzigd beleid) in 2026 4,5% van het bbp bedragen, verder oplopend tot 4,9% in 2028. Om de nodige sanering te doen slagen, zal meer begrotingsdiscipline nodig zijn dan in het verleden het geval was. Sinds 2000 heeft de Belgische overheid slechts enkele keren zijn eigen budgettaire doelstelling uit het jaarlijkse Stabiliteitsprogramma gehaald (zie figuur 16). Er zijn schokken geweest (meer bepaald de financiële crisis, de pandemie en de energiecrisis) die daarvoor verantwoordelijk waren. Dat neemt weg dat ze ook in de tussenliggende jaren, toen het economisch goed ging, de eigen doelstelling niet heeft gehaald. Dergelijk gebrek aan discipline kunnen we ons de komende jaren minder veroorloven, gezien de huidige zorgwekkende situatie van de financiën en de kosten die met de op ons af komende uitdagingen gepaard gaan.

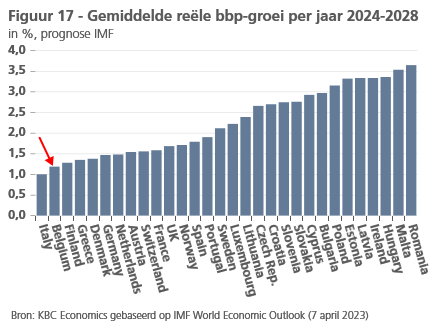

Hoe hoger de economische groei, hoe gemakkelijker het zal zijn om de financiën weer gezond te maken. As we de middellangetermijn-vooruitzichten van het IMF mogen geloven, zal de gemiddelde bbp-groei in België in 2024-2028 bij de laagste behoren in de EU (zie figuur 17). Om dergelijk scenario te vermijden, moet ook het groeipotentieel van de Belgische economie worden versterkt. Hiervoor blijven de komende jaren bijkomende hervormingen (o.a. inzake de arbeidsmarkt) en investeringen (o.a. inzake infrastructuur en performant onderwijs) noodzakelijk. Meer algemeen blijft het belangrijk om via hervormingen een gunstige omgeving te creëren waarbinnen bedrijven investeren, innoveren en banen scheppen en het voor de burgers loont om die banen in te vullen. Daarbij moet nog meer worden ingezet op het verhogen van de werkgelegenheidsgraad. Volgens de jongste raming van de SCvV zal die bij ongewijzigd beleid tegen 2030 uitkomen op 75%. Dit cijfer impliceert een nog ruime kloof met de 80%-doelstelling die de regering in het regeerakkoord had vooropgesteld.

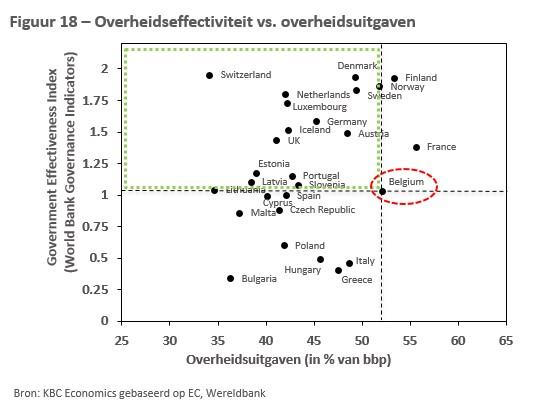

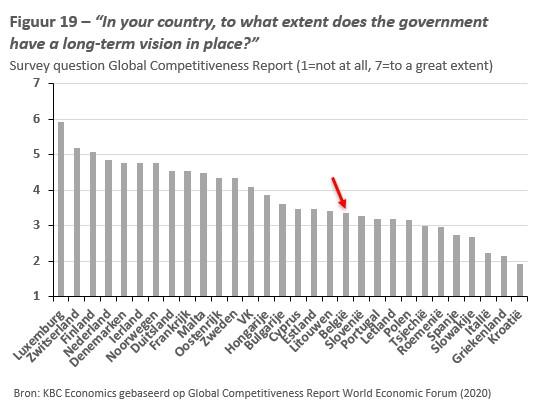

Ten slotte, maar niet minder belangrijk, moet blijvend aandacht gaan naar het verhogen van de overheidseffectiviteit. Ondanks de relatief hoge overheidsuitgaven is de publieke sector in België relatief inefficiënt. Veel Europese landen behalen een (veel) hogere score dan België voor de Government Effectiveness Index van de Wereldbank ondanks een (veel) lager overheidsbeslag (zie figuur 18). De eerder geringe overheidseffectiviteit houdt deels verband met een gebrek aan scherpe en stabiele beleidsdoelstellingen en -prioriteiten (zie figuur 19). Er is nood aan meer langetermijnvisie in het beleid gericht op wat maatschappelijk en economisch werkelijk belangrijk is, zeker in het licht van de schaarse middelen.

1 Zie A. Maravalle en L. Rawdanowicz (2020), “How effective are automatic fiscal stabilisers in the OECD countries?”, OECD Economics Department Working Papers nr. 1635.

2 De steunmaatregelen die werden genomen om de economische impact van de crisis te beperken, worden niet gerekend tot de eenmalige en tijdelijke maatregelen (de zogenoemde ‘one offs’), conform de Europese richtlijnen in het kader van de Escape Clause. Bijgevolg worden zij gedeeltelijk tot het structureel saldo gerekend (gedeeltelijk aangezien de uitgaven voor tijdelijke werkloosheid tot de cyclische component behoren).

3 Mathematisch wordt de endogene verandering van de schuldgraad weergeven door: Dt - Dt-1 = Dt-1 x (it-gt)/(1+gt) – Pt waarbij Dt, Dt-1 = de schuldgraad op het einde van jaar t resp. t-1; it = de impliciete rente op de overheidsschuld in jaar t (d.w.z. de rentebetalingen in jaar t gedeeld door de schuld in jaar t-1); gt = de nominale bbp-groei in jaar t en Pt = het primair overheidssaldo in jaar t. De formule toont aan dat zelfs bij afwezigheid van een primair tekort de schuldgraad toeneemt (afneemt) wanneer de rente op de uitstaande schuld groter (kleiner) is dan de nominale bbp-groei. Dit mechanisme van het automatisch aandikken (krimpen) van de schuld noemt men het (omgekeerd) sneeuwbaleffect.

4 Voor de jaarlijkse reële bbp-groei nemen we eveneens SCvV-cijfers. De inflatie (o.b.v. de bbp-deflator) stellen we gelijk aan iets boven 2% op de middellange en lange termijn. De impliciete rente op de schuld, ten slotte, laten we geleidelijk opklimmen tot 3,7% in 2040 en laten we daarna ongewijzigd.

5 Voor een recent literatuuroverzicht over deze materie, zie P. Heimberger (2022), “Do higher public debt levels reduce economic growth?”, Journal of Economic Surveys.